税收优惠对科技型上市公司研发投入的影响研究

2020-09-17上官绪红张伍丰

杨 乐,上官绪红,张伍丰

(河南工程学院 会计学院,河南 郑州 451191)

中国经济发展已经步入新常态,发展方式正逐渐由主要依靠资源投入向创新驱动转变,在转型中科技型企业起到了重要推动作用。目前,我国已把科技创新作为提高社会生产力和综合国力的重要战略支撑,同时科技创新也成为推进供给侧结构性改革的有效助推器。税收政策作为宏观经济政策的主要调控工具及优化营商环境的润滑剂,在促进企业科技创新方面起到了至关重要的推动作用。对科技型企业实施税收减免,制定合理的税收优惠政策,对促进供给侧结构性改革、产业升级和技术创新发展有着重要的现实意义。

一、理论基础与假设提出

税收优惠政策是政府利用税收调节经济的具体手段,对于税收政策的研究当前主要集中在缺陷和激励作用两个方面。在税收政策的缺陷方面,牟可光等认为,现行的税收政策存在两大主要问题:一是税收优惠政策的布局缺乏合理性,二是政策缺乏适配性。[1]杨晓芳认为,现行税制的设计与现实脱节,增值税给企业生产带来了较大的成本负担,高新技术企业税前列支不合理,实际与名义不相符。[2]赵笛认为,现行税制结构有待优化,且直接优惠的普惠性不高。[3]在税收政策的激励作用方面,曹燕萍等认为,税收优惠政策对事后的利益让渡比较关心,其产生的激励作用并没有明显体现在创新“试错”企业上,对创新“试错”企业产生的激励作用甚微。[4]张明喜等认为,界定高新技术企业的条件过于苛刻,初创企业很难享受税收优惠,对于高新技术人才的发展会产生抑制作用。[5]廖家勤等认为,税收优惠多针对企业资质认定,缺少创新激励机制,重直接优惠,轻间接优惠。[6]张源认为,税收优惠可以解释为政府放弃一部分税收收入,将其让渡给纳税人,纳税人从科技创新活动中得到的收益相对增加。[7]Bloom等对9个OECD国家的面板数据进行实证分析,得出税收优惠政策对高新技术产业激励作用明显的结论。[8]Mckenzie等用面板数据研究直接税收优惠政策与间接税收优惠政策对企业研发支出的影响,最后得出结论:两种税收形式对企业研发支出的影响都是显著的,且长期内产生的影响更为显著。[9]David等对R&D税收优惠政策的有效性进行了研究,认为税收优惠政策对企业的研发投入有明显的激励作用,且这种激励作用在规模较大的工业企业中尤为显著。[10]付伯颖认为,税收政策的间接性、多样性和向导性可以有效应对市场失灵,降低和化解企业风险,正确引导企业投资决策行为。[11]蒙启华认为,建立健全的税收优惠体系有利于营造良好的自主创新和创业创新的氛围。[12]陈林峰认为,技术创新对税收优惠政策较为敏感,指向明确且简单明了的税收政策能有效引导并加大研发力度。现有税收政策的研究取得了丰硕的成果,但是以科技型企业为主体研究税收政策对技术创新影响的文献相对较少,尤其是基于不同税收类型的研究,以及在当前中美贸易摩擦、政府减税降费这一宏观现实背景下的研究较为缺乏。因此,将宏观税收政策变化、科技型企业发展与技术创新共同纳入同一研究框架具有较强的现实意义。本研究基于当下减税降费这一宏观现实背景,考察税收优惠政策对科技型企业技术创新的影响,为证实税收优惠政策带来的宏观效应和微观效应提供经验证据,同时对于宏微观交叉研究的相关文献也是有益的补充。

科学技术的创新和突破是影响国家综合国力竞争的制高点,科技进步和创新驱动离不开科技型企业的发展和支撑。在诸多激励技术创新的政策中,税收优惠政策是重要的助推力量,通过税收的减免,科技型企业可以节约大量资金成本,有效缓解企业资金困难,从而促进企业的创新研发投入。税收优惠政策是政府利用税收调节经济的具体手段,税收优惠政策可以扶持特定地区、产业、企业和产品的发展,促进产业结构的调整和社会经济的协调发展。作为税收政策工具之一的税收优惠政策可以为科技型企业让渡税收利益,支持其通过研发创新增强发展后劲,获得倍增效益。因此,本研究提出假设1。

H1:税收优惠政策对科技型企业的研发投入具有促进作用。

不同产权性质、不同行业属性、不同制度背景、不同类型的企业,面对税收政策的变化,其行为选择及应对的策略和程度存在差异。因此,税收优惠政策对不同企业技术创新的影响也不同。民营企业对社会的贡献可以用5个数字来概括,就是“56789”,即在整个经济体系中,民营企业贡献了50%以上的税收、60%以上的国内生产总值、70%以上的技术创新成果、80%以上的城镇劳动就业和90%以上的企业数量,但民营企业的发展面临着融资难等困难。税收优惠政策可以为破解民营资本困境、激发民营经济活力提供支持,为民营企业持续进行研发创新提供保障机制。因此,本研究提出假设2。

H2:税收优惠政策对民营科技型企业的研发投入具有更显著的促进作用。

二、研究设计

(一)变量定义

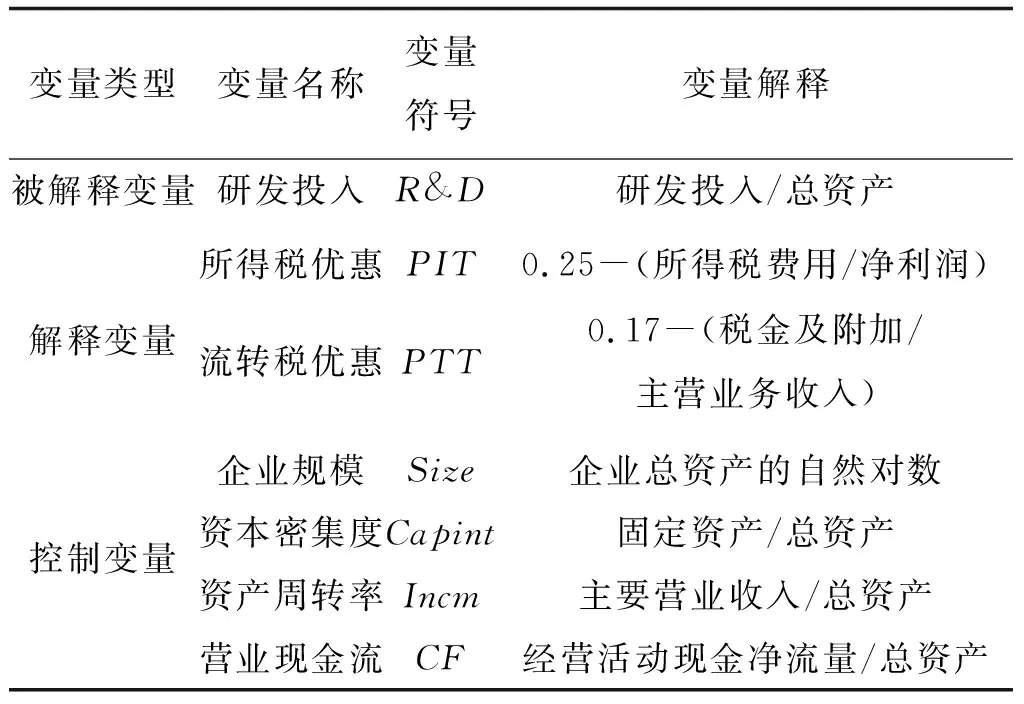

本研究的解释变量有两个,依据最重要的两大税种将税收优惠政策分为所得税优惠与流转税优惠,分别用PIT和PTT表示。本研究的被解释变量研发投入R&D,用研发支出金额占总资产的比重表示。在控制变量方面,考虑到科技型上市公司大多为初创型或发展型企业,规模不大,且在资本划分方面相对明显,资产周转有规律,现金流较为简单,所以本研究将企业规模Size、资本密集度Capint、资产周转率Incm、营业现金流CF作为控制变量。具体如表1所示。

表1 变量定义表

(二)数据来源与模型建立

本研究的数据来自深市主板、沪市主板、创业板及中小板科技型上市公司2014年至2018年财务报表,有关变量数据全部手工整理而成。为保证数据的准确性、有效性及说服力,经过筛选,剔除了研究变量区间内数据缺失的公司及计算出的变量数值超过正常区间的公司,最终选出687个公司年度数据,并建立如下实证模型:

R&D=α0+α1PTT+α2PIT+α3Size+α4Capint+

α5CF+Industry+Year+ε。

其中,α0为常数,αi(i=1,2,…,5)为变量的相关系数,Industry为行业虚拟变量,year为时间虚拟变量,ε为误差项。

(三)描述性统计

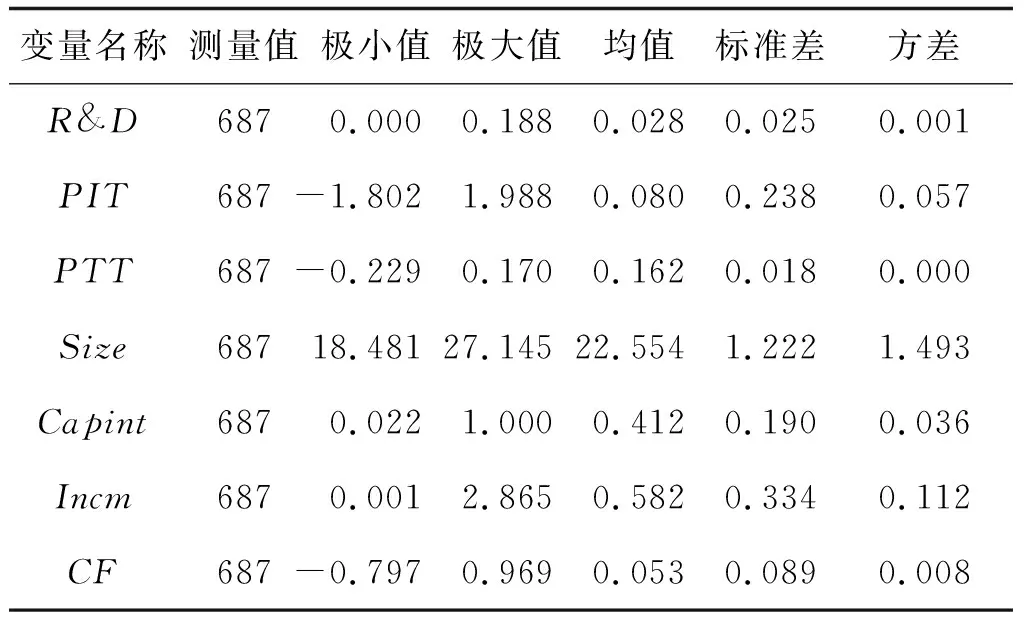

表2为各相关变量的描述性统计。由表2可以看出,研发投入R&D的极小值为0,极大值为0.188,均值为0.028,可见科技型上市公司的研发投入占总资产的比重平均在2.8%左右。所得税优惠的均值为0.080,流转税优惠的均值为0.162,可见科技型上市公司2014年至2018年享受的税收优惠力度很大,所得税优惠力度和流转税优惠力度分别为8%和16%左右。科技型上市公司的企业规模极小值为18.481,极大值为27.145,标准差为 1.222,方差为1.493,可见科技型上市公司规模不等、差距明显,但从资本密集度、资产周转率和营业现金流的标准差和方差来看,不同公司在这三个指标方面的差距不大。

(四)实证分析

1.相关性分析

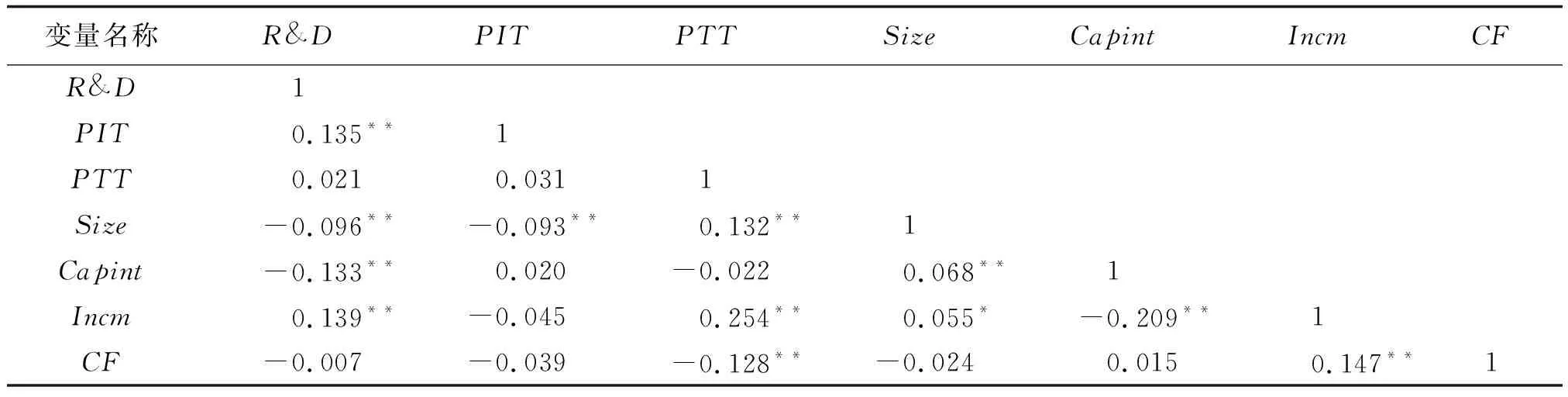

本研究运用STATA 15.1软件,对科技型上市公司进行了相关性分析(见表3),得到科技型上市公司研发投入与流转税优惠、所得税优惠及营业现金流等变量之间的相关系数及其在10%、5%、1%显著性水平下的显著性。由表3可知,所得税优惠PIT与研发投入R&D的相关系数为0.135,且在5%显著性水平下显著正相关,而流转税优惠PTT与研发投入R&D的相关系数为0.021。初步表明,当政府为科技型上市公司提供所得税优惠和流转税优惠时,会对科技型上市公司的研发投入带来促进作用,所得税优惠的促进作用更为明显。

表2 描述性统计

表3 主要变量相关性分析

在控制变量方面,企业规模与研发投入的相关系数为-0.096,且在5%的显著性水平下显著负相关,当企业规模过大时,会对科技型上市公司的研发投入产生抑制作用。资本密集度与研发投入的相关系数为-0.133,在5%的显著性水平下显著负相关,当科技型上市公司的固定资产占总资产的比重过高时,由于企业规模逐渐增大,企业的资产与负债也会逐渐增加,当超出规模经济的极限后,由于管理能力滞后,企业的管理费用增加,导致企业规模不经济,进而影响企业的研发投入。资产周转率与研发投入的相关系数为0.139,且在5%的显著性水平下显著正相关,说明企业资产周转越快,对研发投入的促进作用越明显。

2.全样本回归结果

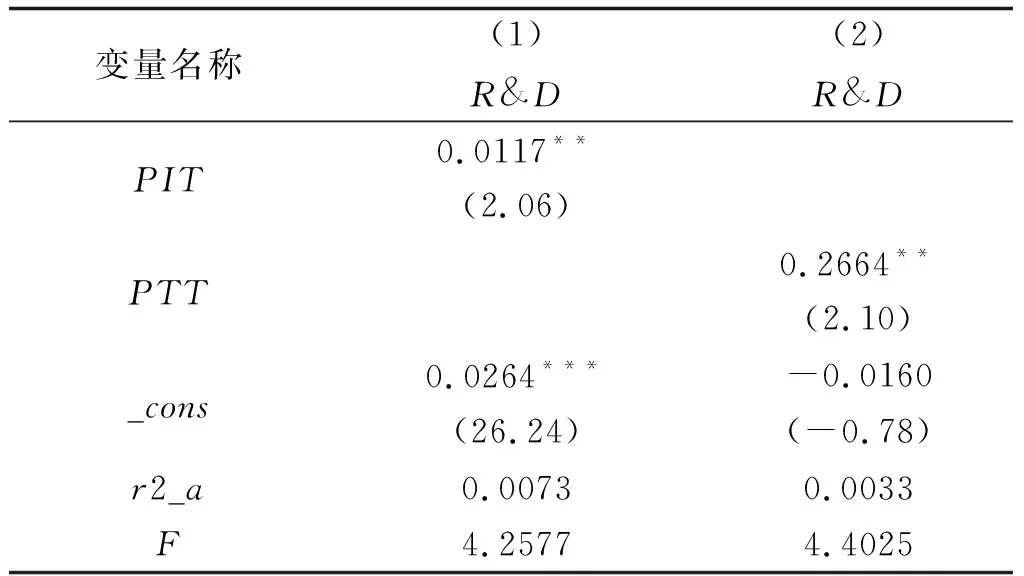

为了进一步检验所得税优惠、流转税优惠与科技型上市公司研发投入之间的关系,运用上文建立的模型进行单变量回归,回归结果如表4所示。由表4可知,在不考虑控制变量的情况下,所得税优惠PIT与科技型上市公司研发投入的相关系数为0.0117,且在5%的显著性水平下显著正相关;流转税优惠PTT与科技型上市公司研发投入的相关系数为0.2664,且在5%的显著性水平下显著正相关,这说明科技型上市公司享受到的税收优惠力度越大,对研发投入的促进作用越明显。

表4 单变量回归结果

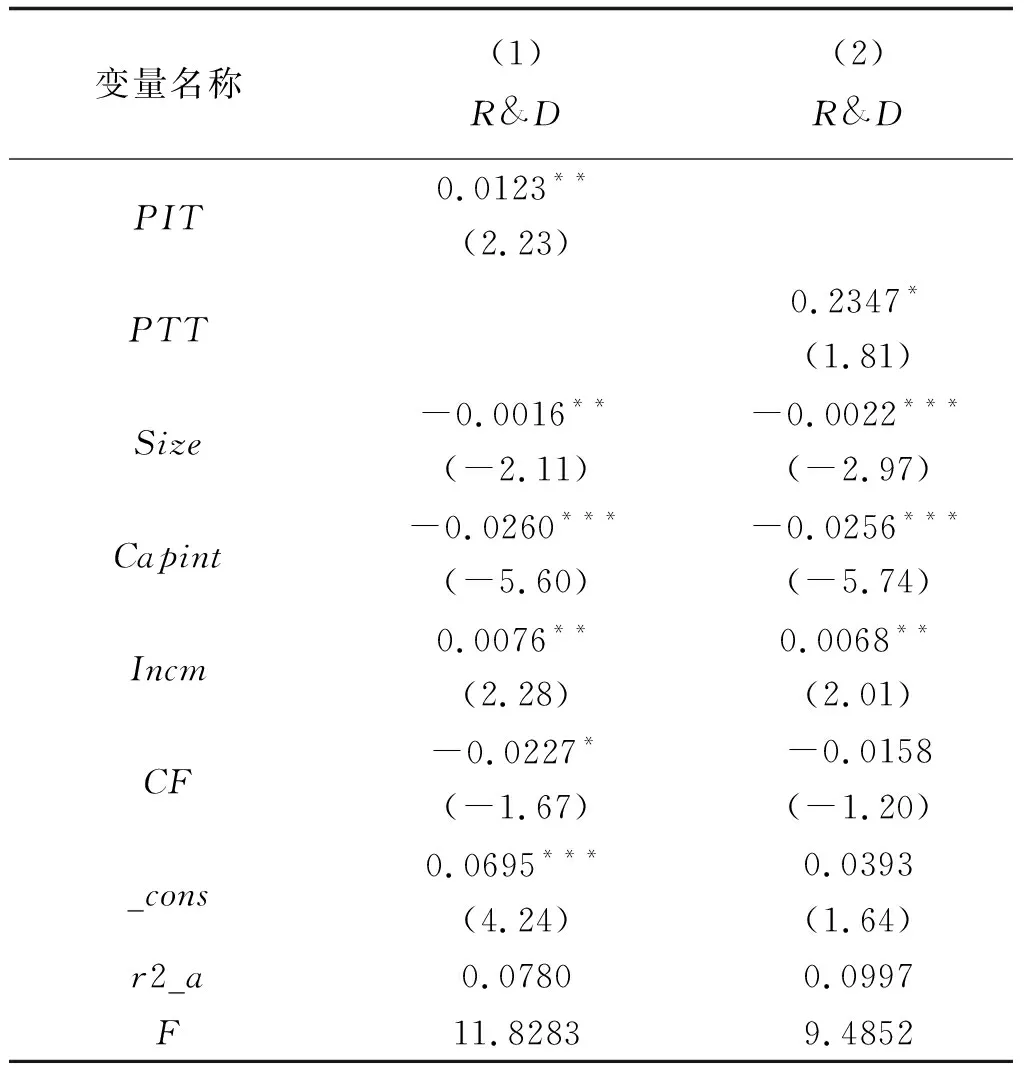

在加入企业规模、资本密集度、资产周转率、营业现金流等控制变量后,对全样本再次进行回归,加入控制变量的回归结果如表5所示。由表5可知,在加入控制变量的情况下,所得税优惠PIT与研发投入的回归系数为0.0123,且在5%的显著性水平下显著正相关;同样,在加入控制变量的情况下,流转税优惠PTT与研发投入的回归系数为0.2347,且在5%的显著性水平下显著正相关,再次表明无论是所得税优惠还是流转税优惠,对科技型上市公司研发投入均能产生显著的促进作用。加入控制变量后的多变量回归结果,和表4的单变量回归结果完全一致,相互印证。本研究的假设1得到了验证,H1成立。

三、企业异质性分析

为进一步验证税收优惠政策对科技型上市公司研发投入的影响关系,根据科技型上市公司的所属产权性质不同,划分为国有企业与民营企业两大类别,运用STATA 15.1分别对国有企业和民营企业两大类样本进行相关性分析,结果详见表6和表7。

(一)相关性分析

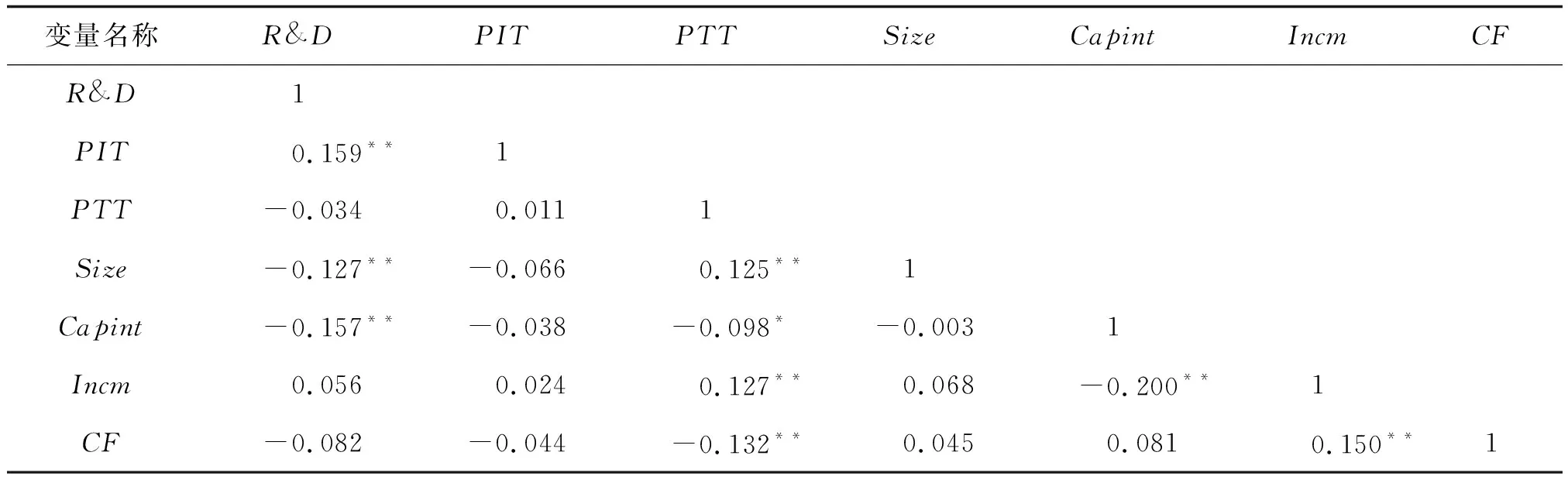

对国有科技型上市公司的样本数据进行相关性分析,由表6可以看到,所得税优惠PIT对研发投入R&D的相关系数是0.159,且在5%的显著性水平下显著正相关,说明所得税优惠对国有科技型上市公司的研发投入具有显著的促进作用。

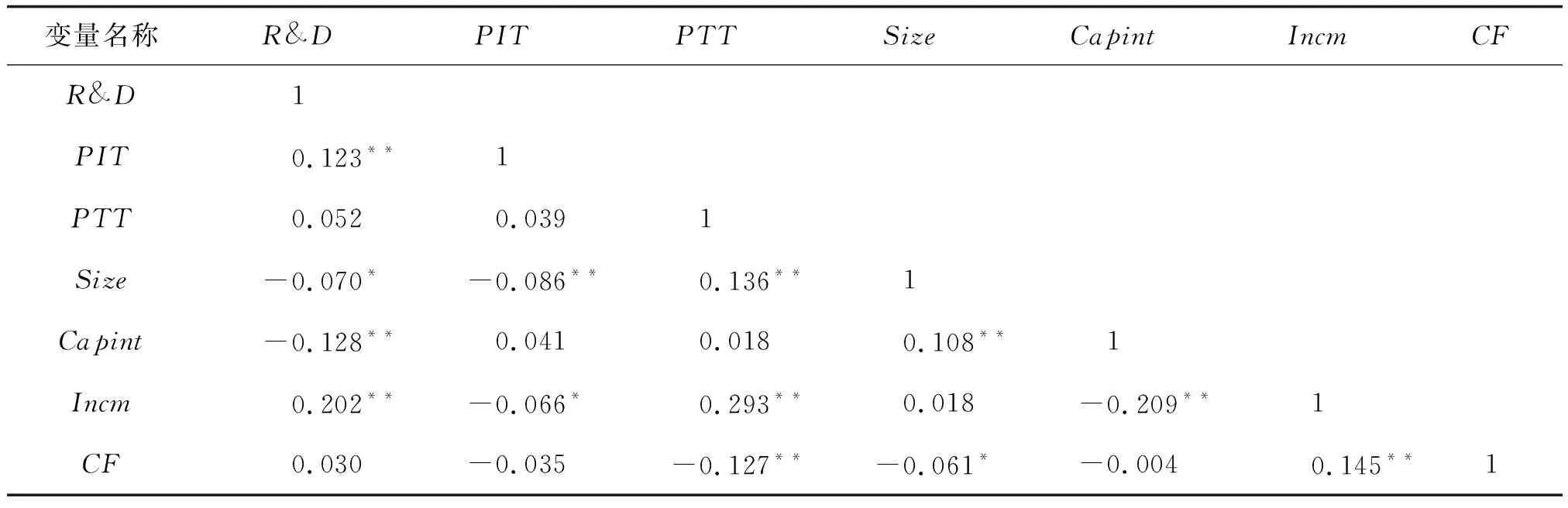

同样,对民营科技型上市公司的样本数据进行相关性分析,由表7可以看到,所得税优惠PIT对民营科技型上市公司研发投入R&D的相关系数是0.123,且在5%的显著性水平下显著正相关,说明所得税优惠对民营科技型上市公司的研发投入同样具有显著的促进作用。流转税优惠PTT对民营科技型上市公司研发投入的相关系数为0.052,未通过显著性检验。

表5 加入控制变量的回归结果

表6 相关性分析(国有企业)

表7 相关性分析(民营企业)

(二)回归结果

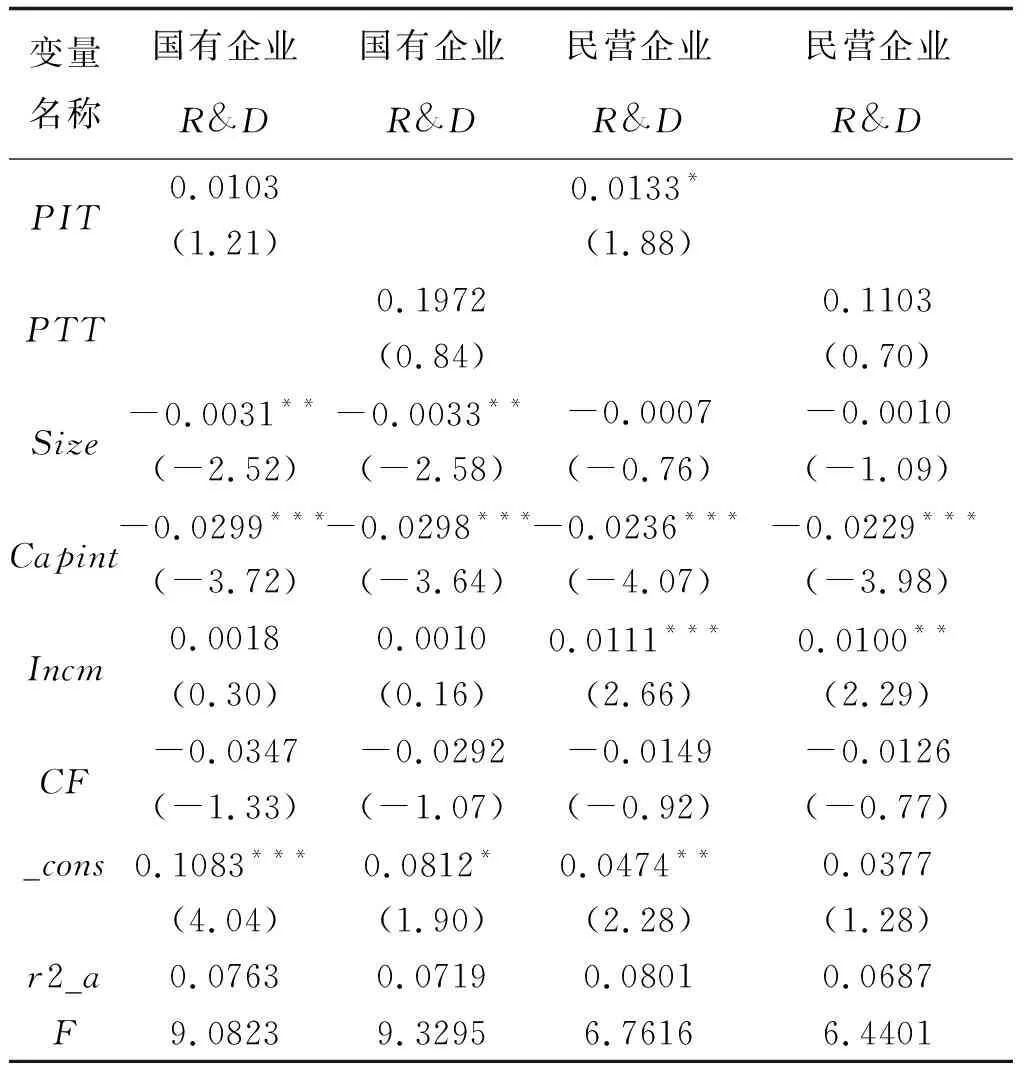

在相关性分析的基础上,分别对国有企业和民营企业两大类样本进行回归分析并做对比,结果如表8所示。从表8可以看出,所得税优惠、流转税优惠与研发投入的回归系数均为正数,其中所得税优惠对于民营科技型上市公司研发投入的回归系数为0.0133,且在10%的显著性水平下显著正相关。由此表明,相对于国有企业,税收优惠对民营企业的研发投入具有更为显著的促进作用,尤其体现在所得税优惠方面。假设2得到了验证,H2成立。

控制变量方面,企业规模Size与国有科技型上市公司研发投入的回归系数均为负且通过了5%的显著性水平检验,而企业规模Size与民营科技型上市公司研发投入的回归系数虽然亦为负,但未通过显著性检验,表明企业规模对科技型上市公司研发投入产生的抑制作用在国有企业中较为显著。无论是国有企业还是民营企业,资本密集度Capint与科技型上市公司研发投入的回归系数均为负,且通过了1%的显著性水平检验。这说明当科技型上市公司的固定资产占总资产的比重过高时,会产生规模不经济,加上管理能力的滞后和管理费用的增加,影响企业的研发投入。资产周转率Incm与民营科技型上市公司研发投入的回归系数均为正且通过了5%的显著性水平检验,而资产周转率Incm与国有科技型上市公司研发投入的回归系数虽然亦为正,但未通过显著性检验,表明资产周转速度对科技型上市公司研发投入的促进作用对民营企业较为显著。

综上所述,相对于国有企业,税收优惠对民营科技型企业研发投入的促进作用更为显著,所得税优惠对民营企业的促进作用更加显著。

表8 主要变量回归结果

四、结论与政策建议

本研究从科技型上市公司角度出发,研究税收优惠政策对其技术创新的影响,将宏观税收政策变化、科技型企业发展与技术创新共同纳入同一研究框架,有利于丰富宏观经济政策与微观企业行为的交叉研究。相对于国有企业,税收优惠对民营科技型企业研发投入的促进作用更为显著;与流转税优惠相比,所得税优惠的促进作用更为显著。通过以上研究,在税收优惠和科技型企业技术创新之间搭桥建梁,剖析宏观经济政策对微观企业行为的影响,可以为供给侧结构性改革提质增效、推进税收制度革故鼎新提供现实依据和微观证据。另外,本研究基于当下减税降费这一宏观现实背景,证实了税收优惠政策带来的客观效应,为提升科技型企业研发创新的积极性提供有益的经验证据,同时对于宏微观交叉研究的相关文献也是有益的补充。

本研究的政策建议如下:一是继续注重推动政策措施向民营科技型企业倾斜,结合民营企业自身特点,强化民营科技型企业的吸引力与竞争力,推动民营科技型企业数量、质量、效益等的提升。创造公平有序的营商环境,推进民营企业研发创新的广度和深度,让民营企业创新源泉充分涌流,让民营经济创造活力充分迸发,为民营企业持续进行研发创新提供保障机制。二是调整税收优惠中直接优惠与间接优惠比重,完善税收优惠政策的种类与层次分布,在稳定所得税优惠政策发挥中坚力量的同时,逐步让流转税优惠政策发挥优势作用,优化税收结构。在所得税与流转税的具体税目中将科技型企业的优惠具体化,在研发、试制、产出、投放、市场反馈、科研经费管理、科研人员薪酬等各个环节中都有相应的税收优惠政策,通过税收工具的有效调节,促进企业创新研发投入。税收优惠政策的实施,可以为企业让渡税收利益、提供资金支持,支持企业通过研发创新来增强发展后劲、获得倍增效益,从而推动企业尤其是科技型企业创新发展,为实现我国创新驱动发展战略贡献力量。