内部控制质量对债务融资的影响

2020-09-15舒维佳

舒维佳

[提要] 以上市A股2007~2017年公司數据为样本,利用实证检验方法分析企业内部控制与债务融资之间的关系。结果发现:内部控制质量较高的企业,可以缓解债务融资成本,延长债务融资期限,提高企业债务融资能力。进一步研究发现:在非国有企业中,内部控制质量对债务融资期限及成本的影响更加显著。

关键词:债务融资;内部控制质量;产权性质

中图分类号:F275 文献标识码:A

收录日期:2020年6月12日

一、引言

投资是企业成长发展的动力,但资本市场上受环境和企业自身限制,企业融资难度大、成本高,无法满足企业融资需求。债务融资是现有企业获取资金的方式之一,信息是债权人与融资企业沟通的“桥梁”,但由于存在信息不对称,内部控制制度机制的出现就可以缓解债权人与融资企业之间的信息不对称。债权人会根据获取的内部控制相关的信息,选择是否提供资金以及时间长短等因素。内部控制是保护债权人的重要机制,高内部控制质量,给债权人传达积极的信号,有助于降低债权人可能产生的代理冲突和成本。因此从内部控制视角出发,研究内部控制质量对债务融资的影响,以丰富相关文献,并为企业融资提供理论依据。

二、文献综述

(一)内部控制质量与债务融资规模。范云蕊、李辰颖(2019)基于经济学和投资学的角度,运用多种理论学说分析了内部控制质量对债务融资约束的影响,其认为内部控制水平高,内部循环资金流相对有保证,日常经济效益在良好的财务信息质量的带动下得以提升,内部循环资金有保障,融资成本越低,其贷款规模也将扩大。陈柏成(2016)通过实证研究发现:企业的内部控制质量越好,就可以获取更多的投资机会,财务信息披露质量越好,可以获得商业信用融资,取得信贷支持,债务融资规模也会增加。

(二)内部控制质量与债务融资成本。林钟高、丁茂恒(2017)认为,内部控制如果存在不足就会使得企业面临较高的风险,债权人出于保护自身利益不受侵犯的目的,往往会增加企业债务融资成本,从其对立面来说,如果企业的内部控制得到完善和修复,其债务融资成本就会降低。邱枫、刘可可(2018)也通过对上市公司实证研究分析得出:企业内部控制的质量好,债务融资成本就低,如果公司的内部控制存在不足,就会面临在债务融资时受到许多约束,会导致较高的债务融资成本。

(三)内部控制质量与债务融资期限。对于内部控制质量对债务融资期限的影响,学术界存在两种截然不同的观点。一种认为内部控制质量越高,债务融资期限也就越长;另一种认为内部控制质量越高,债务融资期限反而也就越短。刘焱、姚海鑫(2013)指出会计信息对企业的贷款行为产生深远影响,当企业内部控制良好时能改善财务报告质量,不会使企业面临较高贷款利率,有助于缓解信息不对称,债权人会比较愿意为企业提供长期债务融资。李晓慧(2013)研究证实,内部控制制度能有效抑制大股东侵占资产的行为,并指出越是具备完善的内部控制机制,企业能获得较为宽松的债务契约,因此完善的内部控制体制有利于为企业创造一个宽松的债务融资环境。如果企业想要获得长期的借款,就需要企业提高所披露信息的质量,减少公司的内部控制所存在的实质性不足。

三、理论分析与假设提出

从公司治理理论出发,内部控制建设影响企业的治理结构和治理效果,内部控制水平高,可以改善财务信息对外披露质量,提高信息的真实性,从而提高企业的信用评级。高质量的内部控制对企业的经营绩效有正向激励作用,当债权人决定是否将款项借给企业的时候,会全面细致地了解企业的整体信息,越是经营业绩良好、信用等级高的公司,债权人往往愿意将款项贷出,此时融资机会大大增加,债务规模随机增加。

基于上述分析,提出假设1:内部控制质量与债务融资规模呈正相关。

从信息不对称理论来看,投资者与被投资者之间是存在信息不对称的。融资者在现有资本市场上,融资困难、成本高时有发生,致使企业陷入资本缺失的境地。郑军(2013)指出高质量内部控制的企业主动披露内部信息间接向市场传达企业的经营良好信号,缓解契约双方信息不对称,增进彼此信任,以此来吸引市场上的资金。债权人接收到此信号后,会对企业的治理能力和偿债能力更加有信心,就会更加愿意将款项借给这类内控质量高的企业,从而有助于其以较低的成本获得债务融资。故而,有良好内控质量的企业容易取得较低的债务融资成本。

基于上述分析,提出假设2:内部控制质量与债务融资成本呈负相关。

公司债务融资期限结构的构成比例对其发展来说至关重要,融资期限越长,对企业的压力相对较小,而对于债权人来说,内部控制制度缺陷的企业,未来还款的不确定性增加,给其传递一种治理能力差和违约风险高的信号,导致债权人缩短债务期限。只有给投资者传递风险小、还款能力高的信息,才能获取较长的融资期限。

基于上述分析,提出假设3:内部控制质量与债务融资期限呈正相关。

四、研究设计与模型设定

(一)数据来源与样本筛选。利用CSMAR数据库获取我国A股上市公司2007~2017年的数据作为观测值。通过Stata13对数据做处理,删除金融业和关键数据缺失的观察值,删掉ST、PT类上市公司。为缓和极端值引起的偏误,对连续变量进行上下1%分位的Winsorize处理,获得23,899个观测值。

(二)变量的设计。(1)被解释变量:债务融资。全面考虑有助于我们更准确地看待公司债务融资,所以从三个维度即融资规模、成本和期限出发。衡量方式采用已有文献中采用的方法,详见表1。(2)解释变量:内部控制质量。借鉴已有文献的处理办法,将现有迪博公布的数据取对数作为内控好坏的计量指标。(3)为了能增加实证模型设计的有效性,使得实证研究的结果更具有说服力,结合企业债务融资的影响因素,参考邱枫和刘可可(2018)等学者的研究模型,本文在进行研究时,加入公司的经营现金流量比率RT、公司成长能力GW、利息保障倍数 EB、资产负债率TD等,以及公司治理特征,如独立董事比例 IDR等控制变量。(表1)

(三)实证模型。分别建立以下三个多元回归模型,检验上文提出的研究假设:

LS=?琢0+?琢1IC+?琢2ROA+?琢3TD+?琢4GW+?琢5TP1+?琢6BE+?琢7RT+?琢8IDR+?着 (1)

LS=?茁0+?茁1IC+?茁2ROA+?茁3TD+?茁4GW+?茁5TP1+?茁6BE+?茁7RT+?茁8IDR+?着 (2)

LS=?酌0+?酌1IC+?酌2ROA+?酌3TD+?酌4GW+?酌5TP1+?酌6BE+?酌7RT+?酌8IDR+?着 (3)

五、实证结果与分析

(一)描述性分析。表2为变量的统计分析结果。首先是被解释变量LS的均值为0.1933,说明样本公司的债务融资规模较大,大多数上市公司还是依赖债务进行融资,其最小值为0,最大值为4.0039,二者差异也很大,说明不同公司的融资能力不同;债务融资成本LC均值为0.078,最小值-2.4545与最大值14.7925的描述性统计值相差较大,说明不同上市公司的融资成本还是出现较大的不同;而债务融资期限DMS的最小值与最大值相差更大,因此很有必要探究造成不同上市公司的债务融资能力有显著性差异的原因,从企业方面来说,内部控制质量将会是一个重要的决定因素。

解释变量IC的最小值为0.6931,最大值为0.8408,标准差为1.8079,观察原始数据发现,内部控制质量水平在已经公布的上市公司之间还是呈现显著不同。最后是控制变量方面,营业收入增长率GW最小值呈现负值,最大值为正,差异较大,意味着不同公司成长性不同,处于不同的发展期。资产收益率 ROA均值为0.9212,反映样本公司业绩情况较好,但是最小值为负值,最大值为正值,存在较大差异,也表明我国不同上市公司的财务业绩表现呈现较大的差异。IPM的最小值呈现负值,最大值为正,差异明显,说明不同公司的偿债能力存在较大差异。(表2)

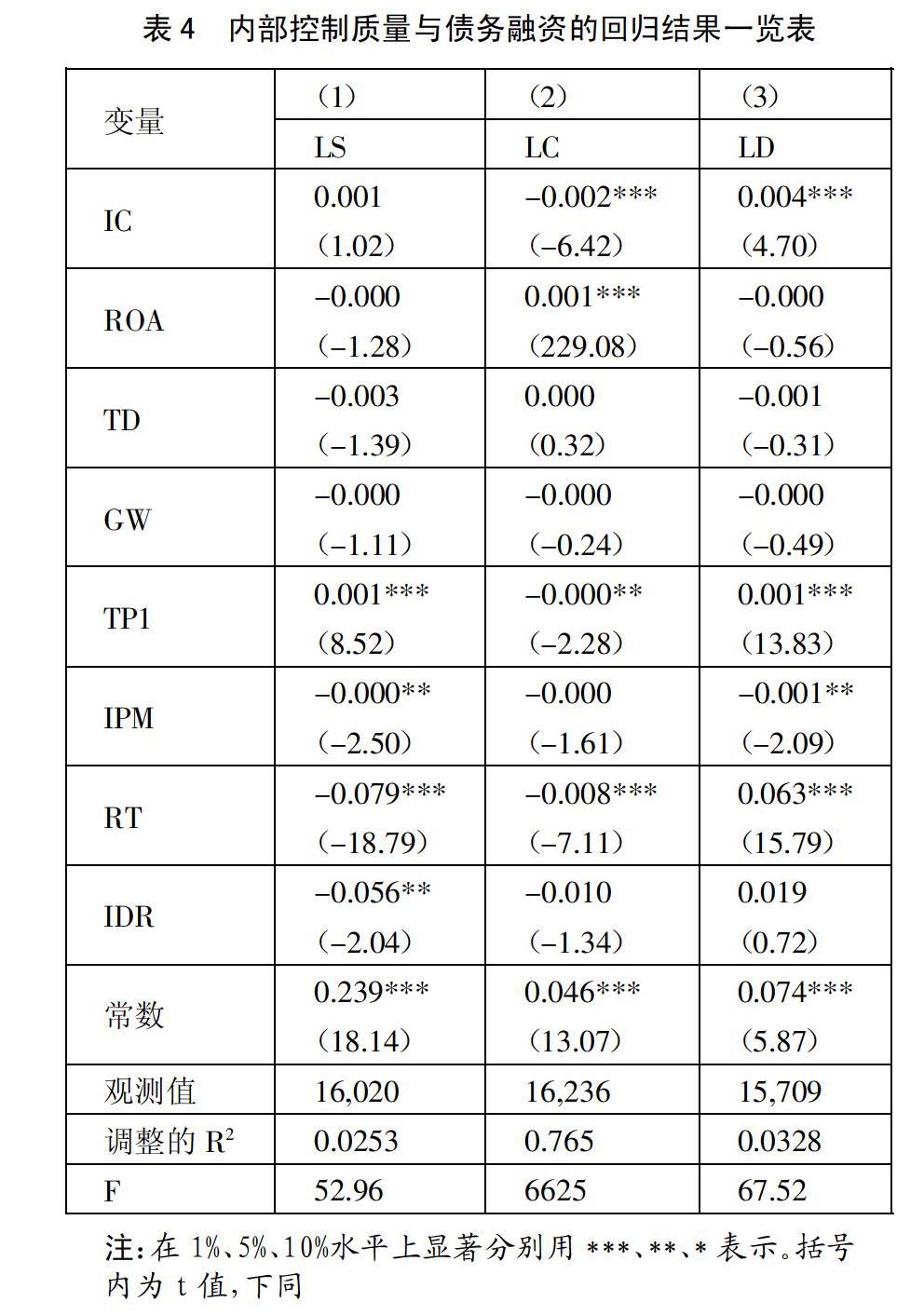

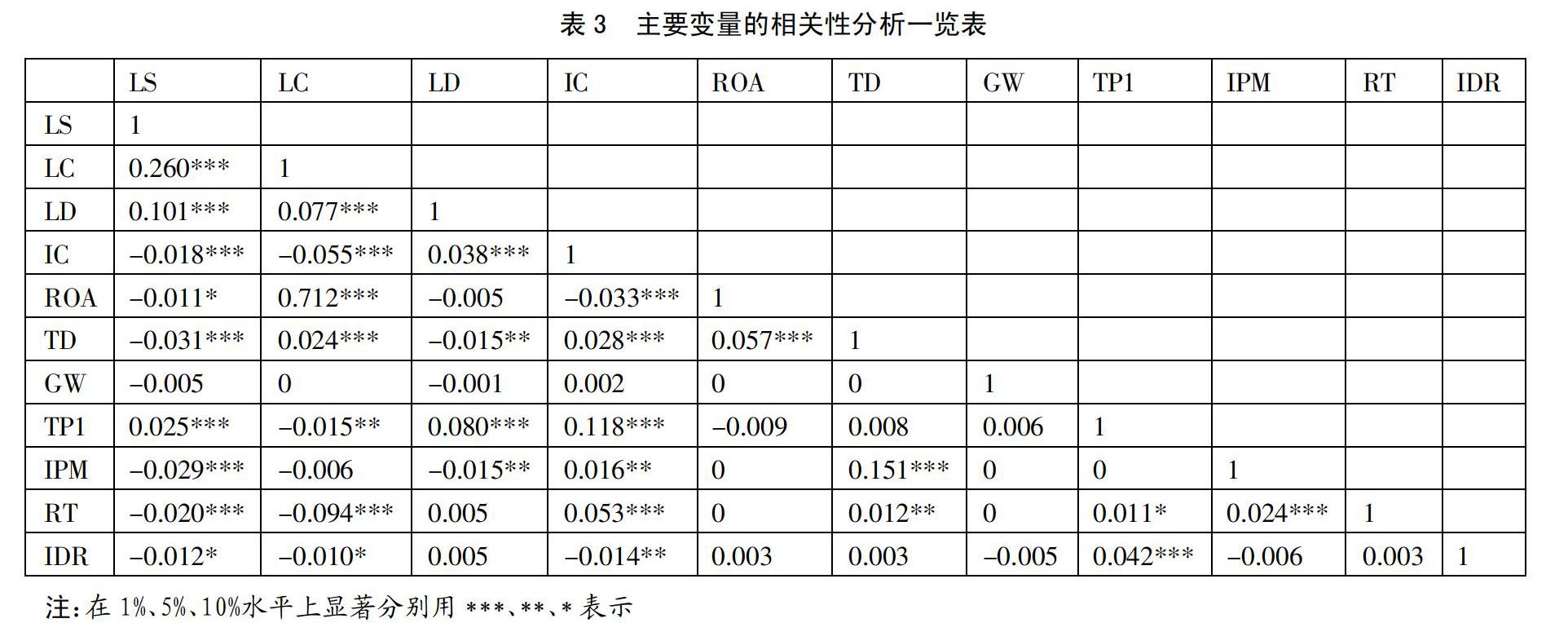

(二)相关性分析。表3可以看到变量的相关性分析结果,各变量的相关系数均在0.3以下,比临界值0.5还要小说明不存在多重共线性问题。内部控制质量指数(IC)与债务融资规模(LS)的相关系数是-0.018,在1%的显著性水平上为正值,说明他们之间的负相关关系显著。债务融资成本(LC)和内部控制质量指数(IC)之间的系数是-0.055,在1%的水平上显著为负,即内部控制质量越好,债务融资成本越小。内部控制质量指数(IC)与债务融资期限(LD)之间也在1%的显著性水平上正相关。(表3)

(三)回归分析。根据模型(1)对IC与LS进行线性回归分析,结果见表4第二列。内部控制质量指数(IC)与债务融资规模(LS)的回归系数为0.001,t值为1.02,系数为正,但是模型不显著,不能证明假设1。

根据模型(2)对IC与LC进行线性回归分析,结果见表4第三列。回归后的调整R2为76.5%,表明模型(2)的回归拟合效果很好;IC与LC的系数为-0.002,t值约为-6.42,说明内部控制质量在1%的置信水平上与企业债务融资成本显著负相关,即内部控制质量对企业的债务融资成本具有负向影响,假设2得到了验证。

根据模型(3)对IC与LD进行回归分析,结果见表4第四列。IC与LD的回归系数为0.004,说明内部控制质量在1%的置信水平上与企业债务融资期限呈正相关关系,验证本文假设3成立。即企业的内部控制质量与债务融资期限正相关,企业的内部控制质量越好,其获得的债务融资期限就越长,与相关性分析结果相符。公司的经营现金流量比率RT的回归系数为0.063,表明企业的现金持有量越充足,可用于生产或投资的现金储备越充足,企业更有可能偿还债务,获得的债务约束越低,因此债务融资期限越长。(表4)

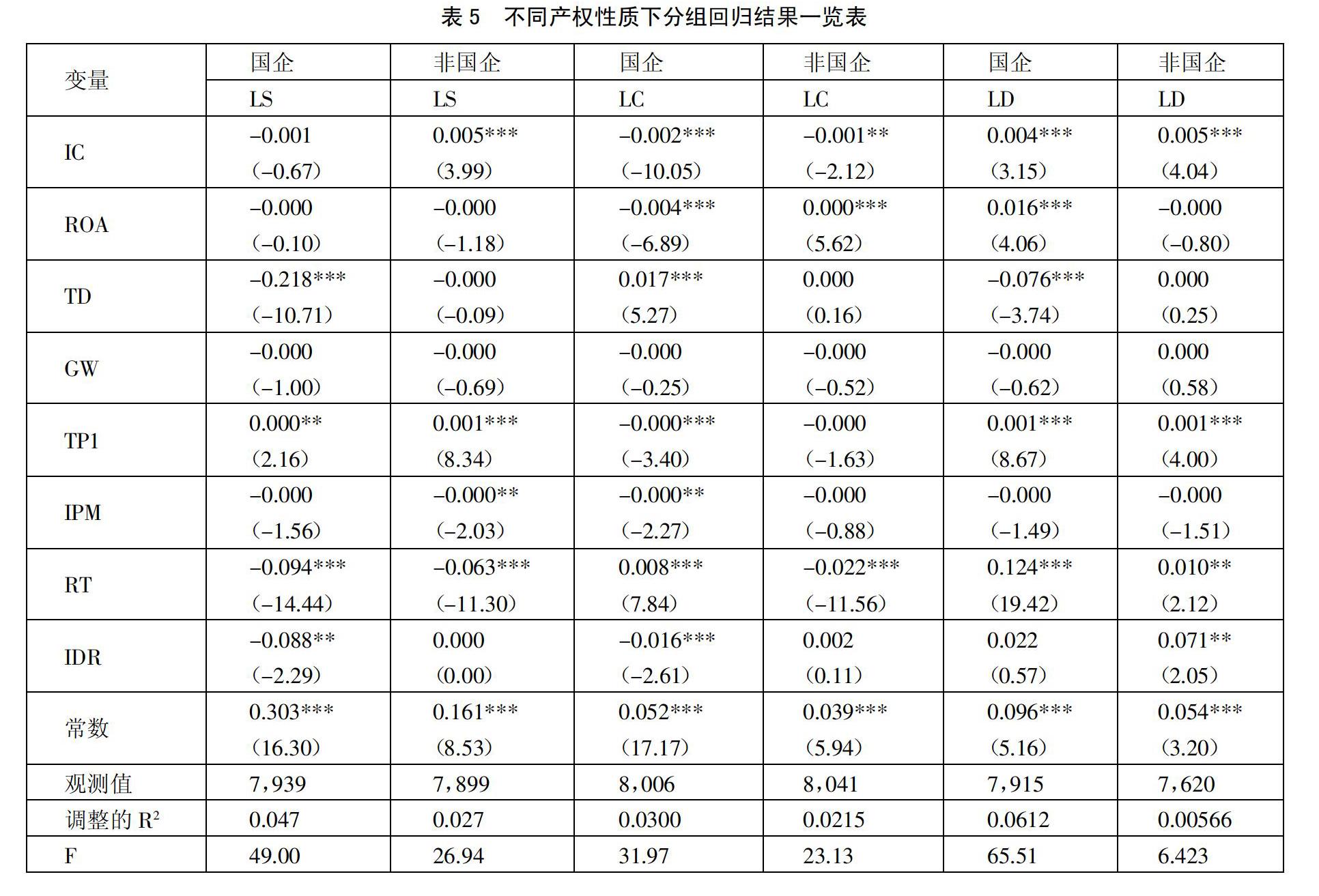

(四)进一步检验。根据公司的产权性质对样本进行分两组,检验结果见表5。在非国有企业中,内部控制质量IC与债务融资规模LS的回归系数为0.005,t值为3.99,而国有企业并不显著,说明内部控制质量在非国有企业的债务融资规模中发挥的正向促进作用更大。由于国有企业与政府之间的密切关系,意味着其相对比较容易能够获得债务融资,而非国有企业为了获得数量较大的债务融资,就必须加强内部控制建设,提高内部控制质量。(表5)

不论国企还是非国有企业,IC与LC均在1%的水平上显著。但内部控制质量IC与债务融资成本LC的系数在国有企业中为-0.002,非国有企业中为-0.001,表明内部控制质量在非国有企业的债务融资成本中发挥的负向促进作用更大。

内部控制质量IC与企业债务融资成本LD均在1%的水平上具有显著影响,内部控制质量IC与企业债务融资期限LD的回归系数在国有企业中为0.004,在非国有企业中为0.005,均显示IC对LD的正相关关系。表明内部控制质量在非国有企业对债务融资期限的正向作用更大。

六、研究结论及启示

通过对2007~2017年A股上市企业共11年数据研究内部控制质量与债务融资规模、债务融资成本以及债务融资期限之间的相关关系,通过对变量进行多元线性回归分析来检验相关的假设。然后引入产权性质这一指标,进一步依次考察其对国有企业还是非国有企业的影响更加显著。得出如下结论:

(一)通过改善企业内部控制质量,可以降低企业的债务融资成本。内部控制质量的提高有助于延长债务融资的期限,帮助企业获得更长时间的债务融资。因为在资本市场上,外部债权人属于相对弱势群体,不能够准确全面地了解公司信息,对于公司内部实际经营情况的好坏,只能依赖于公司多外公布的信息,公司高质量的内部控制制度,会减少债权人的信息不对称风险,从而降低债务约束。其次,内部控制质量较高的公司会向外界传递出其经营治理情况良好的信號,来达到吸引投资者投资的目的,降低成本并且延长债务融资的期限。

(二)不同产权性质的企业,内部控制质量对债务融资的影响有明显差异。因为国有企业存在“光环效应”成为其独特的保护伞,使国有企业可以获得期限长、成本较低的债务融资。所以在非国有企业中,内部控制质量的作用机制更加突出。此外,从宏观层面分析可知,国企紧跟政策导向,内部控制建设更加积极,会计信息质量更好,银行出于降低自身信贷风险的考虑,也会更加重视非国有企业的内部控制质量。

主要参考文献:

[1]范云蕊,李辰颖.分析师关注、内部控制与企业债务融资约束[J].金融与经济,2019(10).

[2]陈柏成.内部控制质量、产权性质与融资约束[J].财会通讯,2016(15).

[3]林钟高,丁茂桓.内部控制缺陷及其修复对企业债务融资成本的影响——基于内部控制监管制度变迁视角的实证研究[J].会计研究,2017(4).

[4]邱枫,刘可可.内部控制质量与债务融资成本——基于不同产权性质[J].财会通讯,2018(8).

[5]刘焱,姚海鑫.上市公司内部控制实质性缺陷与债务融资约束[J].软科学,2013.27(10).

[6]李晓慧,杨子萱.内部控制质量与债权人保护研究——基于债务契约特征的视角[J].审计与经济研究,2013.28(2).

[7]郑军,林钟高,彭琳.高质量的内部控制能增加商业信用融资吗?——基于货币政策变更视角的检验[J].会计研究,2013(6).