二零二零重演一九九八的历史

2020-09-12卧龙

卧龙

8月30日为股神巴菲特90岁生日,当日伯克希尔宣布收购日本5家主要贸易公司各5%以上股份,耗资62亿美金(折合人民币月430亿)。所收购5家公司包括伊藤忠、丸红、三菱、三井及住友商事株式会社。此5家公司中,除伊藤忠外,其余4家市凈率低于1.0倍,换言之股价低于账面值,并且公司具有充足现金流,还有便是股息高。三菱商事自由现金流过去四年稳步增长,住友商事今年打算每股派息70日元,按周一收市价计算派息率为5%。巴菲特所收购日本5家公司行业遍及钢铁、船运、大宗商品及零售业,其中伊藤忠正在收购全家便利店。

“股神效应”下,本周一日股开市后5只股票全部飚升,丸红升幅高达12%,住友及三菱升超过一成,三井升8.2%,伊藤忠都有5.4%进账,其后几日5只股票反复上升,反映市场认同巴菲特之举。来看5只股票走势,伊藤忠(TSE.8001)股价超越2007年高峰水平,而其余4只股票则仍在2007年高点之下。住友甚至低于2018年初价位,明显属于弱势股。

单看图表,笔者只赞成收购伊藤忠,2009年初以来慢牛走势明显,波动幅度较小,且近期收购全家便利店,又是消费概念股,是双重利好。但综合考虑,收购伊藤忠最多9.9%股份,伯克希尔声明再多收购股份要得到公司董事会批准——换言之乃财务投资而非敌意收购,所需资金仅10亿美金,体量很小。其次5家公司各5%股权市值不过62亿美金,对于手头等价现金高达1466亿美金的伯克希尔而言,实在低到忽略不计,要知道今年冠状病毒Covid-19疫情冲击下,美国经济经历73年以来最严重季度衰退,伯克希尔旗下多项运营业务陷入困境,Precision Castparts飞机零部件业务近期坏账高达98亿美金。

近期伯克希尔最大持股苹果(Nasdaq.APPL)股价持续上升,单一股票持仓比例突破50%,估计股神会感到压力,在分散风险角度考虑,买入一些行业及地区完全不同之股票,压压惊都好啊。日本这5家商事株式会社是典型格兰汉姆式股票,股价低但分红稳定、派息率高,与苹果形成鲜明对比。

其实日本股市过去10年表现不错。自1990年初日经平均指数最高39260点见顶之后,一路下跌至2008年10月最低6994点,最大跌幅高达82%,持续时间长达18年。以波浪理论分析,大致上划分一组大型ABC下跌,其中浪C乃扩散型倾斜三角形——浪C正统低点为2009年3月,以指数计则是次低点。1990年初高点为循环浪III终点,2009年3月低点结束循环浪IV,之后进入循环浪V上升。循环浪V中,V浪(1)由2009年3月升至2018年10月24448点,一组5浪推动非常清晰。其中,2009年3月升至2009年8月为(1)浪1,2009年8月跌至2011年11月为(1)浪2,2011年11月展开(1)浪3上升,至2015年8月结束,2015年8月跌至2016年6月为(1)浪4,之后进入(1)浪5上升。整个V浪(1)于2018年10月结束,其后进入V浪(2)下跌,(2)浪a由2018年10月24448点跌至12月18948点,呈3浪模式。之后(2)浪b同样3浪模式反弹至2020年1月24115点。由于疫情冲击,(2)浪c急跌至3月中旬16358点。此后进入V浪(3)上升。

次选数法是2018年10月结束(1)浪3,跌至今年3月低点为(1)浪4,之后进入(1)浪5最后一浪上升。

今年3月6日,本栏文章题目为《一九九八而非二零零八》。文中详细分析,这次股市受到疫情影响,为何是1998年而非2008年?绝大部分投资者一旦遇到重大市场问题,总是将当前情景与最近一次类似状况作比较,然后寻找解决办法。今年因疫情导致股市被抛售而下跌,市场人士第一时间联想到2008年全球金融危机,更有甚者看1929年大暴跌。但1998年与2008年重大区别在于2008年全球金融危机原因出自市场内部,当经济运行至繁荣期,出现泡沫时,市场杠杆一再提升。2007年高峰时期,美国经纪商资产达5万亿美金以上,杠杆率达34点;而地产市场次贷情况亦十分夸张——所谓次贷危机。但今次明显不同,经济繁荣然而市场内部杠杆率较低,银行业亦无次贷忧虑。与1998年时情况相近,1998年亚洲金融危机,加上担心千年虫问题(即当时电脑日期显示格式或无法识别2000年),美联储180度大转变,大幅减息,联邦基金利率由6%跌至4%,最终导致科网股泡沫。美联储今次亦提早降息1%,3月19日更是表明要无限QE,以保证市场运作畅顺及维持经济水平不至于进入萧条。

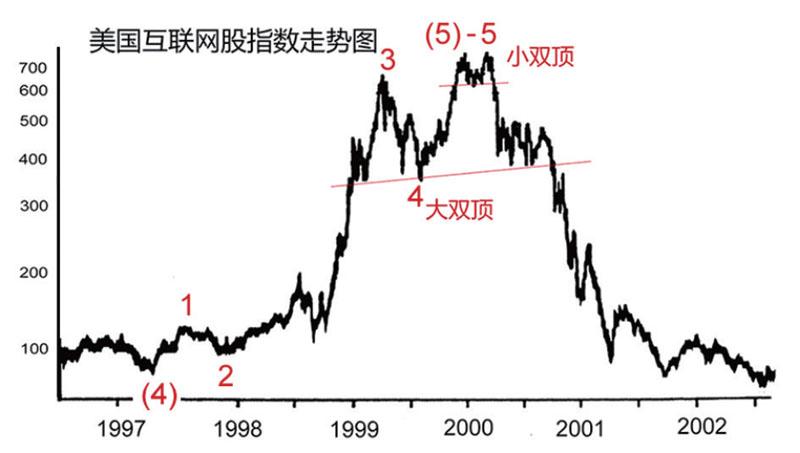

半年过去,看看纳斯达克100指数走势图,将近期走势与1998年走势做对比,几乎是同一个印刷品:1991年至1998年美股持续牛市,因亚洲金融危机出现短期下跌,但因美联储减息刺激而突然急升;2009年至2020年初美股又一次持续牛市,今年因为冠毒疫情而出现急跌,但美联储推出无限QE保证,股市起死回生,依靠几只大蓝筹科技股猛飚指数再次呈现直线上升。然则,未来走势是再次复制吗?1998年10月见底后直线上升至1999年2月,大约4个月时间,之后出现强势震荡——向上旗形整理——震荡8个月之后1999年10月再次直线上升,直至2000年3月见顶。大约17个月行情,正是科网股爆炸性上升行情。美国互联网股指数由1998年8月约100点升至1999年3月超600点,整体升幅超5倍!

将纳斯达克100指数2000年高点定义为第(3)浪高点,跌至2002年10月低点为第(4)浪,之后进入第(5)浪上升。其中,2002年10月至2007年10月为(5)浪1,2007年10月至2008年11月为(5)浪2,此后展开(5)浪3上升。(5)浪3中,估计今年初高点为3浪(iii)高点,急跌至3月23日为3浪(iv),3月23日低点展开3浪(v)最后一浪上升。

今年初高位,标普500指数整体市销率为3.2倍,创立历史新高,毫无疑问,已经进入泡沫期,如今标普500指数即使沿用历史数据,市销率继续创历史新高。美国股市是否完整重复2000年泡沫,必须密切关注。当(5)浪3结束,其后(5)浪4回落,应当跌回今年3月份低位附近。如此大幅动荡走势,恐怕非一般投资者可以承受。目前市场已经习惯几只大蓝筹科技股统治市场走势。中国股市亦不遑多让,科技股、消费股及医药股等,均是少数股飞起但大部分股票仍在地上趴着,情况令人担忧。