影子银行规模对经济发展的影响

2020-09-03何晓繁

摘 要:本文基于青海1995-2018年的數据,通过构建VAR模型研究青海省的影子银行规模、利率和经济发展三者之间的关系。使用Eviews8.0软件进行实证分析,研究结果表明:利率促进的货币供给量,引起影子银行规模的增加,在短期内促进经济的发展,长期时间段对经济增长的贡献度减弱甚至抑制作用。

关键词:VAR模型;影子银行规模;经济发展;利率;货币供应量

随着2008年的金融危机发生,影子银行一直都受到各国的金融监管机构的重视,同时也深受着各国学者的关注。近年来,我国影子银行规模的年增长率在15%以上,对我国的经济发展产生了显著的影响。通过对现有的文献进行阅读,利用已知的影子银行测算方法测出青海省20多年来的影子银行规模,发现青海省的影子银行规模呈现逐年递增的趋势。本文从影子银行规模、利率和经济发展等之间的关系,分析影子银行对青海省经济发展的影响。

1.文献综述

陈昌健、刘义圣(2019)通过构建影子银行、利率双轨和宏观经济之间的VAR模型验证了短期内影子银行客观上会对我国宏观经济发展具有一定的促进效应,但是从长期来看,影子银行的上述积极影响将逐渐减弱并最后消失。刘荣茂、蒋怡(2014)通过构建影子银行和宏观经济 之间的SVAR模型验证了影子银行对我国经济增长 以及物价平稳都呈现显著相关关系。江世银、沈佳倩(2019)通过实证分析发现影子银行信贷规模对经济增长存在着大概率的正面影响。卢盛荣、郭学能等(2019)则得出影子银行对经济影响呈现正面影响。樊晓静等(2013)通过统计数据分析得出影子银行在一定规模上能够促进我国经济的增长,并呈边际效应递减规律。封思贤(2014)指出影子银行发展初期通过灵活的创新机制一定程度上满足了社会多样化融资需求,所以应从改善中小企业融资及推进利率市场化进程等角度鼓励影子银行创新业务。

目前学者都是从宏观方面进行实证分析,从而得到不同的结果。但鲜少有人对某一地方进行实证分析,本文则对青海省的影子银行规模和经济发展的关系进行研究,进一步丰富影子银行的研究地域方面的不足。

2.选取数据和变量的定义

2.1影子银行规模的测定

本文借鉴封思贤(2014)的未观测信贷的方法计算青海省的影子银行规模,计算公式为:SB=L/GDP·NOE。其中:SB表示影子银行规模;L表示金融机构本外币贷款余额;GDP表示国内生产总值;NOE表示未观测收入。

本文采用未观测信贷 方法计算1995-2018年的青海省的影子银行规模。NOE为地区生产总值与可观测总收入的差额。可观测总收入是城镇居民总收入与农村居民总收入的和。城镇居民总收入是城镇居民人均可支配收入与城镇居民人口的乘积,农村总收入是农村居民人均可支配收入与农村居民人口的乘积。L(金融机构本外币贷款余额)、金融机构本外币贷款余额、农村居民人均可支配收入的数据来源于《青海省统计年鉴》,其他数据来源于中经网数据库、WIND数据库和国家统计局。

2.2数据选择与处理

被解释变量:选取居民消费价格指数(CPI)来作为经济发展的指标。因为一国经济发展与居民的消费价格指数有着紧密的联系,所以本文选择居民消费价格指数(CPI)作为被解释变量。在做实证分析的时候,对它取了对数,记做LNcpi。

解释变量:影子银行规模为本文核心的解释变量。影子银行规模由金融机构本外币贷款余额除以地区生产总值再乘以未观测收入而得。在做实证分析时,对它同样取了对数,记做LNsbsc。

控制变量:通过参考现有的文献,发现影响经济发展的因素有很多,为了使模型更加具有说服力,本文选取了三个控制变量,分别是:CDP增长率、货币供给量、利率。在做实证分析时,对CDP增加率、货币供给量、利率都取了对数,分别记做LNngdp、LNm2、LNrate。

3.实证分析

3.1模型设定

本文旨在研究影子银行规模对青海省经济发展的影响,由于在对经济分析中运用最多的模型就是向量自回归模型 (VAR) 和结构向量自回归模型 (SVAR),做出的结果对实际经济行为解释也较为合理。所以本文选择使用VAR模型进行分析,并分析模型中经济变量之间的关系,同时采用VAR脉冲响应函数量化影子银行规模变动对青海省经济发展的影响关系及影响程度。

3.2实证检验

(1)ADF单位根检验。在构建VAR模型前需要对时间序列进行平稳性检验,确定数据的平稳性。本文运用Eviews8.0软件对相关变量进行单位根检验(见表1)。本文首先对LNCPI、LNSBSC、LNM2、LNNGDP、LNRSTE五个变量进行单位根检验:在水平条件下,仅有LNCPI是平稳时间序列,因此,再对各个变量进行一阶差分后,仅有LNCPI、LNNGDP是平稳时间序列,故最后对各个序列进行二阶差分,结果显示LNCPI、LNSBSC、LNM2、LNNGDP、LNRSTE五个变量的ADF统计值均小于1%显著水平的临界值,P值小于0.01,故在1%显著水平下是平稳的,即所有数据均为二阶差分平稳,所以符合构建VAR模型的基础条件。因此本文建立以LNCPI、LNSBSC、LNM2、LNNGDP、LNRSTE五个变量的VAR模型。

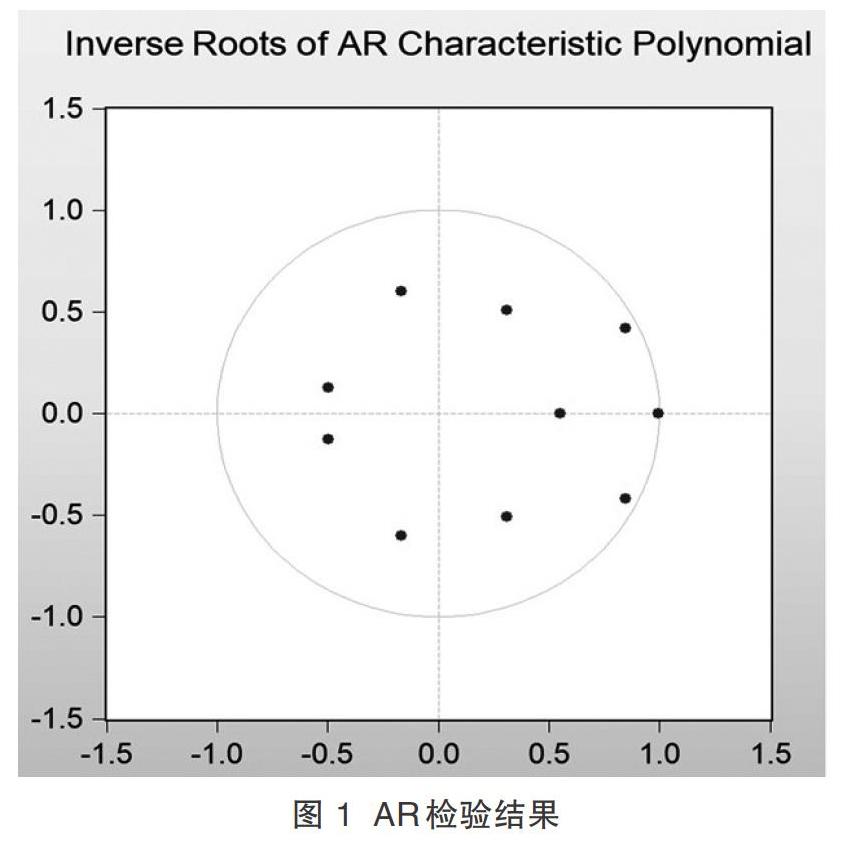

(2)AR检验。在进行VAR模型实证检验时粗腰保证变量是平稳的才能继续接下来的脉冲响应分析等操作。AR检验主要是判断时间序列数据是否存在单位根,若存在,则表示时间序列不平稳,因此不能进行下面的操作。从图1中可以看出,没有单位根落在单位圆外,表明序列是稳定的,所以建立VAR模型是合适的,可以对LNCPI、LNSBSC、LNM2、LNNGDP、LNRATE五个变量进行脉冲响应分析。

(3)格兰杰检验。根据Eviews8.0对数据进行处理,由信息准则判定本文的最优滞后阶数,得到的结果是3阶。因此根据滞后阶数Granger因果关系检验。观察表2,我们可以得出以下关系:格兰杰因果关系检验表明1%显著水平下,CPI对M2产生影响;在5%显著水平下,SBSC对NGDP产生促进作用,M2对RATE同样起到促进作用;在10%显著水平下,CPI)对NGDP、NGDP对RATE、RAT对居民消费CPI均有影响,同时,SBSC和M2有双向显著影响。

总体而言,结果表明,影子银行规模对M2、NGDP、RATE、CPI都有影响。因此我们认为利率促进的货币供给量,引起影子银行规模的增加,从而促使经济的发展。反之,影子银行规模促进了货币供给量的增加。

(4)脉冲响应分析。脉冲响应分析图来分析当影子银行规模发生变化时,对其他变量受到的冲击。本文的脉冲响应分析图分别是NGDP、CPI、RATE、M2受到影子银行规模变化影响后的反映图,显示影子银行规模变动一个标准差后,其余四个变量的动态变化路径。纵轴表示NGDP、CPI、RATE、M2受到影子银行规模冲击的响应程度,横轴表示滞后期数。

图2为影子银行规模与经济增长率的脉冲响应分析图。从图2可以看出,给予影响银行规模一个冲击,一开始对经济增长率起到一個短暂的正面效应,并在第二期达到最大值。不过这种正面的效应会迅速消失,并且会持续一段时间,一直持续到第十二期。之后影子银行对经济增长开始反向变动,并一直持续到二十三期。随后则开始负面效应,并在三十期开始趋向于0。这说明影子银行的发展对GDP造成了长期且较为复杂的影响。根据上图可以发现,总体上影子银行规模对经济是有着正面促进作用。在短期内,影子银行规模对GDP有着促进的作用,这可能是因为影子银行规模增加后,实体经济获得资金进行投资,从而促进了经济的发展。从长期看,影子银行规模的扩大对经济的发展具有抑制作用,这可能与影子银行本身具有高风险、高杠杆等特征有关,以至于会影响到金融稳定和经济的稳定,并且影子银行本身就存在资金套利,使得实体经济从影子银行的高利率的借款成本越来越高,使得实体经济发展受到严重的阻碍,导致影子银行对经济发展呈现抑制作用。

图3表示影子银行规模与CPI的脉冲响应图。从图3中可以看出,CPI作为货币政策的目标衡量工具之一,当受到影子银行规模的正向冲击滞后,开始出现负向效应并逐渐下降,在第三期达到最大的负向效应,之后这种负向效应逐渐减弱并在第十期开始持续上升并且在第十五期达到最大正向效应,随后再次震荡,随着时间的推移,在第三十期趋向于0。总体来说,影子银行规模的发展对货币供给量造成了长期且较为复杂的影响。这说明在短期内影子银行规模增加,影子银行通过向企业、个人进行放贷等业务行为,在一定程度上,使实体经济获得资金,促进经济发展,居民的收入也随之增加,从而导致居民的消费也随着经济的增长而增加;从长期看,影子银行规模的增加会导致市场上流通的货币减少,使得实体经济一边承担影子银行的高利率成本,一边又因自身的资金不足导致企业发展受到抑制,从而引起经济发展受到抑制,这样就导致居民将自身的收入进行储蓄,消费随之减少。

图4是影子银行规模对货币供应量的脉冲分析图。图4中表明,当货币供给量受到一个影子银行的变动一单位标准差之后,影子银行对货币供给量的正面效应从第一期开始到第四期持续下降,并到第十八期一直为负面响应,随后反方向发展,持续到第二十四期,之后再次负面效应。总体上,影子银行规模的发展对货币供给量呈反面效应,这种趋势是长期且复杂的。影子银行和商业银行一样具有信用创造的功能,在短期内,影子银行的凭借着自身不受监管抑或受监管较少的特殊性,通过自身的业务,将资金贷给资金缺乏的企业、个人等,使市场的流通资金增加,在一定程度上扩大了M2的增加。从长期时间内,影子银行增加了货币的供应量,但对货币供给量呈现反向作用,这可能是因为影子银行自身的业务的资金没有纳入监管的范围内,使得影子银行发展带来的风险影响了央行的货币政策对货币供给量逐渐失去调控,导致货币政策的难以实行,从而促进监管当局对影子银行自身和业务的严格监管和控制。

图5是影子银行规模对利率的脉冲响应分析图。给予影子银行规模的一个冲击后,对利率产生一个短暂的正效应,随后开始反方向变动,从第五期一直持续到第十四期,之后又开始呈现正效应,并一直持续到第二十六后,然后再次呈现负效应。这说明,影子银行对利率有着长期并且复杂的影响。从图中可以得到这样的结果:在短期内,影子银行使利率得到提高。这是因为影子银行自身就存在资金套利的属性,使得影子银行利用较高的收益使投资者主动脱离银行储蓄,导致商业银行的资产负债表的资产减少,从而迫使商业银行提高利率。另外,影子银行和商业银行不同的是:商业银行在对那些信誉好的大型企业和集团提供了融资的便利,使得一些中小微企业存在借款南、审核手续复杂等情况,迫使这些企业通过影子银行业务渠道进行融资,从而使利率升高。从长期看来,随着利率市场化的逐渐成熟,监管机构的严格监管,以及对中小微企业存在的融资难等问题得到解决后,影子银行的规模对受到监管的金融机构的利率影响会越来越小,导致影子银行对利率的冲击是一个负效应。

(5)方差分解。为了进一步分析LNCPI、LNM2、LNNGDP、LNRSTE对LNSBSC增长率的贡献程度,需要对LNSBSC进行方差分解。假如长期方差分解趋于10%左右,说明这个冲击对变量的波动的贡献在10%左右。因此本文根据LNNGDP、LNCPI、LNM2、LNRSTE对LNSBSC进行方差分解,期限设置为15.

根据表3,除了影子银行规模贡献度之外,LNCPI在促进影子银行规模扩大方面具有显著的作用,贡献程度大概在9.70%-27.71%。LNNGDP对影子银行规模的贡献程度,大概在28.77%-46.95%。LNM2对影子银行规模的贡献程度大概在4.16%-10.26%。LNRATE对影子银行规模的贡献程度大概在3.78%-9.35%。结果表明,影子银行不仅对LNM2、LNRATE产生影响,而且自身的规模扩大也受到国内生产总值的增长率和居民消费价格指数的影响。结果和前面分析相互一致。

4.结论

本文基于1995-2018年的数据,通过构建VAR模型研究青海省的影子银行规模、利率、经济发展、货币供给量、居民价格消费指数之间的关系进行实证分析。结果表明:第一,影子银行在短期内由于受到的限制和监管较少甚至没有,导致商业银行的贷款利率受到影响。从长期看,影子银行也为金融机构的创新提供的条件,同时也倒逼着我国利率市场的成熟。第二,影子银行通过自身的条件优势向社会进行贷款等业务,增加市场的货币的流动性,但同时长期来看,影子银行削弱了货币政策的灵活性,增加了货币政策调控的难度。第三,影子银行在短期内向实体经济进行贷款,推动了实体经济的发展。长期来看,影子银行也为经济发展带来负面的效应和不确定的风险,抑制经济的发展。综上所述,影子银行在短期内促进了经济的发展,长期时间内则抑制经济的发展,影响程度是长期的且复杂的。

5.政策建议

第一,重视影子银行在经济发展中的必要性,同时也要防范影子银行对经济发展的风险性和不确定性。影子银行的出现是伴随着经济的发展,且不会消失。影子银行对经济的发展具有不可磨灭的功劳,一方面,它丰富了融资渠道,提供了多样的金融工具,加快了金融创新的步伐。另一方面,由于它的自身特征,又为经济发展带来了风险性,甚至成为局部金融危机和全球性的金融危机的原因。但是,我们不能因为它的风险性忽略它的积极作用,应当允许其适当的发展,服务实体经济,促进经济的健康长久的发展。

第二,货币当局应优化货币政策工具。影子银行虽然增加了货币供给量,但由于影子银行的资金不受监管抑或受减少的监管,导致货币当局难以统计其规模,并且难以控制货币供给量,使得货币当局无法測算货币政策的效率。因此,货币当局应该重新审视货币政策工具,寻找或是优化已有的货币政策工具,进而以简单且高效率的方式测算货币政策实施效果。

第三,监管当局在对影子银行加强监管的同时,也要对商业银行等正规金融机构适当地放松监管,促进正规金融机构的金融创新。影子银行所带的风险,监管当局应加强对已有的影子银行业务的监管,对还未发现的影子银行业务进行比较,识别影子银行业务和正规金融机构的业务。影子银行的套利行为,进一步刺激商业银行等正规的金融金融机构的可能对以身犯险,进行影子银行业务。由于它们受到严格的金融管制,使得自身创新能力不足,因此可能会进行高风险的业务活动。所以,监管当局应当适当放松金融管制,激发正规的金融机构的创新能力。

第四,加快利率市场化的步伐,以及进一步解决企业融资难等问题。由于影子银行的资金套利行为,使得社会资金很大一部分向影子银行流入,从而导致商业银行不得不提高利率进行贷款业务,因此我国应加快利率市场化,使得影子银行贷款利率对商业银行等正规的金融机构贷款的利率影响微小。

参考文献:

[1]封思贤,居维维,李斯嘉.中国影子银行对金融稳定性的影响[J].金融经济学研究,2014(04):3-11.

[2]封思贤,居维维,吴越.我国影子银行的规则问题研究[A].西南金融,2014(09):10-13.

[3]陈昌健,刘义圣.我国影子银行的宏观经济效应分析——基于利率双轨制改革背景的 VAR 模型[A].江汉论坛,2019(11):37-43.

[4]刘荣茂,蒋怡.影子银行对我国宏观经济运行的影响研究[F].价格理论与实践,2014(09)

[5]江世银,沈佳倩.影子银行对我国货币供应量与经济增长的影响——基于VAR模型[A].社会科学研究,2019(06):24-31.

[6]卢盛荣,郭学能,游云星.影子银行、信贷资源错配与中国经济波动[A].国际金融研究,2019(04):66-76.

[7]樊晓静,龙建成,张雄.影子银行发展对中国经济增长的实证分析[A].西安电子科技大学学报,2013(05):88-95.

作者简介:

何晓繁(1995.6- ),男,河南省固始县,硕士,研究方向:金融风险。