财务数据有疑点现有产能难消化上海汽配募资扩产为哪般?

2020-08-09刘杰

刘杰

业绩增速表现不佳,销售情况也不乐观,就连现有产能也未能充分利用,上海汽配却急着募资扩产,其中的必要性要打上一个问号。更重要的是,其多项财务数据均存在勾稽差异,其所披露信息的真实性有待考证。

近日,上海汽车空调配件股份有限公司(以下简称“上海汽配”)披露招股说明书,拟在主板上市。其主要从事汽车空调管路研发、生产与销售。然而,《红周刊》记者翻阅招股书发现,上海汽配在现有产能尚未完全消化的情况下,却急欲募集资金扩增产能,其募投项目的必要性存疑。更重要的是,其多项财务数据存在巨额勾稽差异,真实性有待考证。

产能利用率不足募资必要性存疑

据招股书显示,2018年、2019年,上海汽配实现营业收入分别为13.13亿元、13.4亿元,同比增速分别为10.93%、2.01%;实现净利润分别为1.21亿元、1.1亿元,分别同比增长41.1%、-9.1%。由此不难看出,上海汽配在2018年实现了营业收入和净利润的双双上涨后,2019年的营业收入增长便开始减缓,净利润更是陷入下滑的境地,这说明其业绩增长并不稳定。

在收入和利润的增长表现越来越差的情况下,上海汽配却准备募集资金,大幅提高产能,这难免令人担忧。那么,其产能利用率情况又如何呢?

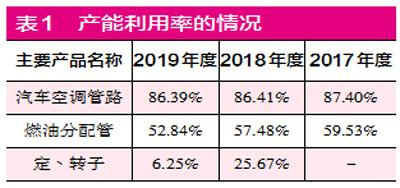

据招股书显示,上海汽配主要产品包括汽车空调管路、燃油分配管及定、转子,2019年,其上述三类产品的产能利用率分别为86.39%、52.84%、6.25%(如表1),由此不难看出,其目前的产能并未能充分利用。而且从其近几年情况来看,其主要产品的产能利用率还越来越低,出现小幅下滑趋势。

招股书显示,上海汽配本次募资资金5.93亿元,主要用于三个建设项目及补充流动资金,即年产1910万根汽车空调管路建设项目、年产490万根燃油分配管建设项目和研发中心建设项目。从其建设项目不难看出,其准备通过本次上市募资来扩大汽车空调管路以及燃油分配管产品的产能。

然而,正如我们所看到的,上海汽配拟募资扩产的产品,产能利用率并不高,还有大量产能没有消化,尤其是燃油分配管的产能,仅仅利用了一半,还有一半处于空置状态。在这种情况之下,其急着募资扩产,很可能会使得公司产能过剩,造成资源浪费,增加生产成本,并降低企业的资产收益率,因此,其本次募资扩产的必要性值得商榷。

营业收入涉嫌虚增

《红周刊》记者核算上海汽配的营收与相关财务数据的勾稽情况,发现存在巨额的勾稽差异,其营收的真实性有待考证。

据招股书显示,2019年上海汽配实现营业收入13.4亿元(如表2),其中,境外收入为3.45亿元,该部分收入无需考虑增值税问题,境内收入所适用增值税税率自2019年4月1日起,由16%下调至13%,可估算出其含税营业收入总额约为14.77亿元。理论上,该部分含税营业收入将体现为同等规模的现金流入及经营性债权的增减,那么上海汽配的情况又如何呢?

具体来看,2019年上海汽配的“销售商品、提供劳务收到的现金”为12.19亿元,同期预收款项变动额较小,影响忽略不计,其现金流入金额比含税营收少了2.58亿元,理论上应当导致经营性债权有相应金额的增加。

进一步来看,上海汽配2019年末的应收账款、应收票据、应收款项融资合计金额达4.44亿元,2018年末上述项目的合计金额为4.13亿元,2019年末仅增加了3121.86万元,这比理论应增加的2.58亿元少了2.27亿元。

难道是上海汽配本期新增计提了大额坏账准备而导致上述差异?可事实上,2018年、2019年,其坏账准备金额分别为1898.12万元、1851.31万元,变化不大,无法解释上述数亿元差异。这意味着其2019年的营业收入没有相关财务数据的支撑,有虚增的可能。

同样,上海汽配2018年营收数据也存在类似问题。

据招股书显示,2018年其实现营业收入13.13亿元,其中境外收入3.35亿元,无需考虑增值税,境内收入所适用的增值税税率从2018年5月起,由17%变更为16%,可估算出其含税营收约14.73亿元。2018年其“销售商品、提供劳务收到的现金”为12.54亿元,比含税营收少了2.2亿元,理论上,应导致经营性债权相应增加,但2018年其应收票据及应收账款合计金额仅较上期末增加了1710.42万元,这比理論应增加额少了2.03亿元,即使考虑坏账准备,也仍然存在数亿元的差额,这意味着上海汽配2018年的营业收入也缺乏相应财务数据的支撑,存在虚增的嫌疑。

采购数据不合理

除了营业收入数据,上海汽配的采购数据也存在诸多疑点。

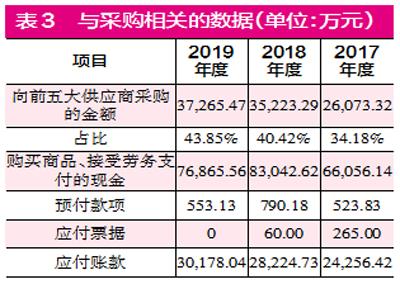

据招股书显示,2019年上海汽配向前五大供应商采购的金额为3.73亿元(如表3),占采购总额的比例为43.85%,由此推算出采购总额为8.5亿元。考虑到当年增值税变动的影响,大致估算出含税采购金额为9.67亿元。理论上,该部分含税采购将体现为同等规模的现金流出及经营性债务的增减。

上海汽配2019年的“购买商品、接受劳务支付的现金”为7.69亿元,由于预付账款变动较小,忽略不计,因此,当期的现金支出比含税采购总额少了1.98亿元,该部分应体现为经营性债务的增加。

2019年,上海汽配应付账款及应付票据合计达3.02亿元,2018年相同项目合计金额为2.83亿元,则与采购相关的经营性债务增加额为1893.31万元,而这一结果与理论应增加额1.98亿元相较,少了1.79亿元,也就是说,上海汽配有上亿元的采购没有相关财务数据的支撑。

2018年亦是如此。当年,其向前五大供应商采购的金额为3.52亿元,占采购总额的比例为40.42%,算上增值税后,大致估算出含税采购金额为10.14亿元。同期其“购买商品、接受劳务支付的现金”为8.3亿元,比含税采购总额少了1.83亿元。然而,2018年末其应付票据及应付账款仅较上期末增加3763.31万元,比理论应增加额少了1.46亿元。

由此可见,连续两年,上海汽配的采购数据的勾稽关系均存在异常,其中原因还需公司给出具体解释。

营业成本有虚减嫌疑

不仅如此,对比该公司的采购、成本及存货相关数据后不难发现,其营业成本也存在虚减嫌疑。

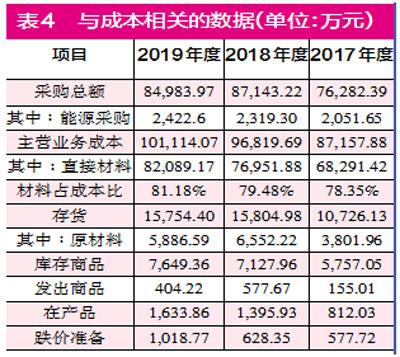

据上文所述,2018年上海汽配采购总额约8.71亿元,其中能源采购主要为水、电、天然气等,合计金额为2319.3万元(如表4),总采购额扣除该部分后则与材料采购相关的金额为8.48亿元。同期其营业成本中直接材料金额为7.7亿元,二者差额达7872.04万元,这也就表明本期其未将采购的原材料全部耗尽,存货应当有相应增加才对。

2018年上海汽配的存货中原材料的金额为6552.22万元,较上期末仅增加了2750.26万元,这与理论应增加额仍相差5121.78万元。

需要注意的是,导致差异的原因或是企业因生产需要,将原材料结转至存货的其他项目中所致。故进一步来看,2018年上海汽配存货项目中在产品、库存商品、发出商品及在产品合计金额达9101.56万元,较2018年相同项目金额增加了2377.47万元。当年直接材料占營业成本的比例为79.48%,据此大致估算出该部分增加额中包含材料的金额约为1889.61万元,但考虑该部分金额后,仍与理论应增加额相差3232.17万元。

此外,其2018年其存货跌价准备仅增加了50.63万元,研发费用中还有直接材料为907.68万元,剔除该部分影响后,差异仍达2324.49万元。这意味着上海汽配的营业成本也存在虚减的嫌疑,需公司给出解释。