大股东股权质押与分析师预测质量

2020-08-04吴昊

吴昊

【摘 要】 文章以2007—2017年我国沪深两市A 股上市公司为样本,实证检验了大股东股权质押对分析师预测质量的影响。研究发现:大股东股权质押显著降低了分析师预测质量,而机构投资者持股和公司市场势力会显著弱化大股东股权质押对分析师预测质量的负向影响,这说明大股东股权质押对分析师预测质量的影响主要体现为信息效应和风险效应;进一步基于制度背景的拓展性检验发现,大股东股权质押所产生的上述影响在市场化进程较高的区域更加显著。研究将大股东股权质押与分析师预测质量相结合,为大股东股权质押与投资者信息处理行为之间的关系提供了新的经验证据。

【关键词】 大股东股权质押; 分析师预测质量; 信息效应; 风险效应

【中图分类号】 F276 【文献标识码】 A 【文章编号】 1004-5937(2020)16-0002-10

一、引言

股权质押是指股权持有人(即出质人)通过将股权作为标的物抵押给金融机构取得贷款资金的一种债务融资行为。在股权质押过程中,股票权属清晰、流动性强,且股权质押资金用途不受限制,质押后大股东的控制权、表决权、决策权并不受影响[1],因此,通过质押活动取得债务融资备受上市公司大股东青睐。然而,由于大股东通过股权质押融得的资金使用情况无需披露,因而股权质押很可能成为大股东掏空上市公司的手段之一[2],在此情况下,大股东股权质押带来的潜在风险也日益受到监管部门和学者的关注。就国内研究来看,众多学者主要从控制权转移风险[3-4]、代理成本[2,5]、信号传递[6]等角度探究了股权质押的经济后果。还有一些学者将股权质押经济后果的研究拓展到公司外部,探究了股权质押对审计师决策的影响[7-9]。

本文与已有研究不同,考虑到分析师在信息传递和公司治理中所发挥的重要的作用[10],集中探讨了股权质押对分析师预测准确度的影响。在目前本文能检索到的文献中,华鸣等[11]研究了股权质押对券商的影响,其研究内容则是将分析师乐观预测作为券商与出质方之间利益冲突的集中体现。本文关于大股东股权质押与分析师预测质量的研究与华鸣等[11]的研究结论明显不同,首先,本文的目的不在于对券商及其分析师身份属性的判定,而更加侧重于探讨分析师在预测时的信息搜集和风险感知以及股权质押在其中起到的作用;其次,本文的研究基于分析师预测準确度和分歧度两个维度考察了分析师的盈余预测质量,而并未将分析师乐观预测作为主要研究内容。

研究发现,大股东股权质押在降低分析师盈余预测准确性的同时也增加了分析师盈余预测的分歧度。机制分析发现,大股东股权质押所产生的影响在机构投资者持股较低的企业和市场势力较低的企业中更加显著,说明了“信息效应”和“风险效应”的存在;基于制度背景的拓展性分析发现,大股东股权质押所产生的这种负向影响在市场化进程较高的区域更加显著。

本文的边际贡献主要体现在:(1)立足于当前上市公司广泛存在的股权质押,分析了大股东股权质押对分析师预测质量的影响,有助于拓展分析师预测质量之影响因素的相关研究;(2)基于分析师预测质量的视角探究了大股东股权质押的经济后果,为大股东股权质押与投资者信息处理之间的关系提供了新的证据;(3)揭示了大股东股权质押影响分析师预测质量的具体路径,这有助于拓展相关研究并为实务界提供明确的政策借鉴。

二、文献综述、理论分析与假设提出

(一)股权质押与分析师预测质量

已有研究发现,公司信息质量和公司经营风险是影响分析师预测质量的两个重要因素。有关公司信息质量与分析师预测质量的研究指出,公司信息质量对分析师行为有重要影响。Lang et al.[12]的研究就发现,分析师对信息披露质量高的公司的盈余预测准确度较高且分歧度较小。其基本原因就在于,信息披露质量的增加有助于减少分析师获取公司信息的成本,分析师能够充分、及时、准确地获取上市公司信息,进而其预测质量也大大提升[13]。基于中国上市公司的数据也支持了信息披露质量与分析师预测质量之间的正向关系,李丹蒙等[14-16]的研究均发现,信息质量的高低显著影响分析师盈余预测的准确性。在后续的研究中,一些学者探究了影响企业信息披露的深层次因素,徐鑫等[17]的研究以企业公司治理水平为切入点,研究发现,公司治理水平越高,分析师预测准确度越高。董望等[18]的研究发现内部控制质量高显著提升了分析师盈余预测的准确性。何熙琼等[19]探究了影响信息质量的战略动因,研究发现企业的战略差异度显著加大了分析师盈余预测偏差。

对证券分析师而言,企业经营不确定性(风险)是影响分析师预测准确性的另一因素[20-21]。其基本原因就在于,企业经营不确定性的增加扩大了会计要素的估值空间,会计盈余的波动空间亦随之增加[22],此时,分析师预测的难度也将急剧提升。吴锡皓等[22]研究发现,企业所面临不确定性的增加引致了较高的分析师盈余预测误差和分析师盈余预测分歧度。王雄元等[23]的研究则认为,稳定的客户对企业盈余以及盈利稳定性产生了提升作用,进而提升了分析师的盈余预测准确性。何熙琼等[19]的研究进一步指出,企业战略差异显著加大了分析师盈余预测误差和分歧度,且环境不确定性强化了上述效应,进而说明战略差异所引致的经营风险的增加是分析师盈余预测偏差产生的重要原因。

考虑到当前资本市场上股权质押的普遍性,本文认为企业的信息披露质量及其经营风险与大股东股权质押密切相关。一方面,大股东股权质押显著提高了企业的信息不对称,其基本原因就在于,大股东股权质押往往伴随着较为严重的代理问题[2],代理成本的上升则显著降低了会计信息质量。王斌等[24]的研究就发现,股权质押增加了真实盈余管理;黎来芳等[25]的研究进一步指出,控股股东股权质押加剧了信息不对称程度,而其中表现为信息选择性披露动机的增加和信息披露质量的降低。另一方面,股权质押往往伴随着企业控制权转移风险的提升,这是因为当股价逼近质押警戒线时,控制股东必须追加质押抑或提前赎回股票,否则质权人有权力强制平仓并向法院申请拍卖股票,此时,出质方的控制权转移风险随之增加。孙建飞[26]研究发现,在2015年股灾期间,股权质押会显著提高停牌概率。张俊瑞等[27]以审计师的审计决策为切入点,研究指出,股权质押的比例越高,公司越有可能被出具非标准审计意见,而其基本原因就在于股权质押提升了审计师的审计风险。王雄元等[4]的研究还发现,在股权质押后企业往往进行税收规避以避免控制权转移风险。

梳理已有研究不难发现,企业信息质量的高低及其整体风险的大小深刻影响分析师预测质量,而股权质押与企业信息质量以及整体风险高度相关。因此,可以预期,大股东的股权质押时会降低企业整体的信息质量,增加企业的整体风险,最终可能引致分析师盈余预测准确度随之降低,其预测分歧度则显著提升。据此,本文提出假设1。

H1:大股东股权质押与分析师预测质量显著负相关。

(二)机构投资者持股、大股东股权质押与分析师预测质量:“信息效应”分析

股权质押主要通过两条路径影响了分析师预测质量,其中企业整体的信息质量发挥了主要的传导作用。因此,有必要基于信息角度对股权质押影响分析师盈余预测的路径进行纵深研究。

机构投资者持股为本文探究上述问题提供了一个绝佳的视角,因为众多的研究发现,机构投资者持股作为一种重要的外部治理机制深刻影响企业的代理成本并最终对其信息质量产生影响。孙光国等[28]的研究指出,总体上看,机构投资者持股比例与盈余管理程度呈显著负相关。谭劲松等[29]研究也认为,机构投资者有助于通过改善公司治理水平来提升公司的信息披露质量。

由此可见,机构投资者对改善企业的整体信息质量意义重大。当股权质押通过影响信息质量进而影响分析师预测质量,即股权质押对分析师预测质量的影响集中体现为信息效应时,股权质押对分析师预测质量的影响将在机构投资者持股较低即信息质量差的企业中更加显著。基于此,本文提出假设2。

H2:机构投资者持股更多会弱化大股东股权质押对分析师预测质量的负向影响。

(三)市场势力、大股东股权质押与分析师预测质量:“风险效应”分析

股权质押可能通过影响企业整体风险进而影响分析师预测质量,因此有必要分析和验证股权质押影响分析师预测质量的“风险效应”。考虑到市场势力不同的企业在面对外部经营环境变化时所经历的冲击具有异质性,亦即市场势力不同的企业其控制权转移风险也将存在差异。因此,如果能够证明企业市场势力对股权质押与分析师预测质量之间产生了调节效应,那么,就可以找出股权质押影响分析师预测质量的“风险效应”。

较高的市场势力会提升企业的抗风险能力[30-34],进而其控制权转移风险也相应较小[35-36]。首先,基于融资方面考虑,中国商业信用的贷款在长期以来均主要遵循“风险导向”,即倾向于将大量贷款贷给企业风险较低的企业,而相对于市场势力低的企业,高的市场势力往往拥有较大的企业规模、较长的经营历史,因此,银行信贷风险较低,企业也能够获得足额的信贷。当企业发生业绩波动时,充足的资金将有助于企业平抑股价波动,最终降低控制权转移风险;基于产品市场考虑,市场势力高的企业可凭借其自身的竞争优势采取诸如价格战等方式对竞争对手进行掠夺[37-39],进而可以有效占领市场,抢夺竞争对手的投资机会,最终使得企业在产品市场竞争中处于竞争优势地位,增加其风险容纳能力。

由此可见,企业市场势力深刻影响其控制权转移风险,当股权质押通过影响企业整体风险进而影响分析师预测质量时,亦即股权质押对分析师预测质量的影响集中体现为风险效应时,那么,上述影响将在市场势力低的样本中更显著,亦即股权质押对分析师预测质量的影响将在市场势力较低的企业中更加显著。基于此,本文提出假设3。

H3:更强的市场势力会弱化大股东股权质押对分析师预测质量的负向影响。

三、研究设计

(一)样本

本文选取2007—2017年沪深A股上市公司为初始样本,在初始样本中剔除了金融保險行业、ST企业和数据缺失的公司样本,并对连续变量进行了1%~99%之外的极端值缩尾处理。最终得到17 345个公司年度样本。

(二)模型

经由上述理论分析,本文采用模型1进行假设检验。

FDISP/FERRORi,t=β0+β1PLEDGEi,t+β2Xi,t+Industry+Year+εi,t (1)

1.被解释变量。分别采用分析师预测分歧度(FDISP)和分析师预测偏差度(FERROR)度量分析师预测质量,借鉴董望等[18]以及何熙琼等[19]的研究计算分析师预测质量。

FDISP=Std(FEPS)/ABS(MEPS) (2)

FERROR=Abs[Mean(FEPS)-MEPS]/Abs(MEPS)

(3)

其中,FEPS表示分析师每股收益预测值,Mean(FEPS)表示分析师每股收益预测值的平均值,MEPS为当年实际每股收益值。当分析师预测分歧度(FDISP)和分析师预测偏差(FERROR)越大时,说明分析师预测质量越差。

2.解释变量。PLEDGE表示大股东股权质押,借鉴张俊瑞等(2017)与王雄元等(2018)的研究,本文采用虚拟变量衡量上市公司年末是否存在大股东股权质押。当公司年末前十大股东中,存在任一股东将股权质押,则PLEDGE1为1,否则PLEDGE1为0;当公司年末第一大股东将股权质押,则PLEDGE2为1,否则PLEDGE2为0。正文检验采用PLEDGE1,稳健性检验采用PLEDGE2。

3.控制变量。控制变量X是由几个控制变量构成的向量,借鉴已有研究,本文控制了公司规模(Size)、资产负债率(Lev)、总资产报酬率(ROA)、成长性(Growth)、盈余波动率(EV)等公司基本特征的影响以及管理层持股比例(MS)、第一大股东持股比例(Top1)、会计信息透明度(ABSDA)等公司治理变量的影响。此外,本文还控制了行业哑变量和年度哑变量以消除行业和年度的影响。

主要变量定义如表1所示。

四、实证分析

(一)描述性统计

变量的描述性统计结果如表2所示,分析师预测分歧度(FDISP)的最大值为22.339,最小值为0.004,标准差为3.280,说明就总体而言,分析师预测的分歧度较大且在不同样本之间存在明显差异,同时,通过观察分析师预测准确度(FERROR)也可以看出,不同样本之间的分析师预测准确度差异仍然比较大。PLEDGE1的均值为0.498,PLEDGE2的均值为0.383,相关统计结果与张俊瑞等[20]的研究接近,也说明接近一半的上市公司存在股权质押。

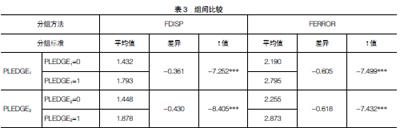

(二)组间比较

在描述性统计的基础上,为了进一步检验大股东股权质押对分析师预测质量的影响,本节首先以大股东股权质押虚拟变量为分组,对被解释变量组间均值差异性检验,详细结果参见表3。从上述分组检验的结果可以看出,分析师预测分歧度(FDISP)在前十大股东中有股权质押的样本中(PLEDGE1=1)的均值为1.793,在没有股权质押的样本中的均值为1.432。由此不难看出,有股权质押组样本(PLEDGE1=1)的分析师预测分歧度(FDISP)显著低于无股权质押组样本(PLEDGE1=0)的分析师预测分歧度(FDISP),且通过了显著性检验。同时,有关分析师预测准确度(FERROR)以及第一大股东是否存在股权质押(PLEDGE2=1)的组间也呈现出明显差异。据此可以初步推断本文研究假设基本成立,即大股东股权质押显著降低了分析师预测质量。

(三)回归分析

本文对模型1进行估计,从总体上检验大股东股权质押是否降低了分析师预测质量,估计结果如表4所示。控制年度和行业固定效应,结果如表4中(1)列和(2)列所示,在(1)列中,大股东股权质押(PLEDGE1)对分析师预测分歧度(FDISP)的回归系数为0.190且在1%显著性水平显著。在(2)列中,(PLEDGE1)对分析师预测分歧度(FERROR)的回归系数为0.298,且在1%显著性水平显著,说明大股东股权质押显著加大了分析师预测分歧度和偏差,进而说明大股东股权质押显著降低分析师预测准确度,H1得以验证。

(四)机制检验

1.机构投资者持股、大股东股权质押与分析师预测质量:“信息效应”分析

本文认为,机构投资者持股会提升企业的信息质量,进而弱化大股东股权质押对分析师预测质量的影响。由此,大股东股权质押影响分析师预测质量的“信息效应”便得以证明。

当企业的机构投资者持股比例小于行业中位数时,则赋值为Institution=0,反之,则赋值Institution=1,并在此基础上对模型1进行分组估计,估计结果如表5所示。从表5中(1)列和(3)列可以看出,大股东股权质押(PLEDGE1)的系数仅在机构投资者较低组(Institution=0)中显著为正,而在机构投资者持股比例较高的样本中,股权质押对分析师盈余预测质量的影响不显著。上述结果说明,大股东股权质押降低分析师预测质量的效应在机构投资者持股比例较低的样本中更加显著,进而说明大股东股权质押影响分析师预测偏差的信息效应是存在的。H2得以验证。

2.市场势力、大股东股权质押与分析师预测质量:“风险效应”分析

本文认为市场势力会提升企业缓冲外部冲击的能力,进而降低企业的控制权转移风险,最终弱化大股东股权质押对分析师预测质量的影响。由此,大股东股权质押影响分析师预测质量的风险效应便得以有效证明。

本文以企业收入占行业的比重度量企业的市场势力,当企业的市场势力小于中位数时,则赋值为Power=0,反之,则赋值Power=1,并在此基础上对模型1进行分组估计,估计结果如表6所示。从表6中(1)列和(3)列可以看出,在市场势力较低组(Power=0),大股东股权质押(PLEDGE1)的回归系数均显著为正。反观表6中(2)列与(4)列,在市場势力较高组(Power=1),大股东股权质押(PLEDGE1)的回归系数均不显著。上述结果说明,大股东股权质押降低分析师预测质量的效应在市场势力较低的样本中更加显著,进而说明大股东股权质押影响分析师预测偏差的风险效应是存在的。H2得以验证。

(五)基于制度背景的拓展性检验

处于特定制度环境中的企业其经济行为及经济行为所引致的经济后果必然会受到相应制度环境的影响,而上述影响在中国典型的新兴市场国家尤为重要。本节立足于当前中国制度背景,认为市场化进程深刻影响企业的股权质押风险,并最终影响股权质押的经济后果。

处于不同区域的企业所面临的股权质押风险并不一致。相较于市场化进程低,市场化进程高的地区拥有更加活跃的控制权市场。同时,东部地区市场化程度较高,法律环境也相应比较完善,质权人通过司法途径拍卖上市公司股权所遭受的干扰更小,反观西部地区市场化进程较低,由于上市公司数目较少,且往往成为当地的经济支柱,因此,政府有足够的动机干涉司法,阻碍股权拍卖,企业的控制权转移风险相应较低。由此可见,相较于市场化程度低的区域,市场化进程较高省份的企业在进行股权质押时将面临更大的控制权转移风险,股权质押对分析师预测质量的影响随之显现。

基于上述考虑,采用王小鲁等[40]所编制的市场化指数,当企业所处的市场化进程小于中位数时,则赋值为Market=0,反之,则赋值Market=1,并在此基础上对模型1进行分组估计,估计结果如表7所示。从表7中(1)列和(3)列可以看出,在市场化进程较低组(Market=0),大股东股权质押(PLEDGE1)的回归系数均不显著。而在表7中(2)列与(4)列市场势力较高组(Market=1),大股东股权质押(PLEDGE1)的系数均显著为正。上述结果说明,大股东股权质押降低分析师预测质量的效应在市场化进程较高组中更加显著。上述预期得以验证。

五、稳健性检验

(一)遗漏变量问题

大股东是否进行股权质押还可能受到一些未能观测到样本特征的影响,最终回归结果可能产生遗漏变量问题。为弱化上述问题,本文分别采用PSM倾向得分匹配。倾向得分匹配时,匹配标准为企业规模(Size)、资产负债率(Lev)总资产报酬率(ROA)、成长性(Growth)、收益波动(EV)、管理层持股(MS)、第一大股东持股比例(Top1)等变量以及企业所处行业,匹配方法为有放回1■1最近邻匹配。上述回归结果如表8所示,结论与上文保持一致。

(二)聚类分析

考虑到不同类型的企业因个体差异而受到股权质押的影响并不一致,虽然本文控制了相关的公司个体特征,但仍有一些未能观测到的信息影响文章结论,故对企业层面进行聚类分析,表9的回归结果未见明显差异。

(三)更换变量

在回归检验中,本文在度量股权质押时采用前十大是否存在股权质押,在稳健性检验中,采用第一大股东是否存在股权质押度量企业的大股东股权质押(PLEDGE2),同时考虑到分析师预测参照到的是期初的报表数据,故也采用下一期的分析师预测准确度(FDISPt+1/FERRORt+1)作为被解释变量进行回归,表10的结果未见明显差异。

六、研究结论与启示

当前资本市场上股权质押的普遍性使得诸多学者基于不同层面对股权质押的经济后果进行探究,但鲜有文献从分析师预测质量的角度出发探讨大股东股权质押的经济后果。本文基于分析师在资本市场上的重要作用,深入研究了大股东股权质押对分析师预测质量的影响。研究发现:大股东股权质押显著降低了分析师预测质量,而机构投资者持股和市场势力会显著弱化大股东股权质押与分析师预测质量间的这种负向关系,说明大股东股权质押主要是通过降低信息质量(即“信息效应”)和提升公司风险(即“风险效应”)进而降低了分析师预测质量;进一步基于制度背景的拓展性检验表明,大股东股权质押对分析师预测质量的影响在市场化进程高的区域会更加显著。

通过本文的研究可以看出,分析师在进行预测时会充分考察企业的大股东股权质押情况,而分析师预测的质量往往可以作为投资者异质信念的一个有效度量。本文的研究结果清晰地表明,大股东股权质押显著加剧了投资者异质信念,对我国资本市场的健康运行产生了显著负面的影响。因此,对于上市公司而言,应该严格控制股权质押风险,进一步提升企业的整体信息透明度,以期尽可能降低股权质押带来的负面影响,这有助于资本市场的稳健运行。

【参考文献】

[1] HUANG Z,XUE Q.Re-examination of the effect of ownership structure on financial reporting:evidence from share pledges in China[J].China Journal of Accounting Research,2016,9(2):137-152.

[2] 郑国坚,林东杰,林斌.大股东股权质押、占款与企业价值[J].管理科学学报,2014,17(9):72-87.

[3] 王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩[J].系统工程理论与实践,2013,33(7):1762-1773.

[4] 王雄元,欧阳才越,史震阳.股权质押、控制权转移风险与税收规避[J].经济研究,2018(1):140-154.

[5] 李常青,幸伟,李茂良.控股股东股权质押与现金持有水平:“掏空”还是“规避控制权转移风险”[J].财贸经济,2018,39(4):84-100.

[6] 李常青,幸伟.控股股东股权质押与上市公司信息披露[J].统计研究,2017,34(12):75-86.

[7] 张龙平,潘临,欧陽才越,等.控股股东股权质押是否影响审计师定价策略?——来自中国上市公司的经验证据[J].审计与经济研究,2016,31(6):35-45.

[8] 张俊瑞,余思佳,程子健.大股东股权质押会影响审计师决策吗?——基于审计费用与审计意见的证据[J].审计研究,2017(3):65-73.

[9] 翟胜宝,许浩然,刘耀淞,等.控股股东股权质押与审计师风险应对[J].管理世界,2017(10):51-65.

[10] 朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007(2):110-121.

[11] 华鸣,孙谦.大股东股权质押与券商分析师——监督动力还是利益冲突?[J].投资研究,2017(11):94-115.

[12] LANG M H,LUNDHOLM R J.Corporate disclosure policy and analyst behavior[J].Accounting Review,1998,71(4):467-492.

[13] BHUSHAN R,ZIMMERMAN J L,KOTHARI S P,et al.Firm characteristics and analyst following[J].Journal of Accounting & Economics,2006,11(2):255-274.

[14] 李丹蒙.公司透明度与分析师预测活动[J].经济科学,2015,29(6):107-117.

[15] 方军雄.我国上市公司信息披露透明度与证券分析师预测[J].金融研究,2007(6):136-148.

[16] 白晓宇.上市公司信息披露政策对分析师预测的多重影响研究[J].金融研究,2009(4):92-112.

[17] 徐鑫,朱雯君.产品市场竞争、公司治理与分析师盈利预测质量[J].山西财经大学学报,2016,38(3):56-67.

[18] 董望,陈俊,陈汉文.内部控制质量影响了分析师行为吗?——来自中国证券市场的经验证据[J].金融研究,2017(12):191-206.

[19] 何熙琼,尹长萍.企业战略差异度能否影响分析师盈余预测——基于中国证券市场的实证研究[J].南开管理评论,2018,21(2):149-159.

[20] ZHANG X F.Information uncertainty and analyst forecast behavior[J].Contemporary Accounting Research,2006,23(2):565-590.

[21] WANG Y,et al.Management earnings forecasts and analyst forecasts:evidence from mandatory disclosure system[J].China Journal of Accounting Research,2015,8(2):133-146.

[22] 吴锡皓,胡国柳.不确定性、会计稳健性与分析师盈余预测[J].会计研究,2015(9):27-34.

[23] 王雄元,彭旋.稳定客户提高了分析师对企业盈余预测的准确性吗?[J].金融研究,2016(5):156-172.

[24] 王斌,宋春霞.大股东股权质押、股权性质与盈余管理方式[J].华东经济管理,2015(8):118-128.

[25] 黎来芳,陈占燎.控股股东股权质押降低信息披露质量吗?[J].科学决策,2018(8):1-20.

[26] 孙建飞.公司治理、股权质押与停牌操纵——来自自然实验的证据[J].金融经济学研究,2017(2):92-105.

[27] 张俊瑞,余思佳,程子健.大股东股权质押会影响审计师决策吗?——基于审计费用与审计意见的证据[J].审计研究,2017(3):65-73.

[28] 孙光国,刘爽,赵健宇.大股东控制、机构投资者持股与盈余管理[J].南开管理评论,2015,18(5):75-84.

[29] 谭劲松,林雨晨.机构投资者对信息披露的治理效应——基于机构调研行为的证据[J].南开管理评论,2016,19(5):115-126.

[30] IRVINE P,et al.Idiosyncratic return volatility,cash flows,and product market competition[J].Review of Financial Studies,2009,22(3):1149-1177.

[31] PERESS JOEL.Product market competition,insider

trading and stock market efficiency[J].Journal of Finance,2010,65(1):1-43.

[32] KALE JAYANT R.Product market power and stock market liquidity[J].Journal of Financial Markets,2011,

14(2):376-410.

[33] FARNA EUGENE F,KENNETH R.Size,value,and momentum in international stock returns[J]. Journal of Financial Economics,2012,105(3):457-472.

[34] 吳昊,杨兴全,魏卉.产品市场竞争与股票特质性风险:基于中国上市公司的经验证据[J].经济研究,2012(6):101-115.

[35] FERREIRA M,LAUX P.Corporate governance,idiosyncratic risk,and information flow[J].Journal of Finance,2007,62(2):951-989.

[36] GIROUD XAVIER,HOLGER M.Corporate governance,product market competition,and equity prices[J].Journal of Finance,2011,66(2):563-600.

[37] GASPAR,JOSE-MIGUEL,MASSIMO MASSA.Idiosyncratic volatility and pr-

oduct market competition[J].Journal of Business,2006,79(6):3125-3152.

[38] HOU K,ROBINSON D.Industry concentration and average stock returns[J].Journal of Finance,2006,61(4):1927-1956.

[39] HOBERG G,PHILLIPS G.Real and financial industry booms and busts[J].Journal of Finance,2010,65(1):45-86.

[40] 王小鲁,樊纲,余静文.中国分省份市场化指数报告(2016)[M].北京:社会科学文献出版社,2017.