人民币国际化、汇率波动与双边贸易

——基于“一带一路”国家面板门槛模型的分析

2020-07-23戴淑庚

余 博,管 超,戴淑庚

(1.南京财经大学 金融学院,江苏 南京 210046;2.中国人民银行 深圳市中心支行,广东 深圳 518001;3.厦门大学 经济学院,福建 厦门 361005)

一、引言

美国受税改后财政收入下降、国家债务上限约束等原因,总统特朗普开始搭建贸易保护主义的栅栏,其他贸易往来国被迫采取的“贸易反击”使得逆全球化趋势加剧,这与中国竭力倡导的开放包容、互利共赢、全球经济一体化并推动国际经济金融新秩序形成了鲜明对比。“一带一路”的提出是中国创新性地开展区域合作、实现全球经济和贸易再平衡的重要战略,贯穿亚欧非多国的“一带一路”战略规划不仅能培育沿线国家和地区新的经济增长点,还能通过宽领域、深层次、持久性的双边和多边合作,形成新一轮的国际贸易良好互动,实现各国多元化发展理念对接以及战略耦合,以“共赢”思路带来普惠式的经济增长。中国作为“一带一路”倡议的发起国、全球贸易第一大国,沿线国家有望更多使用人民币进行计价和结算,欧亚地区各经济体将与人民币货币政策、中国经济深度捆绑,“一带一路”战略与人民币国际化能够实现相互促进。

结合经济理论和中国实际发现,始于2009年的人民币国际化进程,将深刻改变汇率对贸易的影响。一方面,人民币国际化致使人民币汇率形成机制更为市场化,人民币汇率弹性更高、波动幅度更大,人民币汇率指数出现阶段性增长,本币升值和汇率波动增强将可能抑制双边贸易。另一方面,人民币国际化改变了各国对人民币的“待见”程度,更多更频繁的人民币计价和结算将有利于贸易双方规避汇率风险,从而促进国际贸易(如欧盟推动欧元使用主要是为消除汇率风险、促进经济贸易一体化)。进一步观察当前世界5大主流货币(美元、欧元、英镑、瑞朗、日元)发现,当主权货币国际化达到一定程度,并具有信用货币功能时,货币的交易属性、储备属性、价格属性等将发生实质变化,汇率水平变化及汇率波动将出现全新特点,此时汇率因素对双边贸易影响将与未充分国际化之前存在显著差异。因此,基于不同人民币国际化水平,研究探索汇率因素对双边贸易影响的异质化冲击具有现实意义和理论价值。

本文以“一带一路”国家贸易及汇率数据为基础,引入了中国人民大学编制的人民币国际化指数(RII)以及近年来备受学者推崇的面板门槛模型开展研究,充分考虑了人民币国际化水平的变化路径和临界状态,试图为“汇率—贸易”提供合乎现实的动态经济解释。本文研究的意义在于:第一,聚焦“一带一路”战略的持续影响,通过采用“一带一路”沿线国家贸易数据,研究人民币汇率波动对进出口贸易的动态影响,从而有效发展区域贸易理论,使得区域贸易发展清晰化;第二,在“一带一路”带来的互联互通导向下,人民币汇率改革的方向和视角更加多元化,通过将人民币国际化的异质性影响纳入分析框架中,从而为人民币渐进式的汇率改革以及汇率制度选择提供重要参考;第三,本文不仅关注汇率因素对双边贸易的总量影响,还使用与经济理论较为契合的门槛模型,考察人民币国际化在不同阈值区间时,汇率波动与双边贸易关系的差异化结果,从而更全面地厘清和把握“一带一路”沿线国家之间贸易往来的影响因素,在全球贸易保护主义抬头的环境下,为中国对外贸易政策和汇率制度改革提供与时俱进的经验证据,依此推动相关理论发展。

二、文献回顾

汇率和国际贸易的经济联系由来已久,不仅有理论性的探讨和开创,也有实证性检验与论证。近期研究关于汇率与进出口贸易的关联影响,多从汇率水平变动(升值或贬值)进行切入,得出的结论不尽一致:如卢向前、戴国强和朱敏等研究认为,人民币汇率贬值能够通过提升中国的出口量,从而改善中国的贸易条件[1-2];但更多研究发现人民币汇率变动并不能改善中国的贸易条件,因而不能减轻中国贸易不平衡问题[3-5]。这些研究通过采用宏观进出口数据,考察人民币汇率对中国贸易收支的总体影响,而另外一些研究则通过分行业和贸易方式来考察人民币汇率变动对中国出口或进口带来的异质化冲击[6-7]。可见,汇率变动对贸易的影响主要是通过价格调节机制传导的。汇率对进出口贸易影响方向的不确定,其实是围绕“马歇尔-勒纳”条件是否成立展开的,即贬值国的出口需求弹性和进口需求弹性之和大于1时,贬值才能够改善贸易条件和贸易收支,学者们也普遍将“马歇尔-勒纳”条件和“J曲线”效应纳入分析框架中。值得一提的是,在不完全竞争条件下,贸易的影响不仅受汇率因素影响(通过价格渠道),还与国际产业结构、生产商核心竞争力、规模经济、消费者偏好、政府行为等诸多因素相关。

除了汇率水平的变动(升值或者贬值),汇率波动对进出口的影响作为固定汇率制度和浮动汇率制度优劣争论的论点之一,也逐渐走入学者们的视野。一个普遍的看法是,当汇率波动率加大,汇率风险相应增大,风险厌恶的交易商面临更多不确定性,因而减少交易,导致出口量降低,福利降低[8]。这就是欧洲货币一体化及许多发展中国家采用盯住汇率制度的原因[9]。Cote研究认为汇率波动率提高意味着风险增大,因此国际贸易中交易商会减少订单,证明了汇率波动率与出口呈反向关系[10]。Chou以及邹宗森等研究结论指出,人民币汇率波动对中国出口具有显著为负的影响[11-12]。潘红宇、谷宇和高铁梅等通过误差修正模型也发现人民币汇率波动多为负向冲击[13-14]。而封福育、张伯伟和田朔等采用面板门槛回归模型发现,当人民币大幅升值时将阻碍出口,而人民币贬值和升值幅度较小时将促进出口[15-16]。徐圆和余泳泽发现汇率波动会给出口造成负面冲击,但良好的金融环境却能起到平抑作用[17]。可见,汇率波动率增加时,国家贸易发展将受到抑制,汇率波动率对贸易规模的负效应基本形成了共识。

通过梳理文献可以发现,学者们部分认为人民币贬值能有效增进中国进出口贸易,且基本都得出汇率波动不利于国际贸易的观点。随着人民币国际化水平的日益提升,跨境贸易人民币的计价和结算大规模增加,汇率因素对中国进出口的影响将呈现出新的特征。在人民币国际化启动和加速阶段,将人民币国际化指标纳入进出口贸易的分析框架,研究人民币国际化背景下各因素对中国贸易条件的影响已显得尤为必要。然而,由于早期人民币国际化量化技术相对欠缺,关于人民币国际化对中国进出口贸易影响的研究处于模拟阶段[18],而近年来人民币汇率与进出口贸易的实证文章数量相对缩减,在人民币国际化大力推动的时期,开展相关深度研究恰逢其时。

三、理论分析

引入国际贸易理论的经典分析框架,探讨不同人民币国际化水平下,“汇率-贸易”影响关系是否将发生变化。

首先,假定双边贸易两国均为小国,即两国货币均不是世界货币(如美元、欧元、英镑、瑞朗、日元等),此时A国的出口(EX)需求函数和进口(IM)需求函数分别如下所示:

EX=F(Y*,P*,P,e) IM=F(Y,P*,P,e)

其中,Y、P为A国收入和相关商品价格;Y*、P*为B国收入和相关商品价格;e为A国相对于B国的名义汇率水平(直接标价法),若考虑相对价格,该部分可以采用实际汇率进行替代,则出口和进口需求函数可改写为:

EX=F(Y*,E) IM=F(Y,E)

其中,E为A国相对于B国的实际汇率水平。

当马歇尔-勒纳条件成立,A国本币汇率贬值将有助于改善该国贸易条件和贸易收支:

同时,大量研究发现,汇率波动率提升,以及与之相伴的汇率风险强化将对本国进出口产生抑制作用:

接下来,假定两国商品物价均不发生变化,A国货币国际化持续推进,并最终演化为贸易对手国认可的世界货币,同时B国仍为小国。此时,A国收入及名义汇率将发生变化,出口(EX)需求函数和进口(IM)需求函数可表示为:

EX=F(Y*,P*,P,e′,k(e′-e))

IM=F(Y′,P*,P,e′,k(e′-e))

其中,e′为A国相对于B国新的名义汇率水平,k(e′-e)为便利性结算因子,即B国与A国进出口贸易过程中,B国部分厂商愿意并能够直接使用A国货币(世界货币)进行结算,从而避免汇率风险,尤其是当新汇率水平较原先汇率水平相差甚远时,将有更多厂商愿意选择直接使用A国货币进行结算。

若采用实际汇率进行替代,则简化为:

EX=F(Y*,E′,K(E′-E))

马歇尔-勒纳条件此时不会发生改变,A国汇率贬值仍将有助于改善本国贸易条件和贸易收支:

当汇率波动率提升,以及与之相伴的汇率风险强化将对本国进出口产生抑制作用,但由于便利性结算因子对冲作用,汇率波动率对进出口的负向作用将减弱:

基于此理论分析框架可知,当本国货币的国际化水平提升时,汇率水平升降以及汇率波动率发生变化,将对双边贸易产生异质化的冲击结果。

四、研究设计

(一)计量模型

1.基准回归模型

本文实证分析模型构建主要依据国际贸易收支弹性理论,Goldstein和Kahn,以及Hooper和Kohnlhagen的两国非完全替代模型认为,进出口需求是汇率(NE/NEV)、收入(GDP)、价格(CPI)的函数。在局部均衡框架下,一国的出口取决于出口价格和外国收入水平,前者反映替代效应,后者反映收入效应;一国的进口取决于进口价格和本国收入水平,前者是替代效应,后者是收入效应。在此基础上,同时考虑汇率水平变动和汇率波动率,构建以下模型来研究人民币汇率因素对中国进出口贸易的影响。

EXit=β0+β1NEit+β2NEVit+β3RIIt+β4GDPit+

β5CPI_CHNit+β6EXi,t-1+ξex_it

(1)

IMit=γ0+γ1NEit+γ2NEVit+γ3RIIt+

γ4GDP_CHNit+γ5CPIit+γ6IMi,t-1+ξim_it

(2)

式(1)~(2)中,被解释变量EXit、IMit为当期中国对“一带一路”沿线国家的出口和进口贸易规模,解释变量NEit为人民币汇率水平,NEVit为人民币汇率波动率,RIIt为人民币国际化程度,控制变量包括贸易伙伴国GDP(GDPit)、贸易伙伴国CPI(CPIit)、中国GDP(GDP_CHNit)和中国CPI(CPI_CHNit)。参考郑平的研究,我们还纳入进出口的滞后一阶变量作为解释变量,ξex_it、ξim_it为随机误差项[19]。在基准回归分析中,采用OLS混合回归、面板固定效应、随机效应、差分GMM和系统GMM方法进行估计,并对回归结果加以比较分析。

①② 受篇幅限制,该部分公式未展示,如需要请向作者索要。

③ 本文“一带一路”样本国有:亚美尼亚、波黑、保加利亚、克罗地亚、塞浦路斯、捷克、埃及、爱沙尼亚、格鲁吉亚、希腊、匈牙利、印度、印度尼西亚、以色列、吉尔吉斯坦、拉脱维亚、立陶宛、马其顿、马来西亚、摩尔多瓦、菲律宾、波兰、卡塔尔、罗马尼亚、俄罗斯联邦、沙特阿拉伯、塞尔维亚、新加坡、斯洛伐克、斯洛文尼亚、斯里兰卡、泰国、土耳其、乌克兰。

④ 本文对占比值数据同样进行了回归,印证了这一观点。

2.门槛回归模型

根据Hansen以及Dang等的研究,非线性面板门槛模型具有以下优势:该模型能够对样本数据进行有效识别,尤其在捕获经济系统中的结构性突变方面表现异常突出;该模型不仅具有一般面板模型的良好特性,同时还考虑了固定效应问题,能够有效处理结构性突变引致的非线性因素;门槛值是模型内生的,因而能够克服外生样本等份分割引致的缺乏科学依据、不准确等问题。因此,为进一步探究汇率因素、人民币国际化水平与进出口贸易中的非线性门槛效应,本文构建两套面板门槛回归模型进行分析。第一,基于汇率波动率的门槛效应。参考封福育、张伯伟和田朔的研究,他们认为不同汇率波动水平范围会对进出口贸易产生异质性影响:当汇率波动低于门槛值时遵循一个机制,高于门槛值则遵循另一机制①[15-16]。第二,基于人民币国际化指数的门槛效应。将人民币国际化指数纳入分析框架中,试图通过门槛模型深入探讨在不同人民币国际化水平阈值区间下,汇率水平变动和汇率波动率如何影响到双边贸易。其中,包括了人民币国际化程度对汇率水平变动的门槛效应,以及人民币国际化程度对汇率波动率的门槛效应②。

由于模型中允许存在多个门槛,而在事先无法确定门槛数量的条件下,为节约计算成本,将门槛模型最多限制四个机制(三个门槛值)。

(二)数据来源

利用2010—2017年“一带一路”国家和地区的季度面板数据,构建非线性门槛计量模型来探讨在人民币国际化水平不同阈值区间下,人民币汇率因素对进出口贸易的影响。“一带一路”沿线共包含65个国家,由于某些国家变量数据大量缺失、部分变量统计口径不一致、数据统计年份过短,同时也为了保证平衡面板数据,本文进行了筛选并最终确定了其中34个国家为研究样本③。中国对“一带一路”沿线各国的出口、进口数据来源于CEIC数据库;各国GDP、CPI数据来源于IFS数据库;各国汇率数据来源于哥伦比亚大学网站;人民币国际化指数源自中国人民大学国际货币研究所(2010年开始编制)。本文获得2010年第1季度至2017年第4季度34个国家的平衡面板数据。

(三)变量选择

1.被解释变量

出口(EX)、进口(IM)。本文讨论的是中国与“一带一路”国家的双边贸易,出口、进口均使用中国对单个样本国的实际出口、进口的自然对数值(Ln)数据,实际出口、进口数据由名义出口、进口绝对值(以美元计价)乘以美元兑人民币汇率并以2010年为基年的中国CPI定基指数剔除通胀因素得到。在研究过程中发现,有些学者对于出口、进口代理指标采用的是中国对某样本国出口、进口相对中国出口总额、进口总额的占比值,但考虑到“一带一路”各国贸易比重异质化严重,占比值的变量选取方法可能存在系数不稳定的情形④,因此本文选用绝对值的自然对数作为代理变量。

2.解释变量

双边汇率(NE)。由人民币兑美元的直接汇率除以各国货币兑美元的直接汇率得到人民币兑各样本国货币的汇率数据。需要特别说明的是,双边汇率变量为直接标价法,其值增大表示人民币贬值。

汇率波动率(NEV)。随着汇率市场化改革的逐步推进,人民币汇率弹性日趋增强,汇率波动率已成为研究对外经贸问题中不可忽视的重要因素。同时,Brooks指出GARCH(1,1)模型足以刻画大多数金融时间序列的波动集聚性,因此我们采用GARCH(1,1)模型求得汇率月波动率,然后将季度平均值作为汇率波动率的代理变量。

3.门槛变量

人民币国际化指数(RII)。随着中国汇率体制改革进一步深化,汇率形成机制趋于市场化,人民币重要性逐渐凸显,人民币国际化指数的构建、计算和发布具有重要的理论意义和现实意义。人民币国际化指数不仅能反映人民币对主要货币的整体走势,还有助于主要货币国际化程度的相互比较,为推动国际货币体系的多元化改革,占领理论和舆论制高点提供依据。鉴于此,不少学术单位、市场机构和个人都参与到人民币国际化指数的构建中(1)中国人民大学、厦门大学、中国银行、汇丰银行、渣打银行、星展银行、深圳前海创新研究院以及国内其他研究机构和个人都有构建人民币国际化指数。,这些指数反映了离岸人民币、人民币跨境交易、人民币贸易计价结算和直接投资等涉及货币基本职能以及人民币国际化水平的主要内容。考虑到数据的可获得性与市场认可性,本文选用中国人民大学编制的人民币国际化指数(RII)作为代理指标。

4.控制变量

借鉴已有的研究文献[20],本文加入一系列可能影响进出口的指标作为控制变量,主要选取了“一带一路”各样本国的实际GDP指数和定基CPI指数(GDP、CPI),以及中国的实际GDP指数和定基CPI指数(GDP_CNH、CPI_CNH),各变量同为季度频率。

五、实证回归与结果分析

(一)基准回归

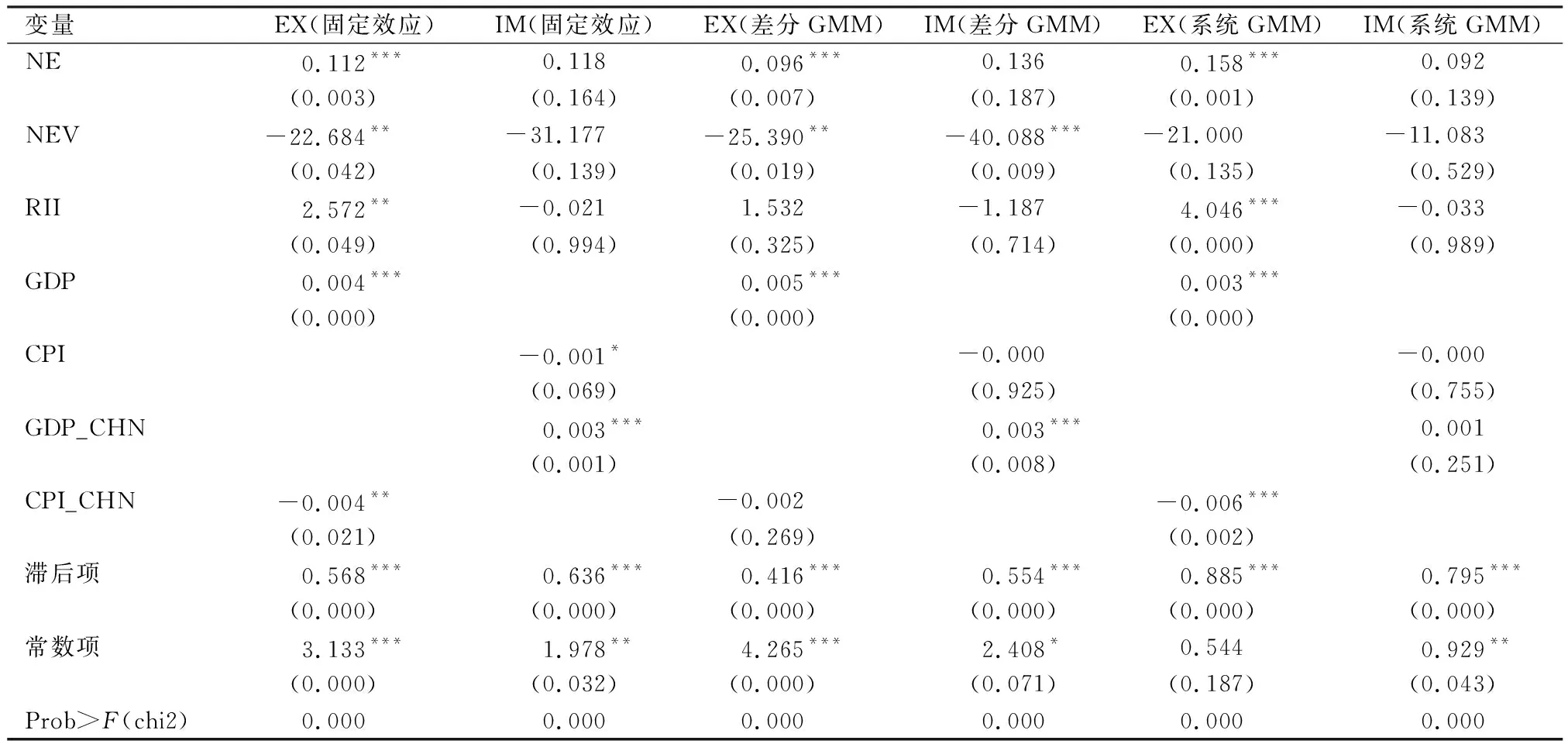

本文所采用的实证数据为短面板数据,无需考虑组内自相关问题,但由于模型中含有被解释变量的滞后项,因此采用固定效应(2)LSDV方法和豪斯曼检验分别显示固定效应模型优于混合面板OLS和随机效应模型,故二者的估计结果此处不再汇报,结果备索。、差分GMM和系统GMM三类方法进行回归,回归结果详见表1。从结果中可以看出:第一,无论是双边贸易中的出口还是进口,在三类方法的估计结果中,自身滞后一阶系数均显著为正,表明中国与“一带一路”国家贸易伙伴关系具有良好的延续性,国际双边贸易具有正向强化的特征,这也意味着中国的开放思路和合作策略具有稳定性和延续性,这与中国承诺的“开放共赢”姿态相吻合,积极拓展新的双边贸易关系对中国是有利的。第二,在中国对“一带一路”国家的出口估计结果中,人民币汇率水平变量(NE)的系数均显著为正,说明人民币贬值有助于改善中国的出口贸易条件;对于进口而言,人民币汇率水平变动的系数为正,但在10%的水平下不显著,说明人民币汇率升值或贬值对“一带一路”国家的商品进口没有显著影响关系。第三,无论是双边贸易中的出口还是进口,人民币汇率波动(NEV)系数符号均为负,且在面板固定效应(出口)和差分GMM模型(出口和进口)中显著,一个合理的解释是,当汇率波动增加时,出口商和进口商为了规避汇率风险,都倾向于减少订单量,最终造成一国的总贸易量出现显著缩减。第四,人民币国际化程度(RII)对中国出口影响显著,但对进口没有显著作用。在固定效应和系统GMM方法的估计结果中,人民币国际化程度对中国出口的影响系数显著为正,可认为随着人民币国际化程度的提高,中国出口贸易条件会得到改善。原因在于:一方面考虑到国家法定货币和国家经济实力的高度相关性,人民币在国际贸易中地位提高后,经济基础也被视为同比例增长,中国的贸易资质将得到改善,商品和服务会被其他国家进口商所认可,因此出口将增长;另一方面人民币国际化水平提升也暗含了国际贸易使用人民币计价和结算的频率更高,国外进口商对来自中国出口商品的记账和结算的便捷性会提升,这最终提高了国外进口商的贸易倾向和贸易偏好。第五,控制变量方面,三类方法的估计结果均显示贸易伙伴国经济增长(GDP)具有显著正向影响,即贸易伙伴国较好的经济增长水平将促进中国的出口。结合现实对此进行验证:2008年国际金融危机爆发以后,各国经济基本面急速下挫,中国出口贸易恶化;随着近年来各国逐渐走出危机的影响,经济基本面回暖,中国出口贸易也出现了显著回升。第六,中国物价水平变量(CPI_CHN)的符号显著为负,说明随着国内价格水平的攀升,出口产品的制造成本随之增加,贸易条件则趋于变差。第七,中国经济增长(GDP_CHN)对进口的影响显著为正,即随着国民收入的增加,进口厂商的多样化商品需求随之上升,进口贸易规模显著提高。第八,贸易伙伴国物价水平变量(CPI)的系数符号为负,但在差分GMM和系统GMM估计中均不显著,这暗含了随着贸易伙伴国价格水平的上升,进口品价格提高,中国进口量会有所缩小,但这种价格效应并不显著。

表1 基准回归:面板线性回归

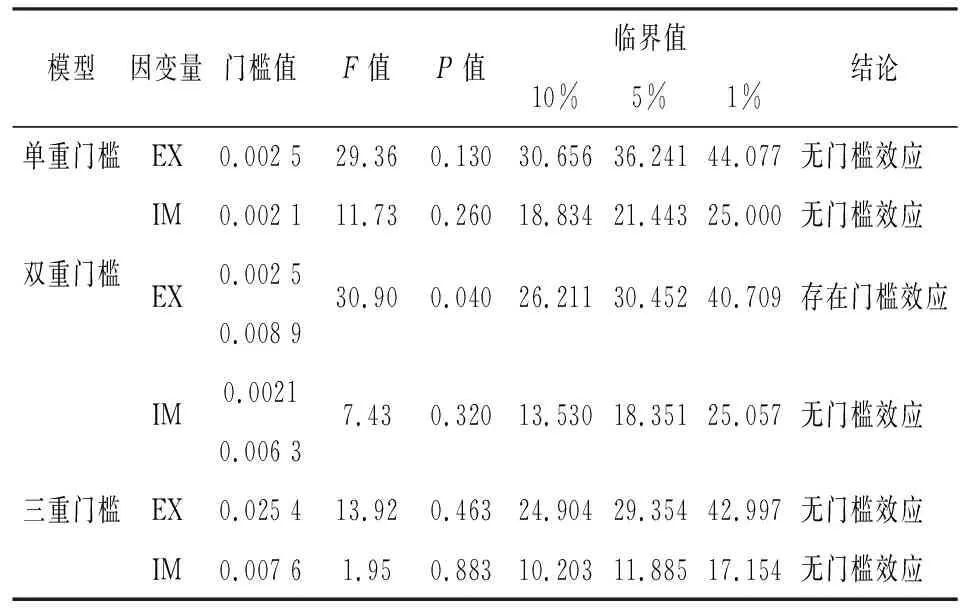

(二)基于汇率波动率的门槛效应

参考封福育、张伯伟和田朔的研究[15-16],我们构建了基于汇率波动的非线性门槛回归模型。在门槛回归分析中,运用Stata统计软件对样本数据进行门槛效应检验,确定门槛模型的门槛数量和门槛值。遵循Hansen提出的顺序检验方法,分别得到门槛值F1、F2和F3以及对应的P值。表2提供了汇率波动率作为门槛变量的门槛数量、门槛值和相对应的F值及P值。根据表2结果可知,不论因变量是EX还是IM,NEV在5%的显著性水平上均未通过单重门槛、双重门槛和三重门槛检验。因此,根据Hansen的门槛理论,汇率波动与进出口贸易的关系中不存在门槛效应,亦即在中国与“一带一路”国家的进出口贸易关系中,并不存在封福育、张伯伟和田朔所提出的“汇率波幅小,汇率贬值改善贸易条件;汇率波幅大,汇率影响不显著”的非对称现象[15-16]。

表2 门槛值和门槛数检验:NEV

(三)基于人民币国际化指数的门槛效应

1.对汇率水平变动的门槛效应

表3提供了人民币国际化程度作为门槛变量的门槛数量、门槛值和相对应的F值及P值。结果显示,当因变量为EX时,在5%的水平上通过了双重门槛检验,但无法通过单重门槛和三重门槛检验;当因变量为IM时,在5%的水平上均未通过门槛检验。因此,根据Hansen的门槛理论,人民币国际化程度在汇率水平变动与中国对“一带一路”国家出口贸易关系中存在双重门槛效应。

表3 门槛值及门槛数检验:RII(NE)

两个门槛值λ1=0.002 5和λ2=0.008 9将人民币国际化程度分为三个阈值区间,即RII≤0.002 5,0.002 5 表4 门槛模型回归:RII与出口贸易(NE) 为了进一步增强结果的可信度,本文对模型残差项进行平稳性和自相关性诊断,在5%的显著性水平上,六种检验方法均显示残差不存在单位根,这说明残差是平稳的。同时,自相关性检验指出在5%的显著性水平下,无法拒绝残差不存在自相关的假说,也就是说,回归残差为平稳序列且不存在强自相关性,这意味上述门槛估计结果具有较强可信度。 2.对汇率波动率的门槛效应 表5提供了人民币国际化程度作为门槛变量的门槛数量、门槛值和相对应的F值及P值。根据表中结果可知,当因变量为EX时在5%的水平上通过了双重门槛检验,但无法通过单重门槛和三重门槛检验。当因变量为IM时,在5%的水平上均未通过门槛检验。因此,根据Hansen的门槛理论,人民币国际化程度在汇率波动率与中国对“一带一路”国家出口贸易的关系中存在双重门槛效应。 表5 门槛值及门槛数检验:RII(NEV) 该部分同样将人民币国际化程度分为三个阈值区间,门槛回归估计结果如表6所示。各影响因子对中国出口贸易的影响均非常显著,符号方向与前文基准回归模型保持一致,同时也与经济理论相符。在人民币国际化的推进过程中,人民币汇率波动率对于中国出口具有显著的非线性影响特征。在较低(低于门槛值)、中等(两个门槛值间)、较高(高于门槛值)的人民币国际化阈值区间时,人民币汇率波动率对出口贸易的影响均是显著为负的,但影响程度存在差别:随着人民币国际化水平的提升,人民币汇率波动所带来的风险规避效应逐渐减弱(-63.463→-37.604→-19.838)。美元作为重要的国际货币,一直以来都是人民币国际化进程中的重要参考和根据,随着人民币国际化水平的提高,央行能对市场汇率走势保持低成本的影响力,汇率定价越接近市场机制,不可预期的汇率波动几率降低;同时,中国金融市场成熟性提高,对于汇率波动的对冲手段等各种风险规避措施也不断完善,规避效应减弱。与此同时,较高水平的人民币国际化背景下,中国持有的境外人民币直接计价资产具有持久稳定的正收益,这同样能缓释进出口商对于汇率波动风险的犹豫和踟蹰。 表6 门槛模型回归:RII与出口贸易(NEV) 该部分同样对残差进行一系列检验,残差平稳性和自相关性检验结果显示,回归残差为平稳序列且不存在自相关,证明上述门槛模型回归具有稳健性,估计结果可信度良好。 本文研究了不同人民币国际化水平下汇率因素对中国进口出贸易的异质性影响,通过选用“一带一路”沿线国家与中国双边贸易及汇率为基础,并引入中国人民大学编制的人民币国际化指数(RII),结合面板门槛模型进行深入研究。本文得出以下几个主要结论。 (1)基准模型发现,第一,人民币汇率水平变动对出口具有显著正向影响,即人民币贬值有助于改善中国的出口贸易条件,而进口与人民币汇率水平变动不存在显著关系。第二,人民币汇率波动对出口和进口都具有抑制效果,当汇率波动率提高时,出口商和进口商为了规避汇率风险,都会相应减少贸易订单量。第三,人民币国际化指数的影响主要体现在中国对外出口层面上,人民币国际化会促进出口的增长,经济基础的反馈效应和贸易收支便捷性作用都将改善中国出口的贸易条件,而人民币国际化对进口的效果不明显。第四,经济增长和通货膨胀水平都是影响进出口贸易的重要影响因子,当贸易伙伴国经济增长水平提高时,中国出口贸易量会大幅增长;而当中国国民收入增加时,也会增加对进口商品的需求。 (2)面板门槛回归模型显示,在中国与“一带一路”国家的贸易关系中,并不存在封福育、张伯伟和田朔所提出的“汇率波幅小,汇率贬值改善贸易条件;汇率波幅大,汇率影响不显著”的非对称现象[15-16]。值得一提的是,人民币国际化程度却在人民币汇率水平变动、汇率波动影响中国出口的关系中发挥了“门槛”作用,即在不同人民币国际化的阈值区间中,汇率因素对出口具有动态影响效果。具体来说,随着人民币国际化水平的提升,人民币汇率贬值所带来的出口改善效应逐渐增强,人民币汇率波动所带来的风险规避效应则逐渐减弱。总的说来,人民币国际化水平的提高有助于改善中国的贸易条件。 鉴于此,本文提出以下几点政策建议。 (1)稳步推进人民币汇率市场化,审慎放开汇率波幅限制。基于本文的分析结果,发现汇率波动意味着交易风险,较大的汇率波动将造成一国的进出口贸易量显著缩减,对经济增长产生明显的负向冲击。因此,虽然人民币汇率市场化改革已是“开弓没有回头箭”,清洁浮动是中国汇率选择的必然结果,但在改革过程中仍需警惕其可能产生的宏观经济冲击。汇率市场化的推动应循序渐进,做到“稳步推动,不紧不慢”。 (2)逐步推动资本账户开放,不断提高人民币国际化水平,让中国得以分享经济全球化红利。人民币国际化有助于中国出口的产品在国际市场上获得更大的竞争优势,人民币国际化水平的提高有利于我们更好地利用世界资源。在中国经济稳步增长的同时,逐步放开资本账户管制,拓展人民币流入、流出渠道,提高人民币在国际贸易及国际金融中的“货币锚”地位,有助于形成真正的国际金融市场体系。 (3)发展实体经济,巩固人民币国际化的根基。进一步深化国有企业改革,不断推进供给侧改革,促进经济结构调整和转型升级,切实有效防止“金融空转”,想尽办法引导金融的资金流向实体经济。监管部门在宏观政策的制定过程中,应该注重相互协调、相互补充、相互支持,有效发挥货币政策和财政政策的“双动力系统”。简政放权,为企业提供便捷、公平的经营环境,鼓励有条件的企业抓住“一带一路”建设的契机走出去,参与全球范围的资源配置。

六、结论与政策建议