从新加坡中央公积金供款率及利率变化看其对于经济增长的贡献

2020-07-23单泽承

单泽承

(北京世青国际学校,北京 100000)

自1965年新加坡独立以来,其养老制度及公积金制度一直广受赞誉。许多国家都曾经学习、研究过新加坡先进的福利制度,并对其发表自己的见解。新加坡公民主要的社会保障围绕着中央公积金(Central Provident Fund, CPF)展开,其前身原本是殖民地时期政府设立的为保障公民退休生活的一系列制度。最初的退休储蓄是雇工于55岁以前由就业者工资的5%加上其上司提供的5%组成的。如今的公积金制度继承了1955年以来公积金法中的制度,规定中央公积金的储蓄对于每一个新加坡人及永久公民都是强制性的。每个月,根据一定的百分比,雇工工资的一部分将被存入公积金账户中。此外,其雇主也要根据政府规定的利率向公积金局缴纳相应的存款以帮助雇工积攒公积金存款。如今每人的公积金账户下细分为三个账户:普通账户(Ordinary Account),医疗账户(Medisave Account)以及特别账户(Special Account)。顾名思义,每一个账户的作用分明,各司其职。当公民年满55即将退休时,公积金账户下会再设置一个退休账户(Retirement Account)用于存入特别、普通两账户中的存款以备退休使用。公民退休后不再享有政府补贴的养老金;账户的存款为养老金的主要源头。公民的住房、医疗、教育等多方面得到了完整的保障;公积金的作用更是跳出了养老这一界限,堪称经典。新加坡前国务资政李光耀曾说:“中央公积金(CPF)的设立与推行使社会都焕然一新了。当人们拥有一笔可观的存款、资产后,他们对于生活的态度都在变化着。他们会更致力于发扬自己的长处,为了家庭和自身而承担义务。”

一、新加坡经济趋势及问题

自1965年新中国成立以来,新加坡的经济经曾一度保持了连年7%以上的增长速率。作为一个临海的城市国家,新加坡受到地理条件的限制,因此第一产业在经济上占比最小,依靠进口。第二产业和第三产业高度发达,尤其是制造业占到了经济总量的20%-25%。新加坡制造了性能卓越的电子配件、医疗设备等至关重要的物资,为高科技产业贡献良多。近年来由于国际局势日新月异的变化,同样作为支柱产业的金融及服务类产业也不可避免地受到了影响。即便如此,2018年GDP增长率仍然保持了3.1%增长率。近些年来经济上遇到的最主要、最明显的问题莫过于人口老龄化了。

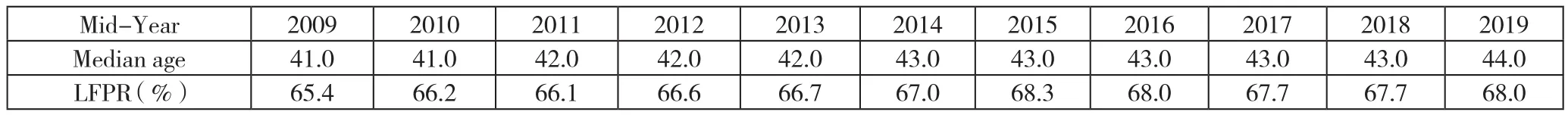

表1 新加坡逐年年龄的中位数以及劳动参与率(Summary Table: Labour Force,2020)

人口老龄化对于一个资源、土地都有限的城市国家来说也许并不是一件很好的事情。如若新加坡采用了高福利国家的经营模式,政府每年将拨出大笔的财政收入用于养老资金等福利项目。然而新加坡政府正是通过了一系列的养老措施,包括中央公积金的设立以及一个完整的医疗系统来鼓励工作,避免市场上出现劳动力停滞、生产效率降低等种种问题。自1960年代新加坡立国以来,生育率从一度的4.66(1965年)降到了1.16(2017年)。新生人口的减少加上老年人口的额剧增导致了劳动生产率的下降。

20世纪70至80年代,社会常驻劳动力约为总人口的4.5%。到了21世纪初,这个数字下降为2.1%。当常驻劳动力减少时,社会的总供给量必然会随着生产率的降低而减少。这样不但会抬高市场价格,还会使国内生产总值缩水。这些必然不是政府想要看到的,因为GDP的缩水会伴随宏观市场价格的增高。同时,社会福利会减少,因为政府此时的优先级必然是国家经济,为了保证市场运行顺利,政府可能需要给予补贴;此时并没有更多的资金来发展社会福利或基础设施建设了。与此同时,企业必然也会迎来销售额的下降,迫使公司裁员。

二、新加坡中央公积金供款率和利率与经济增长的相互影响关系

综上所述,作为一个新兴的国家,新加坡建国以来所遇到的经济上的挑战确实不少。从经济类型来看,新加坡作为亚洲重要的金融中心,比较容易受到世界大国经济变化的影响——经济比较敏感。例如在1998年的亚洲金融危机中,新加坡年GDP甚至出现了负增长的情况。

新加坡政府往往能在经济发展的危急存亡之秋推动相应政策变化来刺激经济发展。其中最见成效而且最广泛的政策莫过于对于CPF供款率(contribution rate)的调整了。根据每年政府发布的报告来看,不同的时期对于CPF供款率的调整都是遵循了不同的经济规律的。自1960年代新加坡逐渐走向独立以来,最早的公积金供款率非常稳定,一直保持在10%上下。经历了独立、外交变动以及国际经济事件之后,供款率最高曾一度达到50%。我们可以按照中央公积金在不同时期的利率情况把其变化分为几个阶段:发展期,上升期以及波动期。

发展期始自1950年代新加坡从英国获取自治权到1965年独立。此间新加坡政府一直在做着促进民生、调整种族关系、稳定国家财政体系以及社会发展等工作。新加坡独立之初仅仅更新了这种制度以通过储蓄资金的形式来保障雇工的退休养老生活。自1963年新加坡脱离马来西亚以后,新加坡失去了一大片吸引投资者的市场。土地面积有限、制造业的落后致使国内无法吸引规模较小却在不断增长的制造业的产品流入。新加坡公积金的供款率便停留在最初的10%而不见起色。

1968年到1985年是公积金供款率的上升期,也可以说是其鼎盛时期。大量的外来投资、劳动力等等使新加坡逐渐从新中国成立之初的一个小城市奇迹般飞跃成为跻身亚洲四小龙之一的世界港口。新加坡政府扬长避短,在稳定社会局势之后大力发展经济。政府大力修复基础设施,铺设道路、建设港口,建立公共住房,使不同民族的新加坡公民住在一个社区内以便使各民族更好地融合起来。新加坡采用了和战后日本恢复经济发展一样的模式,大量引进外国技术,同时不断吸引投资。在如此浩大的经济工程中,劳动力是不可或缺的。为了鼓励劳动以刺激生产,自1968年开始,公积金的供款率逐渐上升。一直到1973年,公积金供款率一直上升了16%,其中雇工和其雇主支付的百分比是一样的。

这一段时间的经济增长中,工业化进程起到了关键的作用。自1977年始,在稳定的社会与经济环境下,政府扩大了公积金的功能,在原本基础上分别加入了普通账户(Ordinary account)和特别账户(Special account)。此后政府又陆续推出医疗账户及其他一些列住房计划等经济规划项目。值得一提的是,自1979年起,雇工与雇主支付的供款率百分比出现了不等的情况。1979年雇主供款率为20.5%,而雇工供款率却为16.5%。相比前一年的供款率,雇主每月要缴纳的费用反而高了4%(1978年雇主供款率亦为16.5%)。这种安排也许是政府为了鼓励就业而做的。

然而,由于新加坡经济对于外来投资的依赖,世界经济的任何变化都会对其造成重大影响。当1984-1985年间公积金供款率到达其顶峰(50%)时,不可避免的经济衰退波及了本地经济,成为公积金供款率波动期的开端。随着以美国为代表的西方国家陷入短期的经济危机,它们对于在新加坡的投资以及对其出口商品的需要也随之锐减。1985 - 1986年间的高速发展暴跌到负值(-1.6%)。政府面临着大批雇工对失信于经济的危机。因此,政府紧急出台政策,在1986年把公积金供款率从50%下调到35%。与此同时,为了增加企业收入、防止就业人员退出劳动市场,政府规定雇主每月只需要为员工支付10%的供款,为企业省下了本应支付的15%作为企业收入。而雇工所需支付的供款率却没有变化,仍然为25%。政府施行的这种措施使雇工们感到了竞争的压力,很大程度上鼓励了员工为了更好地生计在自己的领域里更加紧工作以帮助国家恢复经济。

新加坡政府通过调控中央公积金供款率以实现经济复苏、管理市场的政策取得了不小的成就。1985年和1986年是经济恢复期,此后公积金的利率又持续回升,保持着大概40%的供款率。即使一直都没能恢复经济衰退前的高额力度,却也平稳地发展了经济,在八十年代一度实现了低通货膨胀、低就业率。公积金供款率的稳定也带动了劳动力的稳定繁荣,最终带来了经济的快速增长。1997年的亚洲金融危机席卷了新加坡以及其周围的数个国家。对此,新加坡政府采用了与1985年一样的手段,下调了公积金供款率。截至1999年,中央公积金的供款率为30%。相比1994年以来的40%,政府仍然是通过降低雇主的付款额度来维持就业,抗击经济衰退。

2000年代以后,公积金供款率再也没有大幅度的变化。值得一提的是,2007 - 2008年环球金融危机虽然也对新加坡造成了巨大的影响,但仅从供款率来看,其影响并不是那么深远。经过多次经济衰退之后,新加坡政府采取了相似的方式来抗击2008年的经济衰退。

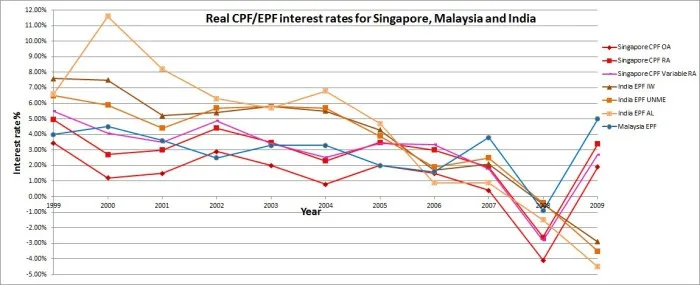

图2 1999-2009年 中央公积金利率变化(www.hardwarezone.com.sg,2020)

在2008年全球金融危机之时,相对于调整公积金供款率,政府调整了公积金普通账户(Ordinary account)和退休账户(Retirement account)的利率。两账户的利率从前一年的2%跌到了-2.5%。这项政策更刺激了劳动市场,使更多的老年就业者继续返回市场工作。新加坡是一个资源有限却人口繁多、结构复杂的社会;退休人员并没有更多的退休金,如不继续工作就只能依靠于CPF存款生活。如果退休者退休前年收入普遍偏高,尚能维持足够的生计。然而对于中下收入的就业者来说,由于本身财富积累不足,如果再遇到经济危机,赖以生存的CPF利率下降,除了返回工作岗位继续打工别无他法。虽然公积金利率以及供款率的调整对于经济复苏必然是一件好事,但对于上了年纪的雇工来说却也是一个挑战了。