2019 年全国建筑业发展大数据分析报告

2020-07-18供稿建设通筑龙大数据应用研究院执笔林双苗

供稿 / 建设通 筑龙大数据应用研究院 执笔 / 林双苗

根据国家统计局公布的数据,建设通联合筑龙大数据应用研究院从建筑业增加值、建筑业固定资产投资和总产值、从业人数和企业数量、劳动生产率、企业利润总量和行业产值利润率、合同总额和新签合同额等方面,尝试对2019年建筑业总体情况进行梳理,对2019年中国建筑业新签合同额增长放缓、外向度总体下降、劳动生产率创历史新高、施工企业中标量增加等特点加以总结和分析,以期为行业从业人员提供立体化的借鉴和参考。

一、2019年全国建筑业总体情况

1.全国国内生产总值、建筑业增加值及两者占比情况

建筑业增加值增速与国内生产总值增速偏差收窄,建筑产业地位稳固。据国家统计局数据显示,2019年全国国内生产总值为990,865亿元,按可比价格计算,比上年增长6.1%,增速下降了0.6个百分点,实现了年初6%~6.5%的预期发展目标。2019全年全社会建筑业实现增加值为70,904亿元,比上年增长5.6%,增速上升了0.8个百分点。建筑业增加值增速低于国内生产总值增速0.5个百分点。2019年,建筑业增加值占国内生产总值的7.16%,较上年上升了0.04个百分点,达到了近10年最高点。建筑业作为国民经济支柱产业之一,地位依旧稳固。

图1 2010~2019年国内生产总值、建筑业增加值及增速

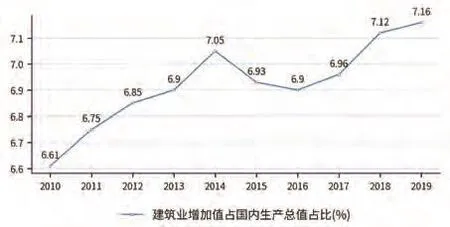

图2 2010~2019年建筑业增加值占国内生产总值比重

2.全国建筑业固定资产投资及建筑业总产值情况

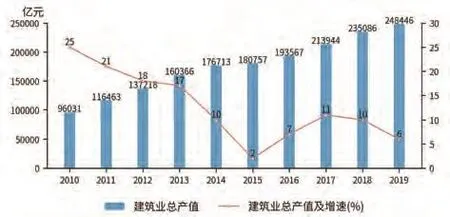

建筑业固定资产投资持续下滑,总产值增速放缓。2019年,全国固定资产投资(不含农户)551,478亿元,比上年下降13.24%。其中,建筑业固定资产投资2,519亿元,比上年降低了19.8%,占全国固定资产投资的0.46%,比上年下降0.03个百分点。建筑业总产值逐年增长,2019年达到248,446亿元,比上年增长了6%,增速比上年下降了4个百分点。

图3 2010~2019年建筑业固定资产投资(不含农户)及增速

3.全社会就业人员、建筑业从业人数情况

图4 2010~2019年全国建筑业总产值及增速

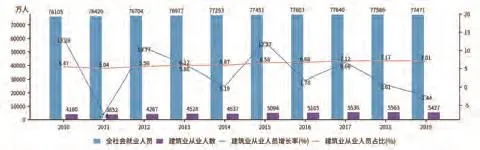

建筑业从业人数减少。2019年底,全社会就业人员总数77,471万人,其中,建筑业从业人数5,427万人,比上年减少136万人,降幅2.44%。建筑业从业人数占全社会就业人员总数的7.01%,仅比上年减少了0.16个百分点。建筑业在吸纳农村劳动力就业、维护社会稳定等方面继续发挥着重要作用。

图5 2010~2019年全社会就业人员总数、建筑业从业人数增长情况

4.全国建筑业企业数量及建筑业劳动生产率情况

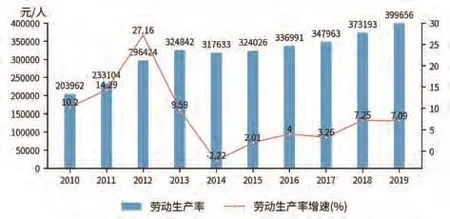

建筑业企业单位数量增加,劳动生产率创历史新高。截至2019年底,全国共有建筑业企业单位数为103,814个,比上年增加8,414个,增速为8.82%,比上年增加了0.5个百分点,增速连续4年保持增长。2019年,按建筑业总产值计算的劳动生产率为399,656元/人,比上年增长7.09%,增速较上一年下降了0.16个百分点,劳动生产率水平创历史新高。

图6 2010~2019年建筑业企业数量及增速

图7 2010~2019年按建筑业总产值计算的建筑业劳动生产率及增速

5.全国建筑业企业利润总额情况

企业利润总量继续保持增长,行业产值利润率略有下降。2019年,全国具有资质等级的总承包和专业承包建筑业企业实现利润8,381亿元,比上年增加406亿元,增速为5.09%,增速比上年下降1.36个百分点。自2009年以来,建筑业产值利润率(利润总额与总产值之比)一直在3.5%上下徘徊。2019年,建筑业产值利润率为3.37%,比上年降低了0.02个百分点。

图8 2010~2019年全国建筑业企业利润总额及增速

6.全国建筑业企业签订合同总额、新签合同额、增速及两者比重情况

建筑业企业签订合同总额、新签合同额持续增长,但增速均有放缓。2019年,全国建筑业企业签订合同总额为545,038.89亿元,比上年增长10.24%,增速与上年相比下降2.26个百分点。其中,本年新签合同额289,234.99亿元,比上年增长6%,增速同比下降1.16个百分点。本年新签合同额占签订合同总额比例为53.07%,比上年下降了2.12个百分点,连续两年呈下降趋势。

图9 2010~2019年全国建筑业企业签订合同总额、新签合同总额及增速

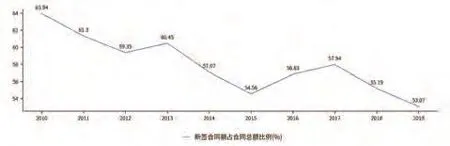

图10 2010~2019年全国建筑业企业新签订合同额占合同总额比重

7.全国建筑业企业房屋施工面积、竣工面积及竣工面积构成情况

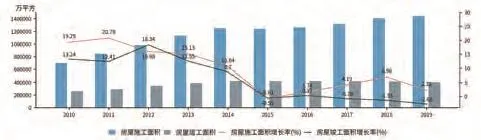

房屋施工面积增长,竣工面积连续3年下降,全国房屋竣工面积中,住宅占比最重,接近七成。2019年,全国建筑业企业房屋施工面积达144.16亿平方米,增速为2.32%,比上年减少了4.64个百分点。2019年,全国建筑业企业房屋竣工面积40.24亿平方米,较上年下降2.68%,连续3年出现负增长。

图11 2010~2019年建筑业企业房屋施工面积、竣工面积及增速

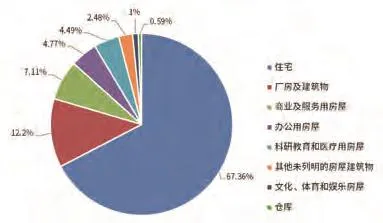

从全国建筑业企业房屋竣工面积构成情况看,住宅竣工面积依然占据大头,占比为67.36%;厂房及建筑物竣工面积占12.2%;商业及服务用房屋竣工面积占7.11%;办公用房屋竣工面积占4.77%;剩下的8.56%为其他种类房屋竣工面积。其中,科研、教育和医疗用房屋竣工面积占4.49%;文化、体育和娱乐房屋竣工面积占1%;仓库竣工面积占0.59%,剩下的其他未列明的房屋建筑物竣工面积占2.48%。

图12 2019年全国建筑业企业房屋竣工面积构成

8.我国对外承包工程完成额、对外承包新签合同额情况

对外承包工程完成营业额与新签合同额总量、增速双双增长。2019年,我国对外承包工程业务完成营业额1,729亿美元,同比增长2.28%,增速比上年上升2.01个百分点。新签合同额2,602.5亿美元,同比上升7.63%,增速比上年增长16.48个百分点。

图13 2010~2019年我国对外承包工程业务情况

9.我国对外劳务合作派出各类劳务人员情况

在外各类劳务人员、对外劳务合作派出各类劳务人员、承包工程项目派出人员均在减少。2019年,我国对外劳务合作派出各类劳务人员48.7万人,较上年同期减少0.5万人;其中承包工程项目派出21.1万人,劳务合作派出27.6万人。12月末在外各类劳务人员99.2万人,较上年同期减少0.5万人。

图14 2015~2019年对外劳务合作人员变化情况

10.全国中标量及增速情况

全国施工企业中标量持续增长。2019年,全国中标量967,902个,比上年增加了58,120个,增速为6.39%,比上年下降了0.38个百分点,中标量增速较上一年有轻微下降。

图15 2010~2019年全国中标量及增速情况

11.全国公投市场各专业占比情况

房建、市政项目招标量接近六成。2019年,各专业平均招标数量为84,166个。房建项目招标数量最多,占招标总量的35.12%。市政项目紧随其后,占招标总量的25.84%。其他专业项目招标量占比均不足10%,其中电力、园林绿化以及其他专业占比均不足4%。

图16 2019年全国公投市场各专业占比情况

12.近5年全国EPC趋势分析

EPC项目中标数量缓慢增长,增速持续放缓。2019年,全国EPC项目中标数量29,356个,比上年增加了6,038个,增速为25.89%,比上年下降了30.01个百分点。

图17 近5年全国EPC趋势分析

图18 2015~2019年全国下浮率趋势分析

13.近5年全国下浮率趋势分析

近5年全国下浮率持续下滑。2015年至2019年,平均下浮率为14.26%。2019年,全国下浮率为13.66%,比上年降低了1.49%,降幅为0.59%。

二、2019年各地区建筑业情况分析

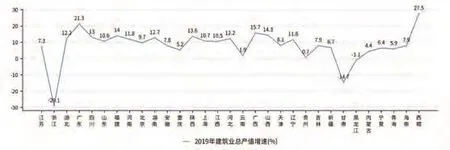

图19 2019年全国各地区建筑业总产值排序

图20 2019年全国各地区建筑业总产值增速

图21 2019年全国各地区建筑企业新签合同额及增速

1.全国各地区建筑业总产值分布情况

江苏省建筑业总产值领跑全国,藏、粤两地区增速较大。2019年,江苏省建筑业总产值位居榜首,远远超过全国其他各地区,达到33,103.64亿元,占全国建筑业总产值的13.32%。浙江省建筑业总产值仍位居第2,较上年同比下降29.09%,与江苏省差距拉大。除苏、浙两省外,总产值超过万亿元的还有湖北、广东、四川、山东、福建、河南、北京、湖南8省、市,上述10省市总产值累计占全国建筑业总产值的66.3%。

从各地区建筑业总产值增速来看,全国有28个地区出现了正增长,其中增速最高的前5个省(区)排序及百分比分别为:西藏27.5%、广东21.3%、广西15.7%、山西14.3%、福建14%,增速高于上年的有16个地区,它们分别是:黑龙江、新疆、天津、内蒙古、西藏、甘肃、辽宁、广西、宁夏、海南、重庆、广东、上海、河北、江西、山西。3个地区出现了负增长,其中浙江出现了近30%的负增长,吉林跌逾14%,黑龙江负增长超过1%。

2.全国各地区建筑企业新签合同额及增速情况

新签合同额11个地区超过1万亿元,浙、黑两地出现负增长。2019年,全国建筑业企业新签合同额为289,234.99亿元,较上年增长6%。江苏、浙江两省建筑业企业新签合同额继续占据前2位,分别达到29,790.46亿元、22,440.79亿元,各自占全国新签合同总额的10.30%、7.76%,分别占各自签订合同总额的55.14%、53.37%。新签合同额超1万亿元以上的共有11个地区,其中增幅超过20%的地区与增速分别为:甘肃38.50%、内蒙古28.79%、山西24.91%、四川23.26%、广西21.84%。浙江与黑龙江分别出现26.27%与1.99%的负增长。

3.全国各地区跨省完成的建筑业总产值及外向度分布情况

跨省完成建筑业产值增速放缓,外向度总体略有下降。2019年,全国各地区跨省完成的建筑业产值为83,435.15亿元,比上年增长1.56%,增速同比下降了8.88个百分点。跨省完成建筑业产值占全国建筑业总产值的33.58%,比上年降低了1.36个百分点。分地区看,江苏和北京位居前2位,跨省完成的建筑业产值分别为:15,367.94亿元和8,603.83亿元,两省(市)跨省产值之和占全国各地区跨省产值总额的28.73%。剩下29个地区中有14个地区跨省完成建筑业产值在2000亿元以上。从跨省完成的产值增速上看,全国26个地区出现了增长,西藏、内蒙古、云南排在前3位,分别为79%、37.62%、36.66%。浙江、海南、黑龙江、吉林、重庆出现了不同程度的负增长。从外向度(即本地区企业在外省完成的建筑业产值占本地区建筑业总产值的比例)来看,排前3位的地区及外向度分别为北京71.70%、天津58.45%、上海57.48%。除这3个地区外,还有10个地区的全国外向度超过30%。

图22 2019年全国各地区跨省完成的建筑业总产值及外向度

图23 2019年全国各地区建筑从业人数及增长情况

4.全国各地区建筑从业人数及增长情况

浙江从业人数大幅减少。2019年,全国建筑业从业人数超过百万的地区共有15个,比上年减少1个。江苏、浙江依然是从业人数大省、从业人数分别为801.26万人、602.27万人。除苏、浙两地外,全国建筑业从业人数超200万的地区还有8个,它们分别是福建、四川、广东、山东、河南、湖南、湖北、重庆,分别为456.71万人、351.36万人、329.2万人、312.18万人、296.67万人、277.4万人、244.22万人和216.18万人。与上年相比,17个地区的从业人数增加,14个地区的从业人数减少;其中,增加人数最多的是广东,增加了48.33万人;增速最大的是天津,比上年增长了26.14个百分点;人数减少最多的是浙江,减少了192.66万人;降幅最大的是河北,与上年比下降了28.05个百分点。

5.全国各地区建筑业劳动生产率及增长情况

河北劳动生产率显著提高。2019年,按建筑业总产值计算的劳动生产率排序前3位的地区是湖北、上海和河北。这一年湖北继续留在榜首的位置,河北首次进入前3名。2019年湖北劳动生产率为675,817元/人,比上年增长13.54%;上海为618,646元/人,比上年增长了5.94%;河北为602,872元/人,比上年增加40.5%,均首次突破60万元/人;全国30个地区按建筑业总产值计算的劳动生产率有所提高,仅浙江省出现下降。全国平均水平是413,208元/人,平均增速10.45%,其中12个地区劳动生产率高于全国水平,16个地区增速高于全国增速。

图24 2019年全国各地区建筑业劳动生产率及其增长情况

图25 2019年全国各地区中标量及增速(%)

图26 2019年全国各地区开放度及增速

图27 2019年全国各地区公投市场情况

图28 2019年全国各地区EPC趋势分析

6.全国各地区中标量及增速情况

全国施工企业中标量出现负增长的地区逐渐增多。2019年,各地区平均中标量为31,027个。全国31个地区中,有9个地区的中标量高于此平均值,中标量最多的前5位排序分别是江苏、河南、浙江、山东和湖北;中标量后5位排序分别为:天津、青海、海南、宁夏、西藏。其中,中标量增速最快的前5位排序分别是:黑龙江、山东、上海、天津、山西;中标量增速出现负增长的地区有13个,与上年相比增加了3个,降幅前5位的排序分别为:江西、甘肃、吉林、青海、云南。

7.全国各地区开放度及增速情况

建筑业开放度呈微弱上升状态,西藏、内蒙古、北京仍排名前列。所谓建筑业开放度,是指一定时间段某区域内外地建筑施工企业中标数量占全部中标数量的比例。2019年,建筑业开放度在20%以上的地区排序为:西藏、内蒙古、北京、重庆、青海、贵州、山西、江西、海南、天津、河北;开放度在10%以下的地区排序为:福建、陕西、四川、湖南、江苏、浙江。对比2018年的开放度,全国有9个地区数值有所下降,6个地区基本持平,16个地区数值有所上升。

8.全国各地区公投市场情况

公投市场出现招标负增长的地区较多。2019年,各地区公投市场平均招标量为45,384个。全国31个地区中,有12个地区的招标量高于此平均值,招标量最多的前5位排序分别是河南、河北、江苏、安徽和浙江;招标量后5位排序分别为:贵州、天津、海南、宁夏、西藏。

9.全国各地区EPC趋势分析

广东省EPC项目中标数全国领先。2019年,各地区EPC项目平均中标数为945个。全国31个地区中,有12个地区高于此平均值,EPC项目中标数最多的前5位排序分别是广东、河北、山东、浙江、四川;EPC项目中标数最少的5位排序分别为:天津、黑龙江、上海、西藏、吉林。其中,EPC增速最快的前5位排序分别是:新疆、山东、北京、辽宁、河南;EPC增速出现负增长的地区有2个,分别为:西藏、吉林。

10.全国各地区下浮率趋势分析

下浮率出现负增长的地区占比近五成。2019年,各地区平均下浮率为13.21%。全国31个地区中,有16个地区的下浮率高于此平均值,下浮率最高的前5位排序分别是四川、广东、上海、天津和浙江;下浮率最低5位排序分别为:河北、吉林、内蒙古、北京、河南。其中,下浮率增速最快的前5位排序分别是:西藏、新疆、黑龙江、湖北、江西;下浮率增速出现负增长的地区有14个,降幅前5位的排序分别为:青海、北京、宁夏、海南、河南。

图29 2019年全国各地区下浮率趋势分布

三、全国中标情况分析

1.中标项目金额各区间中标量及增速情况

中标项目金额主要集中在300万元~1000万元,金额在300万元~2000万元的项目增速最快。2019年全国施工企业中标金额在300万元以上的项目个数为276,475个,较上年同比增长2.92%。其中,中标项目金额在300万元~1000万元的项目个数有154,845个,增速为4.65%;1000万元~2000万元的项目个数有47,706个,增速为5.42%;2000万元~1亿元的项目个数有51,856个,增幅为0.62%;1亿元以上的项目个数仅为22,068个,降幅为7.57%。

图30 2019年中标项目金额各区间中标数量及增速

2.施工企业业务范围分布情况

近九成企业只在本地经营,跨省份开展业务的企业数接近一成。从2019年有业务活动的企业来看,仅在1个地区开展业务活动的企业占总数的88.09%,业务范围在2到5个地区的企业占总数的10.66%,业务范围在6到10个地区的企业占总数的0.88%,剩下0.37%的企业业务范围遍布全国10个地区以上。可见,相当一部分企业仍是本土作战,企业的跨地区经营发展空间巨大。从侧面也反映出大部分企业竞争力较弱,走出去的能力受限。

图31 2019年施工企业业务范围分布情况

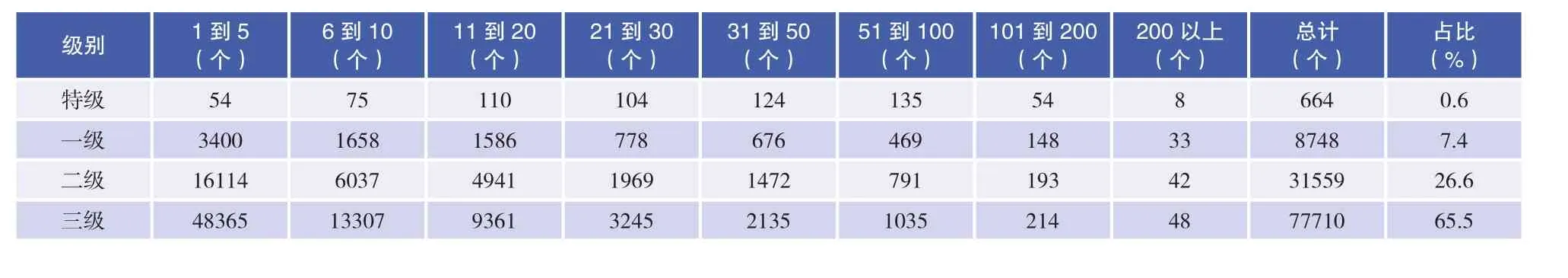

表1 总承包资质各等级企业中标量及占比

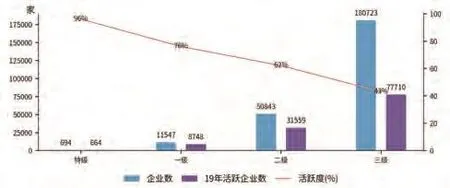

图32 2019年总承包资质各等级企业活跃度

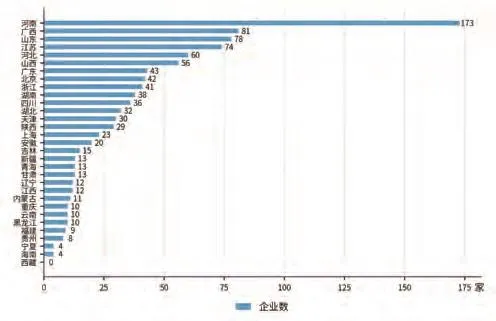

图33 -1 2019年中标千强企业地区分布

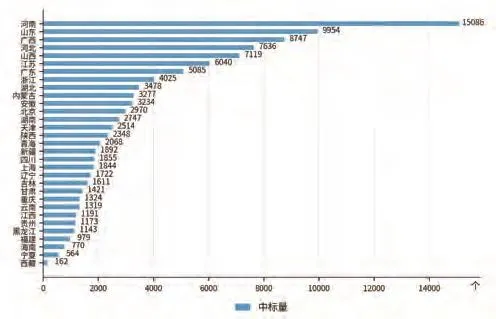

图33 -2 2019年中标千强企业中标量地区分布

3.总承包资质各等级企业中标情况

总承包各资质等级中,特级资质企业最为活跃,中标量主要集中在10~100个。2019年,总承包各等级资质中,有91,431家企业有经营活动。其中,特级资质中有664家,占特级资质企业总数的96%;一级资质中有8,748家,占一级资质企业总数的76%;二级资质中有31,559家,占二级资质企业总数的62%;三级资质中有77,710家企业,占三级资质企业总数的43%。可见,等级越高活跃度越高。

总承包各资质等级中,三级资质企业中标量占据总中标量的六成以上。2019年,总承包特级资质企业中,中标量大部分布在11~20个、21~30个、31~50个、51~100个这4个档位;总承包一级资质企业中,中标量主要分布在1~5个、6~10个、11~20个这3个档位;总承包二级资质企业中,中标量同样集中在1~5个、6~10个、11~20个这3个档位;总承包三级资质企业中,中标量主要集中在10个以内。

4.中标千强企业地区和数量分布情况

中标千强榜中,平均每个企业中标量为105个,全国18个地区高于此数值。据建设通业绩数据库数据显示,2019年,中标量在前1000位的企业中,河南、广西、山东分别位列前3位,对应的企业数是173家、81家和78家;贵州、宁夏、海南、西藏排名后4位,企业数仅为8家、4家、4家、4家,地区差距巨大。

在中标1000强企业地区分布中,全国31个地区仅西藏地区没出现中标千强企业。从各地区中标数量来看,前3位是河南、山东、广西;后3位为海南、宁夏、西藏。但将中标个数平均到各企业去,平均值最高的地区前3位是内蒙古、海南、安徽;后3位排名却是湖南、北京、四川。

四、总承包特级资质企业大数据分析

特级资质作为建筑业的“顶级身份”之一,其不仅是建筑企业硬实力的代表,更在某种意义上起着行业风向标的作用。据统计,截至2019年12月31日,全国拥有总承包特级资质的企业数是693家。下面是关于总承包资质等级企业情况的具体分析。

1.总承包资质各等级企业分布情况

总承包特级、一级企业数仅占到全部总承包资质企业数的5.12%。据建设通资质数据库数据显示,截至2019年12月31日,全国拥有总承包特级资质的企业数是693家,占全部总承包资质企业数的0.29%;拥有总承包一级资质的企业数为11,612家,占全部总承包资质企业数的4.83%;拥有总承包二级资质的企业数为50,445家,占全部总承包资质企业数的20.99%;拥有总承包三级资质的企业数为177,617家,占全部总承包资质企业数的73.89%。

图34 总承包资质等级企业数及占比

2.总承包资质企业地区分布情况

图35 总承包资质企业地区分布情况

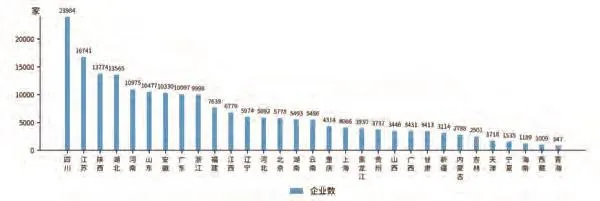

图36 总承包各专业企业数

四川拥有总承包资质的企业数量最多,而青海拥有总承包资质的企业数量最少。2019年,拥有总承包资质企业数量最多的前5位地区及数量排序分别是:四川23984家、江苏16741家、陕西13774家、湖北13565家、河南10975家;拥有总承包资质的企业数量最少的前五位地区及数量排序分别是:天津1718家、宁夏1535家、海南1189家、西藏1009家、青海847家。

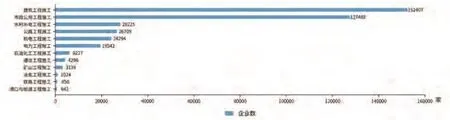

3.总承包各专业资质分布情况

在总承包各专业资质数中,建筑专业雄踞榜首,市政公用专业紧跟其后。截至2019年12月31日,总承包资质数专业排名前五位的分别是建筑、市政公用、水利水电、公路、机电,它们的资质数分别为:152,407个、127,488个、28,225个、26,709个、24,294个。而铁路、港口与航道这两个专业的总承包资质数均在1000个以下,分别为858个、642个。在总承包12个专业里,第一的建筑专业资质数是倒数第一港口与航道专业资质数的237.39倍,差距巨大。

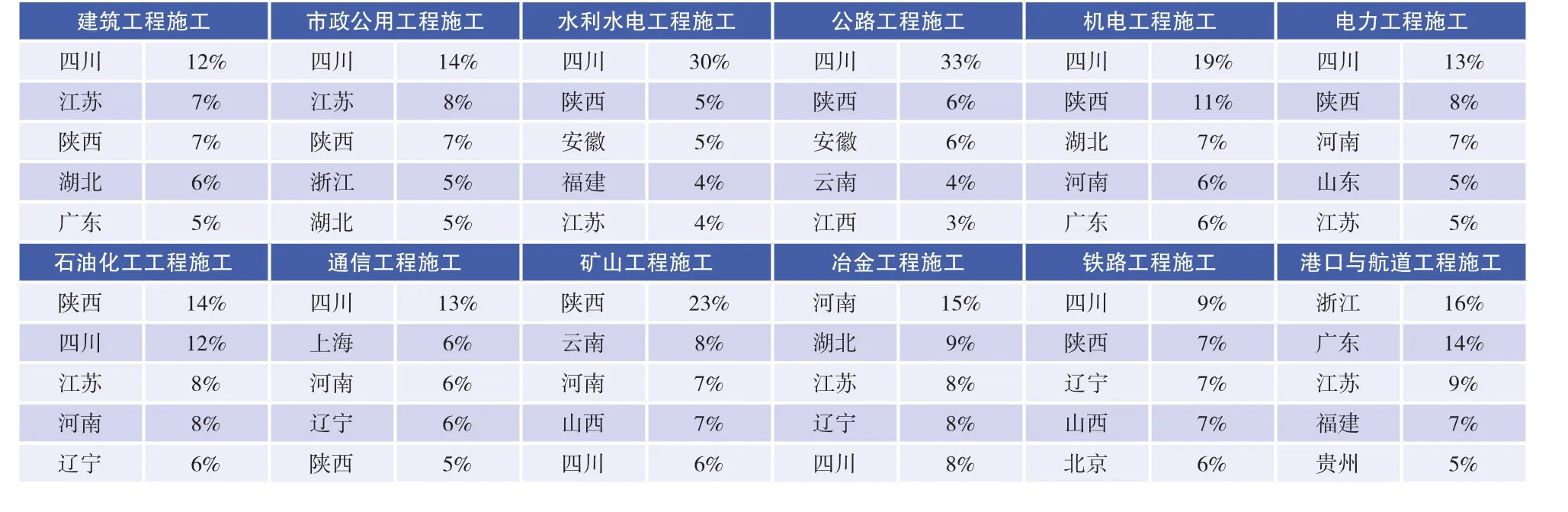

4.总承包12个专业地区分布情况

总承包专业各地区资质拥有数量与建筑产值不成正比。四川在12个总承包专业资质中,其数量排名第一的有8项,陕西占了2项,浙江、河南分别占了1项。此数据,一定程度反映出地域特色及经济发展态势,但仍然可以窥见,地区拥有的资质数量与建筑产值不成正比。

表2 总承包12个专业地区占比排名前5的地区

5.总承包特级资质企业地区分布情况

总承包特级企业数地区分布不均,差距巨大。2019年,全国拥有特级资质的企业数总计693家,分布在全国31个地区,平均值为每个地区22.35个。全国31个省、区、直辖市中,高于此数值的地区有11个。其中,建筑强省的江苏、浙江和央企林立的北京,特级资质企业数分列前3位,分别为83家、81家和68家,合计232家,占全国特级资质企业总数的33.48%。而青海、宁夏、海南的特级企业数均为1家,前后差距巨大。

6.总承包特级资质专业分布情况

特级资质中,各专业差距巨大,电力、矿山这两个专业资质数仍为个位数。在总承包特级资质总数中,建筑、公路两个专业分别有498个、142个,占特级资质总数的56.78%、16.19%;其中,在总资质数排名第三的水利水电专业在特级资质中却被市政和铁路专业挤出,位居第5位,仅有27个,占特级资质总数的3.08%;总承包特级资质数排名第三的市政、第四的铁路分别有116个,35个。占特级资质总数的13.23%、3.99%。值得一提的是:电力、矿山这两个专业特级资质数仍为个位数。(注:机电、通信两个专业最高级为一级)

表3 总承包特级12个专业资质的企业数及占比

图37 总承包特级企业地区分布数量

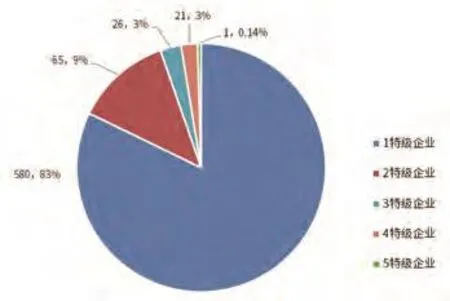

7.企业拥有特级资质个数占比情况

在总承包特级企业中,超八成的特级企业仅拥有一个特级资质。全国693个总承包特级企业中,拥有5个特级资质的企业仅有1家,拥有4个特级资质的企业有21家、拥有3个特级资质的企业为26家,拥有两个特级资质的企业为65家,剩下的580家总承包特级企业都只拥有一个特级资质。

图38 企业拥有的特级资质个数占比

五、企业相关不良信息情况分析

图39 2017~2019年住房和城乡建设部对施工单位不良信息数量公布占比情况

图40 2017~2019年其他监管部门对施工单位不良信息数量公布占比情况

1.近3年住房和城乡建设部对施工单位不良信息数量公布占比情况

工程安全、资质、工程质量不良信息占全部不良信息的88%。从近3年来看,按住房和城乡建设部对施工单位不良信息划分标准,全国不良信息数量总计为118,215条,其中,工程安全不良行为信息占全部不良信息的49%;资质不良行为信息排名第二,占总量的21%;工程质量不良行为信息排名第三,占总量的18%。

2.近3年其他监管部门对施工单位不良信息数量公布占比情况

环保类不良信息、法院类不良信息占全部不良信息的82%。从近3年来看,国家生态环境部、市场监督管理总局、税务总局、最高人民法院等对施工单位发出的不良行为信息总计为36,310条,其中,环保类不良信息占总量的70%;法院类不良行为信息排名第二,占总量的12%。