R&D税收优惠政策效果研究

——企业研发费用加计扣除政策改革的一项准自然实验

2020-07-13高玥徐勍

高 玥 徐 勍

一 研究背景与问题提出

研发税收优惠是我国促进企业研发创新活动的重要政策工具之一。所得税税率直接优惠与研发费用加计扣除政策是我国R&D税收优惠政策的两种常见形式,实践中,通常与直接补贴方式同时出现。关于所得税税率优惠政策对企业研发创新活动的促进作用,已有实证研究的结论较为一致(赵月红和许敏,2013[1];肖鹏和黎一璇,2011[2])。而对R&D税收优惠政策实际效果的测度,现有实证研究采用不同研究方法得到的结论可能受到政策变量内生性等问题的影响而产生偏差。因此,有必要采用其他更易识别因果关系的方法进一步测度和评价该类政策的实施效果,如利用外生的政策变化冲击识别这一政策的实施效果。

为进一步促进企业创新活动,2015年10月,我国国务院常务会议通过了改革、完善企业研发税的政策,该项政策使更多的企业从中受益。同年11月,国家税务总局联合财政部、科技部发布了《关于完善研究开发费用税前加计扣除政策的通知》,并定于2016年1月1日正式实施该项政策。相比之前政策规定,只有通过高技术认证的企业才可以申请并享受这一研发费用加计扣除的税收优惠政策,新政策扩大了企业适用范围,除烟草制造、房地产等几个产业外,其他行业多数企业均成为新政策的优惠对象。本文试图通过这项政策改革的准自然实验,以上市公司为研究对象,检验R&D税收优惠政策的实施效果,为政策进一步改革提供决策依据。

关于税收优惠政策能否促进企业研发投入并带来研发效益,学者们持两种观点。一种观点认为,税收优惠政策对研发的促进作用显著(Bloom et al., 2002)[3]。从内在机理上看,税收优惠政策能减少研发投资成本、降低投资风险和提高研发人员的实际工资水平,从而促进企业增加研发投入(李丽青,2008)[4]。部分实证分析也支持这一观点。李万福和杜静(2016)[5]研究发现,当单位资本调整成本超过临界值,税收优惠的激励效应将不再存在,但由于现阶段中国多数公司的调整成本并没有超过临界值,故中国R&D税收优惠政策总体上存在激励效应。王旭和何玉(2017)[6]使用动态面板系统广义矩估计方法评估了研发税收优惠政策效果,认为税收优惠能显著缓解企业的融资约束,促使企业增大研发投入。程瑶和闫慧慧(2018)[7]采用倾向得分匹配法比较研究三种税收优惠方式的效果,发现研发费用加计扣除的激励效应最强,而优惠税率激励效应最弱。Chen et al.(2017)[8]以2008年的税改为研究时点,发现即使有企业出于避税目的增加研发投资,但是长期来看,企业的利润率和生产率都会由于研发回报而得到提高。

也有学者认为,税收优惠政策对企业研发投入的影响有限(Lennox et al., 2015)[9],并且从多个视角进行解释说明。李丽青(2007)[10]指出许多R&D政策措施存在问题,对企业研发投入的激励作用十分有限。张同斌和高铁梅(2012)[11]认为税收优惠政策通过鼓励要素投入来间接影响行业产出,当行业资本要素的生产率增加小于要素成本的增加时,可能阻碍要素流动性大、技术提升慢的行业的发展。冯海红等(2015)[12]运用非动态面板门限回归建模方法研究发现,政府税收优惠政策对企业研发投资的作用取决于税收优惠政策的力度,在最优的政策力度内,税收优惠政策对企业研发投资激励作用显著;而在最优力度之外,政策的激励作用微弱,甚至产生负向作用。吴祖光等(2017)[13]运用经济学实验研究方法,发现不同税收优惠方式产生的激励效果不同,以要素投入为基础的激励方式虽然在一定程度上促进了研发投入,但企业在研发要素投入后即可享受政策优惠,降低了企业努力创新的动力。

已有研究对R&D税收优惠政策是否促进企业创新提供了并不一致的研究证据和结论,多数研究采用的方法可能会面临政策效果非因果识别及政策受惠群体内生性选择的问题。近来有学者试图采用断点回归等方法解决这些识别和内生性问题(Dechezleprêtre et al., 2016)[14],但这些研究或是只检验了补贴对企业研发投入的影响,或是基于发达国家实践的税收优惠政策。本文与Chen et al.(2017)[8]的研究也有一定的相关性,其以2008年税改作为研究的政策事件,而本文则基于2016年研发费用加计扣除政策改革这一外生事件冲击,运用DID方法以及处理效应模型解决上述内生性选择与识别问题,评价R&D税收优惠政策效果,提供相对更为直接的实证证据,扩展该领域的研究。

二 研究方法

本部分主要说明研究的样本选择、数据来源、模型设定及计量方法。

样本选择上,由于研发费用加计扣除新政策的优惠对象不包含烟草制造、住宿餐饮等几个产业,初始样本数据中本身也不包含烟草制造产业或以烟草制造为主营业务的公司,因此,删除所属证监会行业为住宿和餐饮业、批发和零售业、房地产业以及租赁和商务服务业的企业。初步检验时,本研究以多个产业为样本。进一步检验时,本文主要关注研发活动较为突出的几个产业,具体而言,以所属证监会行业为制造业、信息传输、软件和信息技术服务业、科学研究和技术服务业作为研发密集型产业子样本。

数据来源及处理方面,由于研发费用加计扣除政策发布于2015年年末,从2016年1月1日正式实施,因此,本研究所用数据为2014-2016年上市公司年度财务报表中的数据(年报数据次年公布),来源于Wind资讯金融终端。由于金融业的特殊性,本文首先将属于该行业的公司样本数据排除在外;考虑到数据异常值对结果的影响,进一步剔除营业总收入为0的公司,本期费用化研发支出小于0的公司,政府补助为负的公司,大股东持股股本性质为“外资股”的公司,删除研发支出占比年度间变化极端异常的2家公司,资产负债率数值异常的1家公司以及固定资产与资产总额相同的公司。通过计算上市公司研发支出与营业总收入的比值,填补数据库中研发支出总额占营业收入比例这一变量为空的数值,共填补143个观测值。对主要数值型变量取对数后,去除变量缺失数值,样本最后包含4931个上市公司/年数据。

由于高技术企业每三年需要重新申报认定,并不固定,因此,本研究不采用名单去识别该类企业。根据《中华人民共和国企业所得税法》,国家重点扶持的高技术企业所得税减按15%交税。本研究利用这一税率特点逆向识别高技术企业,使用数据库中上市公司的年度所得税税率进行识别。

本文采用双重差分模型(Difference-in-Difference,DID)对研发费用加计扣除政策改革的实施效果进行评价。计量模型设定如下:

rdit=α1treatmenti+α2postt+βtreatmenti×postt+θX+δv+γt+εit

(1)

rdit为上市公司i在年度t的研发支出金额或研发投入强度(研发支出占营业收入比例)指标,treatmenti为是否受到税收政策优惠的0-1二值分类变量,该变量取值等于1时表示公司i享受研发费用加计扣除的税收优惠政策,取0时表示该公司未享受政策改革优惠,postt代表是否在政策实施年度的二值分类变量,2016年为1,其余年度为0;X代表一组控制变量,包括公司总资产、资产负债率、年度所得税税率、企业前一期的技术人员占员工总人数比例等;δv表示对产业固定效应的控制,γt表示时间固定效应,εit为误差项。

因为研发费用加计扣除政策改革对实验组所有上市公司的发生时间都是相同的,因此,可以采用混合回归来估计模型(1),其中,交叉项的系数β就是对政策效果的估计。研究开发费用税前加计扣除政策改革的实验组为政策发生之前未享受过该项税收优惠政策而改革后能够享受该政策的上市公司,对照组为改革之前已享受研发税扣优惠而不受本研究关注的政策改革事件影响的高技术上市公司。本文在报告主要结果后对这种非随机实验处理分组进行内生性检验。

三 研究结果

表1为主要变量的描述性统计量,变量均值和分布大体上符合客观事实,样本共包含4931个观测值。名称以“ln”和“lnl”前缀标示开头的变量,分别表示原变量的对数形式以及滞后一期数值的对数形式,具体见表1的变量含义。

表1 主要变量的描述性统计量

本文首先以企业研发投入强度(研发支出占营业收入比例)的对数形式(lnrdr)作为因变量,采用DID方法估计了R&D税收优惠政策改革的效果。表2列(1)在控制多个控制变量以及产业和时间固定效应基础上,以多个产业为样本进行全样本估计。结果显示,实验组与政策时间的交互项系数为正,且在10%的水平上统计显著。而列(2)则以研发密集型产业子样本对模型(1)再次进行估计,结果显示,实验组与政策时间的交互项系数仍然为正,但不再显著,表明R&D税收优惠政策改革对于企业增大研发投入具有一定的积极影响,但这一政策对提升不同产业上市公司研发投入强度的积极作用程度可能存在异质性,即对研发密集型产业研发强度提升的影响较其他产业相对更弱、更不突出。

以上市公司研发支出总额的对数形式作为因变量,同样采用DID方法估计R&D税收优惠政策改革的实施效果,结果见表3。如表3列(1)所示,以多个产业为样本进行估计时,实验组与政策时间的交互项系数为正,且在10%的水平上统计显著。表3列(2)也显示,以3个研发密集型产业为样本进行估计时,实验组与政策时间的交互项系数仍然为正,且在10%的水平上显著。结果表明,研发费用加计扣除政策改革对于上市公司增大研发支出(绝对数额)具有显著的积极作用。

表2 R&D税收优惠政策改革效果的DID估计(以研发投入强度的对数为因变量)

注:括号中为稳健标准误,***为p<0.01, **为p<0.05, *为p<0.1。

表3 R&D税收优惠政策改革效果的DID估计(以研发支出总额的对数为因变量)

注:括号中为稳健标准误,***为p<0.01, **为p<0.05, *为p<0.1。

图1 双重差分模型估计的平行趋势假设检验

以研发密集型产业样本以及因变量为研发支出的对数的情况为例,本文通过作图方式来检验双重差分估计的平行趋势假设条件。如图1所示,在研发费用加计扣除政策改革发生之前2个年度里,分别代表实验组和对照组因变量均值的两条线大体上是平行的,表明两组数值并无显著不同的变化趋势,满足使用双重差分估计的前提条件。从图1中还可以发现,在政策发生的2016年,实验组上市公司研发支出均值出现了结构性变化的增长,这与模型交叉项系数估计显著为正的结果一致。

由于对照组为高技术上市公司,对照组与实验组这一处理变量取值差异可能源于内生性选择,即满足一些特征条件的公司更倾向于申请高技术企业认定。考虑到处理变量内生性对估计结果可能产生的影响,采用处理效应模型(Maddala, 1983)[15]进行估计。这一方法在第一阶段利用类似于Heckman模型(Heckman, 1978)[16]的方法预测公司进入R&D税收优惠实验组的概率,并计算逆米尔斯比率,将这一比率放入第二阶段的处理效应估计中来控制内生处理变量的影响。第一阶段回归中,以是否属于实验组的0-1二值分类变量作为因变量,选择企业规模、销售毛利率(GPM)、前一期的技术员工占比对数值作为自变量,估计了企业自我选择成为实验组(非高技术公司)的概率。表4列(2)显示,规模更小以及销售毛利率和技术员工占比更高的公司更倾向于申请高技术企业认定。而从表4列(1)可以发现,交叉项系数在5%的水平上显著为正,与前文DID估计结果符号一致,且显著性水平提高。这表明,在控制处理变量内生性后,研发费用加计扣除政策改革对企业增加研发支出具有积极作用。

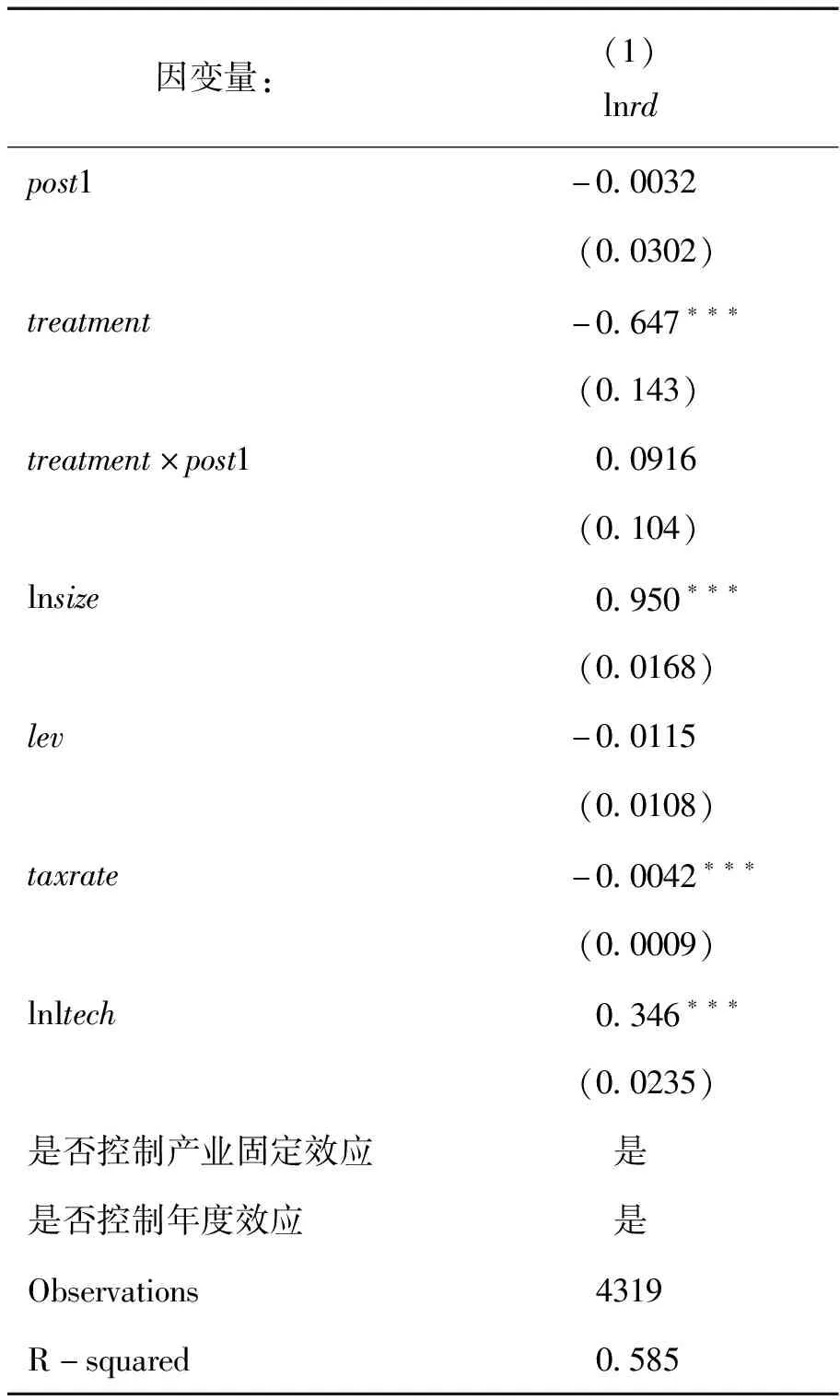

此外,本研究还将企业研发费用加计扣除政策改革的真实时间2016年作出人为的改变(向前调整)以进行证伪检验(又称安慰剂检验)。因为数据时间跨度只有3个年度,因此,本研究将虚假的政策发生时间设定为2015年,观测结果是否发生变化。如果代表政策效果的交叉项系数仍然显著,那么表明之前的双重差分估计结果是不可信的,否则,表明之前结果是可靠的。从表5可以发现,treatment×post1的系数虽然为正,但统计上不再显著。因此,证实了上文对R&D税收优惠政策改革效果的DID估计是稳健及可信的。

表4 控制内生处理变量的R&D税收优惠政策改革效果估计

(续上表)

因变量:(1)第二阶段:lnrd(2)第一阶段:treatmentlntech0.237∗∗∗(0.0321)GPM-0.0066∗∗∗(0.0014)lnltech-0.589∗∗∗(0.0331)Mill sratio-0.4009∗∗∗(0.1072)Observations43114311

注:括号中为标准误,***为p<0.01, **为p<0.05, *为p<0.1。

表5 设定虚假政策发生时间(2015年)的证伪检验

注:括号中为稳健标准误,***为p<0.01, **为p<0.05, *为p<0.1。

四 研究结论及政策启示

本文利用企业研发费用加计扣除政策改革这一准自然实验,采用双重差分估计方法评估R&D税收优惠政策的实施效果。实证结果显示,与对照组上市公司相比,研发费用加计扣除政策显著地提高了实验组企业研发支出总额(研发投入的绝对值指标),但采用企业研发强度(研发支出占营业收入比例这一相对指标)测度政策效果时,在不同产业样本中,结果存在差异。即政策事件发生后,在多产业样本组,实验组企业研发强度显著提高,而在研发密集型产业样本组,实验组企业研发强度没有发生显著变化。这说明研发费用加计扣除政策改革对企业提高研发费用有一定的积极作用,但对不同产业研发强度提升的影响程度存在异质性,对研发密集型产业研发强度提升的影响相对较弱。运用控制内生处理变量的处理效应模型和安慰剂检验等方法进一步检验政策效果,研究结果仍然稳健。

在研发密集型产业,对于R&D税收优惠改革后实验组企业研发强度无显著变化而研发支出金额(绝对数额)显著增加的研究结果。其原因可能是:随着企业营业收入增加,为了保持前一年度的研发强度(研发支出占比),研发费用也随之提高。对于R&D税收优惠政策改革对不同产业研发强度促进作用的异质性影响,以及该政策对研发密集型产业研发强度提升的作用相对较弱的一种解释是,研发密集型产业本身研发支出占比就相对较高,多数企业可以享受所得税的优惠税率,软件类企业可以享受比15%的高技术企业税率更低的税率优惠(如10%)。这些企业在R&D税收优惠政策改革前不享受研发费用加计扣除优惠,但所得税税率优惠激励已经促使企业加大研发支出并达到一定研发强度水平,新的政策优惠可能没有产生额外的、更大的研发强度提升激励,使得与对照组企业相比,税收优惠改革对实验组企业提升研发支出强度没产生显著影响。另一种解释为,由于政策允许企业可以合理确定研发费用的分摊方法,部分公司可能会为了少交税而实施策略性地提高研发强度的操作,这个解释和程玲等(2019)[17]的研究结论有相似之处。

本研究的政策建议如下:首先,研发费用加计扣除政策改革对部分产业提升研发强度有积极效果,但各地区在政策执行中,税费减免申请的难易程度可能不同,因而,应从地方政策申请的便利性和政策优惠的持续性上加大政策的落实并保持政策效果的稳定性。其次,基于本文中R&D税收优惠政策对不同产业具有异质性影响的结论,为进一步推动国家重点扶持产业的研发活动,应根据产业研发强度对不同产业研发费用加计扣除设定不同的优惠比例,从而加大对研发密集型产业研发税收扣除比例,进一步增强企业提升研发强度的激励。例如实践中,研发费用加计扣除政策于2017年出台了增加中小企业加计扣除比例的政策,本研究认为该政策还应根据不同产业的研发强度,进一步区分制定不同产业企业所能享受的税收优惠程度,对核心战略产业给予更大的扶持力度。此外,研发密集型产业研发强度的进一步提升对中国高技术产业升级有重要作用(肖卫国和林芹,2019)[18],因此,相关决策部门可以针对该类产业制定更为精准的提升研发强度的税收优惠政策。