利率市场化与企业全要素生产率

——一项基于中国人民银行取消贷款利率上限的准自然实验

2020-07-13孙建军

孙建军 孙 楠

一 引言及文献概述

党的十九大报告指出,转变经济发展方式必须提高全要素生产率(Total Factor Productivity,简称TFP)。改革开放四十多年来,以人口红利为基础的高投资、高出口拉动型发展模式促进了经济高速发展。但随着中国社会步入老龄化,人口红利逐渐消失,资本形成和出口即使维持现有水平都已经非常困难(杨汝岱,2015)[1]。并且,一些产业中还存在许多效率极低的僵尸企业,占据了大量的生产要素,造成严重的产能过剩,阻碍了中国经济的发展。TFP作为经济增长的内生动力,在优化资源配置、调整产业结构以及转变经济发展方式等方面发挥着至关重要的作用。因此,在我国经济发展迈入“新常态”的背景下,现有依托人口红利的粗放型发展模式必须向依托TFP提升的内生增长模式转型,使生产要素从产出效率低的产业流向产出效率高的产业,助推中国经济从高速增长转向高质量增长。

资源配置效率对TFP的影响是学术界关注的重点。大量研究发现,政府干预过多、要素市场扭曲等原因导致资源配置效率不高,阻碍了TFP的提升。Restuccia和Rogerson(2008)[2]的研究表明,政策不对称造成的资金错配导致美国整体经济TFP大约下降30%。Ziebarth(2012)[3]研究发现美国在1929-1932年经济危机时期,银行系统运作失常加剧了资源错配,从而对整体经济TFP带来了负向冲击。受制于金融市场不够发达、资本项目开放严重滞后等原因,中国仍然具有金融抑制的特征,资源配置效率不高(张杰等,2011)[4]。Hiseh和Klenow(2009)[5]指出,假如中国的资源配置效率可上升至同期美国的水平,制造业TFP将提高30%-50%;若资源完全得到了有效配置,制造业TFP将提高86.6%-115%。但是,Hiseh和Klenow(2009)[5]衡量资源配置效率的前提假设是企业生产规模报酬不变,若假设不成立,该方法所估计的结果可能会产生较大偏差。因此,龚关和胡关亮(2013)[6]进一步放宽了企业规模报酬不变的假设,采用资本边际产出价值和劳动边际产出价值来衡量资源配置效率,实证结果显示,1998-2007年期间,总体资源配置效率改善将促进TFP提升大约20.8%,其中,资本配置效率和劳动配置效率的改善可分别促进TFP提高大约10.1%和7.3%。值得注意的是,金融抑制特征所带来的资源配置效率低下,使得中国整体TFP水平还非常低。正是如此,TFP水平还有较大的提升空间,这也将成为未来中国经济持续稳定增长的内生动力(杨汝岱,2015)[1]。

利率管制作为一种典型的金融抑制政策,往往导致资源不能以市场化的方式进行有效配置(谭语嫣等,2017)[7]。根据“金融抑制理论”可知,利率管制尤其是贷款利率上限管制会导致实际利率水平远低于市场均衡水平。在这一背景下,相对于国有企业,非国有企业由于没有政府的背书,且缺乏良好的抵押品,使得资金无法配置给风险较高的非国有企业,导致它们普遍面临融资约束(王红建等,2018)[8]。对于受融资约束的企业,它们将无法通过研发活动来提高TFP(何光辉和杨咸月,2012)[9]。而随着利率市场化的不断推进,金融机构可在中央银行指定基准利率的基础上自主决定贷款利率水平,根据资金使用风险调整使用成本,进而通过提高利率的方式将资金配置给风险较高的企业,一定程度上解决了企业融资难的问题(杨筝等,2019)[10]。根据上述分析可知,在利率管制的背景下,资本作为一种重要的生产要素,配置扭曲突出表现为融资约束,阻碍了企业TFP的提升,而利率市场化可通过改善资本配置效率缓解企业融资约束,因此,利率市场化对企业TFP的影响是当前值得探究的一个问题。

利率市场化的理论内涵源于Mckinnon(1973)[11]和Shaw(1973)[12]提出的“金融抑制理论”和“金融深化理论”。该理论认为,只有让市场决定利率水平,才能正确引导资本流向,从而促进经济持续平稳增长。因此,早期有关利率市场化对TFP的影响研究主要集中在金融发展是如何通过影响TFP进而促进经济增长。Calderón和Liu(2003)[13]研究发现,金融发展通过促进TFP增长和资本积累两种渠道影响经济增长,但前一种渠道作用更明显。在此基础上,Rioja和Valev(2004)[14]进一步研究发现,金融发展通过提升TFP而影响经济增长仅在发达国家中出现,发展中国家只能通过促进资本积累来促进经济增长。然而,Kumbhakar和Mavrotas(2005)[15]得出了相反的结论,即对于发展中国家而言,金融发展主要通过提升TFP而促进经济增长。利率市场化进程中,多数发展中国家逐渐放宽他们所实行的“金融抑制”政策,引起了学术界对利率市场化的关注。近年来,一些研究探讨了利率市场化对TFP的影响,初步指出了利率市场化在宏观层面的作用。Brandt和Zhu(2010)[16]的研究指出,发展中国家的要素市场扭曲现象更为严重,导致整体经济TFP水平较低,但随着利率管制的逐渐放开,资本要素扭曲程度得以缓解,从而对经济体TFP产生了正向影响。谭语嫣等(2017)[7]认为,由于利率市场化改革包括取消利率管制的“价格改革”和消除信贷干预的“数量改革”两方面,应该对此区分研究。虽然纪洋等(2016)[17]提出过该问题,指出利率市场化的价格部分与数量部分对经济效率的影响并不相同,但未作进一步分析。在此基础上,谭语嫣等(2017)[7]通过对这两部分的研究发现,消除信贷干预的数量改革有利于提高经济整体的TFP,而保持信贷干预仅取消价格管制的改革会降低经济整体的TFP。此外,现有研究在微观层面上探讨利率市场化对TFP的影响还较少。蔡雯霞和邱悦爽(2018)[18]在探究利率市场化对企业TFP的影响时发现,利率市场化可以通过信贷资源配置的集约边际效应和扩展边际效应对上市企业TFP产生积极影响。

综上可知,当前文献对资源配置与TFP关系的讨论大多测度资源配置不当对TFP的影响,对如何进一步地降低资源配置扭曲程度以提高TFP则较少涉及。在这其中,围绕利率市场化对TFP影响的研究主要集中于宏观层面TFP的影响,虽然也有少数学者从微观层面进行探讨,但在选取样本时,仅使用上市企业数据,而一般来说上市企业的融资约束程度相对较弱,因此得到的结论可能并不具有普适性。

因此,受上述研究的启发,本文尝试用更微观的工业企业数据,实证检验利率市场化对TFP的影响。同时为更准确地识别因果关系,选取利率市场化进程中的关键事件——2004年放开贷款利率上限这一外生冲击作为准自然实验,并基于产权性质差异构造双重差分模型,实证分析贷款利率上限放开对企业TFP的影响,同时对理论机制进行探索。研究结果表明,贷款利率上限放开能够显著提升企业TFP,且替换TFP指标进行稳健性检验时也得出相同的结论。机制检验发现,贷款利率上限放开可通过缓解融资约束提升企业TFP。

本文可能的边际贡献在于:第一,区别于现有大多侧重于宏观层面的研究,本文用微观的工业企业数据分析利率市场化与经济增长之间关系;第二,从资本配置扭曲的突出表现,即融资约束视角出发,探究其影响机制,有助于进一步厘清贷款利率上限放开影响企业TFP的重要渠道;第三,在样本选取上,数据来源于工业企业数据库,而不仅仅局限于上市企业数据。工业企业数据库涵盖了中国所有的国有工业企业和规模以上的非国有工业企业,样本量非常大。从统计学角度讲,大样本的优势在于可降低估计的近似偏误,提高估计效率;第四,本文采用利率市场化进程的冲击(2004年贷款利率上限放开)作为准自然实验,以及安慰剂检验等方法,较好地处理了内生性问题,使因果识别更加稳健,增强了结果的可靠性。

二 制度背景、理论分析与研究假设

(一)制度背景

利率管制放松一直是我国政府部门和学术界关注的焦点问题之一。在利率管制时期,金融机构往往习惯于被动接受央行统一确定的利率及浮动范围,尤其是对贷款利率上限的管制,使金融机构在风险定价方面的能力十分有限,导致资金无法得到有效配置(王红建等,2018)[8]。鉴于此,中国开始了以利率市场化为标志的金融自由化改革实践。其中,2004年是中国利率市场化进程中的关键年份,具有里程碑意义。2004年1月1日,中国人民银行决定将商业银行和城市信用社的贷款利率上浮区间扩大至基准利率的1.7倍,将农村信用社贷款利率的上浮区间扩大至基准利率的2倍。同年10月28日,中国人民银行决定取消金融机构(不包括城乡信用社)的人民币贷款利率上限,标志着中国在利率市场化的道路上迈出了重要一步。贷款利率上限放开后,利率的决定权从央行转移到金融机构,这就意味着金融机构在进行放贷决策时,可采取差别定价的方式为企业提供贷款,特别是当那些风险程度较高但创新潜力较大的企业产生融资需求时,金融机构不再仅仅依赖于行政部门的判断,而是根据市场的供求关系和金融机构的风险识别,给予更高的利率水平,使贷款利率有效覆盖风险溢价,从而有利于信贷资源以市场化的手段进行优化配置(巴曙松,2004)[19]。

双重差分模型被广泛应用于对外生政策实施效果的评估,当检验外部政策冲击时,双重差分模型可以控制宏观外部环境变化,更好地建立因果关系。因此,为缓解利率市场化期间一些宏观因素的干扰,本文选取2004年贷款利率上限放开这一准自然实验,使用双重差分的估计方法进行实证分析。具体而言,贷款利率上限放开是中国人民银行为实现利率市场化目标、促进金融发展而推出的,并非个别企业为获取更多金融资源推动人民银行通过的,因此贷款利率上限放开这一政策冲击对企业而言具有外生性,可将其视为一次准自然实验(陈胜蓝和马慧,2018)[20]。其次,在利率管制时期,国有企业由于具有政府的信用背书,可通过低成本的方式获得大量资金,而非国有企业即使能够承担更高的融资成本也无法获得信贷支持(战明华等,2013)[21]。贷款利率上限放开后,金融机构可根据贷款的风险成本确定较高的利率以弥补风险溢价,使金融机构借款给非国有企业也有利可图,所以非国有企业受该政策影响较大,而国有企业本身能够以较低的利率获得贷款,该政策对国有企业的影响有限(马弘和郭于玮,2016)[22]。本文借鉴杨筝等(2017)[23]、王红建等(2018)[8]的研究,选取非国有企业为处理组,国有企业为对照组。

(二)理论分析与研究假设

企业一般通过固定资产、存货及研发投资来提高自身的TFP,一旦这类投资活动受到融资约束,就会对其TFP造成负向冲击。这是因为当外部融资受阻时,企业只能使用内部资金进行投资(Myers和Majluf,1984)[24]。然而,由于内部现金流通常不稳定,企业在进行投资时容易产生资金断裂的风险(鞠晓生等,2013)[25],尤其是对于那些周期较长且收益不确定的研发活动而言,仅仅依靠内源融资无法满足其所需的巨额投入(任曙明和吕镯,2014)[26]。因此,较高的融资约束程度将会对企业TFP的提升产生不利影响。融资约束与企业TFP之间的关系也得到了经验证据的支持,学者们普遍认为外部资金的支持有利于企业TFP的提升,而融资约束通常对企业TFP带来负向冲击。Gatti 和 Love(2008)[27]运用比利时企业的截面数据检验了信贷可得性对TFP的影响,研究显示信贷支持对企业TFP具有显著正面影响。Badia和Slootmaekers(2009)[28]利用爱沙尼亚企业数据进行研究时发现,融资约束显著降低了研发类企业TFP的增长。中国的情况亦是如此,Ayyagari et al.(2010)[29]认为,尽管中国正规金融体系发展不够完善,且企业主要依靠内源融资,但从正规金融机构融资有利于企业TFP的增长。何光辉和杨咸月(2012)[9]的研究显示,在制造业上市企业中,外部融资约束显著抑制了民营企业TFP的增长。

在中国资本市场尚不发达的背景下,只有少数优质企业能够在证券市场上进行直接融资(孙灵燕和李荣林,2012)[30],因此,银行主导的金融体系决定了间接融资是中国企业获取外部资金的主要方式(杨筝等,2019)[10]。然而,利率管制尤其是贷款利率上限管制会导致实际利率水平远低于市场均衡水平,从而引发银行信贷资源在企业间的配置失衡。具体而言,由于银行的利率水平调整范围有限,导致其在放贷决策中无法进行差别化定价,这就意味着银行无法通过提高利率的方式为风险较高的企业发放贷款,使得这类企业很难获取外部资金的支持(陈胜蓝和马慧,2018)[20]。贷款利率上限放开赋予了银行自主定价权,即银行可根据资金使用风险调整使用成本,通过提高贷款利率的方式为风险较高的企业配置资金,一定程度上缓解了企业融资难的问题(王东静和张祥建,2007)[31]。根据上述分析可知,贷款利率上限放开后,银行可通过差别化定价的方式为企业提供资金,从而增加了企业的贷款可得性。当企业获得外部资金后,便可启动周期较长、风险较大但收益很高的研发项目,进而有助于TFP的提升。基于上述讨论,本文提出以下假设:

H1:贷款利率上限放开对企业TFP具有正面影响。

H2:贷款利率上限放开可以通过缓解融资约束提升企业TFP。

三 研究设计

(一)数据来源与处理

本文使用的数据来自中国工业企业数据库,该数据库由国家统计局建立,全称为“全部国有及规模以上非国有工业企业数据库”。这里的“工业”统计口径包括“国民经济行业分类”中的“采掘业”、“制造业”以及“电力、燃气及水的生产和供应业”三个门类,其中制造业占比达90%以上。“规模以上”要求企业每年的主营业务(即销售额)在500万元及以上,2011年该标准改为2000万元及以上。该数据库的优势在于样本量非常大,指标非常多。但也存在样本匹配混乱、变量定义模糊等严重问题(聂辉华等,2012)[32]。本文采取与聂辉华等(2012)[32]相同的步骤对初始数据进行了处理,最终得到1998-2014年3340000个企业-年度观测值构成的初始样本。

(二)变量选取

1.被解释变量

本文选取的被解释变量为企业TFP。TFP通常被定义为技术进步等无形要素投入对产出增长的贡献程度,它也是衡量企业生产率的重要指标(Renzo,2008)[33]。常用的企业层面TFP估计方法有索洛残差法(SR)、个体固定效应法(IFE)、OP法以及LP法。在估计TFP之前,需要设定生产函数形式。根据鲁晓东和连玉君(2012)[34]的研究,假设企业生产函数形式为Cobb-Douglas生产函数:

(1)

式(1)中,Yi, t、Li, t、Ki, t分别代表企业i在时间t的产出、劳动和资本。TFP为扣除有形生产要素贡献后剩余的生产率水平,因此eai, t代表企业TFP。为了估计方便,对式(1)的两边取对数:

lnYi, t=αlnKi, t+βlnLi, t+ai, t

(2)

针对同时性偏差,个体固定效应法(IFE)假设企业自身决策跨时不变,仅因企业而异,即影响企业决策的那部分可观测TFP不随时间变化,那么在上述方法的基础上引入个体固定效应则可解决同时性偏差问题(鲁晓东和连玉君,2012)[34]。然而,该方法只考虑跨个体的变化,而忽略了时间变化所带来的大量信息。针对个体固定效应法存在的问题,Olley和Pakes(1996)[36]提出了新的估计方法,即OP法。该方法假定企业会根据当前生产率状况作出投资决策,因而选用当期投资作为企业可观测TFP的代理变量,从而解决了同时性偏差问题。不仅如此,OP法还借用贝尔曼(Bellman)方程设计了一个生存概率函数,来估计企业的进入和退出,有效地控制了样本选择偏差。但由于存在较大的调整成本,大量企业在当期可能并没有投资行为,这意味着它们在样本中会被舍弃。针对这个问题,Levinsohn和Petrin(2003)[37]发展了一种新的TFP估计方法,即LP法。该方法认为,从数据角度出发,中间投入更易获得,因此用中间投入替换当期投资作为企业可观测TFP的代理变量进行估计,很大程度上提高了可用样本数目。本文首先以索洛残差法(SR)计算企业TFP进行基准回归分析,再分别用个体固定效应法(IFE)、OP法和LP法的计算结果进行稳健性检验。

2.核心解释变量

在核心解释变量设计中,本文根据产权性质的不同将企业分为非国有企业和国有企业,并选取非国有企业为处理组,国有企业为对照组。这是因为国有企业承担了过多的政策性负担(林毅夫和刘培林,2001)[38],政府通常会以国家信用的形式为其提供隐性担保,使其能以较低的贷款利率获得大量资金;而信息成本和违约风险相对较高的非国有企业即使能够承担更高的债务融资成本也难以获得信贷支持,即所谓的“信贷歧视”(陆正飞等,2015)[39]。但是,2004年贷款利率上限放开政策实施后,金融机构可根据企业的违约风险确定较高的利率以弥补风险溢价,从而有利于非国有企业获取信贷配给(杨筝等,2017)[23],因此该政策对非国有企业产生了较大影响;而此时国有企业因具有政府信用背书的特征而受到贷款利率政策改变的影响有限,仍然能以较低的利率获得贷款(马弘和郭于玮,2016)[22]。同时,企业的产权性质并不会因贷款利率政策的实施而改变,即产权性质的决定外生于贷款利率管制放开。根据上述分析可知,2004年实施的贷款利率上限放开政策对国有企业与非国有企业的影响存在显著不同。因此,借鉴杨筝等(2019)[10]以及王红建等(2018)[8]的研究,本文选取非国有企业为处理组,国有企业为对照组,并构造贷款利率上限放开虚拟变量(Post2004)与非国有企业虚拟变量(Nonstate)的交互项,以捕捉贷款利率上限放开对企业TFP的影响。其中,Post2004表示贷款利率上限虚拟变量,即2004年之后取值为1,否则取值为0;Nonstate表示非国有企业虚拟变量,即当企业为非国有企业时取值为1,否则取值为0。

3.控制变量

参照企业全要素生产率的相关研究,本文选取的控制变量主要包括企业年龄、企业规模、资本劳动比、净营运资本、资产负债率、管理水平、偿债能力以及出口,同时还控制了年度、行业和地区效应(周黎安等,2007[40];李春顶,2010[41];刘维刚等,2017[42];孙晓华和王昀,2014[43])。

(三)模型设定

1.平行趋势检验模型设定

使用双重差分估计方法的前提之一是处理组和对照组在政策实施之前满足平行趋势假设。因此,本文借鉴Roberts和Whited(2013)[44]的方法,设定如下模型进行平行趋势检验:

Yi, t=α0+α1before3i, t+…α3before1i, t+α4after1i, t+…α10after7i, t+φt+φs+φl+εi, t

(3)

其中,i表示企业,t表示年份。Yi, t为企业i在t年的全要素生产率。before和after表示政策实施前与实施后年份虚拟变量与处理组(非国有企业)虚拟变量的交互项,比如before3i, t表示若观测值是受到政策冲击前第1年的数据,则该变量取值为1,否则取值为0;after1i, t表示若观测值是受到政策冲击后第1年的数据,该变量取值为1,否则取值为0,其中,φt、φs、φl分别为年度、行业和地区固定效应。

2.双重差分模型设定

2004年贷款利率市场化改革是金融自由化改革的重要内容,其目的是建立金融机构的市场化资金配置机制,提高资金配置效率,它并不由一些企业特征所决定。因此,贷款利率上限放开的政策冲击对企业而言具有外生性,进而为本文提供了天然的实验场所。同时,由于该政策对非国有企业和国有企业的影响程度有显著差异,从而为本文提供了良好的处理组(非国有企业)和对照组(国有企业)。为了准确识别利率市场化对企业TFP的影响,本文利用2004年贷款利率上限放开这一准自然实验,构造含有非国有企业虚拟变量与贷款利率上限放开虚拟变量交互项的DID模型,并选取可能影响企业TFP的控制变量。其中,模型的交互项是本文关注的重点,其系数即为贷款利率上限放开对企业TFP的影响。具体模型如下:

Yi, t=β0+β1Post2004t+β2Nonstatei, t+β3Nonstatei, t×Post2004t+

∑βj+3Controli, t+φt+φs+φl+εi, t

(4)

其中,Post2004t表示贷款利率上限放开的虚拟变量,即2004年之后取值为1,否则取值为0。Nonstatei, t×Post2004t为非国有企业虚拟变量与贷款利率上限放开虚拟变量的交互项。本文选取的控制变量为企业年龄(AGE)、企业规模(SIZE)、资本劳动比(KL)、净营运资本(LIQUID)、资产负债率(LEV)、管理费用(MAN)、偿债能力(DEBT)以及出口(EX),其它变量在式(3)中均有说明,相关变量的具体定义详见表1。根据研究假设,系数β3为待检验系数,若β3显著为正,表明贷款利率上限放开能够提高企业TFP,支持假设H1。

表1 变量的具体定义

(四)描述性统计

表2是变量的描述性统计结果。从表2中可以看出,TFP的最大值为11.41,最小值为-8.58,均值为3.21,样本企业TFP存在较大差异。从Nonstate变量看,有70%的企业为非国有企业。控制变量中,变量LIQUID和DEBT的波动性非常大,表明不同企业的偿债能力差别较大。此外,变量LEV的均值为171.94,符合中国整体企业杠杆率过高的背景。不仅如此,本文将样本分为国有企业(State)和非国有企业(Nonstate)后发现,无论是国有企业还是非国有企业杠杆率的均值都非常高,并且国有企业杠杆率的均值远高于非国有企业。

表2 主要变量的描述性统计

四 实证结果

(一)基准回归结果

1.平行趋势检验结果

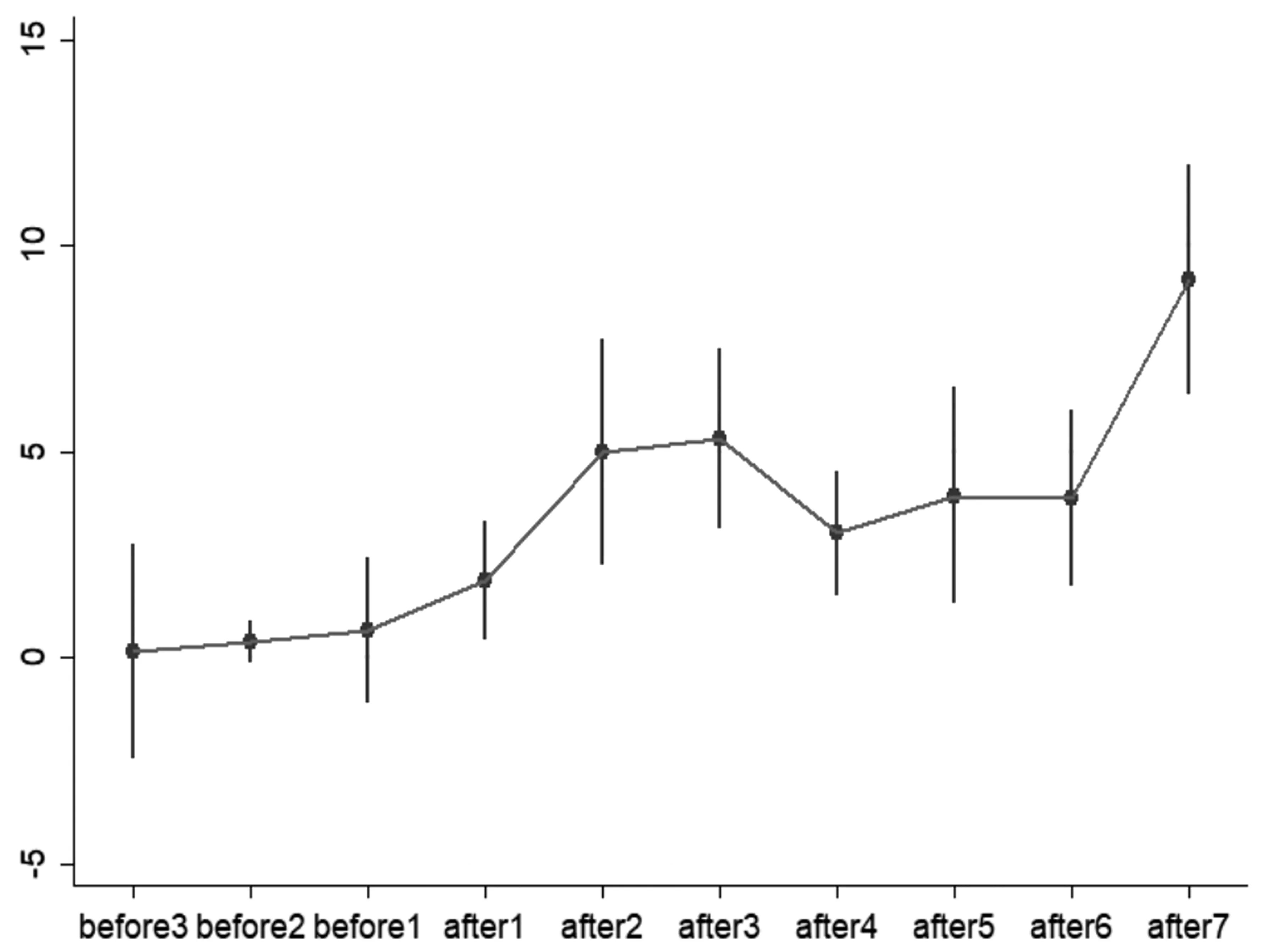

首先对式(3)进行估计,检验处理组和对照组在政策冲击之前是否具有平行趋势。图1显示了式(3)中before3i, t到after7i, t的回归系数及置信区间的估计结果。从图1可以看出,贷款利率上限放开政策实施前的系数都不显著异于0,表明处理组(非国有企业)与对照组(国有企业)在政策实施前不存在显著差异,平行趋势检验得到满足。而政策实施后的系数均显著不为0,说明处理组和对照组在政策冲击后出现了显著差异,这进一步验证了本文选取对照组与处理组的合理性。

图1 平行趋势检验

2.双重差分回归结果

表3为采用索洛残差法(SR)衡量企业TFP的回归结果。从中可以发现:首先,表3列(1)未加入控制变量的结果显示,交互项Nonstate×Post2004估计系数为1.0760,且在1%的水平下显著,说明贷款利率上限放开显著提高了企业TFP;其次,在加入控制变量,且依次控制年度、行业和地区变量时,交互项Nonstate×Post2004估计系数均在1%的水平下显著为正。综合来看,表3的估计结果支持了研究假设H1,即贷款利率上限放开显著提升了企业TFP。

控制变量中,企业年龄对TFP有显著负效应,表明随着时间推移,多数企业在经营过程中“因循守旧”,不注重研发创新,未提升全要素生产率;企业规模对TFP有显著正效应,即企业规模越大TFP越高。“熊彼特假说”认为,小企业的创新效率不高,而随着规模的扩大,企业引进先进设备和技术型人才,进而促进TFP的提高;中国出口企业TFP可能比非出口企业更低,该结果与Lu(2010)[45]提出的“出口企业生产率之谜”相一致。“出口企业生产率之谜”是指,一系列经验和理论研究发现,几乎所有国家的出口企业TFP显著高于非出口企业(Melitz,2003[46];Bernard et al.,2003[47];Kimura和Kiyota,2006[48]),而中国企业的情况恰恰相反,即出口企业的TFP显著低于非出口企业,故称为“生产率之谜”。其原因可能是中国进出口贸易中,加工贸易占据了一半的份额,这些加工贸易企业利用廉价的劳动力资源,为国外产品“贴牌”生产,从而拉低了中国出口企业整体的TFP均值水平(李春顶,2010)[41]。

表3 贷款利率上限放开与企业TFP

注:***、**、*分别表示在1%、5%、10%水平显著,括号内为t值。

(二)机制检验

如前所述,贷款利率上限放开影响企业TFP的关键环节在于融资约束。因此,本文参考Baron和Kenny(1986)[49]的方法,在式(4)的基础上构建式(5)和式(6),即中介效应模型,以考察贷款利率上限放开对企业TFP的影响机制。其中,借鉴于洪霞等(2011)[50]的研究,本文使用经企业销售收入调整后的应收账款额,即应收账款额占销售收入比例(AR)作为企业融资约束的测量指标,其它变量定义与式(4)一致。具体形式如下:

ARi, t=ρ0+ρ1Post2004t+ρ2Nonstatei, t+ρ3Nonstatei, t×Post2004t+

∑ρj+3Controli, t+φt+φs+φl+εi, t

(5)

Yi, t=γ0+γ1Post2004t+γ2Nonstatei, t+γ3Nonstatei, t×Post2004t+γ4ARi, t+

∑γj+4Controli, t+φt+φs+φl+εi, t

(6)

表4为机制分析的回归结果,列(1)~列(3)分别为式(4)~式(6)的估计结果。表4列(1)显示,贷款利率上限放开显著提高了企业TFP;列(2)中,交互项Nonstate×Post2004系数为负,表明贷款利率上限放开缓解了企业融资约束;列(3)回归结果中,变量AR的系数仍然显著,而交互项Nonstate×Post2004的系数变小。根据经典中介效应模型,这说明贷款利率上限放开确实可通过缓解融资约束提升企业TFP,验证了假设H2。

表4 影响机制分析:融资约束的中介效应

注:***、**、*分别表示在1%、5%、10%水平显著,括号内为t值。

五 稳健性检验

(一)替换被解释变量衡量指标

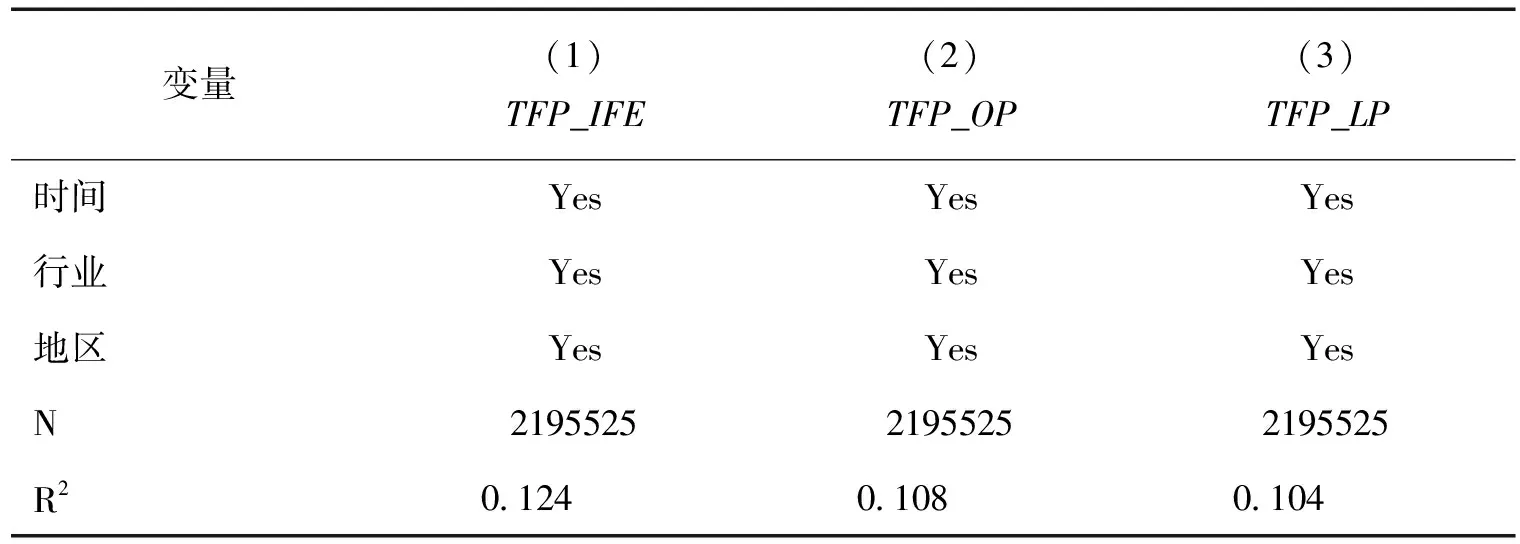

如上文所述,企业TFP存在多种估计方法,因此本文分别使用个体固定效应法(IFE)、OP法以及LP法重新估计企业TFP,以此作为被解释变量进行回归分析,具体结果见表5。表5显示,贷款利率上限放开对这三类方法所估计的企业TFP均在1%水平上有显著正向效应,且具体数值与基准回归估计值相差不大。由此可见,不同测算方法的选择,并没有影响本文关于贷款利率上限放开对企业TFP影响的分析。

表5 稳健性检验:使用企业TFP的替代指标

(续上表)

变量(1)TFP_IFE(2)TFP_OP(3)TFP_LP时间YesYesYes行业YesYesYes地区YesYesYesN219552521955252195525R20.124 0.108 0.104

注:***、**、*分别表示在1%、5%、10%的水平显著,括号内为t值。

(二)安慰剂检验

为了更好地说明贷款利率上限放开对企业TFP的影响的确是由2004年贷款利率上限放开政策所致,本文将贷款利率上限放开这一外生政策往前移一年,即假定贷款利率上限放开政策实施年份为2003年,并基于产权性质随机选择处理组和对照组,构造交互项来进行安慰剂检验。表6的检验结果显示,无论是否加入控制变量,关键变量Nonstate×Post2003的系数均不显著,间接说明确实是2004年贷款利率上限放开对企业TFP产生了影响,安慰剂检验基本通过。

表6 安慰剂检验

(续上表)

变量(1)TFP(2)TFP(3)TFP(4)TFPMAN-0.0004∗∗∗-0.0004∗∗∗-0.0004∗∗∗(-7.90)(-8.00)(-7.99)EX-0.0515∗∗∗-0.0442∗∗∗-0.0535∗∗∗(-35.36)(-30.10)(-35.74)常数项3.2083∗∗∗1.8331∗∗∗1.8200∗∗∗1.7952∗∗∗(3637.83)(327.86)(283.60)(251.31)时间NoYesYesYes行业NoNoYesYes地区NoNoNoYesN3145746219693121969312196931R20.001 0.059 0.078 0.104

注:***、**、*分别表示在1%、5%、10%的水平显著,括号内为t值。

六 结语及政策含义

本文以1998-2014年中国工业企业数据库中全部国有和规模以上非国有企业为样本,选取利率市场化进程中的关键事件——2004年放开贷款利率上限这一外生政策变化作为准自然实验,并基于产权性质差异构建双重差分模型,实证检验了贷款利率上限放开对企业TFP的影响。结果表明,贷款利率上限放开显著提升了企业TFP。考虑到TFP的测度有许多种方法,本文采用目前主流的方法,即个体固定效应法、OP法和LP法重新测度TFP,以此进行稳健性检验,检验结果均支持前文的基本结论。此外,本文还进一步采用机制检验的方式考察了贷款利率上限放开影响企业TFP的潜在路径。检验结果表明,贷款利率上限放开会通过缓解融资约束进而提升企业TFP。

本研究政策含义:第一,中国经济进入高质量发展阶段,依靠粗放型增长方式难以推动经济持续稳定发展,必须转向依托TFP提升的内生增长模式。本文的研究结果显示,贷款利率上限放开对企业TFP产生了正向影响。因此,未来中国应进一步加快利率市场化进程,以优化金融资源配置,从而促进TFP的提升,实现经济的可持续发展;第二,虽然利率市场化改革赋予了金融机构自主决定贷款利率水平的定价权,但监管部门也应对金融机构的利率定价行为予以监督,防止出现金融机构不合理定价,进而导致资金供求不平衡的情况;第三,本文进一步探讨了贷款利率上限放开影响企业TFP的中介机制——融资约束,这有利于更好地理解企业由于信贷歧视所面临的融资困境,虽然利率市场化在一定程度上可缓解由于信贷歧视导致的资源错配问题,但中国在未来不仅需要继续推进利率市场化进程,发挥利率在信贷资源配置中的积极作用,还需从根本上消除信贷歧视,营造一个公平、竞争的融资环境;第四,在银行主导的金融体系下,我国企业的直接融资占比还非常小,并且大型国有银行的垄断地位使得银行业缺乏竞争性,难以达到最优的资源配置状态。因此,为了更好地服务于实体经济,中国还需进一步深化金融体系结构性改革,以优化资金配置效率,促进TFP的提高。首先,从融资结构上看,有关部门应加大政策支持力度,提升股权融资、债券融资比重,尤其应鼓励那些创新效率较高的成长型企业扩大直接融资规模;其次,从银行业结构上看,我国应打破大型国有银行的垄断地位,引导中小银行发展,提升银行间的竞争程度,从而拓宽优质中小企业的融资渠道,以满足不同群体的融资需求。