大股东股权质押、内部控制质量与会计稳健性

2020-07-09刘义鹃魏安盈

刘义鹃 魏安盈

【摘 要】 股权质押以其融资比例高、成本低、办理简便等优势成为大股东面临资金压力时的融资新选择。但近期多家公司高比例股权质押面临爆仓,大股东为避免爆仓是否会操纵信息影响会计稳健性,内部控制作为重要的内部治理机制在其中又会发挥什么作用?文章以2012—2017年沪深A股上市公司为样本,实证研究大股东股权质押、内部控制质量与会计稳健性之间的关系,发现大股东股权质押会显著降低会计稳健性,高质量的内部控制则显著提高会计稳健性,并缓和了大股东股权质押对会计稳健性的负面影响。文章拓展了现有的研究领域,同时对监管部门、上市公司及投资者进一步关注大股东股权质押和内部控制质量,提高会计稳健性具有积极意义。

【关键词】 大股东股权质押; 内部控制质量; 会计稳健性; 调节作用

【中图分类号】 F230 【文献标识码】 A 【文章编号】 1004-5937(2020)13-0072-07

一、引言

近年来,股权质押正在逐渐成为上市公司大股东外部融资的重要来源。据Wind数据统计,2018年底A股市质押公司多达3 433家,质押比例超50%的高达772家,几乎是“无股不压”。2018年股市下行,不少公司大股东质押的股权面临平仓风险。目前关于股权质押经济后果的研究主要关注于企业绩效、企业创新、股价崩盘风险及盈余管理等方面,对于企业会计信息质量影响的研究较少且结论存在一定争议。会计稳健性作为会计信息质量重要特征之一,大股东股权质押如何影响会计稳健性有待深入研究。

2002年美国《萨班斯法案》颁布以来,内部控制引起广泛关注。为了实现与国际接轨,加强我国企业注重内部控制的意识,2008年起我国也相继颁布与实施我国企业内部控制的基本规范及相应的配套指引,从而形成我国内部控制框架体系。目前已有的研究表明内控质量差的公司可能通过盈余管理降低会计信息质量[1],内控质量高的公司可以抑制管理层的机会主义,增强对“坏消息”识别的及时性以及确认的力度[2]。内部控制作为重要的内部治理机制,其质量会如何影响大股东股权质押与会计稳健性之间的关系?基于此,本文以我国A股公司为样本,分别研究了大股东股权质押、内部控制质量对会计稳健性的影响,以及内部控制质量对大股东股权质押和会计稳健性关系的影响。

二、文献回顾与研究假设

(一)文献回顾

1.股权质押对会计稳健性的影响研究

目前,我国关于股权质押对会计稳健性影响的研究文献相对较少。钱爱民等[3]从信息披露策略角度研究发现大股东股权质押期间公司更可能披露好消息而隐藏坏消息。李常青等[4]研究发现存在控股股東股权质押的公司可能会释放更多的好消息,在股价跌近平仓线时,控股股东干预信息披露从而降低股价信息质量。谢德仁等[5]发现股权质押使得股价崩盘风险降低,但这一降低不是通过努力经营改善,而是通过盈余管理在内的信息披露操纵方式改善。王艳艳等[6]从债务契约的角度研究发现,会计稳健性和抵押品要求之间存在替代关系,抵押品一定程度上减轻了债权人的收款风险,故而债权人的要求也相对更低一些。

谭燕等[7]以盈余管理和关联交易度量的会计信息质量衡量质押股权质量,发现有股权质押的公司股权质量显著高于无股权质押的公司,股权质押具有外部治理效用。韩琳等[8]从信号传递理论和契约理论的角度研究发现,为了避免强制平仓,公司会认真经营并向资本市场谨慎地披露经营成果,同时第三方质权人会加强外部监督,共同导致会计稳健性增强。

2.内部控制对会计稳健性的影响研究

《萨班斯法案》颁布之后,内部控制引起广泛的关注和研究。Goh et al.[9]从内部控制缺陷的角度出发,依据《萨班斯法案》要求以对外披露内控审计意见的公司为研究对象,发现公司内部控制缺陷会降低会计稳健性,修复缺陷可以相应提升会计稳健性。Mitra et al.[10]研究也发现,《萨班斯法案》能够推进公司的内部控制建设,通过完善内控制度纠正内控缺陷以提高会计信息质量。董望等[11]从内部财务信息产生和市场投资者反应两个角度探讨内部控制质量与会计信息质量的关系,发现高质量的内部控制提高了应计质量和盈余反应系数。徐虹等[12]从内部控制有效性出发,发现企业内部控制有效性与会计稳健性正相关,进一步发现两者在降低交易成本时存在一定的替代效应。刘启亮等[13]从公司高管权力配置的角度研究,结果显示内部控制质量与会计信息质量正相关,但高管过度集中权力限制了内部控制对会计信息质量的作用。陈军梅[14]从稳健性来源的角度出发,发现内部控制可加强会计稳健性,其主要来自于非操控性应计项目。王宗润等[15]从内部控制信息披露的角度出发,采用熵模型以较为特殊的金融类上市公司为对象,发现与其他行业结果相同,金融类上市公司内部控制质量越高,会计稳健性越好。

综上可见,目前关于大股东股权质押对会计稳健性影响的研究较少且结论不一,内部控制对会计稳健性的研究较成熟且结论较统一,关于内部控制质量对大股东股权质押与会计稳健性关系的调节作用可以进一步深入研究。

(二)研究假设

1.大股东股权质押与会计稳健性

我国上市公司股权失衡现象较为常见,大股东掌握着控制权,相对于其他利益相关的股东具有绝对的优势。当大股东将股权进行质押时,根据物权法的相关规定,质权人有权获得质押股权的孽息。在此期间被质押股权所产生的收益归质权人所有,所以会限制大股东的现金流权[16]。与此同时,大股东将自己拥有的公司股票进行质押时实际上是将其股票的所有权质押给质权人,但保留如投票等其他与股票相关的控制权力,从而导致大股东控制权和现金流权分离。

大股东控制权和现金流权的分离会引发第二类代理问题,即大股东和中小股东之间的冲突[17]。当大股东两权分离程度加大,与中小股东的利益出现差异,大股东凭借其较强的控制权优势,更有可能对中小股东实施掠夺以牟取私利,即大股东掏空[18]。大股东相对于小股东而言拥有更多的信息优势,大股东为了掩盖其掏空等行为必然会粉饰会计信息,通过及时确认好消息而推迟确认坏消息来营造绩效良好的假象,而中小股东很难通过少量的信息去甄别,从而降低会计稳健性。

另外,大股东股权质押可能会加大大股东控制权转移和背负债务的风险。大股东将自己拥有的公司股票进行质押,虽然可以便捷低成本地获得融资,但金融机构在质押过程中设置了警戒线和平仓线,当质押股权市值与所获贷款之比跌到警戒线时,大股东要及时弥补缺口,降到平仓线时质权人有权自行处置质押股权。若大股东无法及时补充缺口导致股票被平仓,大股东将丧失其控制权。根据担保法规定,若股票平仓后有不足,其差额还需大股东补還,大股东还可能面临背负债务的风险。在股权质押时股价也直接决定了大股东所能筹集的资金[19],大股东有动机通过及时确认好消息推迟确认坏消息,从而影响股价、管理股票市值,但降低了会计稳健性。因此,本文提出假设1。

H1:大股东股权质押与会计稳健性显著负相关。

2.大股东股权质押、内部控制质量与会计稳健性

内部控制是企业经营及决策有效运行的内部机制,保证财务报告的可靠性是企业内部控制的报告目标。内部控制质量高的公司通过采取一系列内部控制措施抑制内部人员操纵信息,防止其及时确认好消息,推迟确认坏消息的行为,从而提高会计稳健性[10]。

大股东股权质押导致其有更大的动机通过降低会计稳健性掩饰其掏空行为,规避风险。内部控制是一种对信息生产过程控制的制度性安排,高质量的内部控制通过对信息生产各环节进行有效监督,提高财务信息的可靠性和利益相关者的信息总量,有助于对企业经营及盈利情况的判断和预测,降低利益相关者的信息风险。高质量内部控制信息的披露,提升了股东间的信息透明度,降低代理冲突,从而抑制大股东股权质押后的机会主义行为[20]。同时,外部投资者也能通过对内部控制信息的有效识别做出正确反应[21],增加股价敏感性,从而降低质押后大股东为规避风险,提高股价而进行市值管理的可能性。

另外,高质量的内部控制一般控制环境较好,能够监督和制衡大股东行为。较好的控制环境更容易督促内部人员注重诚信,从而降低信息操纵的可能性。同时合理设置机构,分配权责,如监事会、审计委员会等发挥内部监督职能,分离不相容职位,集体对重大事项进行决策并分层审批。通过建立相应的惩处机制加大违规成本,这些一定程度上能够减少大股东股权质押后的利益侵占和盈余管理行为[22]。目前,高质量的内部控制往往还具备较为完善的信息系统,进一步加强了对大股东股权质押后的相关监控,能及时有效发现大股东信息操纵行为并加以纠正。

综上可知,高质量的内部控制有利于加强信息披露、监督和制衡大股东行为,能有效抑制大股东为掩饰其掏空行为、规避风险以降低会计稳健性的动机。因此,本文提出假设2、假设3。

H2:内部控制质量与会计稳健性显著正相关。

H3:在相同条件下,高质量的内部控制缓解了股权质押与会计稳健性之间的负相关关系。

三、研究设计

(一)样本选择与数据来源

本文选取2012—2017年沪深A股上市公司为研究对象,并按照以下标准进一步处理原始数据:(1)剔除金融行业上市公司;(2)剔除ST、?觹ST和退市的上市公司;(3)剔除数据缺失的上市公司;(4)对主要连续变量进行上下1%的缩尾处理。数据处理后最终共得到13 851个样本观察值。大股东股权质押数据、相关财务数据以及内部控制质量数据分别来自于Wind数据库、CSMAR数据库和迪博数据库,利用Excel 2010筛选整理原始数据,再利用Stata 15.0进行统计回归分析。

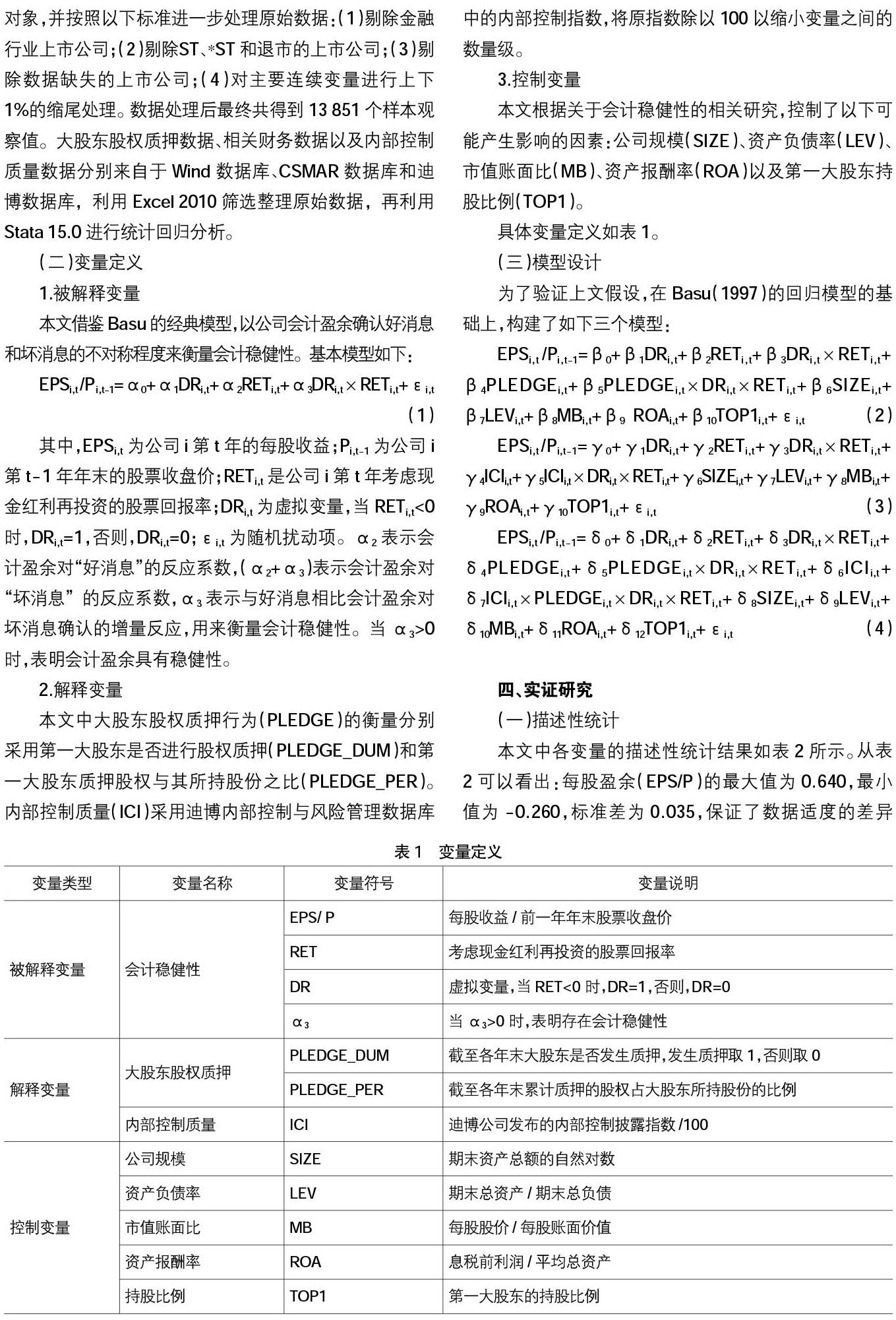

(二)变量定义

1.被解释变量

本文借鉴Basu的经典模型,以公司会计盈余确认好消息和坏消息的不对称程度来衡量会计稳健性。基本模型如下:

其中,EPSi,t为公司i第t年的每股收益;Pi,t-1为公司i第t-1年年末的股票收盘价;RETi,t是公司i第t年考虑现金红利再投资的股票回报率;DRi,t为虚拟变量,当RETi,t<0时,DRi,t=1,否则,DRi,t=0;εi,t为随机扰动项。α2表示会计盈余对“好消息”的反应系数,(α2+α3)表示会计盈余对“坏消息”的反应系数,α3表示与好消息相比会计盈余对坏消息确认的增量反应,用来衡量会计稳健性。当α3>0时,表明会计盈余具有稳健性。

2.解释变量

本文中大股东股权质押行为(PLEDGE)的衡量分别采用第一大股东是否进行股权质押(PLEDGE_DUM)和第一大股东质押股权与其所持股份之比(PLEDGE_PER)。内部控制质量(ICI)采用迪博内部控制与风险管理数据库中的内部控制指数,将原指数除以100以缩小变量之间的数量级。

3.控制变量

本文根据关于会计稳健性的相关研究,控制了以下可能产生影响的因素:公司规模(SIZE)、资产负债率(LEV)、市值账面比(MB)、资产报酬率(ROA)以及第一大股东持股比例(TOP1)。

具体变量定义如表1。

(三)模型设计

四、实证研究

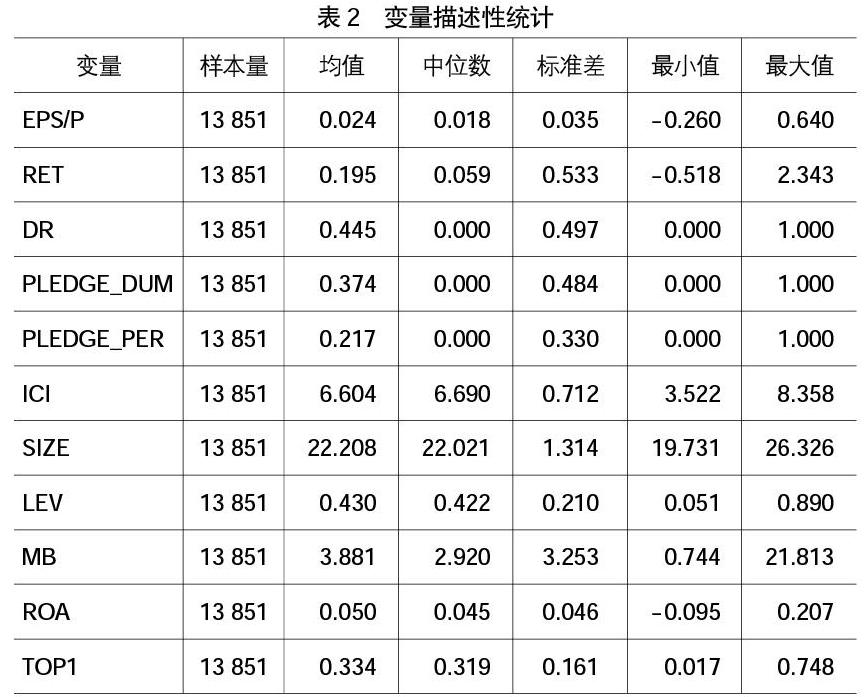

(一)描述性统计

本文中各变量的描述性统计结果如表2所示。从表2可以看出:每股盈余(EPS/P)的最大值为0.640,最小值为-0.260,标准差为0.035,保证了数据适度的差异性。每股盈余(EPS/P)标准差为0.035,远小于股票回报率(RET)的标准差0.533,说明会计盈余的波动程度小于市场波动程度,符合新兴国家资本市场的特点。DR的均值为0.445,说明样本中约44.5%的公司年股票回报率为负。

上市公司大股东是否发生股权质押行为(PLEDGE_DUM)平均值是0.374,小于0.5,说明大股东发生股权质押行为集中在一部分上市公司。上市公司大股东股权质押比例(PLEDGE_PER)平均值为0.217,最大值为1,说明在上市公司中大股东质押股权比例最大值高至100%,即大股东将其持有股权都进行了质押,当股价下跌到预警线甚至是平仓线,可能会引发公司财务危机以及控制权转移。内部控制指数(ICI)最小值为3.522,最大值为8.358,均值为6.604,说明样本公司内部控制质量差异较大。

(二)相关性分析

本文中各变量的Pearson相关系数如表3所示。从表3可以看出:EPS/P和RET显著正相关,EPS/P和DR显著负相关,表明会计盈余能够反映出股票回报率包含的部分信息。PLEDGE_DUM、PLEDGE_PER分别和EPS/P显著负相关,表明当大股东进行股权质押且股权质押比例越高时,公司盈利水平越低。ICI与EPS/P显著正相关,表明内部控制质量越高,公司的盈利水平越高。另外,除了相似替代变量PLEDGE_DUM与PLEDGE_PER,其他变量之间的相关系数都小于0.8,表明各变量之间基本不存在多重共线性问题。为了使结论更加严谨,后续进行回归分析时,对各变量进行VIF检验,若VIF值小于10,则不存在多重共线性。为了避免变量与交互项产生多重共线性,故在回归之前,对所有交互项中的连续变量进行中心化处理。

(三)回归分析

1.大股东股权质押与会计稳健性的关系

表4中模型1的回归结果以检验我国A股上市公司会计稳健性存在与否。从表4可以看到,DR×RET的系数为0.0430,在1%的水平上显著,说明我国A股上市公司的会计信息质量具有稳健性。

表4中模型2的回归结果以检验大股东股权质押对会计稳健性的影响。从表4可以看到,PLEDGE_DUM×DR×RET的系数为-0.0112,且在1%的水平上显著,说明大股东进行股权质押降低了公司的会计稳健性,PLEDGE_PER×DR×RET的系数为-0.0151,在1%的水平上显著,说明大股东累计股权质押的比例越高,公司的会计稳健性越低。这一结果支持本文的H1。

2.内部控制质量对大股东股权质押与会计稳健性之间关系的影响

表5中模型3的回归结果目的是检验内部控制质量对会计稳健性的影响。从表5可以看到,ICI×DR×RET系数为0.0088,且在1%的水平上显著,说明公司内部控制质量越高,会计稳健性越高,从而验证H2。

表5中模型4的回归结果目的是检验内部控制质量对大股东股权质押与会计稳健性关系的影响。从表5可以看到,虽然大股东股权质押采取两个指标衡量,但不论使用哪个指标,ICI×PLEDGE×DR×RET系数都在1%的水平显著为正,PLEDGE×DR×RET系数都在1%的水平显著为负,两者反向,说明在一定条件下内部控制质量负向调节大股东股权质押与会计稳健性的关系,从而验证H3。

(四)稳健性检验

为了保证研究成果的可靠性,本文从被解释变量入手,前文的股票回报率是基于考虑现金红利再投资的股票回报率,现采用经市场调整后的年股票回报率进行检验。大股东股权质押、内部控制质量指标及其交乘项等变量系数符号未改变且具有显著性,与前文结论一致,说明研究结果具有一定稳健性。

五、研究结论及建议

本文以2012—2017年沪深A股上市公司为研究对象,探讨了大股东股权质押、内部控制质量与会计稳健性三者之间的关系,研究发现:大股东股权质押会显著降低公司会计稳健性,高质量的内部控制能够显著提高会计稳健性;进一步研究发现,内部控制质量高的公司大股东股权质押对会计稳健性的负面作用有所缓和。本文的研究丰富了关于股权质押和会计稳健性的理论研究,另外对于实务界来说,也为监管部门、上市公司以及投资者提供了一定的参考,提醒他们注意大股东股权质押和公司内部控制情况。

基于研究结论,本文提出如下建议:(1)加强披露大股东股权质押的相关信息,完善相关法律法规建设。目前的股权质押公告披露的内容有限,对于所获资金以及资金具体内容等并未披露。因此需完善相关的法律法规建设,加强大股东股权质押行为信息的披露,缓解信息不对称,遏制大股东的掏空行为以提高会计稳健性。(2)加强公司内部控制,提升内部控制质量。公司要建立健全内控制度,完善内控环节,针对存在风险的环节要加强控制,定期进行风险评估并针对性地制定相应的对策。

【参考文献】

[1] DOYLE J T,GE W,MCVAY S.Accruals quality and internal control over financial reporting[J].The Accounting Review,2007,82(5):1141-1170.

[2] 方红星,张志平.内部控制质量与会计稳健性——来自深市A股公司2007—2010年年报的经验证据[J].审计与经济研究,2012,27(5):3-10.

[3] 钱爱民,张晨宇.股权质押与信息披露策略[J].会计研究,2018(12):34-40.

[4] 李常青,幸伟.控股股东股权质押与上市公司信息披露[J].统计研究,2017,34(12):75-86.

[5] 谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗?——基于股价崩盘风险视角的研究[J].管理世界,2016(5):128-140,188.

[6] 王艳艳,于李胜,王晓珂.会计稳健性、贷款抵押与银企所有权模式[J].会计研究,2014(12):11-17,95.

[7] 譚燕,吴静.股权质押具有治理效用吗?——来自中国上市公司的经验证据[J].会计研究,2013(2):45-53,95.

[8] 韩琳,孙乾,魏泊芦.股票质押行为会增强会计稳健性吗?[J].华东经济管理,2019,33(4):120-129.

[9] GOH B W,LI D.Internal control reporting and accounting conservatism[D].Working Paper,Singapore Management University,TsingHua University,2008.

[10] MITRA S,JAGGI B,HOSSAIN M. Internal control weaknesses and accounting conservatism:evidence from the post-Sarbanes-Oxley period[J].Journal of Accounting,Auditing & Finance,2013,28(2):152-191.

[11] 董望,陳汉文.内部控制、应计质量与盈余反应——基于中国2009年A股上市公司的经验证据[J].审计研究,2011(4):68-78.

[12] 徐虹,林钟高,余婷,等.内部控制有效性、会计稳健性与商业信用模式[J].审计与经济研究,2013,28(3):65-73.

[13] 刘启亮,罗乐,张雅曼,等.高管集权、内部控制与会计信息质量[J].南开管理评论,2013,16(1):15-23.

[14] 陈军梅.股权激励、内部控制与会计稳健性[J].现代财经(天津财经大学学报),2015,35(4):81-92.

[15] 王宗润,陈艳.基于熵模型的内部控制质量与会计稳健性研究——来自我国金融行业上市公司面板数据[J].中央财经大学学报,2014(1):55-63.

[16] 郝项超,梁琪.最终控制人股权质押损害公司价值么?[J].会计研究,2009(7):57-63,96.

[17] SHLEIFER A,VISHNY R W. A survey of corporate governance[J].The Journal of Finance,1997,52(2):737-783.

[18] JOHNSON S,LA PORTA R, LOPEZ-DE-SILA-NES F,et al.Tunneling[J]. American Economic Review,2000,90(2):22-27.

[19] 朱颐和,姜思明.股权质押率、产权性质与盈余管理[J].会计之友,2018(24):16-20.

[20] 钟凯,程小可,姚立杰.内部控制信息披露与控股股东掏空——中国版“萨班斯”法案的实施效果[J].中国软科学,2014(9):103-116.

[21] 杨清香,俞麟,宋丽.内部控制信息披露与市场反应研究——来自中国沪市上市公司的经验证据[J].南开管理评论,2012,15(1):123-130.

[22] 曹廷求,王倩,钱先航.完善公司治理确实能抑制大股东的控制私利吗[J].南开管理评论,2009,12(1):18-26,63.