LPR形成机制改革的影响及对利率市场化的展望

2020-07-06杜瑞岭孙婷轩

杜瑞岭 孙婷轩

摘要:本文基于我国信贷市场与银行间市场的实际情况,结合贷款市场报价利率(LPR)形成机制改革后的历次报价数据,着重分析了此次改革对信贷市场和银行间市场的影响。本文认为,LPR形成机制改革有效提高了利率传导效率,降低了实体经济融资成本,但也加大了商业银行的利率风险和流动性风险。最后,本文对推进利率“两轨合一轨”进行了分析展望。

关键词:LPR 信贷市场 银行间市场 两轨合一轨

为深化要素市场化配置改革,提高要素配置效率,新华社于2020年4月9日受权发布了《中共中央 国务院关于构建更加完善的要素市场化配置体制机制的意见》(以下简称《意见》)。《意见》指出,应稳妥推进存贷款基准利率与市场利率并轨,提高债券市场定价效率,更好发挥国债收益率曲线定价基准作用。根据《意见》,利率“两轨合一轨”将得到进一步推进。

早在2018年4月,中国人民银行行长易纲在博鳌亚洲论坛上表示,目前中国仍存在一些利率“双轨制”,一是在存贷款方面仍存在基准利率,二是货币市场利率完全由市场决定。《2019年第一季度中国货币政策执行报告》进一步明确,利率“两轨”指的是存贷款基准利率和市场化无风险利率并存。“两轨合一轨”,意味着央行将不再公布存贷款基准利率,而是让金融机构包括存贷款在内的各类业务活动都以市场化无风险利率为参考。

为深化利率市场化改革,推动降低实体经济融资成本,中国人民银行于2019年8月17日发布公告,决定改革完善贷款市场报价利率(LPR)形成机制。利率“两轨合一轨”迈出了实质性的一步。8月20日,新形成机制下的LPR首次发布。

基于上述背景,本文将重点讨论LPR形成机制改革对信贷市场和银行间市场的影响,并对进一步推进利率市场化进程做了展望。

信贷市场与银行间市场的主要差异及利率“两轨”的形成

(一)两个市场的规模在商业银行资产负债中的占比不同

在商业银行资产负债结构中,存款是商业银行的主要负债渠道,是资金成本核算的主要构成部分;贷款为其主要的资产。截至2019年末,商业银行普通存款为192.88万亿元,贷款为153.11万亿元;商业银行银行间市场负债为15.31万亿元,资产端持有债券和同业存单共计47.63万亿元。可见,在商业银行资产负债结构中,信贷市场的规模占比远大于银行间市场的规模占比。同时,信贷市场负债是银行间市场负债的12.60倍,信贷市场资产是银行间市场资产的3.21倍。因此,稳定的存贷款基准利率对银行的稳健经营至关重要。

(二)两个市场的资产端特点不同

在LPR形成机制改革之前,商业银行根据自身资产负债情况和客户资信状况实行差异化利率放贷,市场化程度较高,贷款与普通存款之间有明显的利差。银行间市场资产具有多元化的特点,包含债券、同业存单等种类,没有明显的利率基准,与负债端之间也不存在明显的利差,例如,同业存单作为一方负债的同时也可作为另一方的资产。银行间市场的利润点主要来自期限错配利差和交易对手间的信用利差。商业银行若只靠银行间市场负债去投资银行间市场资产,则很难盈利。

(三)两个市场的负债端特点不同

相较普通存款而言,银行间市场的负债具有主动性强、成本高等特点。从2015年10月24日起,我国将存款基准利率稳定在活期0.35%、1年期1.5%的水平,同时放开了利率浮动的上下限。为防止存款恶性竞争,市场利率定价自律机制协定各家银行中长期存款利率普遍上浮40%~50%,即活期存款利率在0.35%附近,1年期存款利率约为2.1%~2.25%。对比同期银行间市场隔夜质押式回购利率及1年期同业存单利率可以发现,银行间市场利率整体高于普通存款利率,且波动性较大(见图1)。此外,同业存单不能提前支取,负债到期可预测性强;普通存款则有“存款自愿,取款自由,存款有息”等特点,商业银行对客户取款没有太多的刚性限制。银行间市场负债更多的功能是调节资产负债结构,具有高度的主动性、计划性、补充性等特点。

(四)监管指标对两个市场的考量不同

高比例持有普通存款和银行间市场资产更有利于监管指标达标,原因有如下三点。

第一,依据《商业银行流动性风险管理办法》,商业银行应以长期稳定的普通存款作为负债的主要来源,而不能过度依赖同业资金,并明确监管指标净稳定资金比例(NSFR=可用的稳定资金÷所需的稳定资金)应不低于100%。在分子负债端,剩余期限小于1年的存款(融资)可用稳定资金系数排序为:零售和小企业客户>大中型企业,主权、公共部门实体以及多边和国家开发银行≥金融机构1。在分母资产端,所需稳定资金系数排序为:银行间市场资产≤信贷市场资产。因此,用从信贷市场融得的资金来投资银行间市场,有利于NSFR达标。

第二,宏观审慎评估体系(MPA)考核项“资产负债表情况”对同业负债的要求是,在我国系统重要性金融机构中,同业负债在总负债中的占比不超过25%,可得25分;不超过33%,可得15~25分;超过33%,得0分。

第三,同业存单不需要缴纳法定存款准备金,而普通存款需要缴纳法定存款准备金。限制同业负债占比的同时,也可以有效控制信贷规模的过度扩张。

此外,银行间市场交易对手主要是金融机构和财务公司等,信用等级较高,而信贷市场客户的信用等级则差别较大。

综上,信贷市场和银行间市场资产负债的差异及我国货币政策改革阶段性的特点都是当前利率“双轨制”形成的基础。

LPR形成机制改革对市场和机构的影响

(一)LPR形成机制改革进一步推动了贷款利率市场化

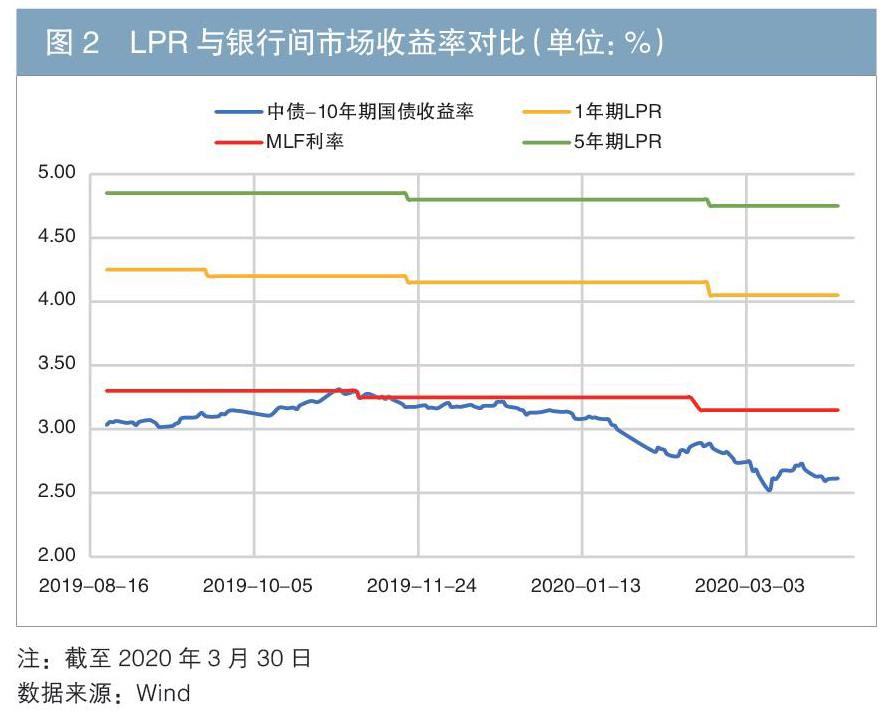

至2020年3月底,从LPR形成机制改革以来的八次报价看(见表1),1年期LPR除第一次高于中期借贷便利(MLF)利率95BP外,其余七次均高于MLF利率90BP;5年期以上LPR前六次均高于MLF利率155BP,第七、八次高于MLF利率160BP。其间MLF利率共下调过两次,第一次下调5BP,LPR随之下调5BP;第二次下调10BP,1年期LPR下调10BP,5年期以上LPR下调5BP。可见,1年期LPR与MLF利率同步性较好,5年期以上LPR波动性较小。由于LPR参考MLF利率加点生成,可预期1年期LPR與MLF利率近似等幅度变化。此外还可发现,LPR明显低于央行公布的基准贷款利率,更接近市场化利率,市场化程度进一步提高。

(二)LPR影响银行间市场利率定价,有利于“两轨合一轨”的实现

国家开发银行于2019年11月28日首次发行了LPR浮动利率债,发行利率较LPR下浮120BP。这可以有效利用LPR报价利率锁定负债端的成本,降低经营风险。鉴于国家开发银行在银行间市场中的地位,可预期商业银行将有所效仿,如发行以LPR为定价机制的浮动利率同业存单或金融债券。这不仅有助于商业银行锁定利差、降低利率风险,还可以扩大LPR的应用范围,增加银行间市场以LPR定价产品的种类,丰富金融市场风险管理工具。从而,可以使LPR报价利率有效反向影响银行间市场利率(即MLF→LPR→银行间市场),有利于“两轨合一轨”的实现。

(三)LPR形成机制改革有效降低了企业融资成本

根据Wind数据,近三年MLF投放量均值为每年4.66万亿元,2019年按月计算的货币乘数均值为6.27。假设其他条件不变,若MLF利率下降5BP,完全传导至信贷市场,则银行放贷成本下降146.09亿元(=46600亿元×0.05%×6.27)。此外,假设报价利率与贷款实际利率同向等幅度变化,2019年商业银行信贷规模为153.11万亿元,商业银行利润将下降约619.46亿元(=1531100亿元×0.05%-146.09)2,即商业银行有让利行为。这将有利于降低企业融资成本,支持信贷合理增长。为促进经济发展,短期内LPR下行趋势明显,新增贷款以LPR浮动利率计价占比提高,加之部分个人住房商业贷款存量将转换为以LPR为基础的浮动计息,预期在最近一段时间内,商业银行将有持续让利行为。

(四)商业银行的利率风险、流动性风险加大

LPR形成机制改革,进一步扩大了商业银行的市场化自主经营权,使商业银行之间的竞争加剧,存贷款利差将进一步收缩,并增加商业银行的经营风险。同时,LPR会受到MLF利率影响,与银行间市场利率变动趋同,波动性增强。这对商业银行贷款利率定价和资产负债配置提出了新要求。同时,作为存贷款客户的企业和居民会逐步适应新的利率机制,金融意识将随之提高,逐利性增强,由此,资金流动性将加大,稳定性下降,给商业银行流动性管理提出新的挑战。此外,可参与央行MLF操作的交易对手大部分为大中型商业银行,小型区域性商业银行很难享受到MLF资金价格下降的收益。这会使得小型区域性商业银行利润下降现象进一步凸显。

对利率市场化“两轨合一轨”的进一步展望

(一)LPR的利率传导途径有别于“两轨合一轨”

央行推动利率市场化“两轨合一轨”的主要目的是健全市场化利率调控机制,运用更多市场化的价格手段进行宏观经济调控,最终实现资源合理配置。由于银行间市场和信贷市场在资产负债特性上的差异,“两轨合一轨”后,两者利率波动不会完全保持一致。为达到“合轨”目标,央行需逐步构建以银行间市场利率为依据的存贷款利率定价机制,打通“货币政策行需逐步构建以银行间市场利率为依”的传导途径。此次LPR形成机制改革,使传导途径逐渐调整为“货币政策(MLF)→LPR→信贷市场→宏观经济”,与真正意义上的“两轨合一轨”尚存在一定的差别。

(二)LPR改革下一步将是实现贷款利率与市场利率的“并轨”

由图2可以看出,1年期和5年期以上LPR与MLF利率同步性较好,而与典型的银行间市场利率(10年期国债收益率)同步性较差。究其原因,主要在于LPR并非由银行间市场交易所形成,而是由商业银行参照MLF政策利率通过自主报价形成的。笔者认为,此次LPR改革更多的是让贷款利率先“动起来”,下一步改革的方向将是从“动起来”到“并轨”。

(三)10年期国债收益率有望成为贷款利率定价的重要依据

《意见》明确,央行将进一步推动利率市场化进程,来实现存贷款基准利率与市场利率并轨。《意见》指出,要提高债券市场定价效率,更好发挥国债收益率曲线定价基准作用。纵观银行间市场利率曲线,10年期国债收益率更具有代表性,有望成为“两轨合一轨”过程中贷款利率定价的基准,即通过银行间市场利率来定价贷款利率,两个市场利率的同步性会更强。

(四)Shibor 3M或将成为商业银行存款定价的重要依据

笔者认为,3个月期上海银行间同业拆放利率(Shibor 3M)和常备借贷便利(SLF)有望成为银行存款定价基准利率和政策利率上限的依据。存款一直是商业银行竞争的重点,各行实际存款利率较基础利率上浮现象较普遍,但上浮幅度受限,偏离市场化程度较高。在利率“两轨合一轨”过程中,要重点防止出现存款利率恶性竞争,需对利率上限加以限制引导。综合来看,目前银行间市场中的SLF利率较适合作为商业银行存款利率上限。在结构性流动短缺的货币政策操作框架下,暂不需要设置存款利率的下限。目前市场中Shibor 3M具有广泛的应用性,能较充分反映银行间市场资金价格,并且有对应的利率互换工具可供商业银行进行风险对冲。笔者认为,Shibor 3M或将成为各行存款定价的重要依据。在“两轨合一轨”过程中,银行要配合监管政策的变化来有效协调定价,防止利率大起大落。3(本文仅代表作者的学术思考,不代表所在机构意见。)

注:

1. 详见《〈商业银行流动性风险管理办法〉附件3——净稳定资金比例计量标准》。

2.由于商业银行实际贷款期限和客户信用的差异,使得实际贷款下降幅度很难精准量化,此估计具有一定的局限性。

3.本研究受到北京市博士后工作经费资助项目(2018-ZZ-074)资助。

作者单位:北京银行资金运营中心

责任编辑:鹿宁宁 刘颖

参考文献

[1] 董文卓,邹强. 如何改善市场利率向信贷利率的传导效果[J]. 债券, 2019(12):58-59.

[2] 李妳. LPR改革利率市场化再进一步 “两轨合一轨”的痛点及建议[J]. 经济研究导刊,2020(04): 55-56.

[3] 梁少锋. LPR改革与货币政策传导——基于商业银行贷款定价角度[J]. 金融市场研究,2019(12): 18-24.

[4] 曾刚,王伟. LPR形成机制改革对银行业的影响及应对策略[J]. 债券,2019(09): 7-12.

[5] 張蕾,罗瑜. LPR机制改革对商业银行经营管理的影响及对策[J]. 中国银行业,2019(10):48-50.