基于市盈率角度下的上市公司财务风险预警实证分析

2020-07-03

一、引言

财务风险(FinancialRisk),是指企业在日常经营活动过程中,由于财务因素带来的各种难以预料和控制的不利影响,由于财务状况具有不确定性,导致企业存在蒙受损失的风险。按照财务活动的性质,财务风险分为流动性风险、融资风险和投资风险。

财务预警(Financial Forecast),是从财务角度对企业是否陷入危机进行的一种预测和判断,通过财务数据及相关指标检测分析,达到提前警示的作用,有效防止企业,尤其是上市公司带来的恶化连锁反应,导致投资人和相关利益者发生巨额损失。

财务风险预警按是否使用统计模型分为定性财务风险预警和定量财务风险预警。前者多以流程图法、SWOT分析、资金周转分析法等进行定性分析,存在风险预警后置的缺点,难以对财务风险导致的危机进行实时监测,而且该方法不具备通用性和准确计量等必要因素,难以对风险进行定量计量,只能进行模糊表述,导致风险预警的时效性和准确性大打折扣。

本文通过选取2019年十家ST上市公司过去四年的市盈率作为被解释变量,使用定量分析方法,运用线性回归统计模型,将市盈率作为被解释变量,选取销售利润率、应收账款周转率、资产负债率、资本积累率四个财务方向的四种指标作为被解释变量,确定财务风险预警被解释变量权重,从而达到有效财务风险预警,为投资者及利益相关者规避风险提供有效依据。

二、指标选取依据

盈利能力指标:销售利润率,即利润总额与营业收入的比率,是衡量企业盈利能力的一项重要指标。但是单一分析该指标会存在单一参照缺陷:第一,由于企业会计核算采取权责发生制,因此很多企业为了完成利润和收入指标会采取提前确认收入和延迟结转成本等账务处理手段,导致年报数据与企业真实情况对比失真;第二,即使企业严格按照会计准则确认收入结转成本,但是如果企业的大部分收入来自应收账款,不能快速变现,再高的收入和利润都只是“空中楼阁”,不仅没有参考意义,而且会让投资人及利益相关者在判断企业风险等决策问题上出现失误。

资产质量指标:应收账款周转率,即赊销净收入与平均应收账款余额之比,应收账款周转率的快慢间接反应了企业现金流的速度。但是该指标也存在单一参照缺陷,比如高速的应收账款周转率并不一定表明企业现金盈余充足,可能只是贸易加速的一种类型,快进快出,倒买倒卖,但不一定能够结余资金,很有可能属于“赔本赚吆喝”的一种类型,因此该指标虽然可以弥补前述销售利润率的单一参照缺陷,但是其本身也存在一定不足。

债务风险指标:资产负债率,即负债总额与资产总额之比,该指标反映了企业总体财务安排,负债与股东权益的比例安排,是投资人和利益相关者对被投资企业最直观的财务配比印象,是对被投资企业中长期战略布局的第一感知。但是该指标也存在单一参照缺陷:第一,过高的资产负债率通常被认为企业“债台高筑”,存在倒闭和关门的风险,但是有些特殊行业却并非如此,例如当前的房地产行业,普遍存在高额银行贷款,且数额巨大,但是地产商如果能快速套现,实现资金流转,则不仅不存在资不抵债风险,还有可能获得巨额收益;第二,过低的资产负债率并不代表企业健康发展,而可能存在财务杠杆利用不足和投资人投入回报率较低等不利风险。

绩效评价指标:全员劳动生产率,即工业增加值与从业人员平均人数的比例,反映企业员工在一定时期内创造的劳动成果与其相匹配的劳动力消耗量的比率,主要衡量劳动力要素投入的产出效率。其中,工业增加值=劳动者报酬+折旧+税金+利润,企业是否存在风险,除了自身盈利和经营积累之外,还有很重要的一点就是员工报酬是否伴随企业经营积累共同增长,该指标在反映员工劳动报酬的过程中会有折旧、税金和利润等因素影响,如果单一参照分析也会存在信息失真等风险。

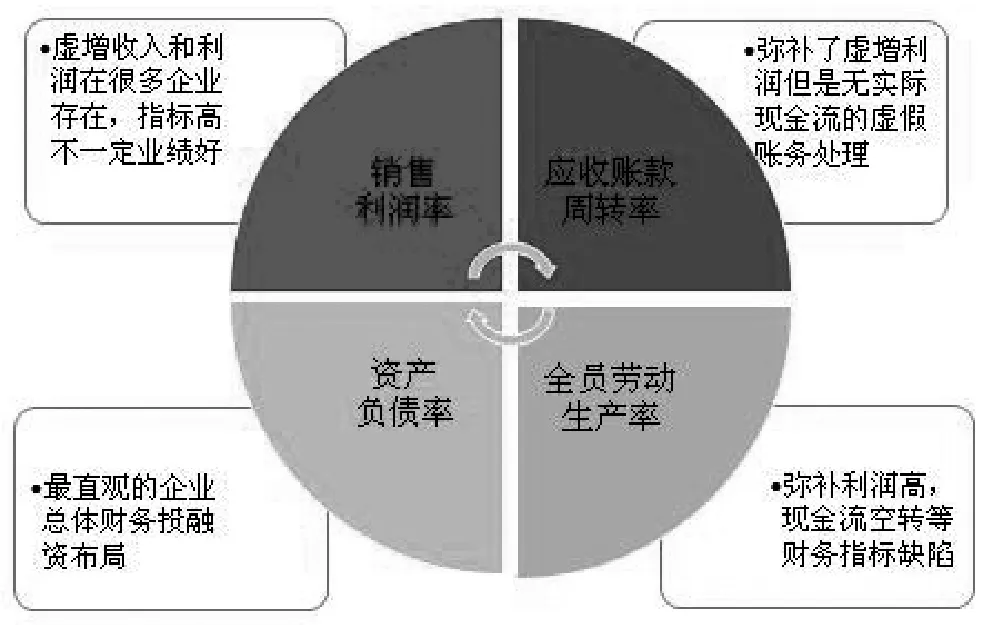

综上所述,如果将上述四种不同方向的财务指标构成本次实证分析的解释变量闭环,可以克服单一财务比率缺陷的效应放大作用,四种因素的权重互相补充,互相制衡,使得财务风险预警模型更加及时有效,而且有效防止过度信任风险,达到均衡分析、实时预警的效果。具体见图1。

图1

三、实证分析模型构建及分析

(一)构建回归方程

根据前述定义的被解释变量和解释变量,构建如下线性回归方程:

Y=α0+α1X1+α2X2+α3X3+α4X4+γ

其中Y为市盈率,X1为销售利润率,X2为应收账款周转率,X3为资产负债率,X4为全员劳动生产率,γ是相互独立且服从同一正态分布N(0,σ)的随机变量,αi称为回归系数,表示解释变量对被解释变量的影响程度。

(二)描述性统计分析

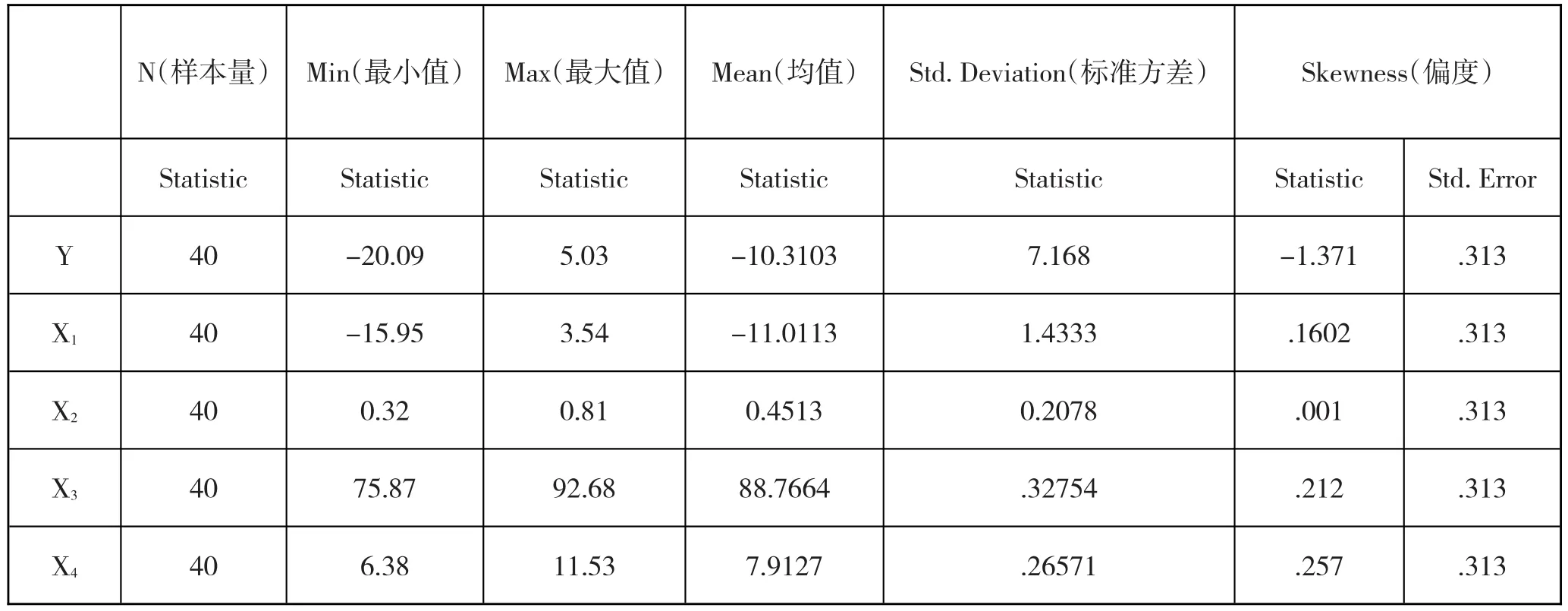

本文使用Eviews10.0软件进行回归分析,将2016-2019年十家ST上市公司财务数据进行分析,该数据来源于东方财富网上市公司年报。数据描述性统计见表1。

从表1中可以得出以下结论:

X1(销售利润率)的Min(最小值)为-15.95,Max(最大值)为3.54,Std.Deviation(标准方差)为1.4333,Skewness(偏度)为0.1602>0,样本总体呈现右偏分布,从中不难看出ST上市公司在销售利润率比重方面存在大幅的差距和波动,说明本文初始判断中对于虚增收入和利润的怀疑是正确的,即面临退市风险的公司也可能存在正向的或较高的销售利润率。

X2(应收账款周转率)的Min(最小值)为0.32,Max(最大值)为0.81,Std.Deviation(标准方差)为0.2078,表明该指标波动性较小,应收账款周转率在不同的ST上市公司之间差距不是非常明显,表明存在财务风险的ST上市公司存在现金流周转困难的普遍问题,Skewness(偏度)为0.001,说明该财务指标呈现均匀分布,数据的对称性较好。

X3(资产负债率)Min(最小值)为75.87,Max(最大值)为92.68,Std.Deviation(标准方差)为0.32754,其波动幅度不高,Skewness(偏度)0.212>0,样本总体呈现右偏分布,可以得出以下结论:ST上市公司总体呈现资产负债率较高的财务风险特征。

X4(全员劳动生产率)Min(最小值)为6.38,Max(最大值)为11.53,Std.Deviation(标准方差)为0.26571,波动幅度不大,Skewness(偏度)0.257>0,样本总体呈现右偏分布,可以得出以下结论:ST上市公司总体全员劳动生产率不高,表明全员职工薪酬、上缴税金和计提固定资产折旧总体偏低。

Y(市盈率)Min(最小值)为-20.09,Max(最大值)为5.03,Std.Deviation(标准方差)为7.168,表明样本总体波动幅度较大,Skewness(偏度)为-1.371<0,表明总体呈现左偏分布,可以得出以下结论:虽然ST上市公司存在巨大的财务风险,但是不排除有市场投机行为导致公司股票价格虚高,但是从总体来看,由于每股收益多数为负数,因此市盈率呈现左偏分布,该分析得出的结论符合证券市场投机情况。

表1 Descriptive Statistics(描述性统计)

根据上述ST上市公司年报来看,可以说每一家公司除了在市盈率方面存在较大差异外,其销售利润率、应收账款周转率、资产负债率和全员劳动生产率存在趋同现象,符合企业内部风险与外部市场投机存在相反情况的态势。

综上,通过简单描述性分析,可以论证上述解释变量和被解释变量符合市场规律共性和财务风险共性的特征,满足构建线性回归方程的基本前提条件。

(三)回归分析

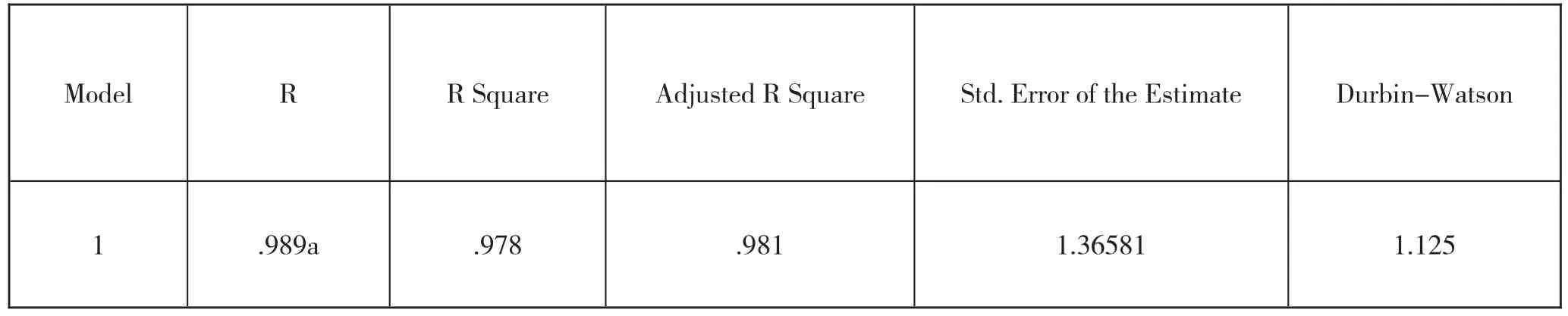

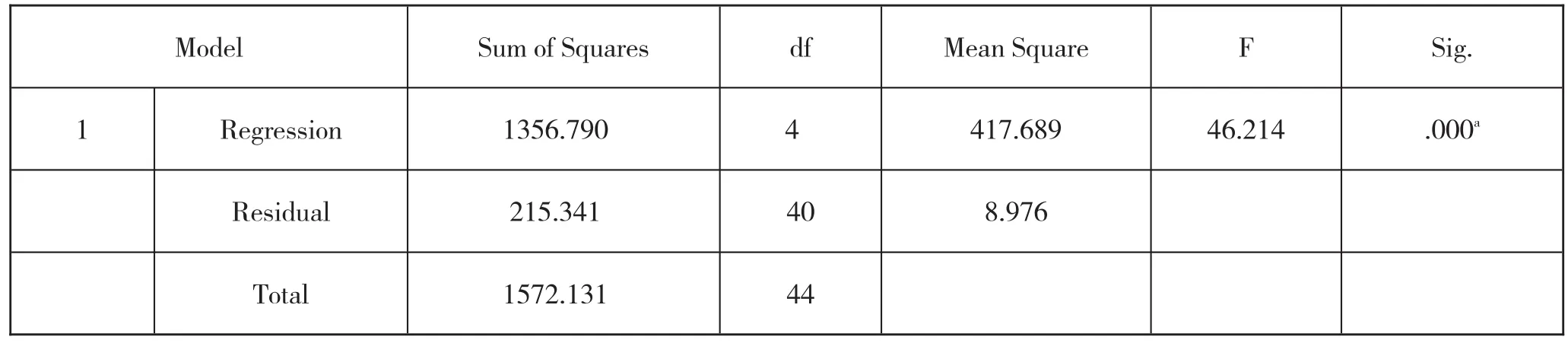

下面我们对该模型的拟合优度和显著性检验进行分析,分别见表2和表3。

从表2中可以得出以下结论:拟合优度R2=0.978,较为接近于1,说明前述提出的解释变量和被解释变量存在线性关系,所以构建的回归模型:Y=α0+α1X1+α2X2+α3X3+α4X4+γ是可行且有效的。

本次显著性检验分析统一选取a=5%的显著性水平,使用F检验。样本总量N=40,解释变量=4,满足F~F(4,40)的统计分布,通过查询统计数据临界值表,F0.05(4,40)=2.606,主要观察表3中的以下两个检验值①F=46.214>2.606;②Sig=0<0.05。可以得出以下结论:在满足R2=0.978拟合优度条件下的线性回归方程Y=β0+β1X1+β2X2+β3X3+β4X4+ε总体是显著且有效的,也就是说全体被解释变量对于解释变量产生线性影响,上述结论的准确性达到95%,出错机率不超过5%。

表2 Model Summaryb(模型概述)

表3 ANOVAb

四、结论

通过对ST上市公司财务指标进行有效数据分析,得出销售净利率、应收账款周转率、资产负债率和劳动生产率四种变量对市盈率存在较为稳定的线性关系,同时也得出财务风险预警的线性回归方程,对于投资者和利益相关者从企业年报中快速选取有效财务数据进行分析有极大的意义。