新租赁会计准则的主要变化及所得税处理

2020-06-30蔡静

【摘要】国际会计准则理事会于2016年1月13日正式发布了《国际财务报告准则第16号——租赁》(IFRS16),旨在解决承租人利用经营租赁获得表外融资,使得报表使用者无法获得有用信息而带来的弊端。其最大的变化就是将经营租赁纳入财务报表内采用与融资租赁一致的会计处理方法。随后,本着国际趋同的原则,我国在广泛征集意见后进行本土化修订,并于2018年12月7日正式发布了修订后的《企业会计准则第21号——租赁》(CAS21),并要求在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报表的企业,自2019年1月1日起施行;其他执行企业会计准则的企业自2021年1月1日起施行。

【关键词】租赁会计准则;承租方;出租方

一、租赁会计准则修订的主要内容

(一)新增租赁识别、分拆和合并内容

新准则明确了租赁合同的识别标准,即“如果合同中一方让渡了在一定期间内控制一项或多项已识别资产使用的权利以换取对价,则该合同为租赁或者包含租赁”。同时,对已识别资产的控制使用权标准从“权利”要素和“收益”要素两方面进行了界定,不但强调获得已识别资产所产生的几乎全部经济利益,而且强调有权主导已识别资产的使用。这使得对租赁的判断不再拘泥于合同的形式,更加体现了实质重于形式的原则。同时,新租赁准则还对租赁合同的分拆和合并情形做出了明确规定,使得准则更加全面细致。

(二)承租方会计处理模式采用单一模式

新准则规定承租方不再区分经营租赁和融资租赁进行会计处理,除了短期租赁和低价值资产租赁外,承租方应当对所有租赁确认使用权资产和租赁负债,并分别确认折旧和利息费用,采取与原来融资租赁一致的会计处理方式。另外,新准则对租赁付款额的内容、选择权重估时的会计处理以及租赁发生变更时的会计处理作出了详细规定,提升了会计准则的准确性,使得新租赁准则更加严谨、协调。

(三)加强了与租赁相关的信息列报和披露

基于承租方会计处理模式的整合变动以及能够给信息使用者提供更加全面的会计信息,新会计准则对承租方信息披露做出更加具体的规定。对使用权资产、租赁负债、使用权资产的折旧费用、租赁负债的利息费用以及相关的现金流出等内容的列报作出了明确的规定。同时,对出租方融资租赁和经营租赁的附注信息披露进行了细化和完善,提高了会计信息质量。

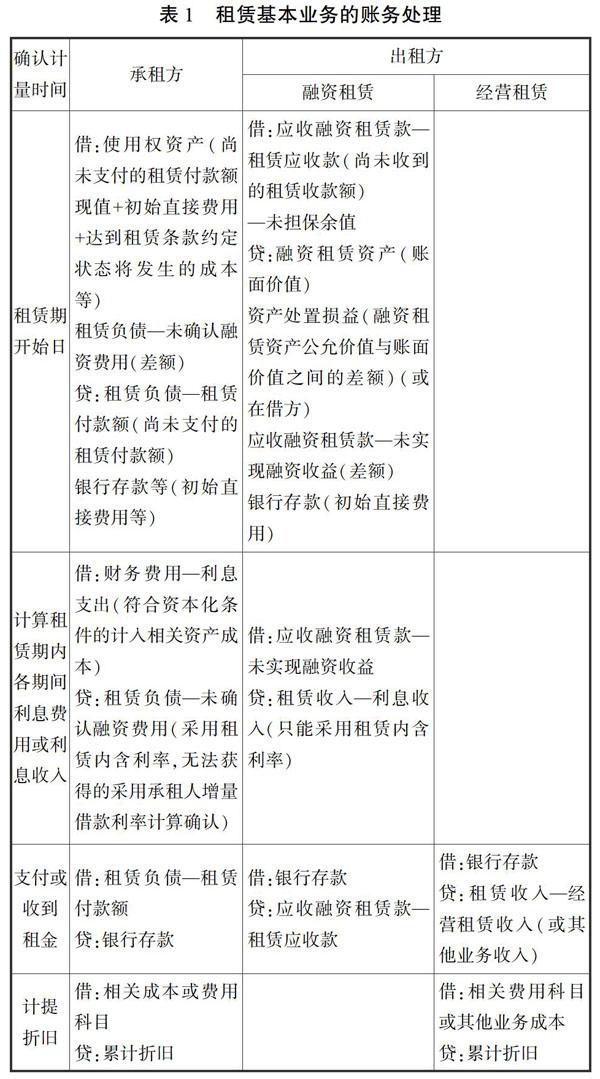

二、租赁会计准则修订后的会计处理

租赁会计准则修订后变化较大的是承租方的会计处理。采用了与原准则融资租赁一致的会计处理模式并对其后续计量进行细化和完善,增加了选择权重估和租赁变更情形下的会计处理。出租方依旧采用双重会计处理模型,只是在对融资租赁与经营租赁分类规定上更加细化,更加注重交易的实质,在保留原规定的基础上增加了三种被分为融资租赁的情形。另外,新租赁准则在会计科目的设置上不仅考虑了IFRS16的相关规定,也保留了修订前的会计处理做法,利于新租赁准则的理解与操作。

下面举例说明修订后租赁准则的会计处理。

例:2×19年12月29日,承租人A公司与出租人B公司签订了一份商铺租赁合同,合同规定:(1)租赁期3年(2×20年1月1日至2×22年12月31日),每年年初支付租金250000元;(2)租赁期届满租赁资产估计余值120000元,其中:A公司担保资产余值100000元,未担保余值20000元;(3)该商铺的账面价值为800000元,公允价值为1000000元,已列入市政规划5年后拆迁,租期终了A公司将商铺归还给B公司。(4)B公司发生租赁初始直接费用12000元。无法获取B公司租赁内含利率,以A公司新增借款利率6%作为折现率。[(P/A,6%,2)=1.833;(P/F,6%,3)=0.840]。

1.出租方B公司的会计处理

B公司首先应该判断此项租赁合同属于融资租赁还是经营租赁。根据题设条件,在租赁期届满时,租赁资产的所有权归还出租人,承租人也没有购买租赁资产的选择权;租赁期占租赁资产使用寿命的60%;租赁收款额的现值占租赁资产公允价值的79.23%[(250000×1.833+250000+100000×0.840)/1000000],同时没有其他任何迹象表明此项租赁可以分类为融资租赁,故B公司将其归类为经营租赁并进行账务处理。

(1)租赁期开始日,由于新租赁准则规定出租人发生的与经营租赁有关的初始直接费用应当资本化,在租赁期内按照与租金收入确认相同的基础进行分摊,分期计入当期损益。故账务处理如下:

借:长期待摊费用 12000

贷:银行存款12000

(2)每年年初收取租金时:

借:银行存款250000

贷:其他业务收入

应交税费—应交增值税(销项)

借:其他业务成本4000

贷:长期待摊费用4000

(3)年末计提折旧时:

借:其他业务成本160000

贷:累计折旧160000

2.承租方A公司的会计处理

(1)租赁期开始日:

借:使用权资产

792250(250000×1.833+250000+100000×0.840)

租赁负债—未确认融资费用57750

贷:租赁负债—租赁付款额850000

(2)每年年初支付租金

借:租赁负债—租赁付款额250000

应交税费—增值税(进项)

贷:银行存款

(3)计算各年应分摊的未确认融资费用,2×20年利息费用32535元[(792250-250000)×6%];2×21年利息费用19487.1元[(792250-250000-250000+32535)×6%];2×22年利息费用为5727.9元(57750-32535-19487.1)。2×20年利息费用账务处理为:

借:财务费用—利息支出32535

贷:租赁负债—未确认融资费用32535

以后两期利息费用比照2×20年进行账务处理。

(4)计提折旧,A公司的应提折旧额为使用权资产的入账价值扣除担保余值后的余额692250元,折旧期为租赁期3年,月折旧额为19229.17元。每月计提折旧时:

借:销售费用19229.17

贷:累计折旧19229.17

三、新租赁准则对企业所得税的影响

如表2,通过比对与租赁业务相关的企业所得税政策,新租赁准则修订后税会差异不可避免,主要体现在以下几个方面:

(一)承租方角度

就承租方而言,税会差异主要体现在承租方经营租赁的会计和税务处理上。由于新租赁准则要求承租方不再区分经营租赁和融资租赁,统一了其会计处理模式,即确认使用权资产和租赁负债,并分别确认折旧和利息费用,而税法上规定以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除。如上例,按照税法规定,A公司应确认250000元的租赁费支出,但会计上确认的租赁费支出为263285.04(19229.17×12+32535)元,发生差异13285.04元应作纳税调增处理。

(二)出租方角度

融资租赁的会计处理。租赁准则要求出租方以租赁投资净额作为应收融资租赁款的入账价值,并且按照租赁内含利率計算并确认租赁期内各个期间的利息收入,税法上要求出租方按照合同约定确认收入的实现,会计和税法不同的处理方式导致差异,需要进行纳税调整。

参考文献:

[1]财政部.关于印发修订《企业会计准则第21号—租赁》的通知.财会[2018]35号.

[2]财政部.关于印发《企业会计准则第1号—存货》等38项具体准则的通知.财会[2006]3号,2006-02-25.

[3]陈丹朵.新租赁准则下租赁业务的会计及税务处理[J].湖南税务高等专科学校学报,2019(6).

作者简介:

蔡静(1983-),女,汉族,甘肃金昌人,硕士,中级职称,甘肃省税务干部学校,研究方向:会计学。