2020房企收并购趋势展望

2020-06-27超越去年;战略调整;资金充裕

超越去年;战略调整;资金充裕

摘要:未来,房地产行业集中度将进一步提升,“大鱼吃小鱼”甚至是“大鱼吃大鱼”的现象或将越来越多,企业通过收并购可迅速扩大规模,抢占市场。但房企在收并购的同时要充分考虑所收购资产的处置问题,能吃的下,也要能消化的了,收购资产包的统筹管理、快速变现至关重要,力求优资产、快回款,以缓解现金流压力。

关键词:超越去年;战略调整;资金充裕

中图分类号:F293 文献标识码:B

文章编号:1001-9138-(2020)03-0040-43 收稿日期:2020-02-12

2020年伊始,突然来袭的新冠疫情,对社会经济短期均带来一定冲击。对房地产行业而言,除了打乱了房企销售的节奏,资金进一步承压外,也促使行业分化格局加速走向生态重塑。行业的内外资源整合大幕即将拉开,收并购未来或将更加频繁与显著。

回顾2019年,房地产市场调控继续加码,招拍挂土地出让条件越来越高,收并购越来越成为房企拿地的有效手段。因此,我们对2019年行业收并购规模、企业特征及标的进行梳理,寻求收并购的走势与规律,并对2020年的行业发展进行预判,从而为企业提供决策参考。

1 规模及走势:交易金额小幅增长.二季度表现突出

2019年收并购交易金额小幅增长14.7%,交易宗数增加31.6%。自2016年第二季度以来,房企收并购交易金额和频次呈上升趋势,并在2017年第三季度达到峰值,2017年第三季度交易金额约1726.5亿元,此后逐渐回落至2018年底,2019年一季度交易金额再次出现上涨,见图1。

2019年,境内房地产公司作为买方完成的收并购事件约有333宗,涉及的交易金额约2960.6亿元,同比分别上升14.7%、31.6%。尤其在2019年二季度,受融资松动利好,收并购市场热闹非凡,交易宗数高达102宗。在房地产市场深度调整的窗口期,土拍成本高企和土地调控限价的双重夹击下,收并购市场渐趋活跃。

平均单笔交易金额减少1.3亿元,大宗交易宗数增加2宗。2019年,房企平均单笔交易金额为8.89亿元,较2018年减少约1.3亿元。2019年共有5宗单笔交易金额超过100亿的大宗交易,较2018年增加了2宗,如,融创152.69亿元收购环球世纪及时代环球各51%股权,越秀地产141亿元购买品秀房地产86%股权及相应债权,以及世茂斥资近百亿元收购泰禾房地产项目,见图2。

土地和资金是房企的“粮草”和“钱袋”,近十年房企收并购金额和土地成交楼面均价基本呈现出同步波动趋势。就2019年趋势走向来看,一方面,对于收购方来说,2019年土拍成本高企与市场限价压力叠加,全国300城土地成交楼面均价同比去年上升15.5%,相对于较高的招拍挂成本,收并购优势凸显。另一方面,对于被收购方来说,2019年房企债务高企与融资艰难叠加,部分企业为缓解现金流危机,壮士断腕释放手中优质项目,部分融资优势显著或现金流充裕的规模房企找准时机,低成本补充货值,见图3。

2 谁是收并购之王?融创持续领衔,世茂、越秀抢眼

百强房企抢占收并购市场。在融资严监管的大背景下,“大鱼吃小鱼”“快鱼吃慢鱼”竞争现象逐渐显现。2019年,约200家房企参与收并购,其中,百强房企收并购金额占2019年房企收并购总金额的比例约为78%,房地产行业集中度不断提升。

千亿房企和大型国企、央企收并购力度强势。融创、世茂、华夏幸福等千亿房企热衷于收并购,两年收并购交易金额均进入前巧行列,融创更是连续三年位列房企收并购交易金额榜首;而华润置地、招商蛇口、中国中铁等大型国企央企受益于融资成本低等优势,积极补充优质资产,收并购金额较高,见图4。

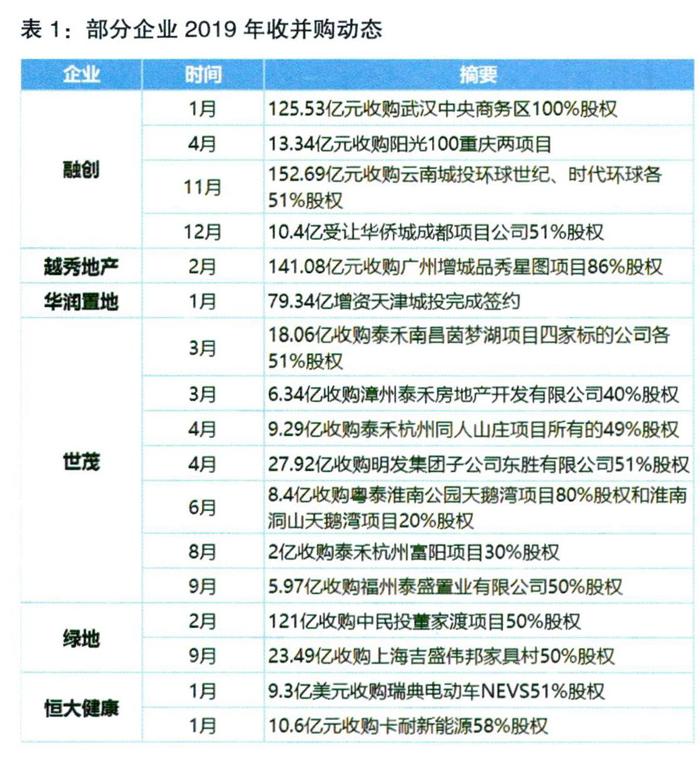

2019年,融创、世茂等企业通过收并购加大全国化布局力度。融创2019年延续了近几年的收并购步伐,先是大手笔收购了北京泛海国际和上海董家渡项目100%股权,强化其大城市深耕策略,拉开了2019地产圈的并购大戏帷幕,而后153亿收购云南城投资产包,加速西南地区文旅板块布局,见表1。

恒大、绿地等企业通过收并购完成战略调整,巩固多元化成果。恒大2019年继续加大对新能源汽车领域的投资,先后收购了NEVS68%的股权、卡耐新能源59.07%的股权、新能源汽车轮毂电机公司70%股权等,不断完善其新能源汽车产业全价值链的战略布局。绿地收购收购董家渡项目、上海吉盛伟邦家具村50%股权,强化现有物业升级改造,提升商业附加值。

3 意欲何为?做大地产,物业崛起

从房地产企业并购标的类型来看,2019年房企收并购标的仍然以房地产开发项目为主,交易宗数占比高达64.0%。房企依然致力于聚焦地产主业,通过收并购补充优质房地产开发资产,扩大规模。一方面,部分区域型房企抓住时机在其深耕城市补充货值,另一方面,部分则意图通过收并购快速布局新城市和新区域,见图5。

除房地产开发项目外,2019年物业收并购热火朝天,占比约18.5%,其中,雅生活先后收购了华仁物业、景阳物业、中民物业及新中民物业等,迅速实现规模扩张。当前的物业行业集中度相对较低,提升空间较大,企业通过收并购快速实现资源整合,进行标准化管理。此外,房企在产业地产、商业地产、新能源等领域亦有所行动,通过收并购多元化领域促进公司战略调整。

4 2020展望

受此次疫情影响,行业的资金链进一步承压,尤其对中小企业短期内的压力将更大,为行业的整合创造新的机会。我们认为2020年的收并购将呈现3个主要特点:

其一,整体收并购规模将大幅超去年。行业收并购规模受到金融支持政策、行業集中度、成本上行趋势等影响。过去几年,房企通过收并购加速全国化布局,走过并购数量和规模快速增长的阶段,目前基本处于相对稳定阶段。但另一方面,随着调控政策的延续,真正的竞争分化才刚刚到来,大量的中小企业开始面临转型或被收并购的境地。疫情的来袭对中小企业无疑是巨大的压力,部分资金链脆弱且营销能力不足的中小企业将面临巨大经营压力,将引起一波新的收并购潮。

其二,下半年或将迎来时机,二线及热点三四线将有一轮机会。

面对疫情,央行及相关部门已经出台相关金融支持政策,一定程度上对保障经济和地产行业的平稳起到重要作用。然而,行业的调控基调并未大幅转变,资金的供应端仍将继续分化,中小房企的融资将相对困难,预计下半年随着优质房企资金面的改善,新一轮的收并购大潮将上演,部分二线及热点三四线城市的优质项目可以积极关注。

其三,资金充裕的房企将有积极表现。2019年,除了融创保持大规模收并购之外,世茂、越秀、绿地、华润等也加入到收并购的行列。从资金充裕度来看,未来百强房企将成为收并购主力,集中度或将进一步向TOP30集中,尤其国企央企等现金流充裕的企业将有更加积极的表现。

5 结语

未来,房地产行业集中度将进一步提升,“大鱼吃小鱼”甚至是“大鱼吃大鱼”的现象或将越来越多,企业通过收并购可迅速扩大规模,抢占市场。但房企在收并购的同时要充分考虑所收购资产的处置问题,能吃的下,也要能消化的了,收购资产包的统筹管理、快速变现至关重要,力求优资产、快回款,以缓解现金流压力。文章来源:本文由中指研究院供稿。