金融集聚与实体经济发展

——基于我国省际面板数据的实证研究

2020-06-23张皖君

张皖君

(安徽大学 经济学院,安徽 合肥 230000)

近40年来,我国经济发展一直处于快车渠道,GDP增长率处于世界前列,保持在9%左右,但近几年,由于经济危机的持续冲击、资源的过度消耗,导致实体经济发展开始出现“疲软”现象,主要表现为经济增长出现“脱实向虚”、经济结构不合理等一系列问题。然而,实体经济对国家经济发展状况来说发挥着决定性及根本性的作用,也是国家经济发展的基础所在。当前,促进实体经济发展的转型升级已是当务之急。

经济发展需求金融先行,在我国实体经济发展处于“疲软”期之际,研究我国各省份金融集聚与实体经济发展之间的联系所在,对促进我国经济健康发展、高质量发展,以及推动金融业与实体产业均衡发展发挥着不可或缺的作用。

一、文献综述

近几年来,随着金融市场机构的发展日渐规范,世界各国经济专家对金融产业发展的研究日趋重视,金融产业集聚现象的研究也逐步进入人们的视野当中,总体来说,国内外关于金融产业集聚的研究主要集中于以下几个层面:

1.关于金融集聚概念的研究

金融集聚的概念最早是由国外经济学家对于集聚这一名词的引申应用而来,且其内涵较为丰富,截至目前,国内外学者尚未形成统一、明确的界说。以Krugman 为代表的新经济地理学,从空间动态的角度分析了产业经济中的集群活动,认为产业集聚就是经济要素和经济活动在空间上的集聚过程,并形成循环往复的经济活动[1];黄解宇对金融集聚的概念作出了定义,认为金融资源要素服从区域集中的流动配置,实现了金融资源与空间区域性的动态发展变化,进而在一定地域空间内产生金融集聚现象[2];胡国晖表示,金融集聚是指金融要素资源在一定空间区域内集聚、流通,从而形成周期循环的动态过程,不同空间地域之间流动的金融资源各有所异[3]。

2.关于金融集聚影响因素的研究

对金融集聚影响因素的研究,国内外学者主要是从外部性、规模经济等方面进行了理论分析。Jacobs最早提出了知识溢出这一名词,表示在金融产业集聚的形成和发展过程中,知识溢出通过产业内部以及产业之间的外部规模经济发挥着至关重要的作用[4];李大垒选取了10年面板数据,运用GMM广义矩阵法,对我国30多个发展排名靠前城市进行了实证分析,论证了区域GDP及城市发展水平与金融产业集聚之间呈现显著正向相关关系的结论[5]。

综上所述,虽然国内外学者对于金融集聚、实体经济发展的研究较多,但大量研究仅仅局限于金融集聚本身的概念、影响因素等方面,针对金融集聚影响实体经济发展的文献研究相较不足。因此,本文在进行实体经济发展与金融集聚理论分析的前提上,构造模型实证分析,理论与实际相结合,切实厘清金融集聚影响实体经济发展的作用机制,为该领域研究扩展理论分析,增加现实意义。

二、变量选取与数据说明

1.解释变量

金融集聚。本文选择区位熵的方法来计算核心解释变量金融集聚FC,即把历年各省金融业增加值与第三产业增加值的比值作为分子,历年全国金融业增加值与第三产业增加值的比值作为分母,再计算分子与分母比值,得出区位熵值结果FC。

2.被解释变量

实体经济发展。本文根据行业分类,选取我国各省份历年生产总值,我国各省历年金融业增加值及我国各省历年房地产业增加值三个指标,分别记为GDP、FIN、RE,用GDP与FIN、RE的差额占各省份GDP的比重来衡量实体经济发展水平SE。

3.控制变量

针对影响实体经济发展水平的其他指标,本文选取我国各省历年政府财政支出水平、历年投资水平、历年外商投资水平及历年城镇化水平作为模型的控制变量,分别记为GOV、INV、FDI、URB。

三、实证分析

1.模型构造

本文选取SE作为被解释变量,fc作为核心解释变量,gov、fdi、inv、urb作为控制变量,构造实证模型如下:

se=α+β1·fc+β2·gov+β3·fdi+β4·inv+β5·urb+ε

2.LM检验

实证计量方法中,最常用LM检验验证模型的选取,因此,本文先通过LM检验对回归模型进行筛选。

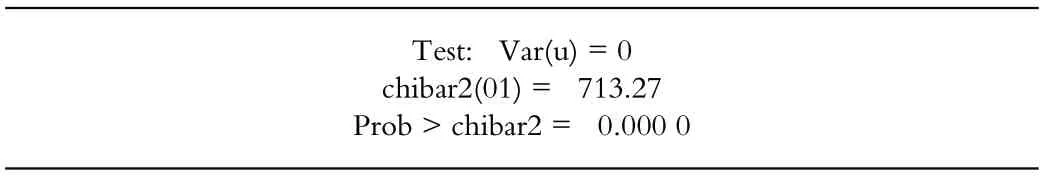

表1 LM检验

根据表1结果显示,P值等于0,远小于0.05,可排除“不存在个体随机效应”的假设条件,因此,也能排除混合回归OLS模型分析的原假设。

3.Hausman检验

通过Hausman检验,其分析结果如表3所示。

表2 Hausman检验

根据表2结果显示,由于P值为0.301 2,远大于0.05,并不能排除随机效应模型的假设条件,因此,本文采用随机效应模型进行回归分析。

4.回归分析

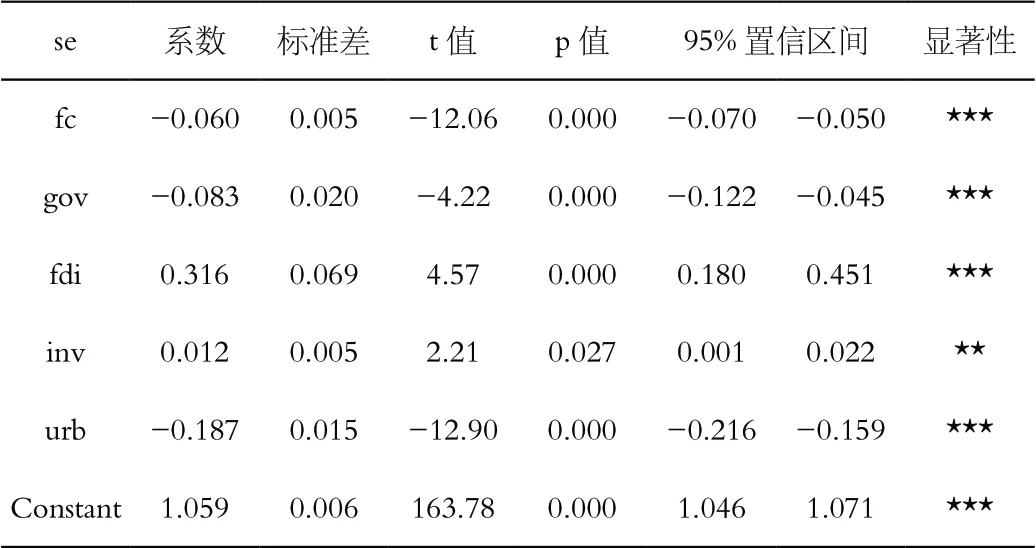

表3 回归分析

由表3可知,金融集聚程度fc与实体经济发展水平se在1%的显著性水平下呈现负相关,影响系数为-0.06,该实证研究结果表明,各省金融集聚程度的不合理发展会导致实体经济的萎靡,归根结底是因为国内大量资本涌入金融业,金融业吸引了大量资金,导致实体企业资金匮乏,市场经济不景气,进而对实体经济发展造成了负面影响。

综上所述,本文实证模型结果如下所示:

5.GMM稳健性检验

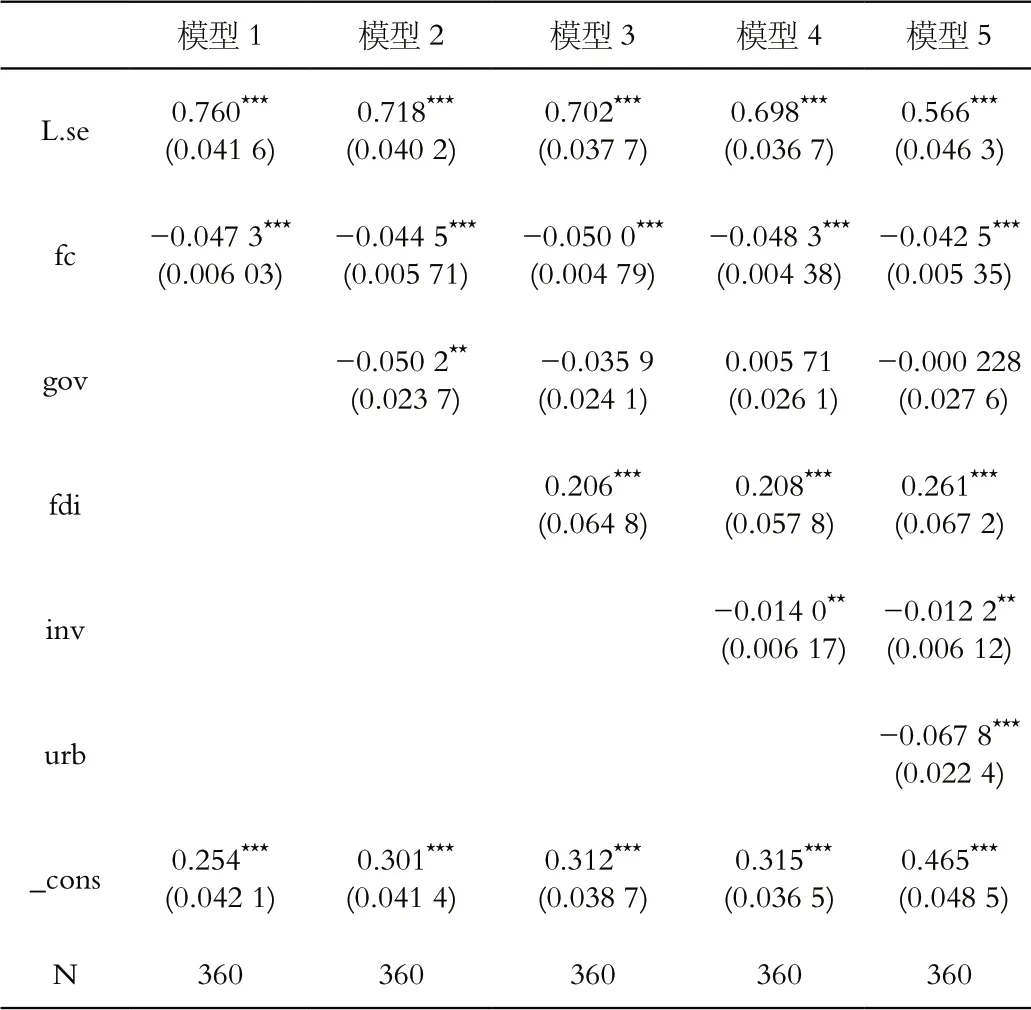

本文运用GMM稳健性检验方法对实证模型进行稳定性检验分析,其分析结果如表4所示。

表4 GMM稳健性检验结果

本文采用GMM方法,通过增加实体经济发展水平se一阶滞后项以及控制参数变量个数的方法进行稳健性检验,从表4检验结果可知,模型1—5中核心解释变量金融集聚程度fc的显著性极高,且系数都保持在-0.05左右,与本文上述实证模型检验结果保持一致,显著性也无差别。整体表明,本文实证模型具有较强的稳定性,选取变量以及采用回归方法较为合理,能够有效反映我国各省金融集聚程度与实体经济发展水平的相关关系。

四、结论与启示

目前,我国经济增长处于低速平稳期,自然资源开发利用已趋于饱和,产业结构优化、经济结构转型呼之欲出,在此背景下,金融集聚(虚拟经济)与实体经济两者之间存在阻碍作用的实证结论对我国的经济体制长远发展具有一定的指导意义:

第一,加强对虚拟经济的监管。近几年,我国虚拟经济发展迅速,大量社会资金流入以金融业和房地产业为代表的虚拟经济市场,对实体经济发展造成了不利冲击,并且我国的虚拟经济生态链发展尚未成熟,导致资本效率和安全性也得不到充分保障。因此,我国需要完善相关法律法规及加强对虚拟经济的宏观调控,以防止过度投资,从而促进实体经济发展。

第二,建设专业性的金融集聚区。发挥我国各省市地区优势,结合各省市实际情况,建设专业性的金融集聚中心,提供专业性的金融服务,促进金融资源的有效利用,进而推动周边省市的经济发展。但并不是所有省市都能建立具有国际影响力的金融集聚区,不可盲目发展虚拟经济,落后省市可借鉴已经建立金融集聚区的管理制度与发展经验,推动发展跨境结算金融集聚区,同样可以促进整体经济发展。

第三,优化投资结构,促进实体经济发展。政府应深化经济体制改革发展,平衡实体经济与虚拟经济间投资配比,注重城乡金融业与实体产业的均衡发展;而城镇企业利用资源优势重点发展国家战略性新兴产业,引导资金加强实体企业的融资发展能力,优化投资结构,提高资本效率,以推动金融业与实体经济共同发展。