2019年世界乙烯行业发展状况与趋势

2020-06-16徐海丰

徐海丰

(中国石油集团经济技术研究院)

2019年,世界乙烯产能大幅攀升,乙烯需求继续增加,主要市场乙烯价格持续走低,乙烯原料延续轻质化趋势,世界经济不景气以及美国和中国等主要经济体的贸易摩擦导致乙烯及其衍生物产品需求疲弱,亚太、北美地区乙烯毛利继续下降,北美地区继续扩张乙烯产能,欧洲地区部分乙烯生产商投资新建装置,扩大利用进口美国乙烷生产乙烯,“一带一路”沿线国家乙烯项目继续推进。2020年,世界乙烯产能将继续快速增长,产能增长主要来自美国和中国,供应更加充裕;世界乙烯市场前景不容乐观。

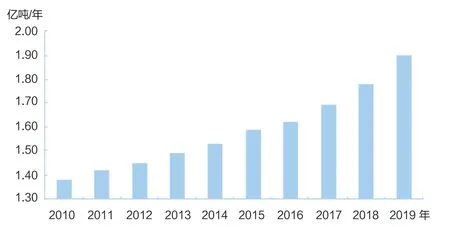

图1 2010-2019年世界乙烯产能

1 2019年世界乙烯行业发展概况

1.1 世界乙烯产能大幅增长,新增产能主要来自中国和美国

2019年,世界新增乙烯产能高达1180万吨/年,总产能达到1.9亿吨/年(见图1),比上年增长6.7%,产能增幅明显高于上年,创近20年来最大增幅。新增产能主要来自美国和中国(见表1):美国4套乙烷裂解新装置投产;中国浙江石化和恒力石化两大民营企业的乙烯项目建成,一些煤制烯烃项目以及新浦化学公司的国内首套乙烷制乙烯装置建成投产。

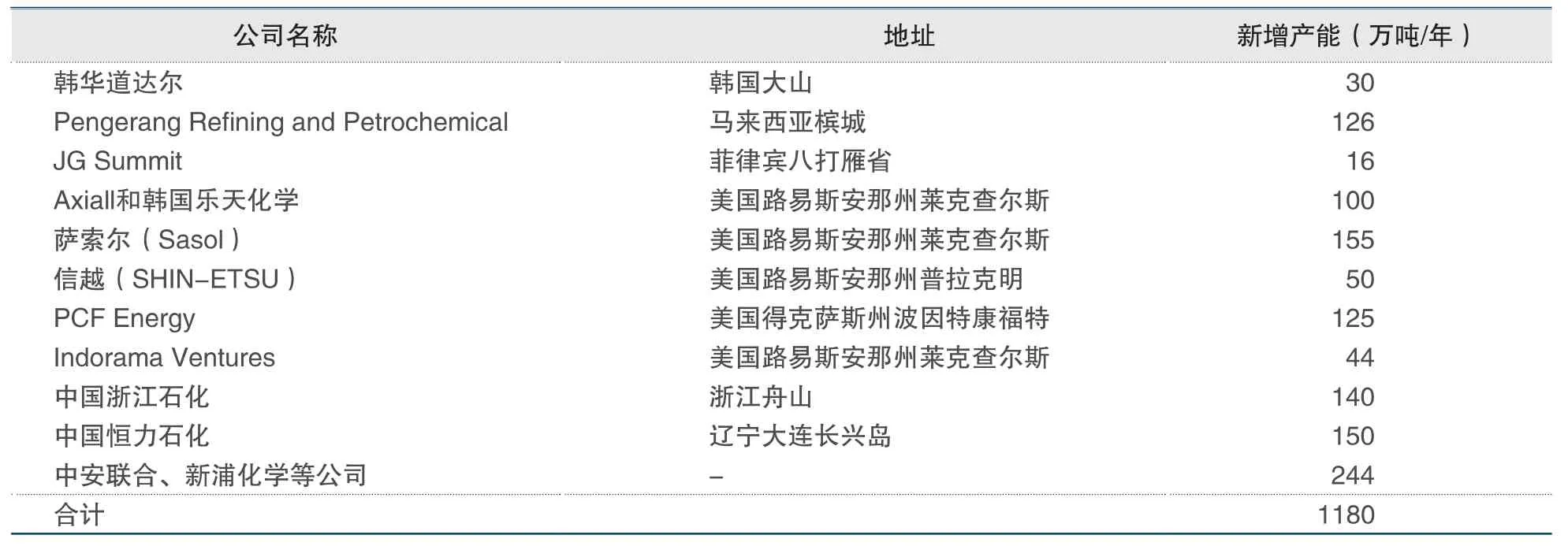

表1 2019年世界乙烯产能增长情况

1.2 北美、亚太地区在世界乙烯产能中的占比继续提升

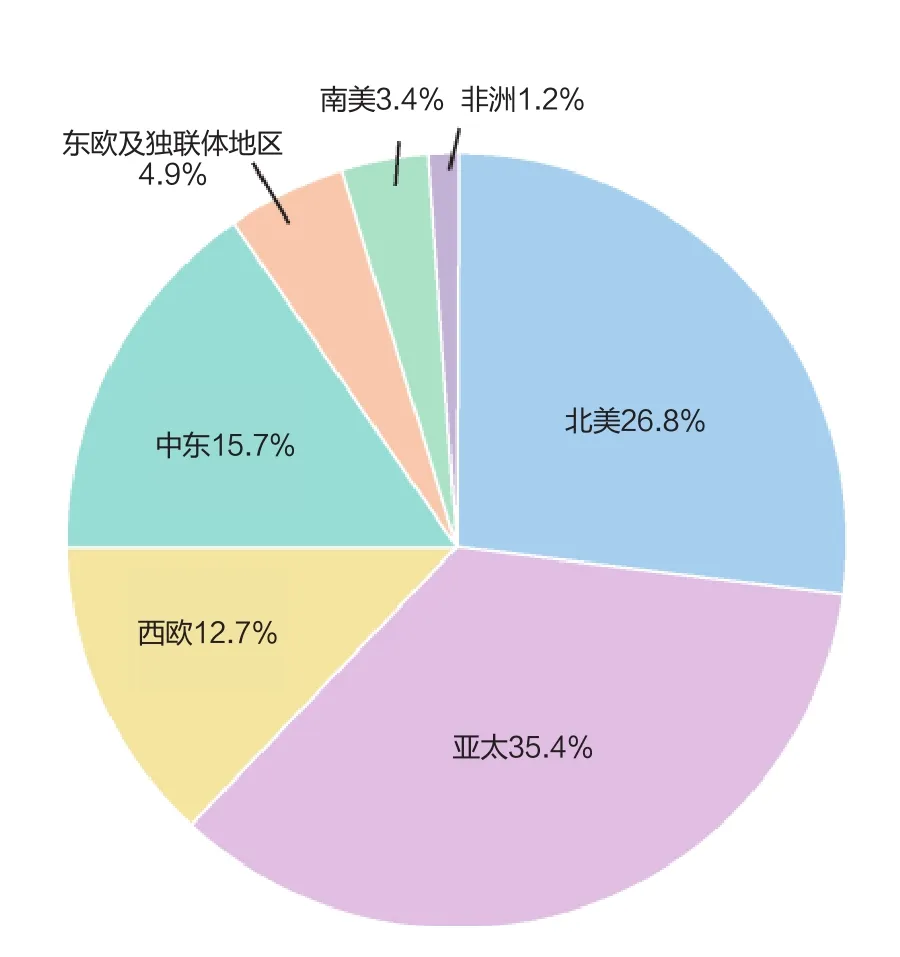

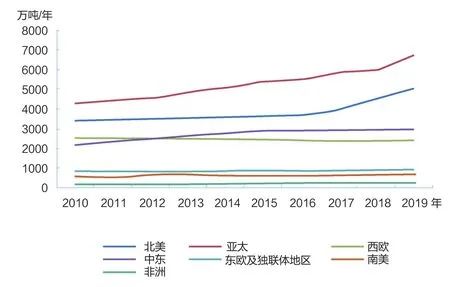

2019年,北美地区乙烯产能约为5052万吨/年,所占全球份额从2018年的26%升至26.8%;亚太地区乙烯产能约为6670万吨/年,占比从34%升至35.4%(见图2、图3)。世界乙烯装置总数约为322座,平均规模为58.7万吨/年,比上年的56.7万吨/年提高了2万吨/年。美国、中国和沙特阿拉伯的乙烯产能仍稳居世界前三位,分别为4258万吨/年、3067万吨/年和1586万吨/年(见表2),韩国乙烯产能达900万吨/年,已晋升到世界第四位,正向乙烯生产大国挺进。

1.3 世界各地乙烯原料变化趋势各异,北美、亚太和欧洲乙烯原料更加轻质化

乙烷制乙烯的收率可高达80%~85%,具有收率高、能耗低、流程短、成本低等优势,而石脑油制乙烯收率仅为30%~35%,因此乙烷制乙烯正获得更多乙烯生产商的青睐。在北美,乙烷制乙烯已成为主流,主要是因为页岩气开发使得乙烯业能获取低成本的原料。为弥补乙烷裂解制乙烯下游产品单一的缺陷,在乙烷原料趋紧的情况下,部分北美乙烯生产商开始采用较中质原料或混合进料。亚太和欧洲地区的乙烯生产仍以石脑油原料为主,但正在增加以进口美国乙烷为原料制乙烯的装置,一些装置已建成投产,同时中国的煤制烯烃和甲醇制烯烃使原料更加多元化。由于乙烷原料供应趋紧和价格上涨,中东地区一些乙烯生产商开始利用石脑油为原料或混合进料,未来油基乙烯占比将有所增加,但以乙烷为原料生产乙烯的占比仍然较高。

2019年,全球以石脑油为原料生产乙烯的占比从2018年的52%下降到50%左右,而以乙烷裂解生产乙烯的占比从23%上升至25%左右。美国乙烷基乙烯所占比例从2018年的55%上升到57%左右,10年前仅为37%左右;亚太和欧洲地区油基乙烯占比保持在70%左右;中东地区乙烷基乙烯占比在67%左右。

图2 2019年世界各地区乙烯产能占比

图3 2010-2019年世界各地区乙烯产能

1.4 世界乙烯需求继续增长

2019年,世界乙烯需求增加约650万吨/年,需求总量达到1.7亿吨/年,比上年增长3.96%。世界乙烯需求主要集中在美国、中国、中东、西欧、东南亚和东北亚等国家和地区。北美、亚太地区许多新建裂解装置配套建设的下游衍生物装置投产,乙烯需求继续增加。一些新建乙烯装置建成投产使得乙烯市场供应显著增加,亚洲产能快速增长,乙烯市场维持供过于求的格局。美国由于国内需求增长不能完全吸收大量新增乙烯及衍生物,只能转而增加出口。

表2 2017-2019年世界十大乙烯生产国家和地区单位:万吨/年

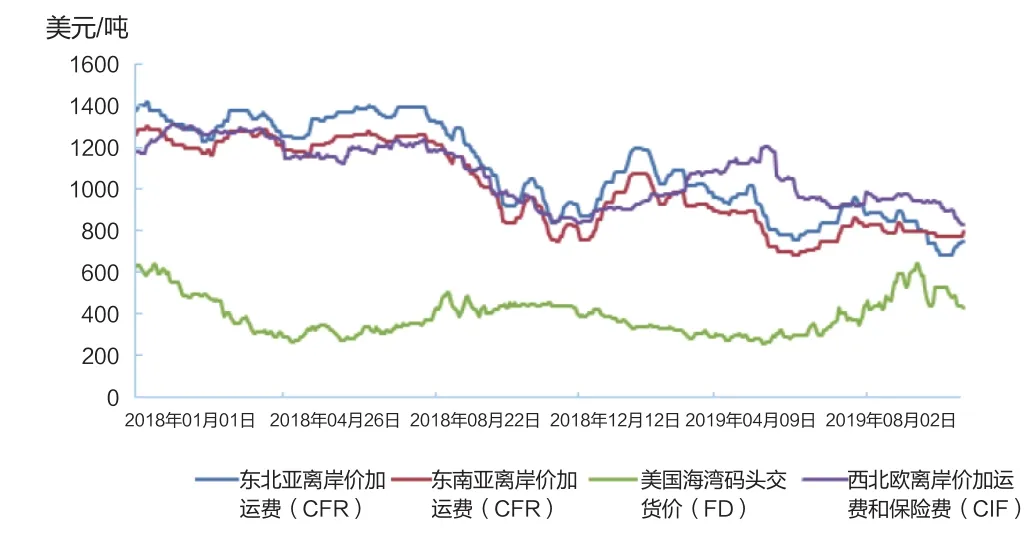

1.5 世界乙烯价格继续下跌

2019年,欧洲、北美和亚太地区乙烯平均价格低于2018年,总体表现较为低迷(见图4)。中美贸易摩擦、全球贸易萎缩、地区经济疲软使石化产品价格出现大幅下降。7月初,由于供应持续过剩,亚洲乙烯价格跌至10年来最低水平,跌幅超过40%;8-10月虽有所改善,但第四季度又受到新增产能投产的打压。由于上游乙烷成本下降,加上新建项目投产,美国乙烯价格从2019年初开始一路走低,在6月初创下260美元/吨的30年来新低后触底反弹,10月初因乙烷原料价格出现间歇性反弹而回升至600美元/吨左右。

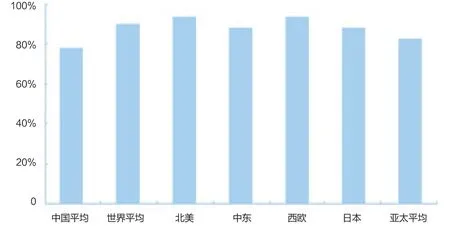

1.6 世界乙烯装置开工率稳中略降,亚太北美乙烯毛利低于上年,欧洲乙烯利润增加

2019年,世界乙烯装置平均开工率维持在89%左右,略低于上年的90%(见图5)。美国乙烯装置开工率维持在95%左右,低于上年的96%;因煤基烯烃和甲醇制烯烃开工率较上年有所提高,中国乙烯装置平均开工率从2018年的73%上升到78%左右;日本保持在85%~90%,低于上年的96%;韩国约为94%。

2019年,东南亚、东北亚地区乙烯和石脑油价差持续下降,石脑油基乙烯毛利明显下降。例如,2019年10月25日亚洲市场乙烯-石脑油平均价差低至152.63美元/吨,创下2012年5月以来新低,远低于300~350美元/吨的盈亏平衡价差,部分石脑油裂解装置被迫非计划停工检修。中美贸易摩擦和地区乙烯供应快速增加导致美国乙烷裂解装置毛利继续下降;欧洲乙烯原料成本大幅下降,尽管乙烯价格也出现下降,但石脑油和液化石油气(LPG)等成本下降的速度更快,使以此为原料的乙烯生产商的利润率有所改善。

2 世界各地区乙烯行业发展现状

2019年,中东、亚太地区新兴经济体和发展中国家继续加快发展乙烯产业;北美地区又有一批乙烷裂解装置建成投产;欧洲地区乙烯生产商努力提高装置灵活性,经多年停滞后将重新开始新建扩建裂解装置;“一带一路”沿线部分国家推进乙烯及下游项目发展。

图4 2018-2019年国际市场乙烯价格

图5 2019年世界主要国家和地区乙烯装置平均开工率

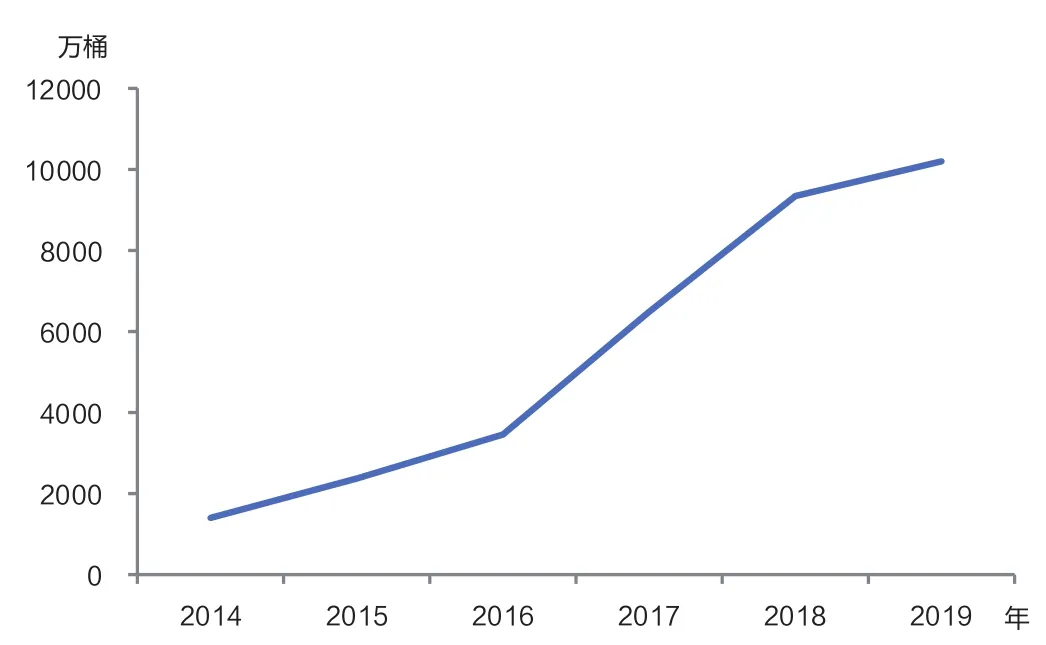

2.1 北美继续扩张乙烯产能,乙烷原料供应趋紧,转而使用更多重质原料

美国墨西哥湾地区裂解装置新产能近两年快速增长,美国乙烯出口量也不断增加(见图6)。2019年,美国4套新建装置新增产能424万吨/年,低于上年的620万吨/年。萨索尔公司开启了其位于路易斯安那州莱克查尔斯工厂内产能为155万吨/年的乙烯裂解装置;卡塔尔石油公司与雪佛龙公司签署总价为80亿美元的美国墨西哥湾沿岸石化厂二期项目协议,包括建设一套产能为200万吨/年的乙烯装置。美国乙烷生产投资落后于乙烯产能扩张,一些进料选择比较灵活的乙烯裂解装置选取较为重质的原料,导致生产成本增加。随着新建乙烯裂解装置陆续投产,原料乙烷供应将趋紧。美国乙烯生产已转而使用更多的重质原料,巴斯夫公司与道达尔石化公司在得克萨斯州亚瑟港运营一套能够利用非乙烷原料的裂解装置,不仅生产乙烯,还可生产丙烯和碳四产品。

图6 近年来美国乙烷基乙烯的出口量

2.2 欧洲乙烯生产商投资新建装置

欧洲已有20多年没有投资新建乙烯装置,目前几大烯烃项目仍在继续按进度推进,特别是使用轻质裂解原料的项目。英力士(INEOS)集团2019年初计划在比利时安特卫普港新建一套丙烷脱氢装置和一套乙烷裂解装置,这将是欧洲地区20年来建设的第一套乙烷裂解装置,设计产能为125万吨/年,计划于2024年投产。该公司还将扩大位于苏格兰的格兰杰莫斯工厂乙烯产能,预计2020年末投产。奥地利石油天然气集团(OMV)计划在2021年前扩大位于德国布格豪森工厂的乙烯裂解产能。这些公司扩大乙烯产能主要是为满足自身原料供给而非扩大出口。2019年,欧洲一些裂解装置已大量使用进口乙烷原料。

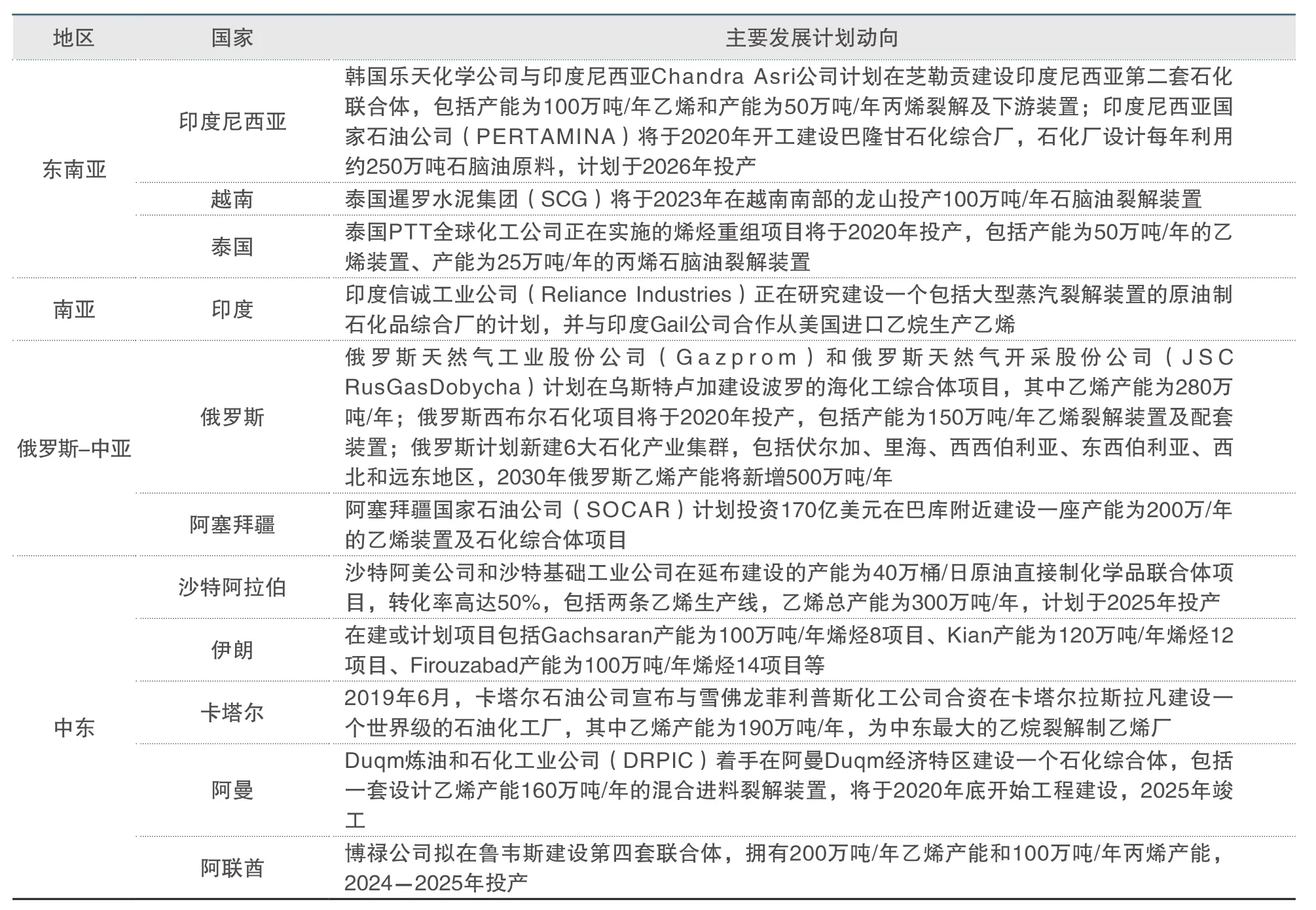

2.3 “一带一路”沿线国家继续推进乙烯项目建设

“一带一路”沿线国家继续推进以乙烯为龙头的石化装置建设,越南、泰国和印度尼西亚等亚太国家计划新建乙烯装置(见表3)。海湾国家正在依托资源优势,依靠石化投资加速向下游转型,一批包括乙烯在内的石化项目正在建设或规划中。沙特阿美公司完成收购沙特基础工业公司(SABIC)70%的股权,二者目前在中国、印度和全球其他地区都在新建大型的炼化项目,在全球石化产业中的地位进一步提升。

2.4 韩国寻求扩大乙烯产能

2018年底至2019年4月,韩国乐天化学公司和LG化学公司均完成了乙烯裂解装置扩建,乐天化学表示将继续实施烯烃产能扩能计划。佳施加德士(GS Caltex)公司宣布将在韩国丽水建设70万吨/年乙烯项目。

3 世界乙烯行业发展展望

3.1 世界乙烯产能将继续大幅增长

2020年,世界乙烯产能预计将增加1000万吨/年左右,总产能有望突破2亿吨/年,新增产能主要来自中国、俄罗斯和美国等国家。中国将有4套百万吨级乙烯装置建成,预计将新增乙烯产能约685万吨/年。美国扩大乙烯产能主要是受到较低乙烷原料价格的刺激,中国扩充乙烯产能主要受到外资、民企加快建设乙烯项目以及迫切需要缩小国内供求缺口驱动。

预计2019-2023年世界新增乙烯产能约3800万吨/年。未来10年,美国、中国、中东、东南亚、俄罗斯等国家和地区乙烯产业保持稳步发展。中国2025年乙烯产能将超5000万吨/年,超过美国成为世界第一大乙烯生产国。根据“全球数据公司”(GlobalData)的数据,预计2019-2030年亚洲地区将通过新建和扩建项目引领全球乙烯工业产能增长;亚洲新建和扩建项目乙烯总产能每年将增加4995万吨/年,其中4700万吨/年来自新建项目,其余295万吨/年来自扩建项目;中国和印度合计乙烯产能将增加约3597万吨/年,占该地区新增产能的72%。预计到2030年中东将成为全球乙烯产能第二高的地区,新建和扩建乙烯产能共计约2066万吨/年,其中2000万吨/年来自新建项目,其余来自扩建项目。北美排在第三位,到2030年该地区新增和扩建乙烯产能1678万吨/年,大多数来自新建项目。

表3 “一带一路”沿线主要国家乙烯行业发展动向

3.2 美国大规模新增乙烯供应将对亚欧等市场形成冲击

目前,美国位于休斯敦航道(Houston Ship Channel)的乙烯出口终端已经投入使用,出口能力为30万吨/年,由Targa资源公司运营。EPP公司新建的位于休斯敦航道的100万吨/年乙烯出口终端将在2020年逐步增加乙烯出口量,并计划于2020年第四季度启动第二阶段项目建设,一旦该出口终端全面投入运营,美国乙烯供应过剩有望缓解。美国乙烯现货价与欧洲和亚太地区的价差可能会缩窄。欧洲将有更多的进口乙烯涌入,产量和价格将受到打压。中美贸易摩擦使得美国生产的乙烯短期内难以出口到中国。未来几年,美国乙烯产能会继续增加,将依靠其原料成本优势进一步加大对东北亚、欧洲和拉美地区的出口,对这些地区的乙烯市场产生较大冲击。未来,由于国内供应增加,中国乙烯进口需求将放缓。全球经济增长放缓以及中美贸易摩擦,意味着美国大量新建乙烯产能将无法在短期内被外部市场吸收。

3.3 世界乙烯市场前景不容乐观

2020年,预计世界乙烯需求量增加680万吨左右,总需求量达到1.77亿吨,需求增长主要来自新兴经济体和发展中国家。由于美国和亚太地区乙烯产能增加,美国出口增多,而乙烯需求继续疲软,全球乙烯市场前景不容乐观。未来10年,随着发展中国家对石化产品的需求不断增加,乙烯需求继续增长,中期内不会出现需求峰值。但是,受世界经济放缓和贸易形势不稳定影响,乙烯需求很难出现大幅改善,乙烯价格总体仍将保持低位,产能增速过快导致地区乙烯毛利继续承压,乙烯装置开工率将呈下降趋势。

3.4 更多燃料将转变成石化原料,原油直接制化学品将给乙烯产业链带来重大影响

21世纪20年代,炼化产业转型升级将加快,石化生产将更加以市场需求为导向,炼化公司采取各种措施和技术手段增加化工品产量并向下游高端产品进军,以获取更大的经济效益。发展中经济体一些以生产化工品为目标的石化项目将陆续投产,沙特阿美公司在中东规划建设原油直接生产化工品的大型联合体项目,埃克森美孚等一批外资公司以及中国国内的一些民营企业在建的一些大型石化项目,导致乙烯及其衍生物产能快速增加,世界石化产品供应格局将发生显著变化,产业竞争加剧,供应将更加充裕,甚至产生过剩隐忧。必须指出的是,目前继原油直接制化学品实现工业规模化生产后,天然气甲烷直接制乙烯技术正在突破中,未来将给已有70多年历史的世界乙烯工业带来新的变革