加拿大油气投资环境变化及应对策略

2020-06-16窦立荣盛宝成李希林刘贵洲

窦立荣,盛宝成,李希林,刘贵洲

( 中国石油国际勘探开发有限公司)

近20年来,美国因页岩革命使得油气产量快速增加,2017年实现了天然气净出口,2019年9月原油和成品油的出口量首度超过进口量。美国能源信息署(EIA)预计,美国将在2020年成为原油和成品油的净出口国。美国的能源独立不仅改变了世界能源供需格局,也对主要产油国的油气发展战略产生深远的影响,尤其是给邻国加拿大的油气出口带来显著的影响。加拿大的能源出口几乎完全局限于美国市场,投资环境的变化给在加拿大投资的外国石油公司和服务商都带来了新挑战。本文在分析加拿大油气资源特征、出口现状、投资环境变化等的基础上,结合国际石油公司在加拿大投资策略的变化,对中国公司在加拿大投资的现有项目提出策略建议。

1 加拿大油气资源与出口概况

1.1 油气资源丰富

加拿大油气资源丰富,尤其是油砂、页岩油气和致密油气等非常规油气资源丰富,集中富集在加拿大西部的艾伯塔盆地。技术进步尤其是蒸汽辅助重力泄油技术(SAGD)的应用使得油砂资源得以经济开发,水平井和大型水力压裂技术使得致密储层的油气产量大幅度增加。据《BP世界能源统计年鉴2019》的数据,2018年度加拿大原油剩余可采储量为271亿吨,占世界剩余可采储量的10%,居世界第3位(仅次于委内瑞拉和沙特阿拉伯),其中96%是油砂油储量。2018年原油产量(含原油、页岩油、油砂、凝析油和天然气液)达到2.56亿吨,主要来自油砂。原油产量中63.3%是沥青油(53%是通过蒸汽辅助重力泄油技术开采的,47%通过矿采法开采)。加拿大成为了世界第四大原油生产国,仅次于美国、沙特阿拉伯和俄罗斯。

近20年的《BP世界能源统计年鉴》公布的加拿大天然气剩余可采储量基本维持在1.6万亿~2.0万亿立方米,产量也有一定波动。2018年加拿大天然气产量为1847亿立方米,是世界第四大天然气生产国(前三位是美国、俄罗斯和伊朗)。

加拿大待发现的非常规油气资源也非常丰富,主要也分布在艾伯塔盆地。非常规原油的可采资源量为405.4亿吨,占全球的9.6%,其中油砂可采资源量为384.7亿吨,致密油为12.4亿吨,页岩油为8.3亿吨。非常规天然气为16.2万亿立方米,占全球的8.3%,其中煤层气为9.3万亿立方米,致密气为1万亿立方米,页岩气为5.9万亿立方米[1]。

1.2 油气出口路径单一

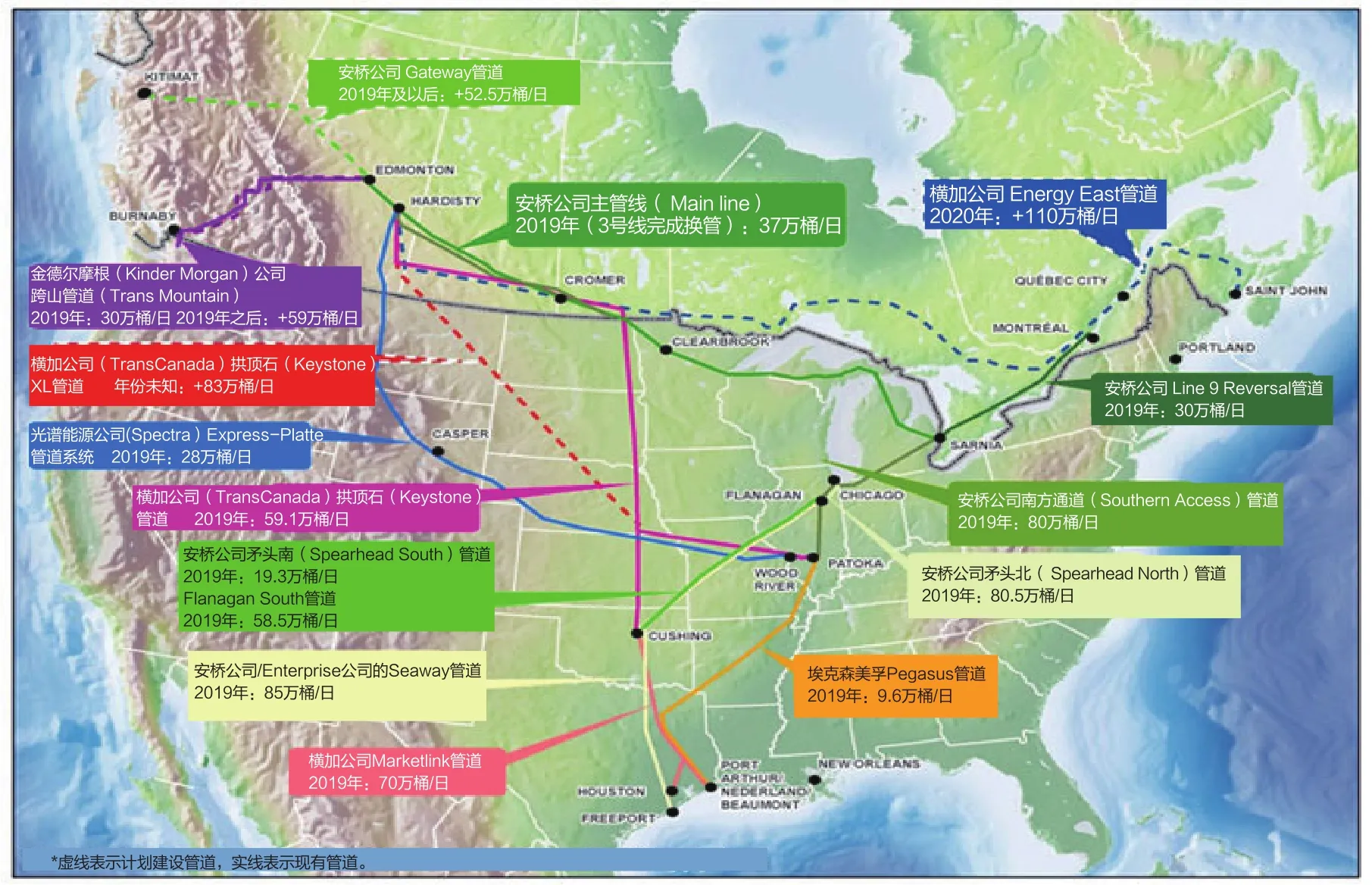

加拿大油气出口几乎完全局限于美国[2,3]。该国原油产量的70%都要出口,出口量排名世界第四,其中96%出口到美国。加拿大原油出口主要通道只有两条:一是横加管道公司(TransCanada)的拱顶石(Keystone)管道,输送能力为59.1万桶/日;二是安桥公司(Enbridge)的主管线(Main line),输送能力为285.1万桶/日(见图1)。这两条管道采用顺序输送和分输的方式输送轻油和重油,2018年原油平均日输量为383万桶/日。

加拿大是世界第四大天然气出口国,仅次于俄罗斯、卡塔尔和挪威,2018年净出口量为553亿立方米[4],主要出口到美国。外输管道分为西、中、东3条通道,其中西岸能源(Westcoast Energy)管道位于西部,联盟(Alliance)管道位于中部,横加管道位于中东部(见图2)。

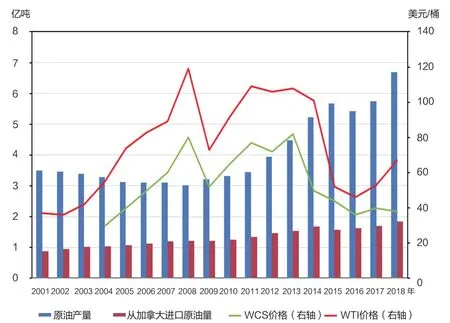

1.3 油气出口价格远低于国际水平

加拿大生产的沥青油需通过改质或掺稀等方式改善流动性能后才能外输,导致油砂生产成本和运输成本大大增加。加拿大西部精选原油价格(WCS)与美国WTI原油价格之间的差额达到10~20美元/桶,2018年价差达到30美元/桶。尽管加拿大出口到美国的原油数量在增加,但油价却在降低(见图3)。

图1 加拿大原油出口管道

图2 加拿大天然气出口管道

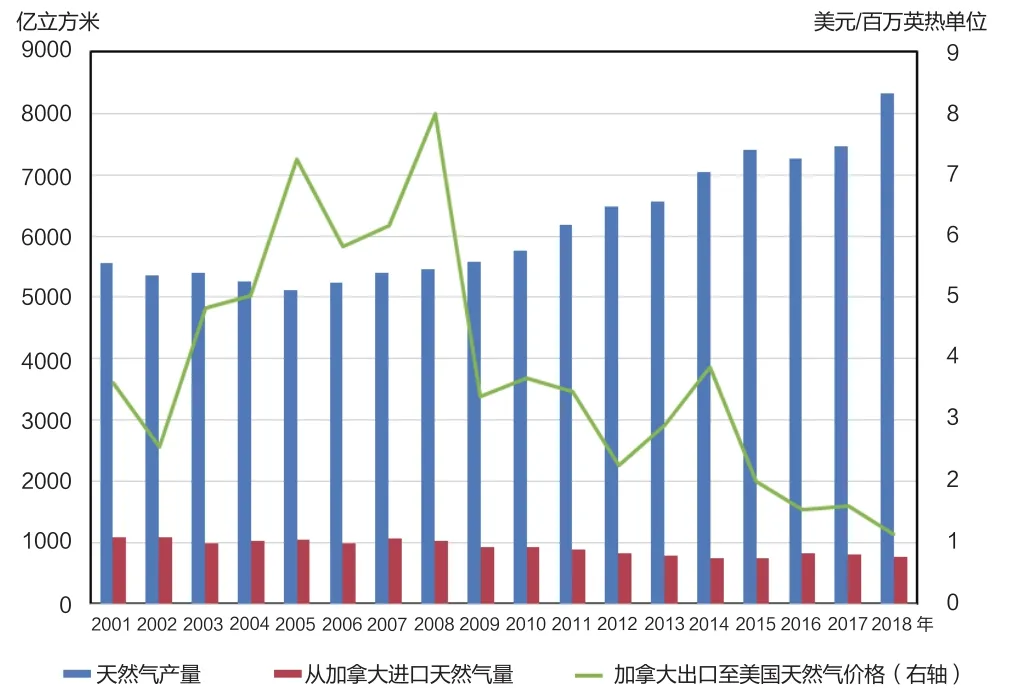

受美国天然气产量大幅上升的冲击,加拿大对美国的天然气净出口量在持续下降,已从2008年的873亿立方米下降至2018年的553亿立方米;天然气价格也从2014年的均价3.87美元/百万英热单位下降到2018年的1.12美元/百万英热单位[4](见图4)。据IHS报道,2010-2016年,加拿大西部的天然气价格与美国亨利中心的天然气价格差平均约为0.50美元/千立方英尺,2017年以来这一价差已大幅扩大至2.7美元/千立方英尺。

图3 2001-2018年美国原油产量、从加拿大进口的原油量及价格

图4 2001-2018年美国天然气产量、从加拿大进口量及价格

1.4 “照付不议”合同加重上游成本负担

加拿大是一个市场非常完善的国家,上游生产过程中需要的天然气、水、电等和中游油气管道输送都是采用“照付不议”合同模式,服务商自我保护意识强,对油气生产商的要求高。如果上游生产商出现产能不足的状况,就会出现大额的“照付不议”金额,甚至赔款[5]。这将会造成上游生产成本和外输成本大大增加,操作费中固定费用占到75%,给项目效益带来严重的负面影响。

2 加拿大投资环境的变化

2.1 政府监管趋严,投资环境变差

2019年10月,特鲁多领导的自由党在新一届加拿大联邦议会选举中以微弱优势获得胜利。特鲁多政府推行碳税和严格的气候政策,极大地打击了油气企业的积极性,联邦政府和生产省地方政府的关系进一步复杂化。本土公司对加拿大的投资环境也感到担忧,加拿大历史最悠久的石油巨头加拿大第一能源公司(EnCana)已将公司改名为Ovintiv,并将总部迁至美国,公司创始人之一摩根在接受加拿大广播公司(CBC)采访时表示:加拿大能源业发展环境“太恶劣了”。投资环境变差也使服务商感到担心[6,7],2014年油价暴跌前,加拿大石油产区约有900座钻机,而到2020年2月还剩约244座,很多服务商开始往美国转移。

2.2 新建管道受阻,限制增产努力

2013年,金德尔摩根(Kinder Morgan)公司提出对跨山管道(Trans Mountain)进行扩建,将管道输送能力增加2倍,达到89万桶/日。横加能源公司和安桥公司也分别提出了各自的管道项目,这些项目如果能够建成运行将大大提升艾伯塔省原油外输能力。2010年,加拿大政府首次批准了建设拱顶石XL管道项目方案,但美国一直拖延批准该方案。2018年,加拿大政府收购了跨山管道扩建项目,但还未能开工建设。此外,近几年的铁路运输也被证明是一个不可行的替代方案。

环保主义者和一些土著团体长期反对这些管道扩建项目[8],这使外输成为艾伯塔省原油生产的瓶颈,该省企业不得不于2019年削减产量。在特鲁多宣布连任的第二天,多家公司宣布裁员达1万多人。2019年12月16日,加拿大联邦上诉法院裁决,土著团体对跨山管道扩建的上诉符合标准,看来石油管道扩建工程还面临法律障碍。

2.3 环境问题复杂,开采成本增加

环境和气候问题在加拿大能源政策制定和监管中扮演着越来越重要的角色,给油气业带来了额外的压力。2016年12月,由特鲁多领导的加拿大政府提出了一项为期5年的禁令,暂停加拿大北极近海地区的勘探开发活动,并于2019年实施了一项新的重大能源项目影响评估程序。省级政府也对油气业的政策和监管施加重大影响,导致监管结构复杂。

露天开采油砂的做法对环境要求高,恢复周期长,投资大,受到严格监管。蒸汽辅助重力泄油技术开采油砂的碳排放量比常规石油高12%。油砂开发产生的温室气体排放量占全加拿大的11%,占全球总排放量的0.1%。2019年起,加拿大开始征收碳税,从20美元/吨的低价开始,每年以10美元/吨幅度上涨,至2022年涨到50美元/吨为止,显然这将增加油砂生产成本。

2.4 国际石油公司抛售油砂资产

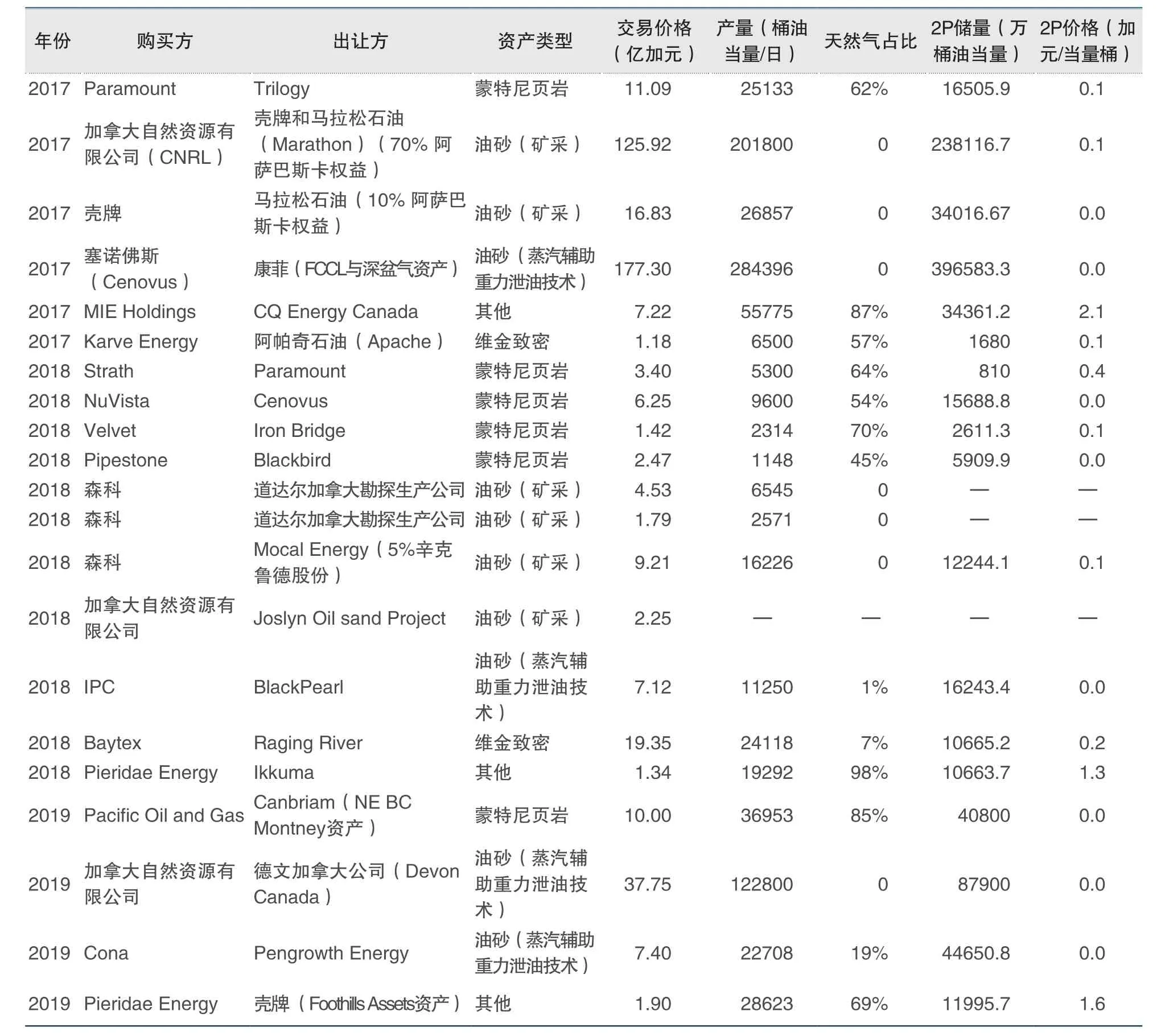

2014年下半年全球油价断崖式下跌以来,国际石油公司不断减持或出售加拿大项目资产,将投资重点转移到美国非常规油气领域,而加拿大当地公司在增持油砂等非常规资产。2016年以来,加拿大境内超过1亿加元的油气资产交易达到37个,总交易金额为538.75亿加元。其中,油砂项目12个,交易额为403.77亿加元(其中蒸汽辅助重力泄油技术项目8个,交易额为190.98亿加元),占总交易额的74.95%,是近4年中交易额最大的资产;致密油气项目25个,其中泥盆系蒙特尼(Montney)组页岩油气项目14个,交易额为81.56亿加元,占总交易额的15.14%,白垩系维金(Viking)组致密油气项目6个,交易额36.27亿加元,占总交易额的6.73%。从年份上看,2016年12个,交易额73.26亿加元;2017年10个,交易额349.31亿加元;2018年11个,交易额59.13亿加元;2019年4个,交易额57.08亿加元(见表1)。

表1 2016-2019年加拿大境内大于1亿加元油气资产交易统计

(续表1)

本土公司成为加拿大主要油砂生产商。2018年,加拿大油砂开采最大的6个项目分别为辛克鲁德公司(Syncrude)矿采项目(30.2万桶/日)、阿萨巴斯卡油砂项目(25.9万桶/日)、加拿大自然资源有限公司地平线(Horizon)矿采项目(26.4万桶/日)、森科能源公司基础(Base)矿采项目(25.9万桶/日)、帝国石油公司的卡尔(Kearl)矿采项目(22.3万桶/日)和福特山能源合资公司(Fort Hills)矿采项目(12.5万桶/日);采用蒸汽辅助重力泄油技术开采的4个最大项目分别是森科能源公司的法尔巴格和麦肯河(Firebag and MacKay River)项目(24.2万桶/日)、塞诺佛斯能源公司的克里斯蒂娜湖(Christina Lake)项目(20.1万桶/日)和福斯特溪(Foster Creek)项目(16.2万桶/日),以及帝国石油公司的冷湖(Cold Lake)项目(14.8万桶/日)。

2.5 LNG规划项目众多,最终落地寥寥

加拿大天然气资源丰富,当前天然气出口唯一目的国是美国,如果要出口到其他国家,那么液化后出口是唯一途径。国际大石油公司曾试图建设液化天然气(LNG)厂以打开加拿大天然气出口通路[8],但都受到很大的阻碍。

2013年11月,尼克森(Nexen)能源公司(同年被中国海油收购)与不列颠哥伦比亚省签署了土地专营协议,拟对在鲁珀特王子港西侧的迪格比岛建造LNG处理厂及出口终端进行可行性评估,将尼克森能源公司在不列颠哥伦比亚省开采的页岩气液化后出口到亚太市场。根据原计划,名为极光LNG(Aurora LNG)的项目总投资将达到200亿美元。原设计年产能为2400万吨,分两期建设,第一期年产能为1200万吨。2017年9月14日,中国海油发布公告称,终止该项目可行性研究,主要原因是宏观经济环境不支持再开展大型液化项目。

2015年,埃克森美孚公司决定在不列颠哥伦比亚省鲁珀特王子港地区建造一个大型LNG出口项目,由埃克森美孚加拿大有限公司和帝国石油公司各持50%股份,计划建造6条生产线,每条生产线年产能500万吨,总投资250亿加元。但经过3年多的论证,2018年12月这两家公司决定终止该项目。

最初在不列颠哥伦比亚省西海岸拟建的LNG项目共有18个,目前仅有由壳牌(40%)牵头,中国石油参股15%及其他合作伙伴组成的加拿大LNG合资公司于2019年10月做出最终投资决定。该项目总投资400亿美元,计划一期建设的年产能为1400万吨,最终整体年产能达到2800万吨。原计划2019年投产,目前计划2024年投产,由各伙伴负责气源供应和LNG销售。

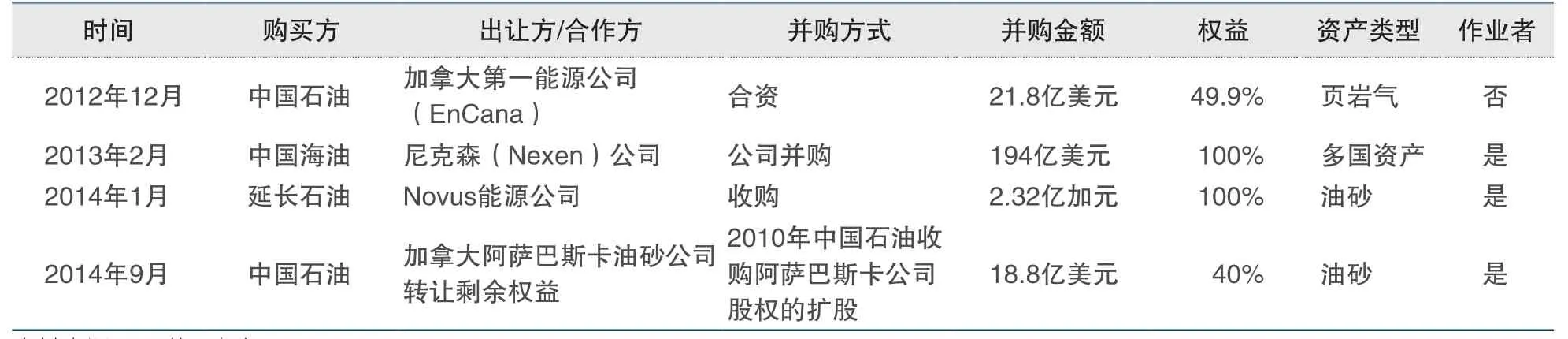

表2 2005-2014年中国企业并购的加拿大油气资产(大于1亿加元)项目

3 中国企业在加拿大油气投资情况

1992年4月,中国石油与加拿大艾伯塔省签署了《关于中国石油参与地下测试设施(UTF)项目的协议》(UTF: underground test facility),成立的中国石油(加拿大)有限公司拥有多个租赁区,开启了中国石油企业在加拿大的投资。此后,尤其是蒸汽辅助重力泄油技术成熟应用导致原油储量大幅增加以来,多家国际大石油公司积极布局加拿大油砂项目。中国的石油公司前后投资210多亿美元收并购了一批加拿大非常规油气资产(见表2)。例如,中国石油收并购了麦肯河/多佛油砂项目、多沃内页岩油气项目和白桦地致密气等3大项目;中国石化收购了康菲公司在辛克鲁德公司的权益、西年科能源公司(Synenco Energy)的北极之光和日光(Daylight)3大项目;中国海油收并购了MEG、OPTI和尼克森公司(Nexen)等;中投公司和延长石油分别在2010年和2014年收并购了加拿大油砂资。

(续表2)

从以上交易看,中国企业在加拿大的油气资产交易存在如下特点。

1)以非作业者和非常规油气资产为主,对项目掌控的力度低。绝大部分资产都是在2010-2014年油价在80美元/桶以上期间收并购的(见图5),除中国海油并购的尼克森公司有第三国的常规油气资产外,其他项目都是加拿大境内的非常规油气资产,只有4个项目是作业者,其他均为非作业者项目,有的是“小股份、大投资、非作业者项目”,在项目经营策略上缺乏掌控权。面对低油价,作业者因其投资已经回收而不再继续投资上产时,非作业者往往无法作为。

2)以议标为主,在高油价背景下普遍出价高。2005-2014年以来,中国企业并购的12个项目的单价均大于1亿加元,其中大于10亿加元的项目有7个,占并购款总额的96%以上,主要为油砂资产。通过购买当地上市公司获得加拿大油气资产,溢价普遍较高。例如,延长石油的项目收购价格为每股1.18加元,较其前一天收盘价溢价42%。中国海油以每股27.50美元的价格现金收购尼克森公司普通股,比此前20个交易日成交加权平均价溢价66%。

3)对地下资源的经济性缺乏认识,导致“资源诅咒”。“资源诅咒”这一现象在海外油气资产并购中经常出现,即过高地估计了储量、未来产能和项目净现值,项目可能不会按期望那样收回投资,这也是“赢家的诅咒”。关于资源量和储量的定义,中国与西方国家存在理解差异。中方往往重视物理量,对经济性缺乏足够重视,有时误把资源量当成储量,在没有试采的情况下,对可采储量和单井产量的估算过于乐观,造成项目投产后无法达产。例如,中国海油并购的OPTI公司项目,工作权益下(扣除矿费前)的沥青储量和资源量估计为1.95亿桶探明储量、5.34亿桶控制储量、11亿桶潜在资源量和3.35亿桶远景资源量。当时认为这些储量和资源量足够支持约43万桶/日(OPTI公司权益份额为15万桶/日)的沥青产量,而2018年中国海油的实际权益产量仅为6.4万桶/日。

4)对非常规油气项目的开采技术缺乏充分了解和掌握。蒸汽辅助重力泄油技术是加拿大最早研发成功并大面积推广的,中国利用蒸汽辅助重力泄油技术虽然在稠油开采方面取得成功,但面对加拿大埋深小于300米的油砂项目,还是低估了它的复杂性和特殊性,缺乏开采的经验和配套的技术措施。对于页岩油气和致密油气项目,长水平井钻完井和多级水力压裂技术是关键,中国企业的技术水平远不及加拿大当地的技术水平。

图5 2005-2014中国公司在加拿大油气收并购项目(大于1亿加元)投资

5)对油价的预期值过高,导致经济效益普遍不好。评价项目时采用布伦特油价80美元/桶作为评价基准,而这一价格远高于2014年以后的油价水平。与此同时,对项目的一体化重视不够,对油气出口通道和油气销售价格的预测过于乐观,没有估计到美国能源独立对加拿大油气出口价格的负面影响。签署了大量的上游水电气供应和管道外输的“照付不议”协议,在项目不达产的情况下,上游操作费和外输管输费居高不下,项目经济性大打折扣,有的项目投产之日就是亏损之时。

4 关于中国企业在加拿大油气项目的应对策略建议

未来,在国际油价长期低位宽幅振荡、油气出路受限、沥青油价超低和新增碳税等情况下,如果加拿大的外输管道不能在短期内开工建设以打破外输出口瓶颈,那么中方在加拿大的项目要实现效益开发还有较长的路要走。借鉴国际石油公司在加拿大投资策略的调整,笔者对中国的石油公司在加拿大油气资产的下一步运作提出几点参考性建议。

4.1 采取“归核化战略”,开展资产的合资合作

近年来,国际大石油公司纷纷采取“归核化战略”,剥离非核心业务,分化亏损资产,回归主业,通过资产处置,把现金流集中到核心业务。2001年,戴文能源公司以46亿美元收购安德森勘探公司,成为加拿大第三大独立天然气生产商,2019年则以28亿美元出售其全部加拿大资产回到美国市场。2018年,壳牌公司提出300亿美元的资产处置计划,其加拿大资产的处置就是该计划的组成部分。雪佛龙公司不断缩减地区规模,收缩业务范围,只保留优质资产,“四大”核心地区(北美、亚太、西非和哈萨克斯坦)的资产占其上游资产的70%以上。目前,中国公司在加拿大的非常规项目资产效益情况各不相同,需要根据各公司战略,研究资产潜在价值,采取灵活方式进行合资合作,甚至直接处置资产,“轻装上阵”,把资金用到效益更好的项目。

4.2 加强前期试采,确保储量估算和产能评价的准确性

中方的多个项目在收并购时看重的是地下资源量巨大,对开采难度和采收率没能准确估算。目前,这些项目大部分已进入早期生产阶段,油砂项目的蒸汽辅助重力泄油技术得以广泛应用,页岩油气和致密油气项目的大规模水平井钻完井和水力压裂技术也大面积推广。对此,建议基于加拿大非常规油气储量规范和近年生产情况,开展深度储量评价和产能预测,重新规划每个项目的产能剖面,更准确地评估项目效益。

4.3 研究加拿大天然气合作模式,定准LNG目标市场

亚太地区天然气消费潜力大,市场价格远高于北美天然气价格。地域特点决定了加拿大天然气向美国之外地区的出口将以LNG为主。投资建设LNG是唯一的选择。目前,由壳牌公司主导的加拿大唯一一个LNG项目一旦成功,将起到很好的示范作用。建议开展加拿大天然气上下游一体化研究,在资源有保障的前提下,选择合适地点建设LNG厂。在投资方式上,以多伙伴联合投资为佳。发挥中国天然气消费市场的优势,建立稳定的天然气供应到中国的渠道,保障国家能源安全。

4.4 加大创新力度做好现有项目,审慎进入新的非常规项目

加拿大虽然油气资源丰富,但以油砂和致密油气为主,这些资源对技术的要求高。要加强文化融合,用好当地员工,发挥他们的积极性和创造性,双方员工共同开展科技创新和管理创新研究,对项目进行客观全面的技术经济评估,拿出应对策略。尽可能与服务商就已经签署的各种“照付不议”协议进行再谈判,降低成本,提高效益,让项目早日走出困境。加拿大LNG项目的气源和销售由各伙伴负责,中方要提前谋划,锁定气源,避免投产时因气源不足产生“照付不议”赔偿。加拿大的法律法规非常严格,西方公司逐步撤出加拿大非常规油气市场,在油气外输管线和LNG市场没有明显改善之前,中方须审慎进入新的非常规油气项目。

4.5 密切关注美国对加拿大的影响,做好应变准备

北美是一个统一的市场,美国和加拿大的邻国关系和联盟关系,决定了美国对加拿大的控制力度不会减小,而且已有先例表明加方对中国公司存在非理性政治驱动。尽管美国实现了能源独立,但据美国能源信息署(EIA)近期发布的研究预测,美国的原油产量峰值可能在2030年左右到来,约为1400万桶/日,这一产量水平将持续到2040年左右。此后,美国还会成为油气净进口国,对美国来说,加拿大的供应优势远超油气资源丰富的委内瑞拉和中东地区。因此,美国对加拿大新建外输管道将会继续施加影响,尽可能推迟或阻碍。对此要有充分的认识和预期,要密切跟踪加拿大拱顶石和跨山管道的批复和进展,一旦真正启动建设,势必会带动油砂项目的开发步伐。