税收显著性视域下我国碳税制度构建的路径分析

2020-06-15任超赖芸池

任超 赖芸池

【摘要】碳税制度的发展源于国家经济发展和环境保护之间的平衡需要, 面对全球化的环境问题,利用税收手段调整碳交易市场的非理性行为是各个国家控制碳排放、保护环境的基本方式。 对于我国碳税制度的设计, 吸收市场的负外部性和融洽现有的税收体系是制度构建的基础。 在此基础之上, 运用税收显著性理论, 通过显著的碳税影响纳税人的行为, 区分个人纳税人和企业纳税人, 衡平碳税显著性的表现与纳税人利益的保障, 结合域外成熟的碳税实施经验, 分析我国碳税制度的构建路径。

【关键词】税收显著性;碳税制度;外部性;碳排放

【中图分类号】 F432.9 【文献标识码】A 【文章编号】1004-0994(2020)11-0148-6

随着二氧化碳的排放对全球气候变化的影响越来越明显, 在我国构建碳税制度越来越具有必要性。 碳税这一概念最早源自于英国学者庇古关于外部性问题的研究, 其认为需要以税收方式弥补社会对环境造成的损害。 从20世纪90年代开始, 发达国家就开始为解决碳排放带来的负外部性而征收碳税。 但对于一个国家而言, 碳税的征收不仅是设立一个新的税种, 而且会影响纳税人的利益和国家的经济运行。 因此, 构建符合我国国情的碳税制度, 需要明确碳税征收的必要性及其与现有税收体系是否存在冲突。

一、碳税制度的逻辑起点

(一)碳税与碳排放的外部性

在碳交易过程中, 市场上的外部性会产生不同类型的额外费用, 将该部分费用纳入碳税的征收范围, 有助于内化碳产品交易的外部性成本, 实现碳需求量与供应量的最优组合, 使生产者与消费者的利益在节能减排的要求下依然得到充分保障。

1. 市场外部性。 市场上的交易费用是指货物从卖方转移到买方的必要费用[1] , 包括生产费用、运输费用、销售设备以及一个产品从原材料到最终消费者所需的全部费用。 在产品的销售过程中, 买方可能会将相关的费用整合到购买价格中。 但是上述内容并不包括交易市场的外部性(本文对于碳税征收问题的讨论中仅限于负外部性), 诸如工厂排放污染、高速公路堵塞等典型情形就是产生的外部性, 这部分费用最终会在产品的定价中体现出来, 但工廠排放的污染物对空气、水质的影响不会体现在产品的价格中, 而生活在工厂周围的人们却需要对由此产生的健康问题、财产价值贬损承担后果。 这些成本都是产品从生产到销售过程中产生的, 是市场交易产生的负外部性, 但交易链中没有任何一方承担该成本。 正是因为诸如此类的情形无需收取费用, 一些企业为获取产品经济利益, 在生产过程中有了更多过度排放污染的行为, 相应地消费者也会有更多的消费行为。 为规范这些行为, 可以将该部分外部费用整合进交易费用, 从而在产品的交易价格中纳入外部性。 如果不及时对负外部性采取积极措施, 就会使得生产者与消费者的行为超出市场允许的范围, 这是气候变化作为外部性对碳排放治理的影响。

2. 碳排放的外部性。 全球变暖就是市场活动中产生的负外部性, 由于人类活动造成的全球温度变化会对社会的运行增加额外的费用, 而这些费用并不由从事该活动的企业和个人承担。 如果不考虑碳交易过程中产生的负外部性, 将无法有效地解决现存生态环境污染问题。

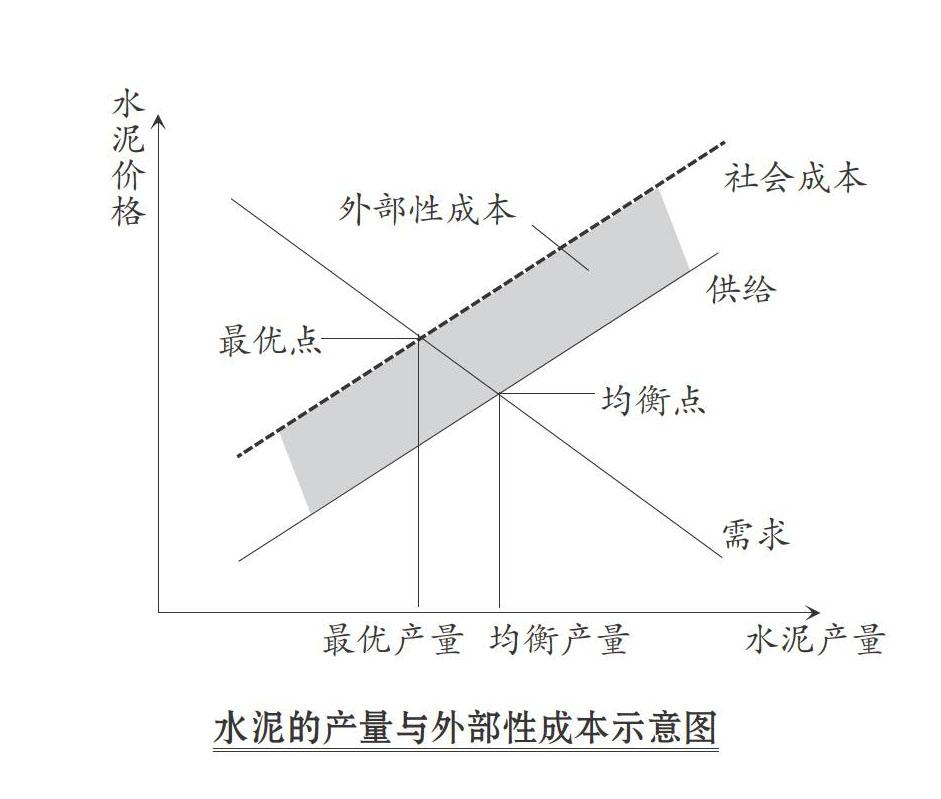

以水泥为例, 在水泥的产量与外部性成本示意图中, 水泥的需求曲线反映了水泥对于消费者的价值, 水泥的供给曲线反映了生产者生产水泥所需要的成本, 在市场自由调控时, 往往会达到供需均衡点, 即达到均衡产量时, 水泥对消费者的价值与对生产者的成本之间的差值最大, 同时确保了生产者与消费者的利益[2] 。 但是, 水泥制造业是二氧化碳排放最多的行业之一, 在计算生产成本时, 还应考虑产生的二氧化碳对空气、水质的影响, 当这一部分外部性成本被计入生产成本时, 供需关系的平衡就会被打破。 当水泥产量达到均衡产量时, 社会成本因为外部性成本的增加而超过了均衡点, 社会成本曲线就会出现在供给曲线之上, 两条曲线之间的灰色部分反映的恰是生产水泥对环境造成的负外部性。 如果减少需求量, 就能使供需关系达到最优点。 因此, 政府可以通过征收碳税来实现这一目的, 在向生产者征收碳税之后, 如果碳税能够针对全部的外部性, 那么新的供给曲线将与社会成本曲线重合, 在最优点, 生产者将按最优产量生产水泥, 并能保障消费者的利益。

(二)碳税制度的比较优势

减碳手段的重复会阻碍国家经济的发展, 征税范围的重复会增加纳税人的负担, 相较于我国目前用于减少碳排放的碳排放交易制度和节约资源、保护环境的环境保护税和资源税, 碳税具有控制气候变暖的显著优势, 但征收碳税需要考量对碳交易市场以及现行环保税收体系的影响。

1. 碳税与碳排放交易制度。 2017年12月, 国家发展改革委出台了《全国碳排放权交易市场建设方案(发电行业)》, 明确以发电行业为突破口, 启动全国碳排放交易体系。 2011年10月底, 国家发展改革委下发了《关于开展碳排放权交易试点工作的通知》, 批准北京、天津、上海、重庆、湖北、广东和深圳七个试点省市开展碳排放权交易试点工作。 截至2018年9月, 7个试点碳排放市场覆盖了电力、钢铁、水泥等多个行业近3000家重点排放单位, 累计成交量突破2.5亿吨, 累计成交金额超过55亿元, 企业整体履约率保持了较高水平[3] 。 与碳税的征收相比, 碳排放交易存在低显著性的劣势, 除了覆盖行业相关的企业, 后者对节能减排的效用实现不如前者。 但是, 碳排放交易是我国目前在减少碳排放的起步阶段所实施的重要手段, 碳税的征收必然需要与逐渐面向全国的碳交易市场衔接, 在制度的设计上必须具有适配性和前瞻性。 现有的碳排放交易制度会与碳税制度产生不同的效应, 只有最小化负面效应才能最大化节能减排效果。

2. 碳税与环境保护税、资源税。 2018年1月1日起正式实施的《环境保护税法》, 主要针对水污染物、噪声、固体废物、大气污染物等项目征收环境保护税, 通过减少污染物的排放来改善环境。 将于2020年9月1日正式实施的《资源税法》, 包括了原油、煤炭、天然气等征税项目, 目的是减少资源的过度耗费。 但是从解决气候变暖问题的角度来看, 这两种税都不能有效地解决“温室效应”, 不能遏制二氧化碳的排放。 在上述两种税的规制下, 依然无法使纳税人认识到通过税收减少碳排放的目的。 碳税的征收可以填补这部分空缺, 针对性地解决碳排放问题, 实现节能减排。 但是, 碳税制度的设计必然与上述两种税的征收范围存在重合之处, 对现有的环保税收体系造成冲击。 因此, 对于碳税的设立要使用“负担平移”原则, 不加重纳税人的总体负担[4] 。

二、税收显著性及其影响因素

税收显著性是指税收所引起注意的程度以及由此产生的对纳税人做出决策行为的影响, 这一理论的提出从经济学的角度揭示了税收制度构建时必须考虑的要素。 从早期“财政幻觉”假说(该假说认为, 财政收支过程的混沌性促使纳税人往往低估税收价格, 导致对公共产品的需求增加, 产生的原因包括税收体系中内生的幻觉、政府债务融资所产生的幻觉以及政府间转移支付所产生的幻觉)[5] 的提出, 到税收显著性理论的诞生, 更多的学者在考虑税制设计时将目光聚焦于纳税人, 以避免忽视纳税人低估或误解税收的情形。

(一)税收显著性的提出

傳统经济学认为经济人是理性的, 在选择时有清晰的目标, 能够做出使自身利益最大化的决策。 在20世纪50年代, Simon[6] 提出了有限性理论, 认为经济人的能力是有限的, 在做出判断时往往不是完全理性的, 会因内在框架效应和外部环境影响对信息产生不同的理解, 由于认知偏差会影响行为决策, 因此其对决策的选择寻求的也不是最优标准, 而是满意标准。 在此基础上, Oates等认为, 在税制设计上如果不能使纳税人完全感知到税负, 就不能做出最优的财政选择, 也就产生了“财政幻觉”, 即纳税人忽视税收增长, 而聚焦于公共支出的扩大对自身所增加的利益[7] 。 由此引发了学界对一项税收制度中纳税人对于税负的低估与误解问题的关注, Warneryd和Walerud[8] 在税收研究领域吸纳了Simon提出的有限性理论, 否定了传统经济学的理性经济人假设。

此后, Chetty[9] 等通过经验分析法和实验分析法, 发现人们在实际生活中由于主观或客观的原因而不能明确地认知税负, 从而在消费选择过程中偏离最优化, 并据此提出了税收显著性, 将其定义为“税收对纳税人的易见程度”。 与税制透明度、财政幻觉、税收感知度等不同, 税收显著性为纳税人在不同的税制中因忽视税负而造成的消费上的选择偏差提供了更精确的理论研究方向。 在税制透明度的基础上, Schenk[10] 认为, 在征税过程中, 税收显著性越低, 纳税人行为改变程度越小; 税收显著性越高, 纳税人行为改变程度越大; 在特殊情况下纳税人没有意识到税负的存在。 税收显著性理论充分关注了纳税人在对税收的认知和消费决策中存在的问题, 也为新的税制设计提供了不同的缺陷补足理论基础。

(二)税收显著性的影响因素

税收显著性的运用对税制构建具有重要作用, 而对税收显著性影响因素的分析, 可以更好地将税收显著性中体现的税收要素融入现行或即将构建的税制, 为税收研究提供新的研究领域。 目前相关研究的内容包括税制设计的基本要素, 每一个要素都将通过税收显著性使纳税人对税收的认知发生变化。 第一, 税种。 不同税种因为税基的不同体现的显著性也不同, 如消费税与所得税, 对于一般的商品, 消费税包含于商品的价格中, 但所得税较为明显, 普通消费者对于商品价格内部结构的认知程度显然低于对自身收入的认知程度, 从这一角度来看, 消费税的显著性低于所得税[11] 。 第二, 税率。 税率对税收显著性的影响体现在消费者会因为错误使用税率而导致对商品价格没有明确的认识。 对税率的这一影响可以用“熨平效应”解释。 纳税人在做出购买决策时错误地使用了平均税率, 而没有使用有效的边际税率, 原因在于税率通常是不显著的, 尤其是边际税率, 不能被纳税人明显地认知到, 使得纳税人在做出决策时低估税负。 据此做出的决策是不理性的, 这也是税率带来的不显著性对纳税人行为产生的影响。 第三, 税收征收方式。 一般的商品包含了消费税但不会在价格中显示出来, 如果将税额标注在商品上, 可以引起更多消费者的注意, 价格的变化将可能直接减少消费者的购买行为。 这一变化体现了不同的税收征收方式会影响税收显著性, 从而影响纳税人对税收的认知。

三、基于税收显著性的域外碳税制度发展经验

(一)英国的气候变化税与电力行业碳“地板价”

2001年英国开始征收气候变化税, 征税对象包括电力、煤炭和焦炭、液化石油气和天然气四类能源产品。 在征收气候变化税的同时, 英国也考虑了该税实际实施问题的解决方案, 主要包括: 第一, 气候变化税的征收仅针对工业、商业、农业(养殖业)和公共服务等部门, 不对国内消费者和慈善团体征税; 第二, 气候变化税存在豁免条款, 豁免对象主要包括特定用途的能源(如慈善用途), 热电联产机组产生的电力, 平均每天用电少于33千瓦时、每天耗用燃气少于145千瓦时的小型企业及不在国内使用的能源等[12] , 在一定程度上减轻了企业的税负; 第三, 气候变化税在征缴和减免措施上与增值税保持了较高的一致性[13] , 保证了与现有税制之间的顺畅衔接。 英国设计的气候变化税有效地避免了增加纳税人的负担, 但对于高碳排放的电力行业未起到有效的约束作用。

英国于2013年针对电力行业启动了“地板价”(由两部分组成, 一部分是欧盟碳市场下的配额价格, 另一部分是设定的地板价减去配额价格后的差额, 称为碳支撑价格)的政策, 以提高气候变化税的显著性。 为使电力公司更明显地感受到气候变化税的征收, 英国政府在碳价的设计上进行了更细致的规定, 电力公司需要对二氧化碳排放按照“地板价”支付, 如果欧盟碳市场的碳价低于英国碳“地板价”, 则电力公司还须支付碳支撑价格。 而正是在这一“地板价”碳税的影响下, 英国的可再生能源发电量从2013年的19.5吉瓦增长到2018年的41.9吉瓦, 而化石燃料额发电量下降了近三分之一。 截至2018年底, 英国只剩下6个还在运作的煤电厂。 税收显著性的作用在英国的气候变化税中得到了充分体现, 在气候变化税和“地板价”的双重控制下, 电力行业对煤炭的依赖程度越来越低, 而天然气、风力、生物质能发电量均已超过煤炭发电量, 二氧化碳的排放在税收征管之下得到了明显的控制。

(二)加拿大英属哥伦比亚省的碳税

2007年, 加拿大英属哥伦比亚省(简称“BC省”)的二氧化碳排放量占全国的8.6%, 作为加拿大第三大城市, 8.6%看似不高, 但由于BC省主要以旅游业和资源产业作为经济发展对象, 其二氧化碳的排放量相对过高。 为了解决这一问题, BC省于2008年7月1日开始实施碳税。 其碳税的征收所体现的税收显著性在于, 不管是产品的“上游”生产端, 还是“下游”消费端[14] , 相关主体都需要为碳交易产生的负外部性支付费用。 例如, 化石燃料在进入终端销售市场前, 其在BC省首次销售时, 总经销商(包括生产商和进口商)要根据销售量缴纳保证金, 二级经销商要向总经销商缴纳保证金, 进入终端销售市场后, 消费者就要缴纳碳税。 这样的征收模式不会错过每一个碳交易环节, 从而以征收费用的方式实现碳减排的目的。

BC省设计的碳税保证了税收显著性, 也在制度中体现了对纳税人利益的保障, 包括: 第一, 保持较低税率。 碳税税率在2008年设为10加元/吨CO2, 以后每年每吨CO2当量增加5加元, 直到2012年达到30加元/吨CO2, 并一直持续到2018年。 第二, 细化碳税税目。 BC省的二氧化碳排放主要来源于交通领域和生产领域, 因此其征税对象分为移动来源和固定来源。 其中, 移动来源就是交通工具所产生的二氧化碳, 而固定来源是由于BC省纬度较高、冬天相对寒冷需要建筑物供暖而产生的二氧化碳。 BC省根據二氧化碳排放结构设计了独特的碳税制度, 避免对纳税人增加更重的负担。 第三, 坚持税收中立。 BC省以征缴的碳税抵免个人所得税、企业所得税的税收, 发放低收入家庭气候应对税收补助、特定地区居民津贴, 改善了生态环境[14] 。

(三)南非的碳税

2019年6月1日, 南非正式实施碳税法案, 适用范围包括化石燃料排放、工业排放等领域。 南非的碳税制度体现的税收显著性在于对碳税的征收进行详细规定的同时, 为企业投资、个人就业创造了良好的条件, 为纳税人缴纳碳税提供了明确的指导, 从而针对性地影响了纳税人的碳消耗行为。 具体内容包括: ①按照120兰特/吨CO2征收税费, 前5年每年增长10%, 之后随着通货膨胀而增加; ②税收收入由国家财政收取; ③前5年农业、林业、废物处理和土地使用部门免税; ④设立高达10%的贸易风险津贴以保护南非工业的竞争力, 防止碳泄漏问题; ⑤外向型企业是指进出口总值占国内生产总值40%以上的行业; ⑥碳税实际上是对燃料燃烧、气化和非能源工业过程中产生的碳排放物征税。 这一碳税制度在税率、税基、税收优惠措施等方面都进行了具体的规定。

南非在碳税征收上与其他发达国家的最大不同在于, 其经济发展水平不够发达, 而一个税种的征收必然对国家的资本产生影响, 尤其是碳税, 其税基与能源密不可分, 对国家的生产有着重大影响。 南非的粮食生产部门正是基于此对这一税制提出了犹疑, 碳税的征收是否会抑制农业生产从而对整个国家产生影响, 因为粮食出口是南非GDP的重要组成部分。 但南非在碳税法案的设计上, 尽可能地减少了对农业行业的影响, 具体措施包括: 先对初级农业部门免税5年, 再将这一优惠制度扩展至粮食生产部门, 这一做法保证了农业和食品工业在改善后的绿色经济中继续保持收益, 缓冲了碳税的征收带来的冲击。 为保证国家粮食的正常生产与安全, 南非的立法者也建议建立减少粮食浪费的机制以确保碳税的实施[15] 。 可见, 南非的碳税制度设计体现了税收优惠政策, 保证了国家经济的稳定发展。

(四)小结

英国的气候变化税实施将近二十年, 在碳税制度中体现了对纳税人利益的保障以及与现有税制的衔接, 针对电力行业提高了气候变化税的显著性, 以此实现了在国家可持续发展中的能源结构转型, 清洁能源的利用率和效率逐渐得到提升。 加拿大BC省的碳税设计实现了碳税的有效性和协调性, 尤其凸显了碳税对于纳税人的显著性, 又以定向退回的方式支持了企业的投资, 充分发挥了碳税的双重红利优势。 而南非作为首个实施碳税的非洲国家, 其碳税法案的颁布对于需要发展但污染排放严重的南非而言充满了挑战性, 但其碳税制度中的税收优惠政策确保了国家主要出口产业的稳定发展。

从域外国家逐渐成熟的碳税制度和丰富的实施经验中, 可以看到税收显著性在碳税设计中的体现, 为实现保护环境的目的, 必须使纳税人明显地注意到碳税的征收, 从而调整其生产和消费行为。 但是在凸显税收显著性的同时, 纳税人的利益可能会因此而受到减损, 国家的主要经济运行也可能受到影响, 因此在设计碳税制度时必须考虑优惠措施, 以确保纳税人在缴纳碳税的同时, 尽可能保障整体利益免遭减损。 同时, 生产企业转向低碳能源的开发利用而减少碳消费, 有助于政府实现碳税制度设立之初的节能减排目的。

四、基于税收显著性的我国碳税制度构建路径

结合税收显著性理论, 我国碳税制度的构建可以分别从个人纳税人和企业纳税人出发。 对于个人纳税人, 税收显著性的体现是碳税征收时的重点, 以此影响个人纳税人的碳消费行为。 而对于企业纳税人, 碳税征收即具有显著性, 制度构建的重点在于征收碳税时对企业生产力与竞争力的保证, 以减少对国家经济发展的冲击。

(一)对于个人纳税人

在对个人纳税人征收碳税时, 碳税的显著性体现在能否被个人关注到, 只有个人意识到碳税的征收, 才会感受到消费成本的增加, 从而减少碳消费行为, 在消费端实现节能减排的目标。 为此, 碳税制度的设计需要在产品的价格上着手, 以显著的价格提醒不同的消费者, 实现层次化的征收体系。

1. 突出碳税显著性, 增强纳税人意识。 如果将碳税的税费标注在商品的价格中, 消费者在购买之前就不会再计算该商品所负税费。 因此, 要使个人在消费行为中认识到碳税, 就需要在价格标注上具有显著性并易于计算。 在消费行为中, 消费者经常会存在“聚焦效应”和“熨平效应”情形, 即只关注商品的会员价, 在商品附有折扣时只进行简单的估算, 这样的行为使得消费存在盲目性和随意性, 不利于碳税征收目的的实现。 要克服这两种效应对消费行为的影响, 就要在碳税的价格设置上让消费者关注到碳税, 以显著的方式影响消费者的消费决策, 减少其碳消费行为。 但碳税的显著性只能体现在价格的呈现形式上, 而非体现在价格本身, 对于因碳排放产生的外部性而增加的成本, 应当由生产者承担, 而不能增加消费者的负担。

2. 区分不同消费模式, 明确碳税征收形式。 碳税制度的设计目的是减少碳排放, 对于个人纳税人, 需要以显著的方式向不同的消费者呈现碳税税费, 才可达到限制消费者购买较高碳排放商品的效果, 并向消费者提供其他消费选择, 减少碳消费的同时不减少商品消费。 在商品价格中体现碳税税费的设计上, 相比于含税设计(将税费包含在商品的价格中)和后税设计(不在商品的价格上体现税费, 而是在结账时由收银员另行收取商品对应的税费), 标税设计通过将税费与商品原价格分开显示, 使碳税在商品的价格中体现得更加明显, 对消费者做出购买决定的当下产生的影响也更大。 对商品价格敏感的人和有环保意识的人都会对此做出不同的应对, 主要包括替代选择和收入转移[16] 。 其中: 替代选择是指对价格敏感的人会因为显著的税费的征收而选择其他不征税的产品, 即使两种产品都需要征收碳税, 他们也会选择更低价的商品; 收入转移是指有环保意识的人在面对征收碳税的商品时, 可能会完全放弃该类商品, 而选择其他更重要、更环保的商品。 因此, 对于价格敏感的人, 在税制设计时需要对交易链中碳排放不同的商品进行区分标价; 而对于有生态意识的人, 应鼓励生产者以新兴能源生产更多的零碳商品。

(二)对于企业纳税人

碳税的征收对于企业的显著性较高, 在碳交易链中有明显的影响。 碳税制度的设计对于企业纳税人来说, 更重要的是在向企业征收碳税的同时针对性地向企业返还碳税收入, 以支持企业有足够的资金保持正常的生产经营, 优化升级自身能源结构, 投资新兴能源开发, 减少碳排放。

1. 区分碳税征收层级, 回归企业自身发展。 碳税对于企业的显著性相比于消费者更容易凸显, 但对于在生产、销售过程中产生的碳排放不同的企业应当区别征收碳税, 设计不同碳排放且税率不同的碳税, 有助于高碳排放企业明显地感知到碳税, 约束其碳排放行为, 同时避免碳排放不高的企业承担过重的税负, 但又对其碳排放行为进行改善。 但是随着显著的碳税的征收, 会产生企业生产成本增加的问题, 企业在风险项目的投资上会有所限制而转向更为安全的项目以降低风险。 这样, 节能减排的项目就会因为企业投入的减少而不能得到投资者和企业债权人的支持, 将使企业的发展受到成本增加和投资减少的双重限制。 对于碳税实施后可能产生的负面影响, 国家在税制设计中应当予以考虑。 根据税收中性原则, 对于从企业征收的碳税, 国家应以企业所得税税收抵免的方式返还给企业, 以减轻企业的经济负担。 在碳税制度实施的同时, 国家还可以红利的形式将税款返还给企业, 专项用于支持减碳项目投资, 以确保投资者的投资信心。 碳税制度的设计初衷就是减少碳排放而非国家从中获利, 因此对于征收的碳税回归企业自身的发展亦符合这项税制的目的。

2. 重视成本效益分析, 推动能源结构革新。 与传统经济学中的经济人相同, 企业也并不完全都是理性的。 区别在于企业面对碳税征收时与个人的反应动机不同。 对于显著的碳税征收而增加的成本, 企业会选择减少其他项目的投资或是增加收入来源, 而不是减少碳排放。 这一过程中企业并没有清晰地分析成本与效益, 而是侧重于暂时应对碳税征收。 因此, 在使企业认识到碳税的征收时, 显著的碳税也要求企业认识到需采取减少碳排放的正确措施以应对生产成本增加的情况, 而保证这一显著性的实现需有更多其他的制度对企业的选择加以限制, 即提供碳税相关的制度, 引导企业做出理性选择。 对于企业在产能結构选择上的不理性造成的碳交易市场的不确定性, 同样需要国家的配套政策来确保显著的碳税的有效实施。 政府部门应注重提升能源效率, 减少能源浪费, 大力推进光伏、海上风电等清洁能源的发展, 积极推广新能源汽车, 支持企业的能源结构改革, 维持碳交易市场的稳定, 保障企业在转型之后仍具足够的竞争优势。

五、结语

面对全球气候变暖, 需要在我国现有的税收体系中增加碳税, 以解决在碳交易市场中出现的负外部性导致的环境问题。 结合我国当前的税收体系和节能减排手段, 碳税制度的构建需要考虑碳税与碳交易市场之间的协调性, 以及碳税与环境保护税、资源税之间的融洽性。 税收显著性理论明确了碳税制度构建的核心内容, 通过提高纳税人的纳税意识以减少碳消耗, 由此提出分别从个人纳税人和企业纳税人出发讨论碳税制度的构建路径, 或许可以为立法者提供新的思路。 对于个人纳税人, 碳税制度应当侧重于显著性的提升, 针对性的征收方式是引导消费者转向低碳消费的关键。 而对于企业纳税人, 其受到碳税征收的影响原已较为明显, 在设计碳税制度时应该首先考虑其能否促进企业的产业结构改革, 能否推动国家新能源经济的发展。 在我国当前的环境下, 碳税制度的构建仍存在一定商议空间, 但从环境保护税、资源税的立法可以看出, 政府希望通过税收改善生态环境问题, 为解决气候变暖问题, 碳税也将会在法律层面得到明确。

【 主 要 参 考 文 献 】

[ 1 ] Dennis W. Carlton, Alan S. Frankel. Transaction Costs, Externalities, and "Two-sided" Payment Markets[ J].Columbia University Business

Law Review,2005(3):617 ~ 618.

[ 2 ] 曼昆著.梁小民,梁砾译.经济学基础(第六版)[M].北京:北京大学出版社,2014:168 ~ 170.

[ 3 ] 人民日报.全国碳排放权交易市场启动 首批纳入1700余家发电企业[EB/OL].http://www.xinhuanet.com/politics/2018-09/15/c_

1123433336.html,2019-11-19.

[ 4 ] 张守文.税法原理(第九版)[M].北京:北京大学出版社,2019:295.

[ 5 ] 张铭洪,罗振华.西方财政幻觉假说研究述评[ J].财政研究,2002(8):22 ~ 24.

[ 6 ] Simon H. A.. Rational Choice and the Structure of the Environment[ J].Psychological Review,1956(2):129 ~ 135.

[ 7 ] 周琦深,徐亚兰,罗洁等.国外税收研究的新领域:税收显著性研究述评及展望[ J].贵州大学学报(社会科学版),2014(4):21 ~ 27.

[ 8 ] Warneryd K. E., Walerud B.. Taxes and Economic Behavior: Some Interview Data on Tax Evasion in Sweden[ J].Journal of Economic

Psychology,1982(3):187 ~ 211.

[ 9 ] Chetty R.. The Simple Economics of Salience and Taxation[R].Cambridge, MA: National Bureau of Economic Research,2009.

[10] Deborah H. Schenk. Exploiting the Salience Bias in Designing Taxes[ J].Yale Law Journal on Regulations,2011(5):253 ~ 267.

[11] 童锦治,周竺竺.基于启发式认知偏向的税收显著性研究评述[ J].厦门大学学报(哲学社会科学版),2011(3):9 ~ 15.

[12] 张芃,段茂盛.英国控制温室气体排放的主要财税政策评述[ J].中国人口·资源与环境,2015(8):100 ~ 106.

[13] EDF Energy. Value Added Tax and Climate Change Levy Explained[EB/OL].http://ww.edfenergy.com/sites/default/files/sme_vat_guide_

1212.pdf,2014-11-03.

[14] 王吉春,宋婧.能源企業产业发展视域下我国碳税立法框架建议——结合加拿大英属哥伦比亚省碳税实施经验[ J].经济研究参考,2019

(7):99 ~ 109.

[15] Sifiso M. Ntombela, Heinrich R. Bohlmann, Mmatlou W. Kalaba. Greening the South Africa′s Economy Could Benefit the Food Sector:

Evidence from a Carbon Tax Policy Assessment[ J].Environmental and Resource Economics,2019(74):891 ~ 910.

[16] David Gamage, Darien Shanske. Three Essays on Tax Salience: Market Salience and Political Salience[ J].Tax Law Review,2011(19):23

~ 24.