关联交易、内部控制与盈余管理

2020-06-03岳上植邹鹤瑶

岳上植 邹鹤瑶

【摘 要】 盈余管理普遍存在于企业的经营管理中,内部控制对企业盈余管理行为起到监督和制约作用,而关联交易作为管理层进行盈余管理的重要选择,也会受到内部控制的影响。文章以2012—2017年滬深两市A股上市公司作为样本数据进行实证研究,弥补关联交易、内部控制以及盈余管理三者之间关系的研究空缺。通过研究得出结论:内部控制显著抑制了关联交易下管理层的应计盈余管理行为;内部控制并没有对关联交易下的真实盈余管理起到抑制作用。由此,提出相关建议:一是提高审计人员职业素养;二是转变相关部门管理思路;三是加强内部控制制度建设;四是提高管理层的社会责任感。

【关键词】 关联交易; 内部控制; 应计盈余管理; 真实盈余管理; 上市公司

一、引言

对盈余管理的研究早在20世纪80年代就已经在西方展开,盈余管理作为实现企业利润最大化甚至管理当局私人利益最大化的途径,必定会成为一种普遍存在于企业持续经营中的管理手段。随着会计制度和会计准则的逐步建立健全,在严格的监管环境下,企业很难再使用会计政策选择和会计估计运用的手段来进行盈余管理。由于关联交易可以渗透在市场交易的各个角落,因此,在这种管理日益严苛的大环境下,较低成本、较高隐蔽性的关联交易的方式越来越成为上市公司管理层盈余管理的第一选择。但企业如果过度放纵管理层对盈余管理的操纵,必然会造成失真的会计信息披露,在损害股东利益的同时给企业带来了不守诚信的不良形象和一系列的负面新闻,投资者一旦对企业失去信心就容易撤资,从而使企业得不偿失。2018年,山东鑫秋农业科技股份有限公司就被曝出虚增营业收入8 832万元,隐瞒了将近2亿元的关联交易额;昆明机床通过与客户签订虚假合同,虚增营业收入4.82亿元,被证监会发文行政处罚,在财务造假的种种丑闻背后,可以看出,缺乏有效运行的内部控制制度是造成财务信息造假或者是虚假披露的主要原因之一,在缺乏内部监督的情形下,管理者很容易被数字蒙蔽从而走入歧途,值得注意的是,关联方交易是存在巨大潜在弄虚作假风险的事项,而内部控制制度的高效运行则能对关联交易起到良好的抑制和防御作用。内部控制制度的健康运行可以约束管理者的盈余操纵行为、减少甚至消除违法违规的关联交易。

我国经济发展势头迅猛,大步迈入世界市场,但在强劲的发展下,不成熟的发展模式也带来了企业许多冲突和矛盾。在现有的文献研究中,我国学者大多都是从关联交易与盈余管理的关系以及内部控制与盈余管理之间的关系角度来展开,而内部控制作为企业内部的约束、评价和监管措施,能否通过其对关联交易的抑制作用来更好地约束管理层的盈余管理行为,是本文的研究重点。

二、文献综述

从国外现有的研究文献来看,Claessens et al.[1]研究认为,关联交易在操纵利润上是一种较常用的手段。Gordon et al.[2]认为企业的有效内部控制与关联交易之间呈现显著的负相关关系。Bryan et al.[3]研究发现,如果一家公司披露其企业中存在的内部控制的缺陷是实质性的,并且盈利水平超过了行业平均的水平,那么这家公司盈余质量一般不会太高。Hazarika et al.[4]研究表明,内部治理(内部控制)能够对管理层的盈余管理行为起到抑制的作用,从而增加公司和股票的价值,给股东带来收益。

从国内现有的研究文献来看,在内部控制和盈余管理之间的关系上,不同学者存在着不同的声音,一种声音认为内部控制可以对盈余管理起到约束的作用,董望等[5]的研究指出内部控制与盈余管理之间呈现负相关关系;方红星等[6]研究表明一个企业其内部控制质量越高,对应计盈余管理和真实盈余管理行为更能起到明显有效的抑制作用;高子捷等[7]研究发现,内部控制抑制应计盈余管理,但只有高质量的内部控制才能抑制真实盈余管理。还有另一种声音,范经华等[8]指出内部控制对真实盈余管理并不起抑制作用;彭晓洁等[9]研究发现内部控制虽然抑制真实盈余管理,但这种关系在微利上市公司中并不存在;对于关联交易与盈余管理的关系研究,关月琴等[10]研究认为上市公司为了遮蔽关联交易给其带来的负面影响,往往管理层会进行正向的盈余管理;周瑞[11]研究认为,上市公司关联交易与盈余管理的程度呈正相关关系。

通过对文献的梳理可以看到,现有的研究文献表明了内部控制作为企业建设的热点、要点,其与盈余管理之间的关系研究是国内外学术界研究的重点。而随着资本市场的发展,关联交易对盈余管理的影响也不容小觑,因而关联交易与内部控制之间密不可分的关系也应该成为目前研究的重点工作之一。本文将从关联交易、内部控制与盈余管理三者关系的角度展开进一步的实证分析,使研究更加深入,拓宽现有的研究视角。

三、研究设计

(一)研究假设

随着时代更迭和资本市场的逐渐壮大,不断多元化的市场使得很多企业的所有者面对激烈的市场愈发显得力不从心。为了实现企业的持续发展,越来越多的所有者在经营管理上采取了所有权与经营权的两权分离方式,在这一经营模式下,所有者一般不会切实参与到生产经营的每一项活动中去,这就给管理者留出了大量牟取私利的空间和时间。管理者在为企业创造财富时,希望从中获得更多的个人利益,管理者一旦在此环节中舍弃道德,就会通过操纵盈余的手段将粉饰过的财务报表带给使用者,从而损害股东和企业所有者等一些相关者的利益,带来得不偿失的后果。在这种发展现状下,内部控制制度作为企业内部治理中发挥制约、调节作用的关键制度,越来越成为企业制度建设的重要一环,是企业运营中的重要防御性措施,会对会计信息质量起到监管和保障的作用,也会对管理者在运用盈余管理手段时予以预警。上市公司的财务报表使用者需要得到一份完整而真实的财务报表来维护自身利益,这就需要运行有效的内部控制制度来提供保障,约束管理层对会计政策、会计方法的任意选择,抑制管理层的应计盈余管理行为;规范企业的内部运作流程,抑制管理层的真实盈余管理行为。基于此,本文提出假设1。

H1:内部控制与盈余管理呈现明显负相关。

盈余管理是实现企业自身效益和利润最大化目的手段之一,最大限度地降低成本也是企业经营管理过程中的重要目标。从机会主义的角度分析,管理层极易在利益的驱动下选择构造关联交易来操纵盈余。相对于外部交易,关联方之间大多不需要耗费大量的时间和费用去沟通和了解,再加上管理层的促进甚至运用权力干预从而直接达成交易,这就在一定程度上节约了成本,提高了生产效率,并且关联交易的隐蔽性也有助于隐瞒不良的盈余质量信息,关联交易双方很容易达成不可向外界披露的往来协议,从而促进盈余管理,起到“美化”财务报表的作用,并最终实现管理者想要达到的发展经营目标。基于此,本文提出假设2。

H2:关联交易度与盈余管理程度呈显著正相关。

财务舞弊丑闻的不断爆出表明,关联交易作为操纵盈余的有力手段,已经开始被管理者用作盈余管理的常用方法,内部控制作为一种企业内部的防御性、约束性机制,可以合理保证企业的财务报表是在遵循严格的相适应的法律法规下编制和报出的,从而使得管理者的违反法律法规和职业道德的行为就极易被发现,这也就对企业管理者不当操纵盈余的行为起到了一些监督、预警作用,而关联交易作为盈余管理的重要手段,内部控制对企业的关联方交易也会起到一定的规范作用。根据信息不对称理论,内部管理者对企业的信息掌握较外部使用者有更大的主动权,管理者为了自身利益考虑,很容易隐瞒不利信息,从而对关联交易下的盈余管理进行加工粉饰,但当内部控制有效运行时,企业与关联方进行交易受到的监督和审核一定会随之增加,关联交易的频率也就会有所减少,与其相关的盈余管理行为机会自然降低。基于此,本文提出假设3a和假设3b。

H3a:内部控制能够抑制关联交易下的应计盈余管理行为;

H3b:内部控制能够抑制关联交易下的真实盈余管理行为。

(二)样本选取与数据来源

本文选取2012—2017年的沪深A股上市公司平衡面板数据作为研究的样本,然后做出如下剔除:(1)ST类上市公司;(2)金融类上市公司。选取均是2013年以后上市的公司,这样做的目的是为了保持样本数据的一致性。经过筛选,最后得到了2 307个样本数据以及11 535个观测值,并对样本数据进行了1%的上下缩尾。其中关联交易和盈余管理的数据来源是国泰安数据库(CSMAR),内部控制数据的来源是迪博内部控制与风险管理数据库(DIB)。

(三)变量定义

1.应计盈余管理。在对应计盈余管理进行回归模型的构建时,学者们大多采用的都是修正后的Jones模型,国内的研究学者通过研究发现,在中国的证券市场上修正后的Jones模型更能够检验应计盈余管理,因此本文将借鉴方红星等[12]的做法来测定企业应计盈余管理水平。

2.真实盈余管理。Roychowdhury[13]研究认为真实盈余管理体现在对销售、生产和酌量性费用的操控上,并且可以用异常经营现金流、异常生产成本以及异常酌量性费用等进行计量,本文借鉴其研究成果对真实盈余管理进行模型构建。

(四)模型构建

其中,ICi,t代表内部控制质量;DAi,t代表应计盈余管理程度;REMi,t代表真实盈余管理程度。如果模型中ICi,t与DAi,t的回归系数为显著的负值,说明越高水平的内部控制质量越能抑制应计盈余管理。如果模型中ICi,t与REMi,t的回归系数为显著的负值,说明越高的内部控制质量越能抑制真实盈余管理。

其中,RPTi,t代表关联交易额,如果模型中RPTi,t和DAi,t的回归系数显著为正,那么说明上市公司关联交易的程度越高,其应计盈余管理的程度越高;如果模型中RPTi,t和REMi,t的回归系数显著为正,那么说明上市公司关联交易的程度越高,其真实盈余管理的程度越高。

其中,ICi,t×RPTi,t代表内部控制与关联交易的交互项。若ICi,t×RPTi,t与DAi,t的回归系数显著为负,则说明越高质量的內部控制越能抑制关联交易下的应计盈余管理;若ICi,t×RPTi,t与REMi,t的回归系数是显著的负值,则说明越高质量的内部控制越能抑制关联交易下的真实盈余管理。

四、实证结果分析

(一)描述性统计

表2列示了回归模型中各变量具体的描述性统计值。从表2中可以看到,应计盈余管理(DA)的最小值是0.0008,最大值是0.4818,标准差为0.0879,说明了企业间的应计盈余管理水平是有着高低不同的差距的。真实盈余管理(REM)的最小值为0.0023,最大值为1.3061,标准差为0.2129,说明了各个企业的真实盈余管理水平差距也是参差不齐的。内部控制有效性(IC)的最小值是0,最大值是6.6963,均值是6.2269,对比来看样本整体内部控制水平可以算是达到了合格水平,但多数样本的内部控制水平仍亟待提高。

(二)回归分析

(1)内部控制与盈余管理

表3中列示了内部控制与应计盈余管理的回归系数是-0.0052,在1%的水平上呈现显著的负相关,这表明越高水平的企业的内部控制质量越能抑制企业的应计盈余管理。内部控制与真实盈余管理的回归系数是-0.0096,在1%的水平上呈现显著的负相关,这说明了高水平的内部控制可以更好地抑制企业的真实盈余管理。因此,本文的H1得到了验证。

2.关联交易和盈余管理

如表4所示,企业关联交易额与应计盈余管理的回归系数为0.0156,在1%的水平上显著正相关,表明越大的企业的关联交易额,其对应的应计盈余管理水平越高。企业关联交易额与真实盈余管理的回归系数为0.0179,在1%的水平上显著正相关,表明越大的企业的关联交易额,其对应的真实盈余管理水平越高,说明关联交易是企业管理层盈余管理的重要手段之一,本文的H2成立,关联交易与盈余管理呈显著正相关。

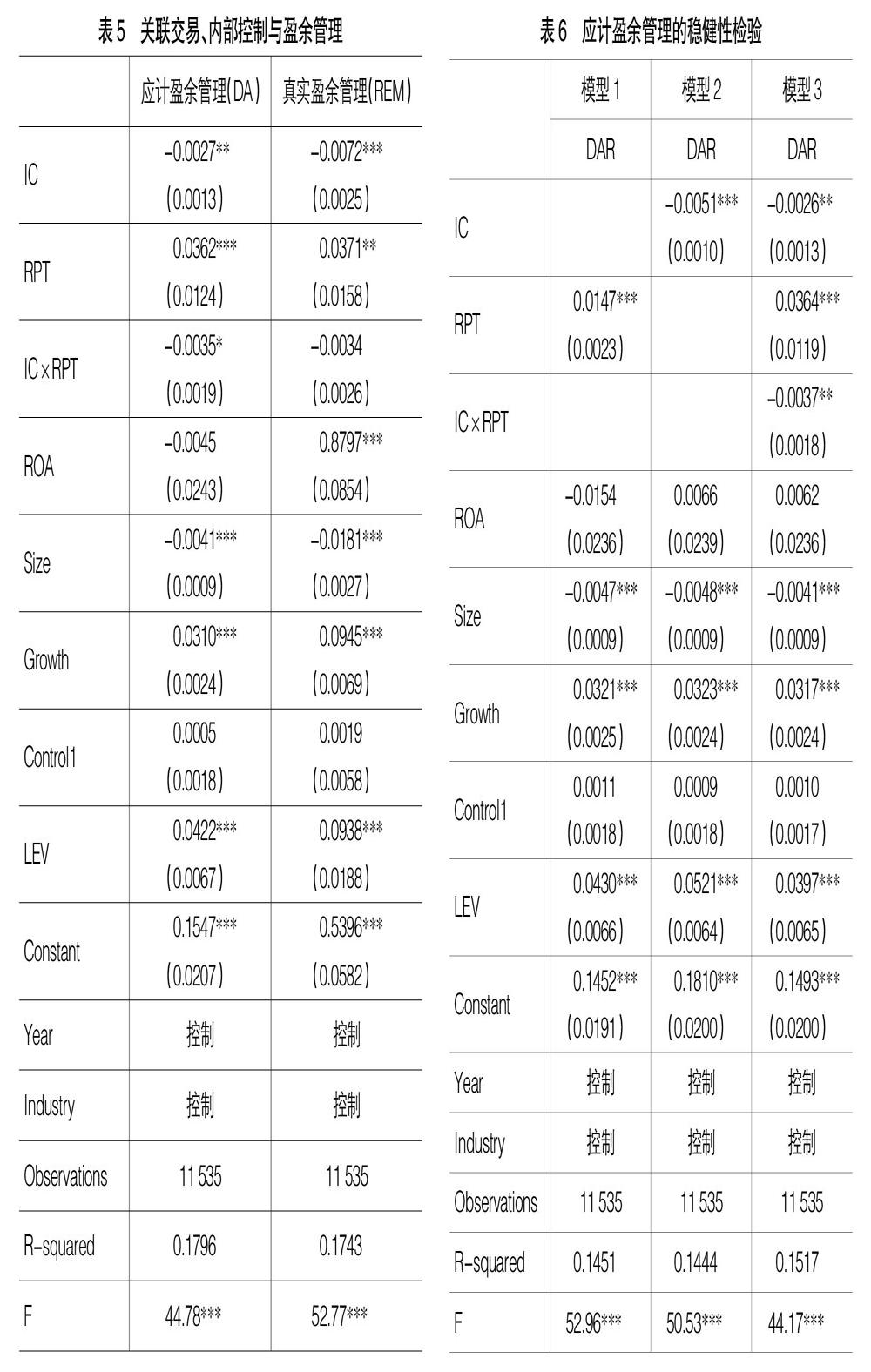

3.关联交易、内部控制与盈余管理

表5列示出交互项IC×RPT与应计盈余管理的回归系数为-0.0035,在10%的水平上显著负相关,这说明高质量的内部控制可以对关联交易下的应计盈余管理行为起到显著的抑制作用,证明了本文的H3a。交互项IC×RPT与真实盈余管理的回归系数为-0.0034,呈现负相关关系,但并不显著。这说明了内部控制没有对关联交易下的真实盈余管理行为起到抑制作用。出现这种情况的原因可能是由于会计准则给企业留下的会计政策选择空间并不十分宽泛,管理者权衡利弊后,很可能在内部控制的制约下放弃通过应计盈余管理的手段来调节应计项目,当关联交易程度较高时,与关联企业的密切往来很可能使得企业面临着监管机构的高度关注,随之而来的则是处罚风险的提升,为避免这一情况,企业很可能将盈余管理的调控手段由应计盈余管理更多转向更为隐蔽的真实盈余管理行为上,管理层的这一秘密操作很可能凌驾于内部控制制度之上,使得内部控制无法发挥作用。

(三)稳健性检验

本文采用基本琼斯模型来度量应计盈余管理和按照以下公式构建指标REMR来度量真实盈余管理进行稳健性检验,结果如表6、表7所示,证实本文的结果是稳健的。

五、结论与建议

(一)结论

本文以2012—2017年沪深A股上市公司作为研究的样本数据,经过理论分析和实证检验及结果分析,得出如下结论:内部控制水平越高,越能降低企业的盈余管理水平;关联交易作为盈余管理的重要方式,其交易额越高,越能促进企业的盈余管理;高质量的内部控制可以显著抑制关联交易下的企业应计盈余管理行为,但对于关联交易下的真实盈余管理并不具有抑制作用。

(二)建议

1.提高审计人员职业素养。针对通过进行大量关联交易而进行盈余管理的企业,审计人员往往在审计时需要承担更大的风险,也就需要上市公司支付更高额的审计费用。因此,审计人员在从事相关审计工作时要保持高度敏感,运用敏锐的判断能力识别出上市公司存在的重大风险,这就需要从业人员在工作中不断累积审计经验,同时也要不为金钱所动,不让企业有机可乘。

2.转变相关部门管理思路。为了规范证券交易市场的制度,维持证券市场有序高效运转,相关部门也要降低对所披露盈余信息的依赖程度,对于公司上市、增发配股等基本条件的设立,不只是简单地关注企业的营收现状、资产比重等方面,而是更多转向针对企业持续经营的能力和发展前景的关注上,从而在根本上改善企业过度关注盈余的状况。

3.加强内部控制制度建设。在经济的飞速前行下,企业在面对强大的财务压力下,如果有良好内部控制制度的有效运行,就可以一定程度上避免企业管理者误入歧途。企业内部监管和制约的加强,一方面提醒管理层不要踩着“红线”开展工作,另一方面也可以有效发现企业已存在的异常交易,从而避免不合乎规章的关联交易的进行。

4.提高管理层社会责任感。一个企业的存在不仅仅是为了实现自身的经济利益,还应该考虑在占用公众资源后如何将自身价值发挥到对社会发展和公众利益提高的推动上。管理层的社会责任感提高了,会提升信息披露的质量,也就杜絕了其为了利益不择手段一再触碰法律法规底线的行为,从而减少为了虚假收益而进行的关联方交易,也不再产生低水平的盈余质量。

【参考文献】

[1] STIJN CLAESSENS,JOSEPH P H,LARRY H P.The benefits and costs of group affiliation:evidence from East Asia[J].Emerging Markets Review,2006,7(1):1-26.

[2] GORDON E A,HENRY E,PALIA D.Related party transactions;Associations with corporate governance and firm value[D].Rutgers Buiness School working paper,2004.

[3] BRYAN S H,LILIEN S B.Characteristics of firms with material weaknesses in internal control:an assessment of section 404 of Sarbanes Oxley[D].Working paper,2005.

[4] SONALI HAZARIKA,JONATHAN M KARPOFF,RAJARISHI NAHATA.Internal corporate governance,CEO turnover,and earnings management?[J].Financial Economics,2012,104(1):44-69.

[5] 董望,陈汉文.内部控制、应计质量与盈余反应——基于中国2009年A股上市公司的经验证据[J].审计研究,2011(4):68-78.

[6] 方红星,金玉娜.高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011(8):53-60,96.

[7] 高子捷,王敏.高管团队特征、内部控制与盈余管理[J].会计之友,2019(1):106-112.

[8] 范经华,张雅曼,刘启亮.内部控制、审计师行业专长、应计与真实盈余管理[J].会计研究,2013(4):81-88,96.

[9] 彭晓洁,潘元伟.内部控制、企业社会责任与真实盈余管理[J].会计之友,2019(16):35-40.

[10] 关月琴,赵迪斐.上市公司关联交易与盈余管理关系实证研究——基于沪市A股上市公司面板数据[J].财会通讯,2014(3):61-64.

[11] 周瑞.浅析上市公司关联交易对盈余管理的影响[J].时代金融,2015(21):181-182.

[12] 方红星,刘淑花.盈余管理与企业债务期限[J].财经问题研究,2017(5):57-64.

[13] ROYCHOWDHURY S.Earnings management thro-ugh activities manipulation[J].Journal of Accounting and Economics,2006,42(3):335-370.