熊市下我国普通股票型基金的业绩评价研究

2020-06-03王宇

王宇

(河北金融学院研究生部,河北 保定 071000)

一、熊市下我国股票市场与基金市场表现

2018年我国股票市场处于熊市宽幅波动之中,上证综指从1月达到当年最高点3587.03开始一路下跌,12月达触及当年最低点2462.84,当年从最高点至最低点跌幅达31.34%,全年仅4个月收红。除此之外,沪深300、创业板指等主要宽基指数下跌都超过20%,中证500等代表小市值股票的指数下跌超过30%。在剔除2018年上市的次新股之后,全年仅220只股票实现上涨,占比6%。

基金市场在2018年仅有货币性、债券型基金获得了全年平均正收益,权益类基金几乎无一幸存,股票型基金平均收益为-25.43%,混合型基金平均收益为-14.19%,QDII基金平均收益为-6.78%。在2018年之前成立的普通股票型基金共有287只,全年收益率大于0的基金仅有1只,大多基金集中在亏损-35%~-15%之间,占比85.71%。

处于如此市场全年下跌的熊市行情中,我国开放式中普通股票型基金是否能在整体行情向下的情况下取得超额收益,是一个值得探讨的问题。

二、评价方法

(一)风险调整后的收益指标

不同的基金在获得相同收益率时其承担的风险可能相差甚远。因此,在比较不同的基金时,通常对其收益率进行风险调整。

常用的风险调整后的收益指标有夏普比率、特雷纳比率、詹森测度等。这三个指标在数值意义上越高说明基金经理的管理水平越好,能在增加超额收益的同时对应的风险增加程度较小。

这几个指标的计算公式如下:

(二)择时能力与选股能力模型

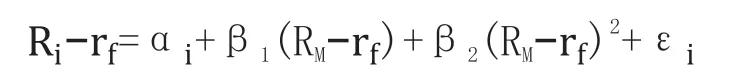

Treynor与1966年提出T-M模型用来测度基金经理择时选股能力

此外,选股择时能力的评估还有H-M模型、C-L模型、J-K模型等。

三、股票型开放式基金业绩研究

(一)样本选择与数据来源

本文选取2018年之前成立的开放式基金中的普通股票型基金,按2018年基金净值收益率进行排名,选取实际收益率最高的前20只基金进行研究,使用综合反映上海和深圳两个证券市场的沪深300指数的收益率作为市场收益率,并选取一年期定期存款利率为无风险收益率。利用夏普指数、特雷诺指数、詹森测度、信息比率和T-M模型评价普通股票型基金在熊市中为投资者取得超额收益的能力。

上述所有数据均来源于Wind数据库,处理计算数据与实证分析软件为Excel和Eviews。

(二)实证研究

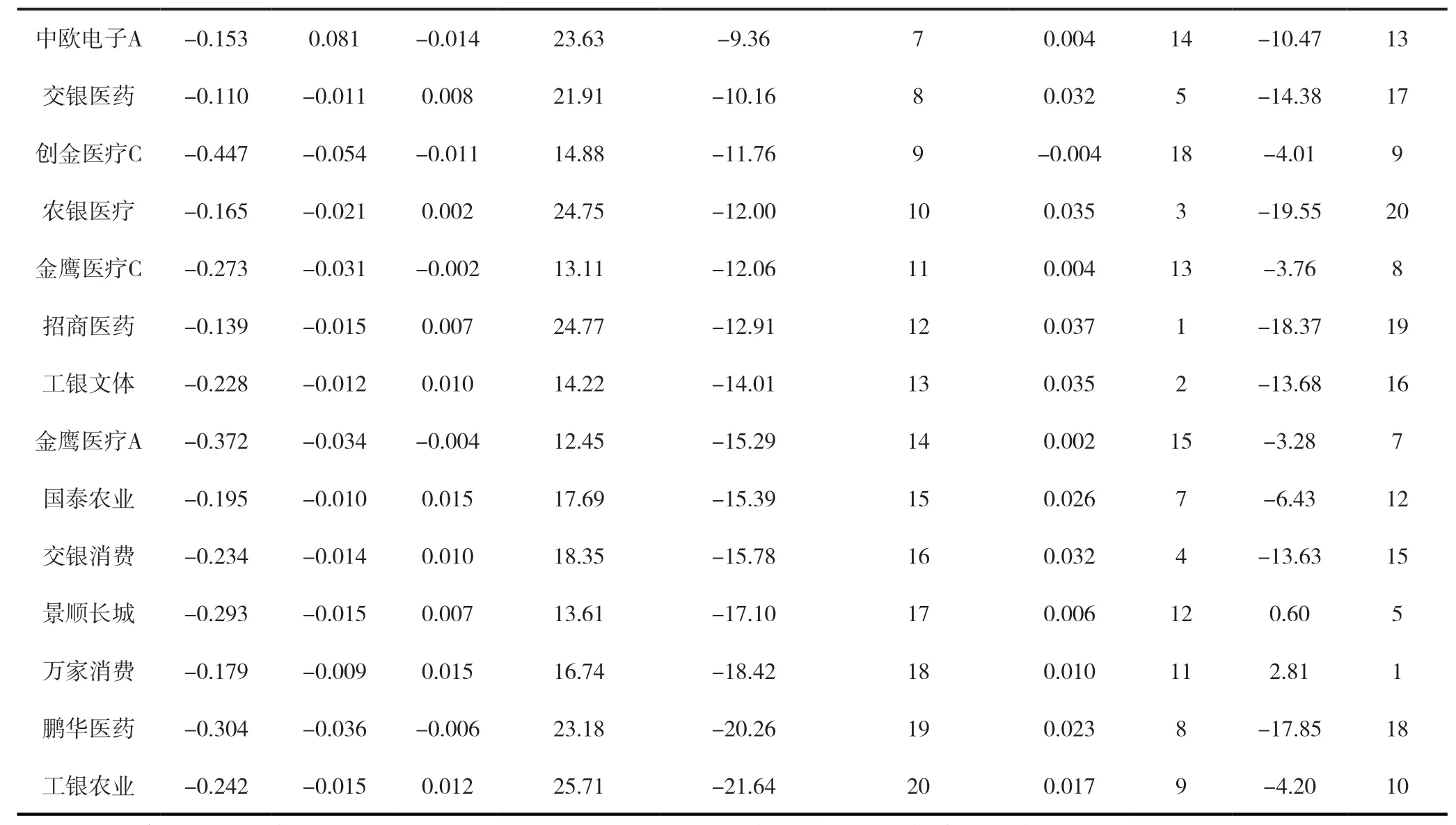

针对选取的普通股票型基金样本进行检验计算,实证得到的结果如下表1所示:

表1 风险调整收益与选股择时能力

1、风险调整收益分析

首先,从实际收益率来看,只有金鹰信息A的全年实际收益率为正,其他基金全年处于亏损状态。

其次,从风险方面考虑,南方成长、诺安策略、创金消费C和A、金鹰信息A实际收益率均在前7,年化波动率不超过10个百分点,风险控制与收益能力较好;而上投医疗、中欧电子A、交银医药、农银医疗年化波动率明显偏大,在20%以上,但其收益率排名也在前10。一般来说,基金所承担的总风险越大则其年化波动率越大,这表明收益率排名靠前基金其所承担的总风险仍存在较大差异。

最后,从风险调整后的三个收益指标来看,表现较好的基金有万家消费、国泰农业、金鹰信息A、上投医疗,其三大指标值有两项均处于前五行列;而创金医疗C、创金消费A和C,其三大指标值都处于后五行列,表现较差。

综合比较可知,金鹰信息A的实际收益率最高,其三个经风险调整后的收益指标两个处于前五,年化波动率也小于10%,其在熊市中,风险控制较好,收益率水平也相对较高。

总体来说,年化波动率排名大致与实际收益率排名相匹配,年化波动率小于10%的基金其收益率均较好。这表明,在熊市中,投资者更应该关注基金的年化波动率,波动率较小的基金更有可能在熊市中取得优于市场的收益表现。

2、基金经理选股能力与择时能力分析

由表1可知,共有16只基金的选股能力为正值,占基金样本的80%,其中招商医药、工银文体、农银医疗选股能力数值较大,其选股能力较好;有4只基金选股能力为负,占比20%,其中创金消费A和C、创金医疗C、诺安策略值最小,表明其选股能力相对来说比较差。

择时能力方面,仅有6只基金为正,其中万家消费、诺安策略、创金消费A和C系数为正且数值较大,择时能力表现较好,万家消费的择时能力尤为突出,达到2.81;14只基金为负,占比70%,且负数的绝对值较大,择时能力表现较差,其中农银医疗、招商医药、鹏华医药数值最小,表明其择时能力在这20只样本基金中最差。

依然以年化收益率最好的金鹰信息A为分析重心,它的选股能力第10,择时能力第11,其选股能力和择时能力都处于中间,由此可见其选股能力和择时能力并不突出,其较好的基金表现更可能是由于其较小的年化波动率导致,风险控制较好。

从上述分析可知,选股能力较好的前三只基金其择时能力较差,而择时能力较好的其选股能力较差,我国普通股票型基金经理在熊市中大都具有良好的选股能力,但没有良好的择时能力,两者不具有统一性,没有足够充分和明显的证据表明普通股票型基金的基金经理具有超强的择时选股能力,不排除年度收益率较好的基金其业绩存在偶然性的可能。

四、投资建议

根据上述实证分析结果,对投资者购买普通股票型基金提出以下建议:

(一)投资者在进行基金投资之前,不能仅参照基金的过往业绩和评级,这些掩盖了一些细节性的不同,如基金的投资风格、择时选股能力,需要综合考虑选择适合自身的风险偏好与期望收益的基金。

(二)在市场处于熊市时,投资者应适当关注基金的年化波动率,选择年化波动率较小的基金进行投资更有可能取得优于市场组合的收益率。