新租赁准则的变化及递延所得税处理

2020-05-21张中永

张中永

[摘 要]文章主要是对新租赁准则实施前后的重大变化,结合操作中遇到的实务问题进行分析,提出了一些个人的见解,希望能够对新租赁会计准则在实务中的应用有所帮助。

[关键词]新租赁准则;经营租赁;递延所得税

[DOI]10.13939/j.cnki.zgsc.2020.14.145

国际会计准则理事会于2016年1月修订发布了《国际财务报告准则第16号——租赁》,自2019年1月1日起实施。我国作为世界上最重要的经济体之一,积极参与了国际租赁准则的修订和完善。在此背景下,为进一步规范租赁的确认、计量和相关信息的列报,同时保持我国企业会计准则与国际财务报告准则持续全面趋同,2018年12月7日财政部正式发布了第 21 号企业会计租赁准则,自然也是与国际准则同步实施。

1 新租赁准则的主要内容及其变化

1.1 新租赁准则对租赁的定义及分类没有变

新租赁准则中对租赁的定义延续了原租赁准则相关内容,是在一定期间内出租人将资产的使用权让与承租人以获取对价的合同,这说明新租赁准则和原租赁准则针对的对象没有变,是对同一对象不同的会计处理。

1.2 新准则对租赁资产和租赁负债的确认计量与基本准则一致

资产是指企业过去的交易或者事项形成的、由企业拥有或者控制的、预期会给企业带来经济利益的資源。原租赁准则基于对控制的狭义理解,认为经营租赁租入的资产不应在承租方的报表上反应。新准则认为承租人对租赁资产在一定时期内是具有控制权的,完全独立的享有租赁资产带来的效益,无论融资租赁还是经营租赁都符合资产定义,需要也应该确认为资产。负债是指企业过去的交易或者事项形成的、预期会导致经济利益流出企业的现时义务。经营租赁中支付租金的义务具有明显预期并且重大,对承租人租金承诺也符合负债定义,需要也应该确认为负债。

1.3 新租赁准则最大变化是对租赁合同中的资产使用权和长期负债创新性的计入表中

原租赁准则下经营租赁是从资产使用权观点出发,以租赁资产所有权有关的风险和报酬归属于出租人或承租人为标准,承租人未在报表内确认资产。新租赁准则突破了狭隘的资产所有权观点,承租人租入资产不再区分经营租赁和融资租赁,除短期租赁和低价值资产租赁外,租赁资产均记入资产负债表内,原来游离于表外的经营租赁资产在资产负债表中单独列报,这是与之前相比变化最大的一点。

对承租方来说,租赁资产带来的效益大小取决于承租方的运作能力,而支付租金的义务即负债是基本确定的,对经营租赁长期负债更加透明的在表内创新性确认使得会计信息质量和有用性大幅提高。这有助于财务会计报告使用者作出经济决策,符合企业会计准则的基本精神。

一句话概括新租赁准则的变化,就是通过经营租赁业务的全新视角,对资产使用权和长期负债进行创新性确认、计量和全面反映。新租赁准则减少了通过经营租赁或售后回租等手段人为调节会计信息的可能性,提升了会计信息质量,提高了会计信息的可比性,更能够反映企业管理层受托责任履行情况,有助于会计报告使用者作出经济决策。

2 新租赁准则所得税处理

新租赁准则实施后,财政部和税务总局未对实施新租赁准则后所得税处理作进一步的解释说明。就目前企业所得税政策不变的情况下,该如何面对经营租赁业务中企业所得税的调整事项,下面就初始确认及后续计量中企业所得税的调整事项结合实例进行探讨。

《企业所得税法实施条例》第四十七条企业根据生产经营活动的需要租入固定资产支付的租赁费,以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除。

新租赁准则第十四条至第二十九条对承租方租赁资产和租赁负债的确认、初始计量和后续计量进行了详细的规范说明。新准则租赁资产的入账费用分为两部分,一部分是租赁资产的折旧费,参照固定资产有关折旧规定,对使用权资产计提折旧;另一部分是租赁负债的利息,计入当期损益。

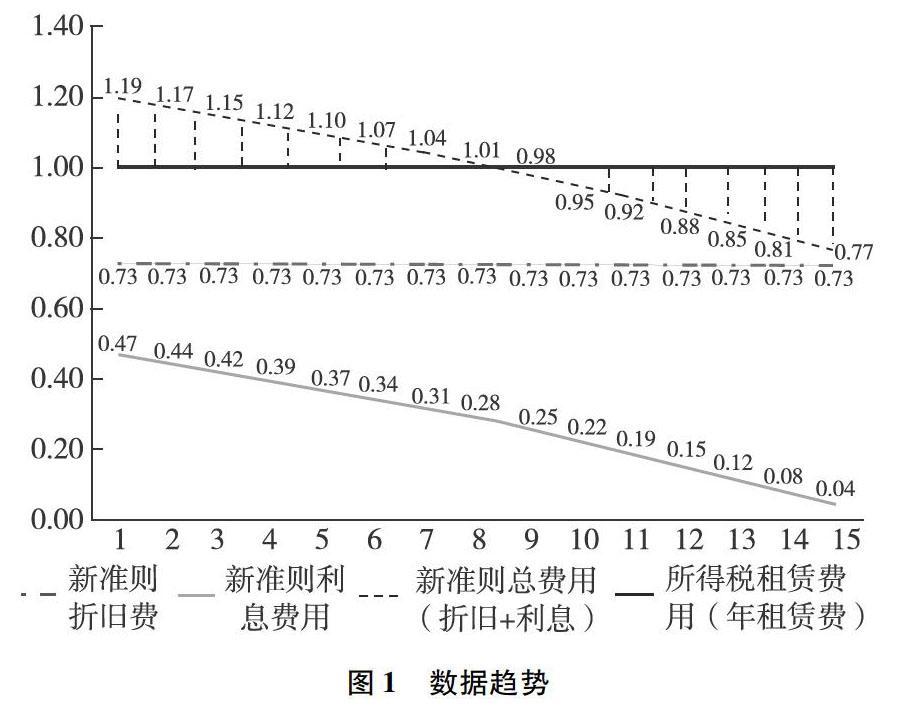

以年租赁费为1万元,一年一付,租赁期限15年的经营租赁项目,根据所得税规定,年税前扣除费用为1万元。假设租赁内含利率为4.275%,初始计量确认租赁资产10.91万元和租赁负债10.91万元即NPV(4.275%,1,15)。年入账费用从第一年最高1.19万元,后期逐年降低,至最后一年的0.77万元(见图1)。从整个租期来看,新旧租赁准则经营租赁承租人承担租赁费用总额相同,但是各个租赁会计期间确认的租赁费金额却不相同。原准则下按照租赁期限均匀列支的租赁费变成了租赁资产折旧和融资费用,进而形成了前高后低式的总租赁费用。租赁前期新准则确认的费用大于原准则确认的固定租赁费,租赁后期小于原准则租赁费。会计列支的费用和税法允许列支的费用在各个租赁会计期间不一致,必然会带来所得税调整。

第一,初始确认租赁资产和租赁负债时是否递延所得税资产和负债。新租赁准则实施后,经营租赁承租方初始确认租赁资产和租赁负债。租赁资产和租赁负债账面价值与计税基础不同所产生的暂时性差异,初始确认时到底确不确认金额相同的递延所得税资产和递延所得税负债,国际财务报告委员针对新租赁准则下承租人初始确认等相关递延所得税处理的问题,分别在2018年3月、2018年6月和2018年10月进行了讨论,做出了将在未来的会议中讨论过渡规定和应循程序,未形成有效的正式结论。

2019年7月17日国际财务报告委员会议题讨论单项交易产生的资产和负债相关递延所得税,根据《ED/2019/5 单项交易产生的资产和负债相关递延所得税(对<国际会计准则第12号>的修订提议)》(征求意见稿)的提议,在交易日产生了相同金额的应纳税和可抵扣暂时性差异的交易,比如,新租赁准则下,承租人在租赁期开始日所确认的使用权资产和租赁负债,以及固定资产初始确认时产生的退役义务和相关资产成本等,应当在交易的初始确认时,分别确认:其一,可抵扣暂时性差异的递延所得税资产,以可利用可抵扣暂时性差异的应税利润为限;其二,应纳税暂时性差异的递延所得税负债。目前议题形成的结论还在征求意见阶段。由此可见,国际财务报告解释委员会对此有了倾向性的意见,认为在初始确认使用权资产和租赁负债时同时确认递延所得税资产和递延所得税负债。

第二,后续计量时产生的可抵扣暂时性差异应相应确认递延所得税资产。初始计量是否确认递延所得税资产和递延所得税负债直接关系到递延所得税的后续计量。但是前高后低式的总租赁费用与税法均匀扣除之间的差异是客观存在的(以图1为例)。不管初始计量时是否确认递延所得税资产和递延所得税负债,后续计量时应在租赁期前半段前根据差异金额确认递延所得税资产,调增应纳税所得额;在租赁后半段转回递延所得税资产,调减应纳税所得额。

新租赁准则实施后,财务报表更能够反映因租赁交易取得的权利和承担的义务,提高了财务报表的可比性和透明度,也能更加全面反映一个公司的资产运行效率。企业应逐一对租赁项目从财务、业务和税务等方面进行详细分析,做好税收筹划,依法纳税,提升企业竞争力。

参考文献:

[1]腾昊,黄晓波. 新租赁准则主要内容及效应分析[J]. 财会通讯, 2016(28):101-103.

[2]李楠.国际新租赁会计准则对我国零售企业的影响与应对分析[J].中国市场, 2019(33).