个人所得税对收入差距调节作用的实证研究

2020-05-21唐浩

唐浩

[摘 要]文章的研究目的是针对个人所得税对收入差距调节作用做实证研究,根据我国当前国情分为沿海和内陆两个类别。笔者得出了以下结论:总的来说,个税对收入差距的调节作用与笔者的期望恰恰相反,反而使得收入差距呈扩大趋势。

[关键词]个人所得税;收入差距;税收制度

[DOI]10.13939/j.cnki.zgsc.2020.14.141

1 研究背景和意义

改革开放以来,我国经济迅猛发展,但是近年以来收入差距变得越来越大。作为调节居民收入分配的重要手段之一的税收成了关注的焦点。而我国当前的税收制度是以间接税收入为主要收入,辅助收入为直接税收入,房地产税和遗产税虽然可以直接调节收入分配,但我国现如今相关制度不够完善,因此个人所得税显得尤为重要。所以本文重点研究个税对收入差距的调节作用。提出我国个税改革的方向,对促进税制改革和缩小贫富差距具有较强的现实意义。

2 文献综述

研究个人所得税对收入差距调节作用的文献有很多,但是学者们始终没有得出统一的结论。主要观点有以下三个:一是个人所得税可以调节收入差距并且效果是显著的;二是个人所得税可以调节收入差距效果是微弱的;三是个人所得税无法调节收入差距。王亚分、肖晓飞、高铁梅(2007)发现个人所得税在2002年以后起到了缩小居民收入差距的作用。庞淑芬(2016)采用2008—2014年的城镇居民收入数据证明了个税对收入差距的调节作用是十分微弱的,因为个税在总税收中占比较小。同样的结论也可以在Bird和Zolt(2005)文章中得出。孔翠英(2017)则证明了个税对收入差距产生了拉大效果,他从改革征税模式与完善监管制度两个方面给出了建议。

综合以上文献可以看出,由于论证方法与论证角度的不同,学术界关于个人所得税调节收入差距方面的结论尚未统一。所以,结合以往的研究经验以及我国的实际国情,笔者从税制结构分析、数据库、模型构建方面做出创新,丰富了个人所得税对收入差距调节作用的研究内容,并根据研究结果提出合理的政策建议。

3 实证分析

3.1 基本模型和数据

本文采用了我国自2001年以来的31个省市(除去不可获得数据的台湾省,香港、澳门特别行政区)共计17年的面板数据,数据来源为相关年鉴。模型设计如下:

其中,i代表地区,t代表时间,p代表模型的滞后阶数;yit是被解释变量即基尼系数。α0为截距项,αj、βj、γj 是各变量的待估参数;θi、φt、εit分别表示个体固定效应、时间固定效应、白噪声扰动项。pit1、pit2、pit3分别为工薪类、经营类、其他类的个税收入年度变动率。

由于2011年的税制结构改革,根据徐润(2015)的研究,为避免其对居民消费的影响引入居民消费支出的变动率作为控制变量即ce。

3.2 稳健性检验和滞后期的确定

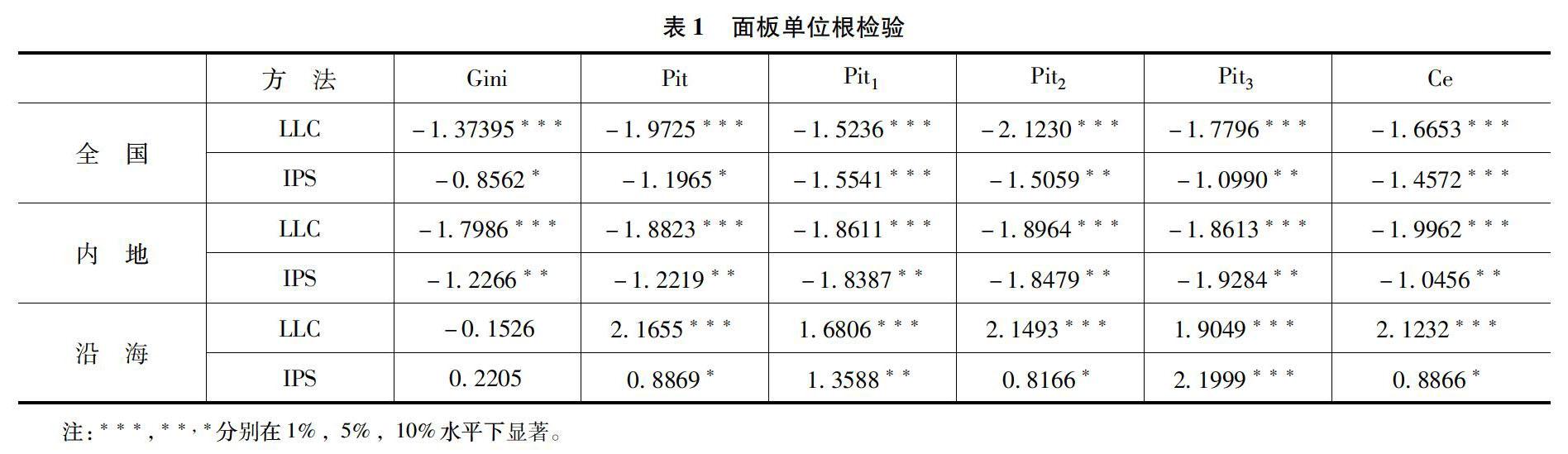

LLC检验和IPS检验的具体结果如表1所示。

表1的检验结果表明,沿海样本中的基尼系数是不平稳的,因此在后续的数据中将其剔除。本文采用AIC、BIC和HQ方法确定最优滞后阶数,检验结果为无论全国还是内地,模型(1)的最优滞后阶数都为1,模型(2)的最优滞后阶数都为3。

3.3 模型估计

根据上述结果,笔者在不同的样本中分别建立PVAR模型,进行模型的参数估计,具体步骤为:一是采用组内均值差分法去除时間效应;二是利用向前均值差分法去除个体效应;三是利用矩估计(GMM估计)进行了参数估计。

从表2可以看出,从总收入来看,内陆地区的个人所得税对总收入差距的影响是正向的并且是显著的;从分项收入来看,工薪类和其他类个税收入对总收入差距的影响也是正向显著的,经营类收入对总收入差距的影响也为正向,但是不显著。综上所述,个人所得税对收入差距的调节效果是负面的。

3.4 脉冲响应分析

相关研究表明,在全国样本中,对于个税总收入年变动率一个单位标准差冲击,基尼系数呈现周期性反应。三年为一个周期,周期内基尼系数先增后减,在一年左右达到峰值0.1%。第三年恢复为0,对于工薪类个税收入年变动率的一个单位标准差冲击,基尼系数在两年内先增后减,一年左右达到峰值,两年后基尼系数趋于稳定,但仍然处于大于0的位置。这两项内陆样本反应相同但幅度偏小。对于经营类个税收入年变动率的一个单位标准差冲击,表现为前两年内先增后减,两年后逐渐收敛于0。在内陆样本中,对于其他类个税年变动率的一个单位标准差冲击,基尼系数呈现出的反应是负向的。

4 结论与建议

从总收入来看,个人所得税会在短期内上造成总收入差距的波呈现先增后减的趋势,并且这种影响会呈现周期性。从分项收入来看,工薪类收入会增大收入差距。整体来看,个人所得税对总收入差距的调节效果不佳,难以发挥决定性作用,甚至还呈现出增大收入差距的趋势。未来也许可以在混合所得税模式和税收征管水平方面深化改革,让个税更好地发挥其作用。例如让高收入者多缴税,让收入与缴税呈正相关比例。在加强监管方向上做更多努力,完善缴税体制,加大监管力度,出台逃税漏税的相关措施等,从而减少逃税漏税的发生。

参考文献:

[1]ZOLT E M,BIRD R M.Redistribution via taxation: The limited role of the personal income tax in developing countries[J].Ucla Law Review, 2005, 52(6):625-683.

[2]王亚芬,肖晓飞,高铁梅.我国收入分配差距及个人所得税调节作用的实证分析[J].财贸经济,2007(4):18-23.

[3]庞淑芬.中国个人所得税的收入分配效应分析——基于北京市2008—2014年城镇居民的数据[J].云南社会科学,2016(6):57-62.

[4]陈建东,许云芳,吴茵茵,等.个人所得税税率及级次设定探究——基于收入分布函数的视角[J]. 税务研究, 2014(3):34-40.

[5]孔翠英. 中国个人所得税逆向调节作用研究[J].云南社会学,2017(1):74-78.