企业并购与商誉减值风险研究

2020-05-18赵若妤

【摘要】分步并购可以降低商誉减值风险吗?并购前并购方持有标的方的股权比例又对并购商誉及商誉减值风险有何影响?本文基于2007-2018年我国A股上市公司并购重组样本,发现分步并购可以抑制商誉泡沫,分步并购中初始持股对并购交易的信息沟通优势大于潜在的合谋套利动机。分步并购可以促进商誉减值的合规计提并压缩减值规模,降低商誉“爆雷”风险。此外,现金支付不利于企业的资金周转,会抑制分步并购对商誉减值风险的缓解效应。本文立足并购特征视角,探究分步并购策略对会计信息的影响,对于从根源上防范虚高的并购商誉具有一定借鉴意义。

【关键词】商誉减值风险 分步并购 并购商誉 现金支付

一、引言

本文立足并购事件特征,探究分步并购与并购商誉及商誉减值风险的关系。基于我国A股上市公司并购重组数据,本文将研究下列三个问题:一是分步并购中信息沟通效应与关联合谋动机何者更强。二是分步并购中并购前并购方持有标的方股权比例对商誉及减值风险存在何种影响。三是现金支付是否会影响分步并购与商誉、商誉减值风险的关系。实证结果表明,分步并购有利于企业发挥初步并购的信息沟通优势,审慎预测并购业绩,增强协同效应。并购前股权比例分别与并购商誉、并购后三年内累积计提的商誉减值准备存在负相关关系。分步并购可以通过降低并购商誉、提升整合效益及合规均匀的减值计提,抑制商譽“爆雷”风险。现金支付会抑制分步并购对商誉及商誉减值准备的负相关关系。

二、研究假设

一次性并购中内部人与投资者信息不对称的问题更为显著,分步并购中初始并购的整合效益已经引起投资者关注,企业相对难以通过后续并购实现合谋套现目的。会计准则规定同一控制下的企业合并不形成并购商誉。并购方在非同一控制的情形下先购买标的方50%以上的股权,可实现后续并购溢价从商誉向资本公积转移。企业若要利用商誉的价值相关性在资本市场进行套利,更可能采取一次性并购的方式,分步并购的信息沟通动机大于合谋的可能。并购前并购方先行购买标的方部分股权,以获得更多标的方的内部经营信息,有利于并购方深入了解标的方的盈利能力、业务匹配度与管理水平。通过加强并购双方信息沟通,降低不必要的并购商誉(Martin和Anna,2015)。在后续计量中,良好的合作基础与审慎评估有利于并购绩效与业绩承诺的匹配,降低商誉减值风险。据此,本文提出如下假设:

H1:分步并购与并购商誉具有负相关关系,且并购前股权比例与商誉负相关。

H2:分步并购可以抑制商誉减值风险,且并购前股权比例与商誉减值风险负相关。

研究表明,管理层对现金损失的敏感性高于股权稀释。企业并购时股份支付占收购价格的比例与商誉减值损失正相关,即企业更易在股份收购中支付较高的非必要溢价(Maria,2013)。在现金支付下,管理层对并购决策更为谨慎,将会更加积极地加强并购双方的信息交互,以降低并购溢价,减少现金流出。对于风险过高、信息不可得或资本报酬率过低的并购标的,更可能选择放弃。现金支付放大了会计操纵的暴露风险与核查力度,将一定程度遏制管理层的机会主义行为。现金支付利用了公司的闲置资金,有利于提高企业运营与资金周转效率(巴曙松等,2019)。据此,本文提出如下假设:

H3:现金支付会增强并购前并购方持有被并购方股权比例对商誉减值风险的抑制作用。

三、实证研究

(一)样本选取与数据来源

2007年新会计准则开始实行,商誉作为资产计入合并资产负债表,后续计量方式变更为减值测试法。本文选取2007-2018年沪深A股上市公司年度观察数据作为初始样本,并按以下标准进行筛选:剔除金融行业公司样本;剔除ST公司;剔除并购前股权比例及并购溢价数据缺失的并购重组观测值,共得到观察数据10880个;计算前述数据的公司年度均值,并关联其他公司年度变量观测值;剔除关键变量缺失的公司年度观测值,共得到有效并购前股权比例观察数据6410个。所有数据均来自CSMAR数据库。为避免极端值对研究结果的影响,本文对主要连续变量进行了上下1%的Winsor处理。

(二)变量说明

(1)商誉账户变量。新增并购商誉GW用并购新增商誉/年末总资产度量。为验证商誉的价差容器观,本文增设并购溢价Premium变量,用(实际支付金额-公允价值)/公允价值度量。商誉减值风险分别用虚拟变量Impair_Dum和商誉减值规模变量Impair来衡量。考虑到商誉减值在时间上可能存在滞后性,t期的并购事件对应t+1至t+3期的商誉减值风险。

(2)并购特征变量。分步收购虚拟变量DA_dum区分并购事件为一次性投资或多次交易合并。股权比例Equity衡量并购前并购方持有标的方的股权比例。现金支付虚拟变量Cash衡量并购支付方式,现金支付取值为1,否则为0。

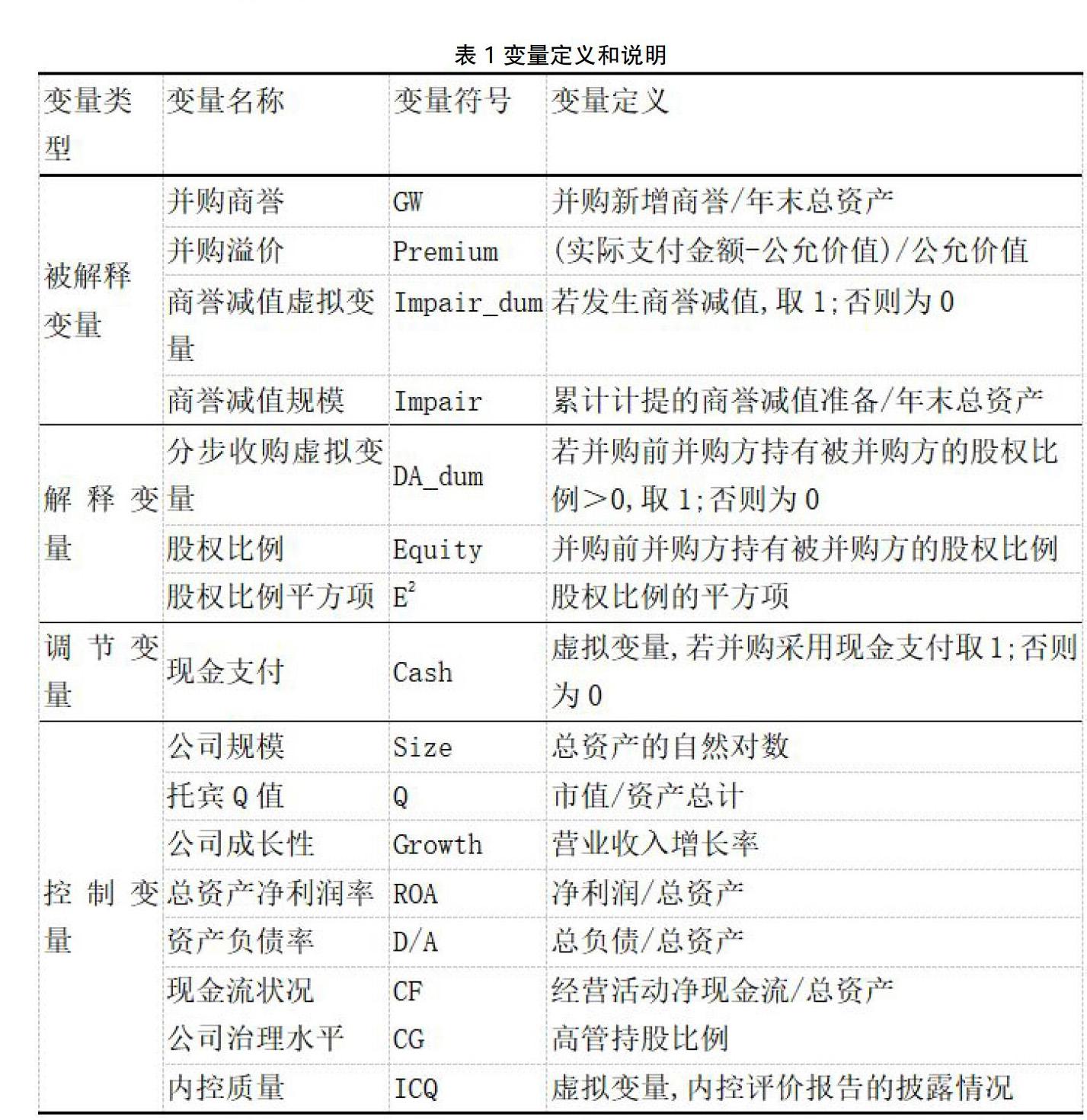

(3)控制变量。本文参考曲晓辉等(2017)、余鹏翼和王满四(2018)、胡凡和李科(2019)的研究,选取八个影响并购事件的因素为控制变量:公司规模Size、账面市值比Q、公司成长性Growth、净资产收益率ROA、资产负债率D/A、现金流状况CF、公司治理水平CG、内控质量ICQ。

(三)模型设定

本文构建面板固定效应模型(1)来考察H1中分步并购、并购前股权比例对并购商誉的影响。为避免未观测到的异质性因素的干扰,本文采用面板固定效应模型验证假设H1。Cs代表多个控制变量的集合,为控制内生性问题,全部控制变量相对被解释变量滞后一期。本文设置了行业、年度虚拟变量来控制年度宏观经济因素及行业差异对研究结果的影响。变量定义及计算方式见表1。

GW(Premium)i,t=α0+α1DA_dum (Equity)i,t+α2Csi,t-1+ε(1)

本文构建logit模型(2)和OLS模型(3)来考察H2中分步并购、并购前股权比例对商誉减值风险的影响。

Impair_Dumi,t+m=β0+β1DA_dum(Equity)i,t+β2Csi,t+m-1+ε (2)

Impairi,t+m=β0+β1DA_dum(Equity)i,t+β2Csi,t+m-1+ε(3)

式(2)中被解释变量为商誉减值虚拟变量Impair_Dum,本文参考胡凡和李科(2019)构建logit模型。式(3)采用OLS模型来估计分步并购对减值准备规模的影响。为检验H3,本文构建logit模型(4)和OLS模型(5)来考察现金支付在分步并购与商誉减值风险关系中的调节效应。

Impair_Dumi,t+m=γ0+γ1Equityi,t+γ2Cashi,t+γ3Equityi,t*Cashi,t+γ4Csi,t+m-1 + ε (4)

Impair(GW,Premium)i,t+m(t)=γ0+γ1Equityi,t+γ2Cashi,t+

γ3Equityi,t*Cashi,t+γ4Csi,t+m-1(t-1)+ε (5)

四、实证结果及分析

(一)描述性统计

考虑到同一控制下企业合并不形成商誉,本文进一步截取并購前股权比例≤50%的样本。在全样本中,并购溢价最大值为92.77、均值为1.844、中位数为0.017。大部分并购事件的并购溢价较低,但少数事件存在远高于公允价值的并购溢价,导致均值大于100%。剔除Equity>50%的企业合并数据后,均值为1.985、中位数为0.026均上升。说明同一控制下企业合并的并购溢价偏低,高溢价并购多数需确认商誉。在全样本中,企业年度新增商誉最大值远超均值、中位数,说明大部分企业商誉占总资产比例较小,但少数企业在一年内确认了近50%资产规模的商誉,半数企业在并购后三年内没有计提商誉减值准备。分步并购虚拟变量均值为0.369,说明大部分企业一次完成并购。现金支付虚拟变量均值为1.718,表明多数并购为现金支付或现金与其他方式的混合支付。

(二)分步并购与商誉减值风险

模型的回归结果显示,DA_DUM、Equity与三年累计计提商誉减值虚拟变量Impair_dum的估计系数均由1%水平上的显著正相关向负相关渐变。这表明发生分步并购的企业在并购后一年内有更大的可能计提商誉减值,但在二年、三年整体的角度看分步并购不会显著促进商誉减值,且有抑制商誉减值概率的趋势。可能的原因是,分步并购多数体现了企业的战略布局考虑,管理层操纵商誉的机会主义动机较小。此类企业的治理能力和内控质量良好,在商誉出现减值迹象后会及时进行减值测试并计提减值准备。立足分步并购整体角度,并购方对标的方的运营情况较为熟悉,后续并购是并购方对标的方乐观估计基础上的审慎决策,并购后的整合绩效更可能符合预期,因而三年内计提商誉减值准备的概率总体较小。

五、研究结论与实践启示

过高的并购商誉与迟延的减值确认将导致商誉减值的规模化集中计提,诱发股价崩盘事件。本文立足并购特征视角,使用2007-2018年上市公司并购重组数据,探究了分步并购、并购前并购方持有标的方股权比例与商誉、商誉减值风险的关系。研究发现,分步并购对虚高的商誉具有抑制作用,并购前股权比例与商誉具有负相关关系。分步并购可以促进商誉减值的合规计提,且有利于降低三年内整体商誉减值风险,其发挥信息沟通优势的可能大于关联串通动机,商誉“爆雷”的风险较低。本文还考虑了其他并购特征,发现并购前股权比例对并购溢价的影响不完全等同于并购商誉。并购支付手段中,现金支付会抑制分步并购与商誉减值风险的负相关关系。

本研究的实践意义在于:首先,对于守法经营的企业而言,降低减值风险是保障经营稳定的必要条件。企业可以在时机适宜的情况下以分步并购替代一次性并购,在深层次了解标的方经营状况的基础上,审慎预期并购整合效应。企业在采取现金支付方式时,应全面考虑未来三年的投资战略与资金周转能力,防止并购效益不达预期加重企业偿债压力。其次,对于投资者而言,甄别存在虚假、自利并购交易的企业,规避暗含商誉重大减值风险的项目,是投资规划的关键内容。分步收购的并购双方利用合谋套利的动机和空间较小,因并购导致股价崩盘的概率较低,投资者需更加关注企业的一次性并购事件。

参考文献:

[1]傅超,王靖懿,傅代国.从无到有,并购商誉是否夸大其实?——基于A股上市公司的经验证据[J].中国经济问题,2016,(06):109-123.

[2]谢德仁.商誉这颗“雷”:减值还是摊销[J].会计之友,2019,(04):2-5.

[3]陈琪.关于上市公司商誉减值乱象的思考[J].财务与会计,2019,(07):36-40.

[4]黄蔚,汤湘希.商誉后续计量方法改进是否应该重新考虑引入摊销——基于合并商誉本质的实证分析[J].经济问题探索,2018,(08):39-50+66.

[5]Maria Elena Olante. Overpaid acquisitions and goodwill impairment losses — Evidence from the US[J]. Advances in Accounting,2013,29(2): 243–254.

[6]胡凡,李科.股价高估与商誉减值风险[J].财经研究,2019,45(06):71-85.

作者简介:赵若妤(1999-),女,浙江温州人,江南大学商学院会计专业本科生, 研究方向:财务与会计。