独立董事与企业创新探析

2020-05-11闫明

闫明

摘 要:

管理者保守情绪可能抑制企业创新行为,独立董事制度能够缓解代理冲突,提高管理者风险承担程度,进而促进企业创新。本文利用2012—2016年间A股上市公司数据,用混合OLS回归检验我国上市公司独立董事制度对企业创新的影响。研究发现,独立董事比例的增加能够显著促进企业创新绩效,尤其国有企业和行业竞争较低的企业中更为明显。研究结论为企业合理设置独立董事比例激励创新提供了决策依据。

关键词:

独立董事;产权性质;行业竞争;企业创新

中图分类号:F23

文献标识码:A doi:10.19311/j.cnki.1672-3198.2020.13.055

0 引言

近年来,中国经济增长迅速,但关键核心技术长期依赖于进口,企业缺乏创新已严重阻碍了我国经济发展质量。此外,随着我国市场经济发展成熟,企业代理问题日益严重,为了约束控股股东和管理层的机会主义行为,缓解两者之间的利益冲突,提高公司治理水平,我国在2001年正式将独立董事制度引进资本市场。独立董事制度作为公司治理的一项重要制度安排,是解决代理问题的机制之一,独立董事是积极的监督者,他们在鼓励管理者努力工作、约束管理者自利行为方面发挥着重要作用。在这样的背景下,本文主要探讨我国上市公司独立董事制度与企业创新绩效的关系,试图说明独立董事的引入能够有效解决代理冲突,缓解管理层保守主义,促进企业创新行为。

1 文献回顾

企业创新的影响因素的现有文献较多,公司治理对企业创新的影响文献较为丰富,这些研究主要探讨研究股权结构、董事长与CEO两职合一、管理层激励以及董事会特征等对企业创新绩效的影响。如于骥认为两职合一减少了代理冲突,管理者能够更为主动考虑制定并实施企业创新战略,实现管理者的自我价值的同时促进企业创新发展;刘伟等发现高管持股比例增加会提高高管研发投资的主动性,企业创新水平也会越高。关于独立董事的研究,国外学者研究成果非常丰富,国内关于独立董事对企业创新的研究较少。Balsmeier认为独立董事带来的更有效的监督将激励管理层更加努力,从而进行更多创新活动。公司治理机制和独立董事制度主要缓解了企业种代理冲突和管理层的保守情绪。综上所述,本文从主要从改善管理层风险偏好角度分析我国独立董事对企业创新的影响。

2 理论分析与研究假设

管理者与所有者对风险呈现出不同态度,管理层保守主义表现为:面对投资机会,管理者会选择风险较小的投资项目,以保护他们在公司的在职消费和人力资源成本。管理者的个人报酬取决于企业绩效,为降低自我财富损失,这些管理者则倾向于选择现金流量波动较小的项目;与之相反,股东作为资本市场的投资者在获得高风险收益的同时可以通过多元化投资分散风险,因此公司股东倾向于选择风险较高的项目。保守的管理者表现出风险厌恶情绪,而所有者倾向高风险的创新项目,两者的利益冲突使得企业创新活动受到阻碍。独立董事设立的初衷,一则是加强董事会对管理者的监督,二则是增强公司的决策能力和战略能力。因此,独董制度被视为对抗管理层短视行为的一大利器,能够将管理层与所有者的风险偏好很好地结合起来,督促管理者进行创新项目。

从独立董事的职能分析,独立董事有效地约束管理层的自利行为,缓解管理层与所有者间的利益冲突以及风险偏好冲突,缓解管理层保守主义,督促管理层积极实施研发创新,提高企业创新绩效。独立董事对于管理层忽视企业长远利益提出的短视投资计划进行约束和监督,抑制管理层机会主义行为,协助管理层制定创新发展战略,增加有利于公司持续发展的研发创新计划,配置更多的资源于创新活动,进而促进企业创新。

假设1:独立董事比例与企业创新绩效正相关。

在国有性质企业中,管理者一般是由政府委派,具有政府背景,他们最大的期望是在任期内安稳度过,对于不确定性极高的创新项目多是避之不及;其次,国有企业以国家为后盾,对其业绩表现要求不高,且不以营利为唯一目的,因此管理层没有足够的动机从事高风险创新活动。与之相反,民营性质的企业的主要目的就是盈利,管理者可能会为了赢得资本市场上的一席之位而进行创新投资。因此,在国有性质的企业中,独董对企业创新的激励作用效果将更为明显。

假设2:独立董事对企业创新绩效的促进作用在国有企业更加明显。

行业竞争本身存在一定的监督作用,激烈的行业竞争监督并约束管理者的自利行为。为了生存,管理层必须要不断尝试新的创意,并将这些创意转化为可行的产品,稳固企业的市场竞争地位,当企业失去了激烈竞争的监管,管理层的努力程度就会下降,进行高风险的创新项目的动机不大。因此,与行业竞争力的较低企业相比,高行业竞争力的企业管理者自身就有更多动力进行创新,在这些企业中,独董对企业创新的激励作用反而没有那么明显。

假设3:低行业竞争的企业独立董事对企业创新绩效的促进作用更加明显。

3 研究设计

3.1 数据来源

本文选择2012年-2016年中国全部A股上市公司面板数据为样本,样本选择过程中剔除金融保险行业公司数据、ST公司数据、PT公司数据以及主要变量的数据缺失的样本,对主要变量进行1%缩尾处理,在进行如上处理后,使用Stata14.0进行回归。

3.2 模型选择和变量定义

基于上述理论分析,本文参考Jun Lu等的研究构建模型(1)来考察独立董事对企业创新的影响:

在上述模型中,INDEP为解释变量,表示独立董事在董事会中的比例;本文使用(1+发明专利申请数)的自然对数Ln(1+Invention)来衡量企業创新,作为被解释变量。控制变量方面,公司特征的变量包括(1+研发投入)的自然对数Ln(1+RD)、资产收益率(ROA)、企业规模(1+年末资产总额)的自然对数Ln(1+Asset)、长期负债与年末总资产的比例资产负债率LLEV,描述公司治理的变量包括管理层持股比例(Manager)和董事会人数(Boardsize)、机构投资者持股比例(FUND)等。Compete表示企业是否处于高竞争力行业,利用营业收入计算的赫德尔赫希曼指数(HHI)来衡量行业竞争力,并按照中位数划分,高竞争行业为1,低竞争行业为0;Gov表示产权性质,国有企业为1,非国有企业为0。由于专利的申请和公开具有滞后性,我们将解释变量和控制变量均滞后一期。

4 實证结果与分析

4.1 独立董事与企业创新关系的检验

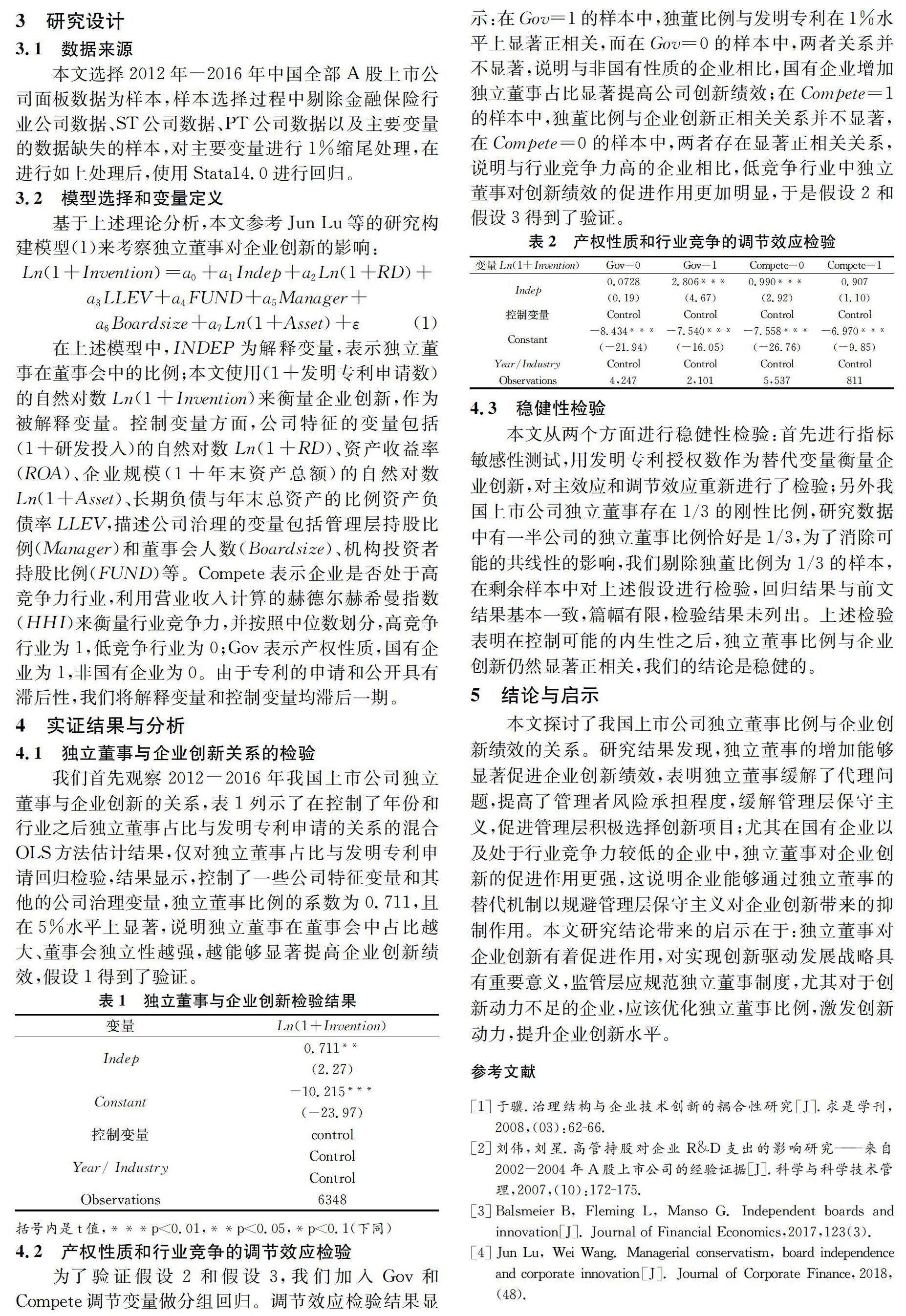

我们首先观察2012-2016年我国上市公司独立董事与企业创新的关系,表1列示了在控制了年份和行业之后独立董事占比与发明专利申请的关系的混合OLS方法估计结果,仅对独立董事占比与发明专利申请回归检验,结果显示,控制了一些公司特征变量和其他的公司治理变量,独立董事比例的系数为0.711,且在5%水平上显著,说明独立董事在董事会中占比越大、董事会独立性越强,越能够显著提高企业创新绩效,假设1得到了验证。

4.2 产权性质和行业竞争的调节效应检验

为了验证假设2和假设3,我们加入Gov和Compete调节变量做分组回归。调节效应检验结果显示:在Gov=1的样本中,独董比例与发明专利在1%水平上显著正相关,而在Gov=0的样本中,两者关系并不显著,说明与非国有性质的企业相比,国有企业增加独立董事占比显著提高公司创新绩效;在Compete=1的样本中,独董比例与企业创新正相关关系并不显著,在Compete=0的样本中,两者存在显著正相关关系,说明与行业竞争力高的企业相比,低竞争行业中独立董事对创新绩效的促进作用更加明显,于是假设2和假设3得到了验证。

4.3 稳健性检验

本文从两个方面进行稳健性检验:首先进行指标敏感性测试,用发明专利授权数作为替代变量衡量企业创新,对主效应和调节效应重新进行了检验;另外我国上市公司独立董事存在1/3的刚性比例,研究数据中有一半公司的独立董事比例恰好是1/3,为了消除可能的共线性的影响,我们剔除独董比例为1/3的样本,在剩余样本中对上述假设进行检验,回归结果与前文结果基本一致,篇幅有限,检验结果未列出。上述检验表明在控制可能的内生性之后,独立董事比例与企业创新仍然显著正相关,我们的结论是稳健的。

5 结论与启示

本文探讨了我国上市公司独立董事比例与企业创新绩效的关系。研究结果发现,独立董事的增加能够显著促进企业创新绩效,表明独立董事缓解了代理问题,提高了管理者风险承担程度,缓解管理层保守主义,促进管理层积极选择创新项目;尤其在国有企业以及处于行业竞争力较低的企业中,独立董事对企业创新的促进作用更强,这说明企业能够通过独立董事的替代机制以规避管理层保守主义对企业创新带来的抑制作用。本文研究结论带来的启示在于:独立董事对企业创新有着促进作用,对实现创新驱动发展战略具有重要意义,监管层应规范独立董事制度,尤其对于创新动力不足的企业,应该优化独立董事比例,激发创新动力,提升企业创新水平。

参考文献

[1]于骥.治理结构与企业技术创新的耦合性研究[J].求是学刊,2008,(03):62-66.

[2]刘伟,刘星.高管持股对企业R&D支出的影响研究——来自2002-2004年A股上市公司的经验证据[J].科学与科学技术管理,2007,(10):172-175.

[3]Balsmeier B, Fleming L, Manso G. Independent boards and innovation[J]. Journal of Financial Economics,2017,123(3).

[4]Jun Lu, Wei Wang. Managerial conservatism, board independence and corporate innovation[J]. Journal of Corporate Finance,2018,(48).