我国电力能源行业财务公司资金使用效率分析

2020-04-20林晓浩

林晓浩

[提要] 本文利用DEA模型和Malmquist指数,选取16家电力能源行业企业集团财务公司为样本,对其2014~2018年度资金使用效率及效率变动情况进行实证分析,结果表明:近年来电力行业财务公司资金使用效率已有显著提升,但呈现出缓慢下降的态势,且DEA有效的财务公司占比仍较低;纯技术效率相较规模效率对财务公司资金使用效率的影响更大;央企财务公司的资金使用效率明显高于地方国企财务公司,但在地方国企财务公司亦存在浙江能源财务公司这样值得学习借鉴的标杆公司。

关键词:电力能源;财务公司;DEA;资金使用效率

中图分类号:F27 文献标识码:A

收录日期:2020年2月12日

一、引言

财务公司是以加强企业集团资金集中管理和提高企业集团资金使用效率为目的,立足集团主业发展,服务集团成员企业,为成员企业提供资金管理和金融服务的非银行金融机构。截至2018年末,财务公司行业法人机构数量已达253家,全行业表内外资产总额达9.50万亿元,占银行业資产总额比重为2.36%;负债总额5.43亿元,占银行业比重达2.20%。财务公司在发挥金融服务实体经济、产融结合等方面的作用日益凸显,在非银行金融机构体系中地位越发重要。因此,对我国财务公司资金使用效率进行实证分析,对财务公司管理层、企业集团母公司及监管部门具有很强的现实意义。

自1987年5月首家财务公司——东风汽车财务公司成立以来,至今财务公司行业已走过33年发展历程,一直吸引着许多学者和业界人士的关注。张文(2010)利用DEA方法中CCR模型对2008年32家财务公司进行相对效率分析,发现仅2家财务公司DEA有效,财务公司行业整体金融效率偏低,很多资产规模庞大的财务公司呈现规模不经济的现象。谭德彬(2013)利用DEA方法中CCR模型和Malmquist指数模型对全国2007~2010年67家财务公司进行资金使用效率分析,发现总体上来讲我国财务公司资金使用效率偏低,2007~2010年财务公司资金使用效率上升了约4.8%,从企业性质分类来看,中央企业和地方国有企业财务公司资金使用效率优于民营企业和外资企业。易声泽(2015)基于改进的DEA模型对2010年31家财务公司金融功能效率进行评价分析,发现资金使用效率有效的公司有8家,我国财务公司之间的金融效率差异较大、发展不平衡,电力行业财务公司在各行业金融效率值排名中靠后。王凯(2017)利用DEA方法中CCR模型对2009~2015年深圳能源财务有限公司所属电力行业的13家财务公司进行资金使用效率分析,发现大部分的财务公司资金使用长时间处于低效状态。卢新国、李书敏(2019)利用DEA—Tobit研究框架对2014~2016年度189家企业集团财务公司进行资金使用效率分析,发现我国财务公司大部分处于管理低效状态,且年度波动较大,行业之间差距也较大。由上可以看出,前人对财务公司资金使用效率的研究主要采用DEA模型,研究样本数据只涉及少数年度或即使涉及多个年度但时间跨度距今较远。

本文拟选取笔者所在的电力能源行业财务公司为研究对象,采用DEA方法中BCC模型和Malmquist指数对其进行资金使用效率及变动情况进行实证分析,数据样本区间为最新可采集到的2014~2018年度。

二、模型与方法

1978年,运筹学家CHarnes、Cooper和Rhodes首次提出了一种对包含多个投入和多个产出的系统进行相对效率评价的非参数估计方法,即数据包络分析(DEA)方法,该方法中两个最基本的模型为基于规模报酬不变的CCR模型和规模报酬可变的BCC模型,效率值分为综合效率(TE)、纯技术效率(PTE)和规模效率(SE),三者存在关系TE=PTE×SE。DEA模型一般又可分为投入导向模型和产出导向模型,投入导向即为实现当前产出DEA有效需要缩减投入的幅度,产出导向即为实现当前投入DEA有效需要扩大的产出幅度。

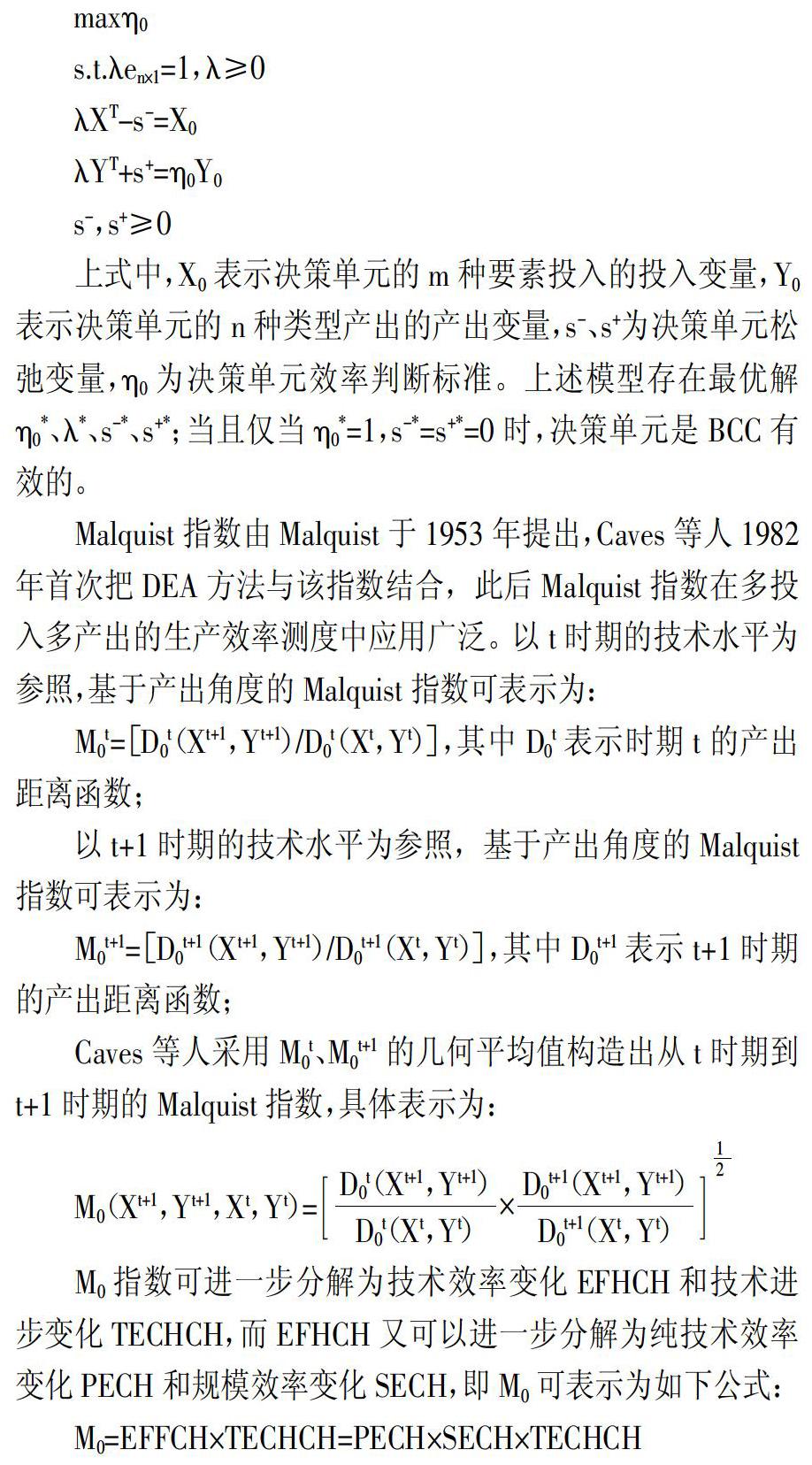

鉴于财务公司的基本运营模式为在依靠自有资本金和吸收成员单位存款的前提下,尽可能为成员单位提供贷款等综合金融服务,实现利润最大化;存款等要素投入主要依靠集团且相对不可控,而贷款发放等自营业务具有较大自主决策权;且随着财务公司存款规模的不断扩大,财务公司存放同业等业务的议价能力不断提升,具有规模经济效益。故本文采用产出导向的规模报酬可变的BCC模型,一般形式如下:

上式中,X0表示决策单元的m种要素投入的投入变量,Y0表示决策单元的n种类型产出的产出变量,s-、s+为决策单元松弛变量,?浊0为决策单元效率判断标准。上述模型存在最优解?浊0*、*、s-*、s+*;当且仅当?浊0*=1,s-*=s+*=0时,决策单元是BCC有效的。

Malquist指数由Malquist于1953年提出,Caves等人1982年首次把DEA方法与该指数结合,此后Malquist指数在多投入多产出的生产效率测度中应用广泛。以t时期的技术水平为参照,基于产出角度的Malquist指数可表示为:

M0t=[D0t(Xt+1,Yt+1)/D0t(Xt,Yt)],其中D0t表示时期t的产出距离函数;

以t+1时期的技术水平为参照,基于产出角度的Malquist指数可表示为:

M0t+1=[D0t+1(Xt+1,Yt+1)/D0t+1(Xt,Yt)],其中D0t+1表示t+1时期的产出距离函数;

Caves等人采用M0t、M0t+1的几何平均值构造出从t时期到t+1时期的Malquist指数,具体表示为:

M0指数可进一步分解为技术效率变化EFHCH和技术进步变化TECHCH,而EFHCH又可以进一步分解为纯技术效率变化PECH和规模效率变化SECH,即M0可表示为如下公式:

M0=EFFCH×TECHCH=PECH×SECH×TECHCH

如果M0大于1则表示从t到t+1时期财务公司资金使用效率全要素生产率递增,小于1则表示递减;EFFCH是在规模报酬不变和要素自由处置条件下衡量决策单元到生产前沿的追赶程度,EFFCH大于1表示决策单元更接近生产前沿,即从t期到t+1期财务公司资金使用效率提高,等于1表示资金使用效率不变,小于1表示资金使用效率下降。

三、指标选取与数据来源

本文选取2014~2018年度一直存续的16家电力能源行业财务公司为研究样本(样本选择时剔除该行业中部分2014年以后成立的或因重组合并注销的财务公司),具体为国电财务有限公司、国家电投集团财务有限公司、南方电网财务有限公司、三峡财务有限责任公司、中广核财务有限公司、中国大唐集团财务有限公司、中国电力财务有限公司、中国华电集团财务有限公司、中国华能财务有限责任公司等9家央企财务公司和安徽省能源集团财务有限公司、福建省能源集团财务有限公司、广东粤电财务有限公司、京能集团财务有限公司、申能集团财务有限公司、深圳能源财务有限公司、浙江省能源集團财务有限责任公司等7家地方国企财务公司,选取上述公司的自有资本金和存款为BCC模型的投入指标,利润总额和利息收入为产出指标,数据来源于《中国企业集团财务公司统计年鉴》(2015~2019年)。

四、实证分析

本文DEA模型和Malmquist指数的估计通过DEAP2.1软件实现。因篇幅限制,本文省去了各家样本财务公司各年度实证结果数据,仅显示按年度或按企业统计的实证数据。

从表1中数据可得,2014~2018年16家财务公司资金使用DEA综合效率平均值分别为0.889、0.862、0.878、0.838、0.814,整体水平较谭德彬(2013)测算的2010年度电力行业财务公司资金使用效率0.652有显著提升,但呈现缓慢下降的态势。从效率分解可以看出,2014~2018年度规模效率保持较高的水平且变化较小,综合效率的下降主要是受纯技术效率的影响,表明财务公司在提升精细化管理水平,提高资金运用效率,推进金融信息科技建设等技术方面存在一定的提升空间。(表1)

从企业性质分类角度分析,2014~2018年16家财务公司资金使用效率DEA有效的公司数分别为7、6、4、4、4家,约占样本财务公司的31.25%。其中,中央国有企业有效数分别为5、4、3、2、3,占比约37.78%,地方国有企业有效数分别为2、2、1、2、1,占比约22.86%;且2014~2018年央企电力财务公司各年度资金使用综合效率均值分别为0.935、0.890、0.915、0.857、0.843,均高于地方国企的0.829、0.826、0.831、0.813、0.776;综合而言,电力行业财务公司资金使用效率DEA有效性仍不高,且央企财务公司的资金使用效率明显高于地方国企财务公司。笔者认为主要原因是:整体而言,央企财务公司较地方财务公司成立时间早、经营时间长,金融服务产品相对丰富,公司制度建设相对完善,吸收存款、贷款规模、资产规模大,同业竞争力强。但在地方国企财务公司中亦存在如浙江能源这样连续5年保持资金使用效率综合有效的财务公司。据了解,浙能财务公司近年来不断推进司库职能和集团财务共享中心建设,并取得一定成效,服务集团能力不断提升。

从规模报酬角度分析,16家财务公司中连续5年均呈现规模报酬递增的为福建能源、深圳能源两家地方国企财务公司;在2014~2018年度样本财务公司13次规模报酬递减中,央企财务公司占了12次,且在2017年有7家央企出现报酬递减。究其原因,地方财务公司较央企资产规模相对较小,可以通过不断扩大吸收成员单位存款、加大贷款投放、投资以及同业业务实现规模效益;而电力行业央企财务公司的整体资产规模已经很大,当规模到达一定程度后,存款或贷款等要素的投入不一定会带来等比例的效益增长。

从资金使用效率动态变化Malquist指数方面分析,从表2可见,2014~2018年间16家财务公司资金使用效率EFFCH平均值为0.977,表明在这5年间上述公司资金使用效率是下降的,降幅约为2.3%,其中,纯技术效率变化下降的影响高于规模效率2.3个百分点。究其原因,笔者认为和2014~2018年期间金融监管态势不断趋严、利率市场化逐步推进、同业竞争不断加剧,对财务公司信息科技水平、从业人员素质、服务集团能力等核心技术竞争力的要求不断提高有关。从表3可见,就单家机构而言,2014~2018年间资金使用效率变化处于递增状态(EFFCH值大于1)的有4家财务公司,分别为三峡财务、福建能源、京能财务、国电财务,且从效率分解来看,上述4家资金使用效率变化递增主要是受益于纯技术效率变化指数。(表2、表3)

五、结论

本文实证结果发现2014~2018年度电力行业财务公司资金使用效率较2010年已有显著提升,但资金使用效率近年来呈现出缓慢下降的态势,且DEA有效的财务公司占比仍较低;纯技术效率相较规模效率对财务公司资金使用效率的影响更大,建议财务公司应不断加强信息科技建设、高级人才培养、丰富金融服务手段等精细化管理,提升现代化金融企业管理技术水平;央企财务公司的资金使用效率明显高于地方国企财务公司,但在地方国企财务公司亦存在浙江能源财务公司这样值得学习借鉴的标杆公司。

主要参考文献:

[1]谭德彬.我国财务公司资金使用效率实证研究——基于2007-2010年面板数据[D].西南财经大学,2013.

[2]王凯.企业集团财务公司资金使用效率研究——以深圳能源财务有限公司为例[D].郑州航空工业管理学院,2017.

[3]卢新国,李书敏.集团财务公司资金使用效率研究——基于DEA-Tobit研究框架[J].中国注册会计师,2019(4).

[4]易生泽.中国财务公司金融功能及金融效率研究[D].武汉理工大学,2015.

[5]张文.中国财务公司金融功能研究[D].武汉大学,2010.

[6]王怡.DEA方法与资源配置问题研究[M].中国社会科学出版社,2017.8.