基于市场集中度、现金流状况及盈利模式分析探究企业现状及未来发展趋势

——以双汇发展为例

2020-04-16徐翊莎

■徐翊莎

(洛阳日报报业集团)

1 引 言

企业的经营状况受到内外部多重因素影响,外部因素中市场集中度是应当予以考量的重要指标。市场集中度又称行业集中率或行业集中度,是指某行业的相关市场内前N家最大的企业所占市场份额的总和,简写为CRN,是对整个行业的市场结构集中程度的测量指标。内部运营状况的考察,可主要从财务数据表现及盈利模式分析,探究在盈利模式框架下深挖盈利增长点的可能性。财务数据主要关注在投资、生产运营和销售环节中自由现金流、净营业周期、销售收现率、白条率、预收率的表现情况。进而基于杜邦分析法,探查企业的盈利模式,并浅析这种模式的可持续性。

2 市场集中度分析

河南双汇投资发展股份有限公司(简称:双汇发展)主营业务是屠宰和肉类加工,上游开拓饲料业和养殖业版图,下游拓展包装业、商业,配套发展外贸、金融等。现重点针对主营业务中的屠宰业和肉类加工业,分析行业市场集中度。

2.1 屠宰行业分析

相对于其他国家,中国在猪肉的消费量上绝对领先,这和中国居民一直以来的饮食习惯有关,猪肉在居民肉类结构中的占比高达62.7%,饮食习惯的黏性,会使猪肉在一般情况下不会被其他肉类取代。即便在2018年非洲猪瘟出现半年的情况下,国内的需求量只呈现小幅度下降。也确实存在猪肉价格上升,迫使部分消费者放弃猪肉消费的情况出现,但只要猪肉的价格在相对合理的范围内,猪肉的需求量趋于稳定。2019年我国生猪产量4255万吨,同比下降21.25%。同年,我国猪肉进口量210万吨,对中国猪肉需求来说只是“杯水车薪”,中国猪肉的需求满足主要依靠自给。在我国生猪存栏的下降幅度远远大于消费量的降幅的情况下,供给缺口对猪价有非常强的支撑。

我国目前生猪屠宰行业分散度高,2019年市场CR6的屠宰量仅占总市场的7.2%,如果对比海外屠宰市场占有率,丹麦的CR2市场占有率为90%,美国的CR5市占61%,横向对比看,国内的龙头公司还有一定的增长空间。另外,受非洲猪瘟影响,我国屠宰企业散户将进一步出清,我国定点屠宰企业的市场份额和市场竞争力将明显提升,中小型屠宰企业将逐步退出市场。有利于屠宰企业标准化、规范化整合,有利于进一步提高行业集中度。

2.2 肉制品行业分析

随着市场供需稳定,猪肉价格趋于平稳,2020年我国肉制品产量应该有所上涨,但困于上半年疫情的影响,今年肉制品产量或将于去年持平。虽然,我国是世界上生产肉类及消费肉类的第一大国,但是我国在肉类制品以及深加工肉制品产品总量上只占肉类总量的4%,国外的发达国家则占40%~70%,表明我国的肉类制品在深加工方面仍然存在着很大不足,因此,也有着很大的发展潜力。相较于屠宰行业,肉制品行业集中度相对较高,龙头优势更为明显。双汇作为国内最大的肉制品加工企业,持续领先,市占率在15%左右,其市场份额超过后十位竞争对手的市场总和。和美国相比我国肉制品竞争仍然相对分散,CR10不超过25%。前五大企业占据市场份额23.56%。而美国前五大企业市占率为38.67%,行业集中度仍有上升空间。

双汇发展主营业务屠宰业和肉制品加工业,有进一步行业整合空间,双汇作为行业龙头,未来可期。

3 现金流三拷问

根据双汇发展从2010—2019年十年间的数据,从投资、生产运营和销售环节分析双汇发展的现金流表现。

3.1 投资环节

公司十年的自由现金流总和/十年的资本开支×100%=292.72%。

(第十年的净利润-第一年的净利润)/十年的资本开支总和×100%=40.29%。采用相同计算方式,经营范围相似的华统股份、龙大肉食、得利斯三家企业进行横向对比,双汇发展在创造自由现金流和实现利润增长方面都是最优秀的。

表1 投资环节现金流相关数据

3.2 生产、运营环节

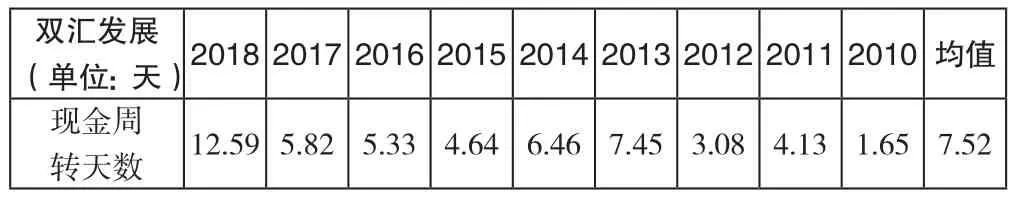

现金周转天数=存货周转天数+应收账款周转天数+预付账款周转天数-预收账款周转天数-应付账款周转天数。反映的是公司在生产、运营环节占用他家公司资金及他家公司对自己资金的占用情况,值越小表示占用免费资金的能力越强,对公司越有利。

表2

相较之下,2010—2019年龙大肉食及得利斯的现金周转天数分别为42.42天及44.22天。横向对比看出,双汇发展在生产、运营环节“用别人的钱,做自己的生意”的能力是比较强的。

3.3 销售环节产生的现金流量

具体考察销售收现率、白条率、预收率三项指标,并通过华统股份、龙大肉食、得利斯三家在上述数据中的表现进行横向对比(表3)。

表3

结合表中数据及其他三家数据,双汇发展的销售收现率在同类公司中属于中偏下水平,说明公司在销售中创造现金的能力一般,而且近几年较前几年明显降低,对比其他三家公司较稳定的销售收现率,表现不尽如人意;白条率在几家公司中是最低的,证明对下游的控制力还是表现不错;预收率表现中等,次于“得利斯”。

总体来说,双汇发展的现金流表现是可圈可点。

4 盈利源泉分析及未来盈利判断

根据杜邦分析法,净资产收益率=销售净利率×总资产周转率×杠杆倍数。分析双汇发展2010—2019年十年间销售净利率、总资产周转率及杠杆倍数。截取2019年数据:

表4

双汇发展ROE连续5年都大于等于25%。但双汇的净利润率近年均不到10%,可见净利润率并不高;双汇资金周转率都在200%以上,具有高资金周转率,参看行业数据,资金周转率都较高;杠杆倍数方面,双汇发展的杠杆倍数维持在1.5以下,并不属于高杠杆型公司。双汇发展有较低的销售净利率、较高的资产周转率、较小的杠杆倍数,属于低利润高周转型公司。

进一步分析双汇发展的毛利率。分析毛利率我们要分析最重要的成本和原料是什么,未来的走势如何。双汇发展的主营业务为肉制品业和屠宰业,屠宰业占营业成本比重要高于肉制品业。影响屠宰企业屠宰成本的最大变动因素就是生猪收购成本、人工等。肉制品行业成本也同主要原料生猪价格有关。受非洲猪瘟影响,国内生猪价格持续高位,预计未来受政策加码扶持等因素影响,生猪市场规模将小幅回升,猪价也将趋于向下调整,中期来看猪价整体仍将维持高位。

根据生猪价格推断,毛利率大幅上升的可能性较小。进而分析费用,根据财报显示,销售费用在双汇三费中是占比最高的。但是在同行业横向对比中,双汇销售端投入一直低于其他公司。2020年公司目标形成总数超过130万的销售网络。销售费用下降可能不大,如果积极拓展销售网络,销售费用有提高的可能。受生猪价格的成本制约,中期看来双汇毛利率上升空间不大,受拓展销售网络的公司经营战略影响,三费有不降反升的趋势,净利率大幅上升可能不大。受行业性质影响,双汇总资产周转率大于2,属于高周转型公司。那未来能否维持高周转呢?要从营业总收入和总资产方面分析。在总资产不变的情况下,多卖货增加营业收入,会提高总资产周转率。结合前文找到公司2020年营销渠道铺设推进的战略,多渠道、多网点销售,有可能增加营业收入从而增加总资产周转率。

双汇发展的杠杆倍数处于行业平均水平。有息负债率近年有所提高,分析负债成分,其中经营性负债短期借款比重最高。考虑到双汇发展目前的龙头地位,及未来发展预期,存在增加经营性负债,提高杠杆倍数从而提高ROE的可能。