微信媒体关注对现金股利政策的影响研究

2020-04-10石善冲代丽微康凯立

石善冲 代丽微 康凯立

摘 要: 在公司内部治理和法律法规难以有效规范我国资本市场分红的现实状况之下,针对微信媒体关注对上市公司现金股利政策的影响进行研究。在此基础上,通过构建公司治理指数,进一步研究了不同公司治理水平下微信媒体关注对现金股利政策的影响。结果表明:微信媒体关注能够显著提高我国上市公司的现金股利支付意愿和支付水平;内部治理水平越低的上市公司,微信媒体关注对其现金股利政策的影响越大。

关键词:微信媒体关注;现金股利;公司治理

中图分类号:F275;F832.51 文献标志码:A文章编号:1674-7356(2020)-01-0009-07

作为投资者获取回报的重要方式,现金股利对树立价值投资理念至关重要。然而,我国上市公司却普遍存在股利支付率不高、送配股盛行却派现较少等异常现象[1]。为了规范上市公司的股利分配行为,证监会颁布了一系列政策法规。该政策虽短时间内提高了资本市场的整体分红水平,却导致不宜分红的公司为迎合监管政策而被迫分红。在监管政策难以有效促使上市公司合理分红的情况下,媒体关注的外部监督治理作用备受瞩目。Dyck等研究发现,媒体关注有助于监督和规范公司经营行为,并能够弥补新兴资本市场上司法保护的不足[2]。在对现金股利的影响方面,媒体关注度的提高会增强上市公司分配现金股利的动机[3]。

现有关于媒体关注治理作用的研究主要探索了传统报纸媒体、“百度”搜索引擎等网络媒体的治理机制。而随着信息化的不断发展,以微信为代表的自媒体已经成为大众获取信息的重要方式。微信拥有超过10亿月活跃用户,人均月度使用时间接近2 000分钟,超出第二名一倍以上。这使得微信媒体关注的治理作用不容小觑,研究其对上市公司分红行为的影响具有重要意义。

作为一种外部治理机制,微信媒体关注需要依托公司内部治理机制方能发挥其监督治理作用。李小荣和罗进辉[4]、安吉娃[5]研究发现,媒体关注与管理层持股比例、会计师事务所类型、第一大股东持股比例等内部治理机制具有显著的替代效应。然而,公司治理是由一系列联动机制构成的有机整体。在研究公司治理对媒体关注与现金股利之间关系的影响时,独立地考虑单一治理机制的作用容易陷入研究结论不清和多重共线性的困境。因此,有必要从公司治理的整体角度出发,全面揭示其对媒体治理机制的影响。

本文基于“搜狗微信搜索”获取微信媒体关注数据,考察微信媒体关注对上市公司现金股利政策的影响。通过构建公司治理指数,进一步研究不同公司治理水平下,微信媒体关注对现金股利影响的差异性。本文的主要贡献在于弥补现有文献对微信媒体关注治理作用相关研究的不足,并为从外部媒体和内部公司治理两方面规范资本市场分红行为提供理论依据。

一、文献回顾与研究假设

(一)现金股利政策的影响因素

上市公司的股利分配政策受其自身盈利能力、负债水平和股权集中度等多种公司内部因素的影响。Lintner认为持续而稳定的盈利能力是公司进行股利分配的基础,盈利能力高的公司倾向于支付较高水平的现金股利[6]。以我国上市公司为样本,李卓和宋玉研究发现分配现金股利的公司盈余具有显著的持续性[7]。为了揭示负债水平对现金股利政策的影响,Kalay从债务契约的角度进行研究发现,债权人对资金使用范围的限制降低了上市公司的现金股利支付水平[8]。结合我国资本市场的特殊环境,刘淑莲和胡燕鸿同样发现现金股利支付水平与公司的负债水平呈负相关关系[9]。与以上研究结论不同,陈国辉和赵春光认为我国多数上市公司存在国有企业背景并且拥有良好的銀企关系,容易忽视高负债水平下分配股利的不利影响,因此其负债水平与现金股利分配不存在相关关系[10]。通过研究股权集中度对现金股利的影响,Faccio等[11]、Gugler和Yurtuglo[12]认为控股股东控制权越大现金分红水平越低,其他大股东的存在能够抑制控股股东的低股利支付倾向。黄娟娟和沈艺峰对我国上市公司进行研究发现,在股权高度集中的上市公司中,管理者制订股利政策的主要目的是迎合大股东的资金需求,而中小投资者的股利偏好则往往被忽视[13]43。

除上市公司的内部因素之外,外部环境因素也会对现金股利政策产生不可忽视的作用。对股利政策外部影响因素的研究,已有文献主要集中在行业特征、法律法规及监管层政策导向等方面。Dhrymes和Kurz认为上市公司所处行业会影响其现金股利政策,新兴行业的现金股利支付水平往往低于成熟行业[14]。权小锋等以2004—2008年沪深A股上市公司为样本研究发现,行业前期股利支付水平和行业竞争程度等会对上市公司的现金股利政策产生显著影响[15]。在法律环境对现金股利政策的影响方面,La Porta等认为有效的法律环境能够防止管理层谋取私利,进而促使上市公司提高股利支付率[16]。刘志强和余明桂以我国制造行业上市公司为样本研究发现,与保障投资者合法权益相关的法律制度水平越高,上市公司的分红力度越大[17]。在法制不完善的资本市场中,监管层制定的强制性股利政策成为保障投资者权益的替代机制。魏志华等认为半强制分红政策显著提高了中国资本市场的现金股利支付水平,但却无法约束“铁公鸡”公司派现行为,并使得有再融资需求的公司为迎合监管政策而被迫分红[18]。

(二)研究假设

作为上市公司和投资者之间的信息中介,媒体关注成为上市公司经营活动至关重要的外部监督因素之一。Dyck和Zingales认为,媒体主要通过行政介入、影响高管的职业声誉及社会形象三种途径发挥其治理作用[19]。而作为新兴自媒体的微信拥有数以亿计的公众关注度、高粘性的用户群体和信息即时性等优势,这使其具有不同于传统媒体的特殊治理机制,对上市公司的现金股利政策可以产生重要影响。微信媒体关注对上市公司现金股利政策的影响机理如图1所示。

与传统媒体不同,微信媒体的即时性使得上市公司的相关信息能够在短时间内产生强烈的轰动效应。面对投资者广泛而持续的关注,声誉共同体成员承受着巨大的舆论压力。作为其重要成员之一,上市公司的监管部门面临着社会公众的舆论监督。由于在我国特殊的市场环境之下,行政介入是媒体发挥治理作用的重要方式[20]。因此,为了摆脱被动局面,监管部门以行政介入的手段对上市公司管理层和控股股东施压,将声誉受损成本转移至后者[21]。为了维护公司和自身声誉,在双重压力之下,管理层和控股股东往往会采取支付现金股利或者提高支付水平的方式迎合市场。因此,微信媒体关注对上市公司的股利分配意愿和股利支付水平会产生显著影响。据此,本文提出以下假设:

假设1:微信媒体关注度越高,上市公司的现金股利支付意愿越强烈。

假设2:微信媒体关注度越高,上市公司的现金股利支付水平越高。

在对上市公司现金股利政策的影响方面,媒体外部治理的效果与公司内部治理水平的高低密切相关。委托代理理论认为,所有权和经营权的分离导致了股东与管理层、大股东与中小股东之间的代理冲突。出于增加在职消费、加强自身权力等自利动机,管理者多会采取偏离企业价值最大化目标的机会主义行为[22]。而大股东则倾向于利用其对公司的控制权,以关联交易等方式侵占公司利益[23]。为了缓解代理冲突,现代公司制企业建立了系统的内部治理机制,包括合理的股权制衡及股权激励机制等。然而,在内部治理水平低下的公司中,管理者和大股东的机会主义行为难以得到有效约束,两类代理问题依旧较为严重。

由微信媒体关注对现金股利政策的影响机理可知,其治理作用的发挥是通过对管理层和控股股东施加舆论压力来实现的。莫冬燕和张颖对微信媒体的外部治理作用进行实证检验发现,微信媒体关注能够抑制管理层在职消费等行为,并能够有效遏制大股东侵占上市公司利益[24]41。这意味着,微信媒体关注对上市公司管理者和大股东的自利行为具有一定的威慑作用,且其自利行为越严重,威慑作用越大,管理层和控股股东对于微信媒体带来的舆论压力感知也越明显。因此,在内部治理水平低下的公司中,微信媒体关注对管理者和控股股东的相对舆论压力更大,迫使其以分配现金股利的形式向市场“示好”的动机也更加强烈。基于此,本文提出研究假设3和假设4。

假设3:公司治理水平越低的上市公司,微信媒体关注对其现金股利支付意愿的影响越大。

假设4:公司治理水平越低的上市公司,微信媒体关注对其现金股利支付水平的影響越大。

二、研究设计

(一)样本选取与数据来源

由于微信媒体关注数据是通过“搜狗微信搜索”获得的,而“搜狗微信搜索”能够检索到的最早数据即为2013年,因此本文以2013年为样本数据起始年度。以我国2013—2016年全部A股为初始样本,同时,由于因变量采取滞后一期数据,现金股利的实际样本区间为2014—2017年。为避免非正常数据对分析结果的影响,对初始样本进行以下筛选: (1)剔除ST、*ST类公司,因为此类公司财务数据存在异常; (2)剔除金融保险类上市公司,因为其资产结构比较特殊; (3)剔除上市时间不满一年的公司,因为此类公司的媒体关注数据会受到IPO的影响而失真。经过以上筛选,最终获得了9 277个公司—年度观测样本。为了控制极端值对分析的干扰,对所有的连续变量都进行了上下1%的缩尾处理(Winsorize)。

本文的微信媒体关注数据通过“搜狗微信搜索”手工搜集得来,其他财务数据均来源于CSMAR数据库和RESSET数据库。

(二)模型设定与变量定义

为了检验微信媒体关注对现金股利支付意愿和支付水平的影响,本文构建了logistic回归模型(1)和多元线性回归模型(2)。

在模型(1)中,因变量为上市公司的现金股利支付意愿(Dumdiv),公司支付现金股利时取值为1,否则取值为0。在模型(2)中,因变量为每股现金股利。模型(1)和(2)的自变量均为微信媒体关注(Media),借鉴莫冬燕和张颖[24]40的做法,以“搜狗微信搜索”引擎中输出的、与上市公司相关的文章数量加1取自然对数的结果作为最终的微信媒体关注值①。参考黄娟娟和沈艺峰[13]39、刘星等[25]的研究,在回归模型中加入了总资产净利率(Roa)、总资产增长率(Growth)、现金持有水平(Cash)、资产负债率(Lev)、机构投资者持股比例(Inst)等控制变量。此外,设置行业和年度虚拟变量以控制其对分析结果的影响。在模型(1)和模型(2)中,若微信媒体关注(Media)的回归系数显著为正,则假设1和假设2得到验证。

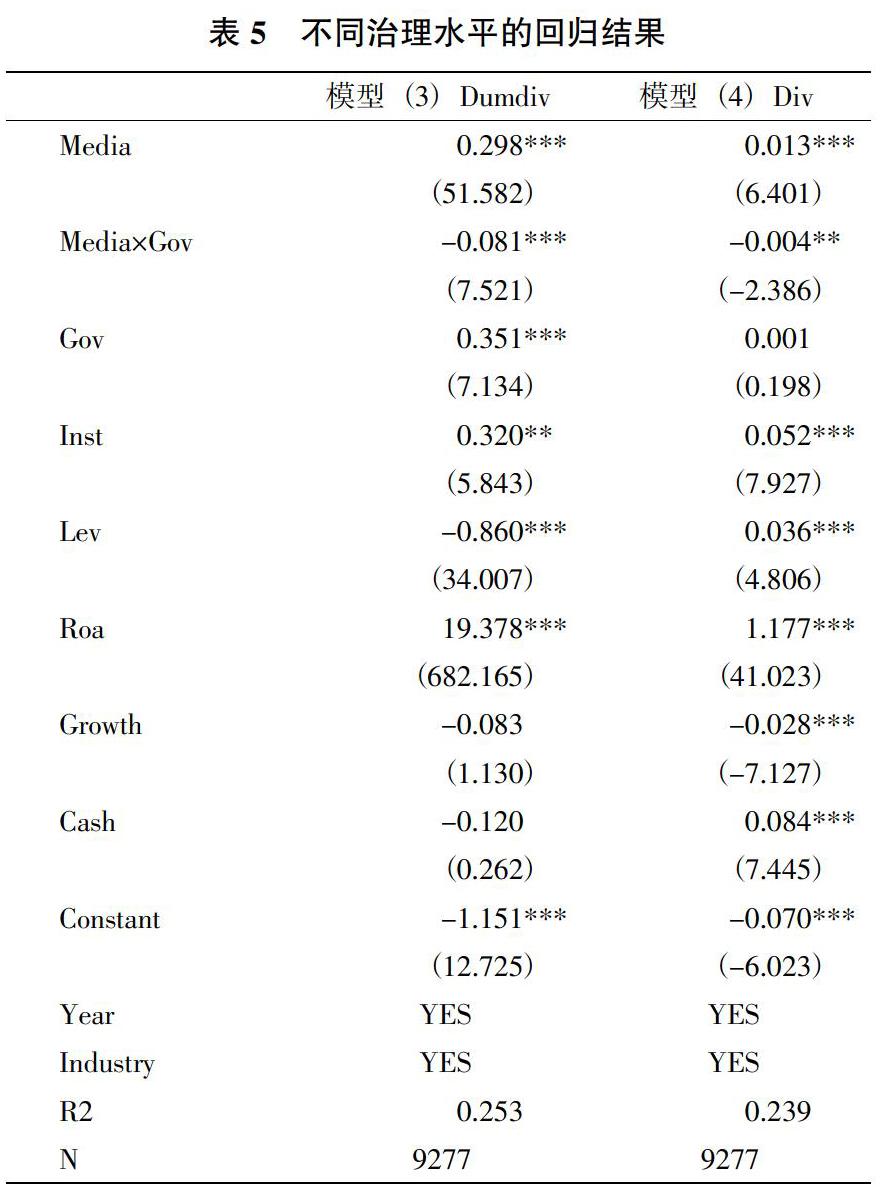

为了检验公司治理对微信媒体关注与现金股利政策关系的影响,在模型(1)和(2)的基础上加入公司治理及微信媒体关注与公司治理的交乘项,构建模型(3)和模型(4)。

借鉴白重恩等[26]、方红星和金玉娜[27]的研究,对第一大股东持股比例(Top1)、第二到第五大股东持股比例(Top2-5)、独董比例(Ibr)、董事规模(Bsize)、董事持股比例(Dis)、高管持股比例(Mas)、领取薪酬董事比例(Pad)、领取薪酬监事比例(Pap)、是否在其他市场挂牌上市(Ex)九个反映公司治理不同方面的因素进行主成分分析。根据特征值大于1、累计方差贡献率大于80%的原则,提取前五个主成分,以方差贡献率为权重构建公司治理指数(Gov)。

在模型(3)和模型(4)中,交乘项Media×Gov的回归系数表示治理水平差异对微信媒体关注与现金股利政策之间关系的影响。在模型(3)和模型(4)中,若微信媒体关注(Media)的回归系数显著为正并且交乘项Media×Gov系数显著为负,则假设3和假设4得到验证。

三、实证结果与分析

(一)描述性统计与分析

对主要变量进行描述性统计,结果如表2所示。

从表2中可以看出,现金股利支付意愿的均值为0.717,表明上市公司的支付意愿较高。每股现金股利的极大值为0.810,平均值仅为0.093,标准差为0.142,可见我国上市公司的现金股利支付水平参差不齐,并且多数公司支付水平偏低。可能原因在于,2013年证监会制定的“差异化分红政策”强制上市公司分红,使得资本市场现金股利支付意愿整体上升,但由于多数公司分配股利的目的在于迎合监管政策,因而分红水平并没有得到实质性的提高。微信媒体关注的极差为5.966,标准差为1.958,其标准差远大于其他变量,反映出微信媒体对关注对象具有选择性。公司治理指数的均值为 -0.001,说明我国上市公司的治理水平普遍偏低。

(二)主要变量相关性分析

对主要变量的Pearson相关性检验结果如表3所示。

相关性检验结果表明,微信媒体关注与现金股利支付意愿和水平均显著正相关,这与假设1和假设2相符,即微信媒体关注越多,现金股利支付意愿越强烈,支付水平越高。总资产净利率、总资产增长率、现金持有水平、资产负债率和机构投资者持股比例均与现金股利支付意愿和支付水平具有显著相关关系,表明公司自身的盈利能力、成长性等因素对其股利分配决策具有重要影响。此外,主要变量的相关系数都小于0.5,表明各变量的重叠性比较低,排除了存在多重共线性的可能。

(三)回归分析

1. 微信媒体关注对现金股利政策影响的实证检验

通过模型(1)和(2)对假设1和假设2进行实证检验,回归结果见表4。

在模型(1)中,微信媒体关注对现金股利分配意愿的回归系数为0.304,并且在1%的水平上显著。表明,微信媒体对上市公司的关注越多,上市公司迫于舆论压力支付现金股利的意愿越强烈,进而支持了研究假设1。机构投资者持股比例与现金股利支付意愿显著正相关,说明机构投资者起到了督促上市公司积极派现的作用。总资产净利率与现金股利支付意愿高度正相关,表明上市公司自身的盈利能力是促使其发放现金股利的主要动力。此外,资产负债率与现金股利支付意愿显著负相关,说明上市公司的资本结构是影响其现金股利分配政策的重要因素,资产负债率较高的上市公司分配现金股利的意愿较低。

在模型(2)中,微信媒体关注对每股现金股利的回归系数为0.013,并且同样在1%的水平上显著,表明上市公司每股现金股利支付水平会随着微信媒体关注度的提高而提高。微信媒体发挥了对资本市场分红行为的治理作用,假设2得以验证。资产负债率与每股现金股利支付金额显著正相关,意味着对于分配现金股利的公司而言,上市公司股东倾向于以现金股利的形式侵占公司利益,侵害债权人的利益。总资产增长率与现金股利支付水平显著负相关,说明成长性高的公司更倾向于保留盈余以满足公司快速发展的需要。现金持有水平与现金股利支付水平正相关,表明上市公司的现金持有量是其决定现金股利支付水平的重要依据。

2. 不同公司治理水平下微信媒体关注对现金股利治理效果的实证检验

假设3和假设4的回归分析结果如表5所示。

微信媒体关注及其与公司治理指数的交乘项对现金股利支付意愿的回归系数分别为0.298、-0.081,并且都在1%的水平上显著,意味着微信媒体关注对上市公司现金股利分配的治理效应依其内部治理水平不同而具有显著差异。在微信媒体的监督之下,治理水平较低的上市公司具有更强的股利分配动机,进而支持假设3。此外,公司治理水平与现金股利支付意愿显著正相关,表明公司内部治理对现金股利分配决策具有重要影响,公司治理水平越高的上市公司分配现金股利的意愿越强烈。

微信媒体关注对每股现金股利的回归系数在1%的水平上显著为正,并且媒体关注与公司治理指数交乘项系数在5%的水平上显著为负。表明,公司治理水平越差的上市公司,媒体关注对每股现金股利支付金额的影响越大,公司治理和微信媒体关注对现金股利支付水平的影响具有显著的替代效应,假设4得以证明。

(四)稳健性检验

为了保证研究结论的可靠性,进行以下稳健性检验:首先,分别用现金股利支付率、每股现金股利/股价作为现金股利支付水平的代理变量,利用模型(1)和模型(2)进行回归分析。其次,选取领取薪酬董事比例(Pad)作为公司治理的代理变量,利用模型(3)和模型(4)进行分析,以验证公司治理对微信媒体关注与现金股利关系的影响。

实证检验结果显示,微信媒体关注的回归系数仍然在1%的水平上显著为正;领取薪酬董事比例与微信媒体关注交乘项的系数均在5%的水平上显著。结果表明,本文的研究结论是稳健的。

四、结论与建议

作为新兴自媒体,微信媒体已经成为重要的外部监督力量。以我国沪深A股上市公司为样本,本文实证检验了微信媒体关注对上市公司现金股利政策的治理作用,并进一步探讨了公司内部治理水平对该治理作用的影响。研究发现:微信媒体关注通过对上市公司施加舆论压力,迫使其管理者和控股股东出于维护声誉的动机而提高现金股利支付意愿和支付水平,进而发挥了对资本市场分红行为的监督治理作用;公司内部治理水平的高低能够显著影响微信媒体关注对现金股利政策的治理效果,不完善的公司治理难以有效约束管理者和控股股东的机会主义行为,使其对微信媒体关注的舆论压力感知提高,进而强化了微信媒体关注对现金股利分配的促进作用。

在资本市场中,微信媒体发挥了外部治理职能,对于公司现金股利分配政策起到了积极的促进作用。为充分发挥微信媒体关注对现金股利政策的监督治理作用,本文提出以下三方面建议:首先,规范微信媒体的运营机制,以加强其对上市公司现金股利分配的监督作用。真实可靠的信息是微信媒体关注发挥治理作用的关键因素,因而如何从海量的信息中辨别真伪至关重要。为保证微信媒体信息的真实性,相关部门应完善微信公众号甄别机制,对认证通过的公众号发布的原创性文章予以保护,对发布虚假信息的微信公众号及时封闭,从信息发布的源头保证信息的真实性和权威性。此外,还应规范微信媒体信息的传播机制。微信平台管理者应健全信息传播渠道的管理,对虚假信息不仅要查明其出处,更要对一系列传播者予以处罚。其次,针对不同治理水平的公司,采取不同的微信媒体关注治理策略。由于在治理水平较低的公司中,管理者和控股股东的机会主义行为较为严重,其对微信媒体关注导致的舆论压力较为敏感。因此,监管部门可以依据公司治理水平的高低判别其管理者和控股股东的舆论压力敏感性,有针对性地引导微信媒体对上市公司进行关注,进而改善其现金股利分配政策。最后,培养投资者利用微信媒体关注保障自身获取投资回报的意识。微信媒体便捷、低成本的信息发布和获取方式使得投资者监督上市公司的经营行为切實可行。由于微信媒体关注能够对上市公司的现金股利政策产生重要影响,因此,投资者应充分利用微信媒体监督上市公司的分红行为。而微信媒体只有真正为投资者所用,才能对上市公司形成舆论压力,进而发挥其公司治理作用。

注释:

① 具体做法如下:首先,在“搜狗微信搜索”中输入上市公司简称和证券代码,点击“搜文章”,得到全部与该上市公司相关的微信文章数量;其次,点击“搜索工具”将搜索时间区间选定为所需年度(以2013年为例,则为2013-01-01—2013-12-31),得到所选年度文章数量;最后,将该数值加1并取其自然对数作为微信媒体关注的代理变量。

[参考文献]

[1] 艾文国,孙洁,张剑英. 我国上市公司股利政策研究[J]. 中国软科学,2004(4):65-68.

[2] Dyck A,Volchkova N,Zingales L. The corporate governance role of the media: Evidence from Russia[J]. The Journal of Finance,2008,63(3):1093-1135.

[3] 刘力一,温权. 媒体关注与现金股利政策[J]. 商业研究,2014(12):38-47.

[4] 李小荣,罗进辉. 媒体关注与公司现金股利支付[J]. 经济理论与经济管理,2015(9):68-85.

[5] 安吉娃. 媒体关注一定具有好的作用吗?[D]. 北京:中央财经大学,2016: 149-151.

[6] Lintner J. Distributions of incomes of corporations among dividends,retained earnings,and taxes[C]. the American Economic Review,1956:97-118.

[7] 李卓,宋玉. 股利政策、盈余持续性与信号显示[J]. 南开管理评论,2007(1):70-80.

[8] Avner Kalay. Stockholder-bondholder conflict and dividend constraints[J]. Journal of Financial Economics,1982,10(2):211-233.

[9] 刘淑莲,胡燕鸿. 中国上市公司现金分红实证分析[J]. 会计研究,2003(4):29-35.

[10] 陈国辉,赵春光. 上市公司选择股利政策动因的实证研究[J]. 财经问题研究,2000(5):48-56.

[11] Faccio M,Lang L H P,Young L. Dividends and Expropriation[J]. American Economic Review,2001,91(1):54-78.

[12] Klaus Gugler,B.Burcin Yurtoglu. Corporate governance and dividend pay-out policy in Germany[J]. European Economic Review,2003,47(4):731-758.

[13] 黄娟娟,沈艺峰. 上市公司的股利政策究竟迎合了谁的需要——来自中国上市公司的经验数据[J]. 会计研究,2007(8).

[14] Dhrymes P J,Kurz M. Investment,Dividend,and External Finance Behavior of Firms[J]. Nber Chapters,1967: 427-485.

[15] 权小锋,滕明慧,吴世农. 行业特征与现金股利政策——基于2004—2008年中国上市公司的实证研究[J]. 财经研究,2010(8):122-132.

[16] Porta R L,Lopez-De-Silanes F,Shleifer A,et al. Agency Problems and Dividend Policies around the World[J]. Journal of Finance,2000,55(1):1-33.

[17] 刘志强,余明桂. 投资者法律保护、产品市场竞争与现金股利支付力度——来自中国制造业上市公司的经验证据[J]. 管理学报,2009(8):1090-1097.

[18] 魏志华,李茂良,李常青. 半强制分红政策与中国上市公司分红行为[J]. 经济研究,2014(6):100-114.

[19] Dyck A,Zingales L. The Corporate Governance Role of the Media[R]. NBER Working Paper,2002:1-38.

[20] 周开国,应千伟,钟畅. 媒体监督能够起到外部治理的作用吗?——来自中国上市公司违规的证据[J]. 金融研究,2016(06):193-206.

[21] 李焰,王琳. 媒体监督、声誉共同体与投资者保护[J]. 管理世界,2013(11):130-143.

[22] Masulis R W,Wang C,Xie F. Corporate Governance and Acquirer Returns[J]. The Journal of Finance,2007,62(4):1851-1889.

[23] Berkman H,Fu L J. Political connections and minority-shareholder protection: Evidence from securities-market regulation in China[J]. Journal of Financial & Quantitative Analysis,2010,45(6):1391-1417.

[24] 莫冬燕,張颖. 双重代理成本视角下微信媒体的公司治理作用研究[J]. 郑州大学学报(哲学社会科学版),2017(5).

[25] 刘星,谭伟荣,李宁. 半强制分红政策、公司治理与现金股利政策[J]. 南开管理评论,2016(5):104-114.

[26] 白重恩,刘俏,陆洲,宋敏,张俊喜. 中国上市公司治理结构的实证研究[J]. 经济研究,2005(2):81-91.

[27] 方红星,金玉娜. 公司治理、内部控制与非效率投资:理论分析与经验证据[J]. 会计研究,2013(7):63-69.