金融深化、企业所有权性质与资本配置效率

2020-04-09韩元亮石贝贝

韩元亮 石贝贝

摘要:以2009—2016年中国上市公司为样本,将上市公司按照所有权性质分为国有和非国有企业,探究金融深化对不同所有权性质企业资本配置效率的影响。首先,金融深化对国有企业投资效率不存在显著影响,而对非国有企业的投资效率有显著的促进作用,特别是当非国有企业投资不足时,金融市场深化能显著改善其投资效率。其次,无论地区金融发展水平高还是低,国有企业投资效率普遍高于非国有企业投资效率,说明国有企业经营体制改革以及现代企业制度的建立,促进了国有企业投资效率的提高。最后,通过对企业绩效及价值的影响因素进行实证研究发现,金融深化总体上对所有企业绩效都有显著的提升作用,但国有企业绩效相对于非国有企业普遍较低。通过将滞后一期的非效率投资作为解释变量建立动态回归模型,结果表明企业非效率投资虽然对企业本期的经营绩效未产生显著的不利影响,但却会显著降低下一期企业经营绩效。

关键词:金融深化;所有权性质;投资效率;企业绩效

中图分类号:F276 文献标识码:A 文章编号:1007-2101(2020)02-0024-13

一、引言

随着我国社会主义市场经济的不断完善,金融体系快速发展成为推动经济发展的重要力量,金融深化和金融体系运行效率的提高有助于提高企业资本配置的效率,实现经济高质量发展。党的十九大报告明确提出,必须深化我国经济金融体制改革,建立多层次的资本市场,从而增强金融服务实体经济能力,特别是当前我国经济已由高速发展转向高质量发展的新阶段,金融市场制度的完善和金融结构的深化对于提高金融体系运行效率和金融资源配置效率尤为重要。

早在20世纪中期,Goldsmith(1969)[1]通过利用35个国家1860—1963年数据对金融发展与经济增长关系进行了开创性研究,结果表明一国的经济增长与该国的金融体系及市场的完善程度是同步的,金融的发展有助于经济的增长。然而,我国学者对我国金融体系发展与经济增长的关系目前还没有形成一致的结论,部分学者认为我国金融体系在资源配置过程中没有很好地遵从市场导向原则,属于一定程度上的行政干预资源配置机制,导致金融市场配置资源的效率低下[2],金融市场没有充分表现出促进经济增长的作用[3]。大部分学者认为金融深化程度越高和金融市场较完善的地区,经济发展也越快[4-5]。但是这些文献大多是从宏观角度考察金融深化与经济增长之间的关系,不能深入阐述金融深化影响经济增长的微观机理。因此,从微观企业主体的视角考察金融体系深化和经济增长的关系,是笔者的第一个研究目的。

国有企业改革作为我国经濟体制改革的中心环节,经过40年来的国有企业改革,大部分的国有企业建立了现代企业制度,公司治理结构及经营管理逐步规范,为当前中国经济的快速发展提供了重要的支撑。但是,国有企业仍然因较多的政府干预使其不能以企业价值最大化为目标,同时国有企业中存在委托代理、内部人控制等问题,造成企业投资冲动等不经济行为,导致国有企业经营效率低下。理论研究也有很多关于国有企业和民营企业投资效率及业绩的文献,方军雄(2007)[6]、Chen(2011)[7]研究认为国有企业存在行政干预使得其效率低于民营企业。如今中国金融市场取得巨大发展,且中国国有企业经历了多年国企经营体制改革,国有企业和非国有企业在投资效率谁更具优势,以及国有企业和非国有企业绩效谁更胜一筹,正是本文所要研究的问题,也是笔者的第二个研究目的。

二、文献回顾、理论分析和研究假设

(一)文献回顾

1. 国外文献回顾。早在20世纪60年代,以 Goldsmith为代表的结构主义者认为,一国的金融结构对经济发展具有重要作用,原因是金融深化能以金融资产的形式直接促进储蓄的增加,从而促进资本形成与经济增长,同时结构主义还认为金融市场发展会提高资金的使用效率从而优化资本的配置效率,以资本积累的方式促进经济增长。Mc Kinnon(1973)[8]和Shaw(1973)[9]为代表的金融抑制主义者提出,金融深化促进经济增长的传导渠道中,加快了储蓄转化为投资的速度,并导致更高的投资形成,从而证明了金融深化可以提高生产效率。Fazzari、Hubbard和Petersen(1985)[10]、Jensen(1986)[11]、Stulz(1990)[12]、Titman(2003)[13]均从投资效率与企业内部现金流之间关系进行研究,企业融资约束的计量基础被界定为企业投资内部现金流敏感性,从而论证了企业投资行为与其内部自由现金流的充裕度有关,当企业拥有较为充足的现金流时,企业经理人员倾向于过度投资,反之,企业经理人员倾向于投资不足。Rajan和Zingales(1996)[14]对国家各行业的表现与金融发展的关系进行研究分析,探讨金融深化对企业外部融资成本是否会产生影响以及是否会对行业成长产生促进作用,研究结果表明,金融体系可以从某种程度上克服企业道德风险和逆向选择问题,外部融资成本因金融体系深化而降低,在金融体系发达国家和外部融资依赖性更强的行业成长的速度更快。Demirguc-kunt和Maksimovic(1998)[15]、Claessens和Laeven(2003)[16]的研究进一步发现,金融发展水平发达地区不仅能为企业发展提供充足的外部资金,而且可以确保投资者获得企业投融资决策的相关信息,从而更有利于企业获得外部资金和资源,进而促进企业成长。Almeida和Wolfenzon(2005)[17]等的研究也为金融深化对企业资本配置效率的改善提供了经验证据。

2. 国内文献回顾。在市场经济转轨过程中,地区间银行业及金融发展水平存在较大差异,银行及金融发展水平较高的地区对上市公司进行有效监督,对国有企业过度投资进行了较好的控制,提高了企业投资效率[18]。程明高(1998)[19]认为较发达的金融体系能促进经济增长,其作用机制在于,从信息经济学的视角,金融体系越发达越有助于降低信息成本和交易成本,还有助于动员储蓄、促进技术创新,从而提高企业投资效率。姚耀军(2010)[20]利用计量经济的方法,检验金融深化与全要素生产率(TFP)的关系,认为金融深化长期对全要素生产率(TFP)有促进作用,金融深化可以提高投资效率。沈红波等(2011)[21]则从信贷担保角度探讨了金融发展影响企业绩效微观机制,认为较高的金融发展水平有利于培育出公开、透明的金融市场环境,使声誉机制的功能得到充分发挥,从而规避违约风险和显著缓解银行与企业间的信息不对称,对企业的道德风险和逆向选择问题起到抑制作用,金融发展还可以降低政府干预的作用,提高企业资源配置效率。

国有企业经营体制改革涉及到企业产权结构的根本性变化,而产权性质与经济效率之间的关系是经济学研究的重大课题之一。学术界对国企民营化存在两种观点:一是财富支持观,认为国企民营化后具有更清晰的产权,对原国有大股东形成的内部人控制以及代理问题有所缓解,从而提高了企业资源配置效率[22],因此,国企民营化后非国有大股东的主人翁意识得到增强,更具长期视野,从而有利于企业的发展。而财富转移观认为,当国企民营化后,非国有大股东通常具有较强的动机通过掏空行为转移资源谋求私人收益,因为他们不需要为自己获得的收益承担全部经济后果[23],这样会使中小股东的利益受到侵占而得不到补偿。对于处于经济转轨时期的中国,民营化如何影响企业投资行为及绩效,相对于民营企业,经历多年国企改制后的国有企业投资效率和绩效是否有所改善,正是理论和实践亟待解决的问题。

为了解决上述问题,笔者以2009—2016年中国沪深A股所有上市公司数据为初始研究样本,首先结合我国各地区经济发展水平存在差异的特点,衡量各省金融深化程度,研究金融深化对微观企业资本配置效率的影响。然后对企业按照所有权性质分为国有企业和非国有企业,研究我国金融深化对不同所有权性质企业投资效率及绩效的影响差异。

(二)理论分析与研究假设

King和Levine(1993)[24]、Levine(1997)[25]等研究表明,完善的金融体系能使交易成本降低、改善信息不对称,有助于识别进而投资最有市场竞争力和创新能力的企业及行业,从而提高资本的配置效率。Wurgler(2000)[26]研究发现,金融市场摩擦会增加企业资本调整成本和投资与投资机会的敏感度。较高的金融发展水平可以从两个方面优化资本配置效率:一方面金融发展水平的提升能有效减少企业内部委托代理问题,提高公司的治理效应,另一方面金融发展水平的提升有助于股价传递信息,企业与投资者间的信息不对称得到有效缓解。地区金融深化能为企业提供充足的外部资金,同时帮助投资者获取企业相关的投融资信息,从而更有利于企业获得外部资金和资源的投资,进而促进企业成长。沈红波等(2011)[21]则从信贷担保角度探讨了金融深化影响企业绩效微观机制,认为金融深化程度较高有利于培育出公开、透明的金融市场环境,使声誉机制的功能得到充分发挥,从而规避违约风险和显著缓解银行与企业间的信息不对称,对企业的道德风险和逆向选择问题起到抑制作用,金融深化还可以降低政府干预的作用,提高企业资本配置效率。

金融市场具有风险分担和抗风险的功能与机制,在很大程度上减少单个投资者面临的投资风险,这将有助于缓解投资者风险厌恶带来的融资约束,对企业投资效率提高形成促进作用。Bailey等(2011)[27]分析了我国信贷市场的特征,研究发现,我国的信贷市场除了商业型贷款还存在政策驱动型贷款,出于政策考虑国有银行倾向于向国有企业提供信贷支持,而民营企业往往承担了较高的债务融资成本[28]。因此,地区金融深化程度越高,越有助于解决民营企业融资渠道单一、成本居高不下等问题,特别是在民营企业投资不足时,金融深化可以提高金融体系运行效率,缓解民营企业融资约束,提升民营企业投资效率。国有企业与政府有着天然的联系,国有企业享受预算软约束和政府补贴等优惠待遇,融资约束相对非国有企业通常较低。

基于以上理论分析,笔者提出如下研究假设:

H1:地区金融深化能促进非国有企业投资效率的提高,特别是在投资不足时,地区金融深化能显著提升非国有企业投资效率。

中国的上市公司是产权改革的产物,经历多年的混合所有制改革和社会主义市场经济完善和发展,最终控制人为国有产权的上市公司目前只占有少部分,而大部分的上市公司最终控制人为非国有产权。Lin和li(2008)[29]研究认为在新兴转型经济国家,当国有企业发生亏损时,很容易得到政府或国有大股东帮助,这些国有企业通常不会破产,政府会继续给予这些企业信贷支持和财政补贴,这就是预算软约束问题。正是由于存在预算软约束问题,误导了信贷资源的配置,如朱红军等(2006)[30]发现预算软约束和印象担保存在,导致我国国有企业融资约束小于民营企业。

中国的经济制度、法律和金融体系发展还有待完善,政府作为国有企业的最终控制人会采取行政措施干预国有企业经营决策。因此,国有企业在经营过程中会受到政府的信贷支持和财政补贴,这些措施使得国有企业与非国有企业在市场经济中处于不对等的地位,正因为政府对国企的照顾挤出了民营企业的信贷资源,不对等的竞争地位和融资约束使得民营企业投资效率受到影响,这种理论被称为“政府扶持之手理论”[31]。大多银行的控制人也是政府,国企的高管通常也具有政府背景,容易与银行形成合作关系,从而取得更多的银行贷款,缓解融资约束。此外,我國国有企业经历了40多年的改革开放和经营体制改革,大多建立了现代企业制度,特别是国有企业承担了较多政策性投资任务,在企业投资过程中形成了较好的监督程序和措施,国有企业对非效率投资进行较好的监控。

基于以上理论分析,笔者提出以下研究假设:

H2:无论地区金融深化水平高还是低,国有企业投资效率普遍高于非国有企业。

企业价值最大化是企业经营的目标,笔者利用企业绩效及价值衡量企业资源配置效率。随着我国市场经济的发展和完善,金融体系也得到了快速发展,金融逐渐成为现代市场经济的核心,而企业是市场经济运行的主体,企业只有充分利用金融市场优化资源配置的作用,才能在现代市场经济中取得长足发展。特别是我国金融发展水平还比较低,企业面临的融资约束成为阻碍企业发展的重要因素,而我国地区经济发展差异造成金融发展也不平衡。因此,通过对地区金融深化,可以有效提高企业投资效率,优化企业的资源配置,促进企业价值提高。Allen和Santomero(2001)[32]认为,金融市场具有风险分担和抗风险的功能,这种风险分担机制在很大程度上可以减少单个投资者可能面临的投资风险,金融市场的深化可以有效降低投资者面临的投资风险,通过投资组合分散投资风险,从而缓解企业及项目投资的融资约束,促使企业改善绩效,提高企业价值。如对我国上市公司推出的短期融资券作为重要的金融深化工具,使企业的负债能力和投资能力有了大幅度提高,企业的经营绩效出现大幅增长[33]。

自Berle和Means(1932)[34]經典学术著作《现代公司与私有财产》出版以来,关于企业所有权与企业绩效及价值间的关系成为学者关注的议题,学者们分别从大股东控制、产权制度、国家所有权等方面对企业所有权对企业绩效的影响展开研究。其中,关于国家所有权对企业绩效与价值的影响方面的研究,学术界存在不同的观点。部分学者认为代表国家所有权的政府对企业的经营行为进行有效监督,而且当企业陷入困境或经营受阻时政府可以对其实施援助,因此,国家所有权对企业绩效和价值有促进作用[35]。部分学者认为作为国有企业控制人的政府承担诸多社会目标,使得国有企业的经营目标偏离企业价值最大化目标,国有所有权会降低企业绩效。如学者廖冠民(2014)[36]认为国有企业虽然在承担政策任务时享受一定的政策优惠待遇,但国有企业的代理成本与其承担的风险不匹配,致使其经营效率比民营企业低下,最终会导致企业价值受损;而民营企业经营行为均以实现企业价值最大化为目标,无需主动承担政策性任务,因而民营企业的经营绩效通常优于国有企业。

现有的理论文献表明,企业保持合理的扩张速度可以增加股东财富和企业价值,McConnel和Muscarella(1985)[37]认为,当企业的投资属于计划内投资时,投资者对此会给予积极的反应,企业价值会增加。但在实际经济运行过程中,企业的投资经常出现投资过度或不足等异常现象,甚至出现对净现值为负的项目进行投资的过度投资行为,而当企业投资不足时则会放弃有获利机会的项目,这些异常的投资行为会给企业经营绩效带来显著的负面影响。当企业自由现金流量较高时,企业更可能存在过度投资倾向,有研究发现,企业的过度投资与企业绩效及价值之间呈现负相关关系[11][38]。通过对不同所有权企业的过度投资行为进行研究,发现国有企业的过度投资对企业价值有显著的负作用[39]。因此,企业高效率的投资有助于上市公司盈利水平的提高,给股东带来较高的回报;而当投资偏离企业政策投资水平时,会形成非效率投资,而非效率投资会降低企业绩效,损害企业价值。

基于以上理论分析,笔者提出以下假设:

H3a:控制其他影响因素后,企业绩效随着金融深化程度的提升而提高。

H3b:控制其他影响因素后,非国有企业绩效显著高于国有企业绩效。

H3c:控制其他影响因素后,企业非效率投资与企业绩效负相关。

三、样本选择和研究设计

(一)样本选择和数据来源

为了排除2008年美国次贷危机经济波动的影响,同时考虑到数据的可获得性,笔者选择2009—2016年中国沪深A股所有上市公司数据为初始研究样本。在此基础之上,按照如下原则对样本进行筛选和剔除:(1)因为金融类上市公司的特殊性,剔除金融类上市公司样本;(2)剔除ST、*ST类等处于非正常交易状态的样本观测值;(3)由于监管政策差异,剔除同时发行B股或H股交叉上市的样本观测值;(4)剔除其他相关数据缺失的样本。此外,为了消除极端值对结果的影响,对本文使用的主要连续变量在1%和99%水平上进行winsorize处理。最终,笔者得到12 752个样本年度观测数据。考虑到银行在中国金融市场起主导作用,借鉴Levine(1998)[25]、Wu等(2012)[40]、沈红波等(2010)[21]、钟腾和汪昌云(2017)[41]等的研究,笔者用各省的金融机构贷款余额与GDP的比值度量金融深化的指标,衡量地区金融发展水平,该指标取自国家统计局公布的《中国城市统计年鉴》,其他数据均来自CSMAR数据库。

(二)模型设定与变量说明

1. 投资效率的测度。笔者借鉴Richardson模型对投资效率进行估计。Richardson(2006)[42]认为企业存在最优的投资规模,分析了最优投资规模受到诸如投资机会、现金持有量、财务杠杆等因素的影响,从而建立预期投资效率模型,模型以回归拟合值估算了预期投资水平,将企业实际投资与预期投资水平之间的差额作为企业非效率投资水平。当实际投资大于预期投资水平时,存在过度投资;当实际投资小于预期投资水平时,存在投资不足。参考Richardson的研究,笔者使用以下模型度量估计投资效率:

Investit=β0+β1×Investit-1+β2×Levit-1+β3×Cash_eqit-1+β4×Ageit-1+β5×lnSizeit-1+β6×Returnit-1+∑Industry+∑Year+ξit(1)

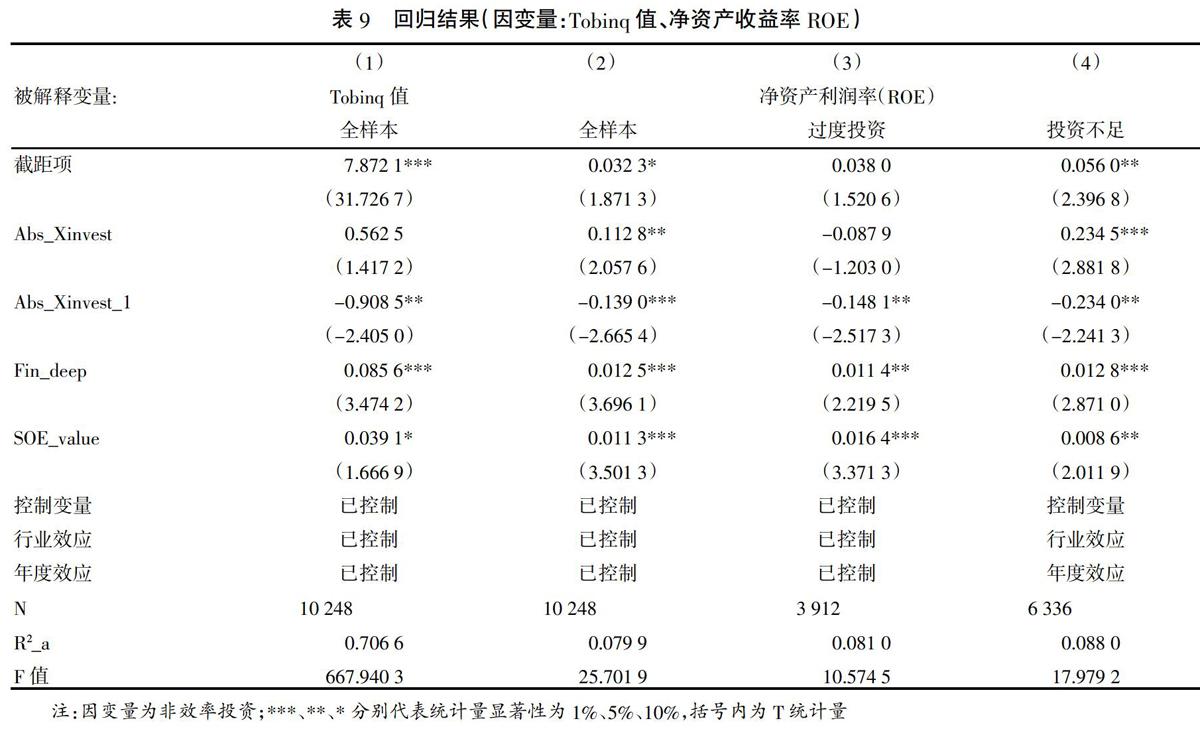

在模型(1)中,投资规模Investit表示第t年的实际新增投资,等于新增固定资产、在建工程和长期投资除以期末总资产;Levit-1表示第t-1年末的资产负债率;Cash_eqit-1表示第t-1年的现金及现金等价物除以期末总资产;Aget-1为企业的上市年限,取其自然对数表示;lnSizet-1为企业规模,用第t-1年末总资产取自然对数表示;Returnt-1表示考虑了现金红利再投资的公司股票年度回报率;其中i和t分别表示企业和年度;此外,模型中还加入了年度虚拟变量(Year)和行业虚拟变量(Industry),以控制年度和行业效应。变量定义如表1所示。

模型(1)中回归得到的残差?着it表示企业i在第t年的异常投资额,用来衡量企业的投资效率,笔者用Xinvestit代替残差?着t表示企业i第t年投资效率。当Xinvestit>0时,表示企业i第t年出现过度投资;当Xinvestit<0,表示企业i第t年出现投资不足。

2. 金融发展水平、产权偏好与投资效率模型。为了检验金融深化对企业投资效率的影响,笔者在模型(1)的基础上,用投资效率Xinvest的绝对值Abs_Xinvest作为因变量建立模型(2):

Abs_Xinvestit=β0+β1×Fin_deepit+β2×VCFit+β3×Tobinqit+β4×Sizeit+β5×Levit+β6×Delt_Cashit+∑Industry+∑Year+ξit(2)

其中,Fin_deep表示地区金融深化程度,借鉴Levine(1998)[25]、Wu等(2012)[40]、沈洪波等(2010)[21]、钟腾和汪昌云(2017)[41]研究,用各省的金融机构贷款余额与GDP的比值表示。参照Biddle等(2009)[43]、张会丽和陆正飞(2012)[44]及Chen等(2013)[7]在模型(2)中加入相关控制变量,其中FCF是自由现金流,是指企业扣除各种必要的支出后、可以被企业自由支配的现金[11],文中自由现金流变量计算公式为(息前税后利润+折旧与摊销-营运资本增加-资本支出)/总资产;Tobinq是指企业的托宾Q值,以此衡量企业的成长机会;lnSize为企业规模,用企业期末总资产取自然对数表示;Lev表示企业年末的资产负债率;Delt_Cash表示现金等价物持有比例变化值;下标i和t分别表示企业和年度;同时控制了行业和年度效应。

为了检验企业所有权性质对企业投资效率的影响,笔者在借鉴模型(1)的基础上建立如下模型:

Abs_Xinvestit=β0+β1×SOE_valueit+β2×FCFit+β3×Tobinqit+β4×lnSizeit+β5×Levit+β6×Delt_Cashit+∑Industry+∑Year+ξit(3)

同样,模型(3)以投资效率Xinvest的绝对值Abs_Xinvest作为因变量;其中,SOE_value表示企业最终控制人性质的虚拟变量,衡量企业所有权性质,当企业最终控制人为国有产权则SOE_value取值为0,否则SOE_value取值为1;其他控制变量同模型(2),下标i和t分别表示企业和年度;同时控制了行业和年度效应。

3. 企业绩效回归分析模型。为了检验金融深化水平对不同所有权性质企业绩效影响的异同,同时检验非效率投资对企业绩效的影响,建立如下回归分析模型。

ROAit=β0+β1×Abs_Xinvestit+β2×Abs_Xinvest_1it+β3×Fin_deepit+β4×SOE_valueit+β5×Levit+β6×LnSizeit+β7×FIRSTit+β8×Dirit+β9×FCFit+β10×Dualit+∑Year+ξit(4)

模型(4)中因变量为总资产净利率,用于衡量企业的经营绩效。考虑到企业存在过度投资或投资不足对当期企业经营绩效的影响往往未表现出来,而更多的是对企业未来的绩效产生影响。因此,自变量中加入滞后一期非效率投资变量Abs_Xinvest_1。SOE_value是最终控制人性质的虚拟变量,用其衡量产权偏好,当企业最终控制人为国有产权主体则SOE_value取值为1,否则SOE取值为0。参考杜兴强(2011)[39]、詹雷(2013)[45]、陈信元等(2016)[46]的研究,引入以下控制变量:资产负债率Lev、企业规模LnSize、大股东持股比例FIRST、董事会中独立董事占比Dir、企业自由现金流FCF、上市企业董事长和总经理两职合一变量Dual,同时控制了行业和年度效应的影响;下标i和t分别表示企业和年度。

四、实证结果与分析

(一)变量的描述性统计

表2报告了本文样本中主要变量的描述性统计结果。在被解释变量中,Xinvest大于0表示过度投资的企业达4 842家,Xinvest小于0表示投资不足的企业达7 910家,说明中国上市公司大部分表现为投资不足。表示企业绩效的变量总资产净利润率ROA均值为0.04,标准差为0.05。主要解释变量及控制变量中按照企业性质SOE_value进行分类:国有企业4 793家,非国有企业7 959家,国企占37.59%。其中,衡量地区金融发展水平的金融深化指标Fin_deep的均值为1.2,标准差为0.44。表示公司盈利能力的托宾Q值均值为2.62,标准差为1.85;资产负债率均值为46%,标准差为0.21;Dual的结果显示,上市公司中有22%存在董事长和总经理两职兼任的现象。

(二)金融发展对企业投资效率影响的实证检验

我国金融发展水平由于特殊的政治体制导致各地区具有较强的不平衡性,金融深化程度也不相同。考虑到银行在中国金融市场起主导作用,借鉴Levine(1998)[25]、Wu等(2012)[40]、沈红波等(2010)[21]、钟腾和汪昌云(2017)[41]等的研究,用各省的金融机构贷款余额与GDP的比值度量地区金融深化程度Fin_deep,衡量地区金融的发展水平。在考察金融深化程度对企业投资效率的影响时,分别考察了地区金融深化程度对国有企业和非国有企业投资效率的影响,将企业按照最终所有权性质分为国有企业和非国有企业两组,其中4 793个样本企业性质为国有产权,7 959个样本所有权性质为非国有产权。同时,为了考察金融发展对企业过度投资与投资不足的影响,笔者进一步将国有企业和非国有企业分为过度投资和投资不足两组,通过模型(2)进行回归,结果见表3。

在表3中,第4列地区金融深化程度变量Fin_deep的回归系数显著为负,表明地区金融发展水平越高,越有利于非国有企业投资效率的提高;第6列地区金融深化程度变量Fin_deep的回归系数显著为负,表明特别是在非国有企业投资不足时,地区金融发展水平的提升有利于非国有企业提高投资效率;第1—4列地区金融深化程度变量Fin_deep的回归系数不显著,表明金融深化对国有企业投资效率无显著影响。这说明国有企业与政府有着天然的联系,国有企业享受预算软约束和政府补贴等优惠待遇,融资约束相对非国有企通常较低,金融深化对国有企业投资效率作用不明显。而“融资难、融资贵”的问题一直困擾着民营企业发展,随着地区金融深化水平的提升,金融市场得到完善和金融体系运行效率提高,非国有企业融资约束问题得以缓解,特别是在非国有企业出现投资不足时,金融深化更有助于促进非国有企业投资效率提高,优化企业资本配置效率。

在控制变量中,自由现金流FCF回归系数为负,表明自由现金流越充裕的企业,企业投资效率越高;非国有企业的托宾Q值回归系数显著为负,但国有企业的托宾Q值回归系数不显著;国有企业规模与投资效率之间的关系不显著,非国有企业规模扩大能显著提高其投资效率;国有企业资产负债率Lev回归系数不显著,非国有企业资产负债率与投资效率显著正相关;现金及等价物比例Delt_Cash较高,能显著提高企业投资效率。

(三)所有权性质对企业投资效率影响的实证检验

为了比较企业所有权性质对企业投资效率影响的差异,笔者将样本企业按照金融深化程度高低分为所在地区金融深化程度高和低两组,即将样本企业按照地区金融深化程度指标取平均值,地区金融深化程度大于平均值,则表示该地区金融发展水平高;地区金融深化小于平均值,则表示该地区金融发展水平低。然后,笔者对两组样本按照投资过度和投资不足再分为两组,通过模型(3)进行回归,如表4所示。

由表4可知,第1列、第3—5列所有权性质变量SOE_value回归系数均为正,表明国有企业投资效率比非国有企业投资效率要高。原因在于经历多年的国有企业经济体制改革,我国国有企业通过建立现代企业制度,国企经营机制发生了重大转变,国企的投资效率得到了很大提高。另一方面,政府对国有企业的财政补贴和信贷支持,恰恰挤出民营企业的信贷资源造成挤出效应,使民营企业受到融资约束,相对于国有企业表现出低的投资效率。第2列的所有权性质变量SOE_value回归系数不显著,说明金融发展程度较高,国有企业拥有充足的资金来源时,一方面国有企业经理人员为了追求政绩导致过度投资,另一方面非国有企业融资约束得到缓解,两方面的原因使得国有企业相对非国有企业的投资效率优势不明显。第6列所有权性质变量SOE_value回归系数均为负,表明国有企业投资效率低于非国有企业,原因是金融深化程度较低且投资不足的地区,地方政府对国有企业进行过度行政干预使其承受相关的政治任务,而非国有企业主要以企业投资效率以及利润最大化原则经营,导致国有企业投资效率低于非国有企业。

在控制變量中,自由现金流FCF回归系数为负,表明自由现金流越充裕的企业,国有企业投资效率越高;托宾Q值回归系数显著为正,托宾Q值越高,企业投资效率越低;企业规模回归系数表明金融深化程度较低地区,企业规模的扩大有利于企业投资效率提高;企业资产负债率Lev会降低企业投资效率;现金及等价物比例Delt_Cash提高对企业投资效率有显著的促进作用。

(四)企业价值影响因素实证检验

现有理论文献中有很多关于产权性质及公司治理结构对企业绩效影响的研究,笔者主要通过实证分析金融深化、所有权性质及非效率投资对企业绩效影响。金融作为现代市场经济的核心,我国金融发展水平还较低,融资约束成为制约企业发展的重要因素,因此,金融深化可以通过缓解企业融资约束提升企业绩效。而企业非效率投资造成企业资源未充分利用,影响企业的成长与发展。现有文献表明,企业保持合理的扩张速度可以增加股东财富和企业价值,McConnel和Muscarella(1985)[37]认为,当企业的投资属于计划内投资时,投资者对此会给予积极的反应,企业价值会增加。但在企业实际经营过程中,企业往往会表现出投资不足或过度投资等异化现象,当企业过度投资时往往会对净现值为负的项目进行投资,而当企业投资不足时则会放弃有获利机会的项目,这些异化的投资行为会给企业经营绩效带来显著的负面影响。

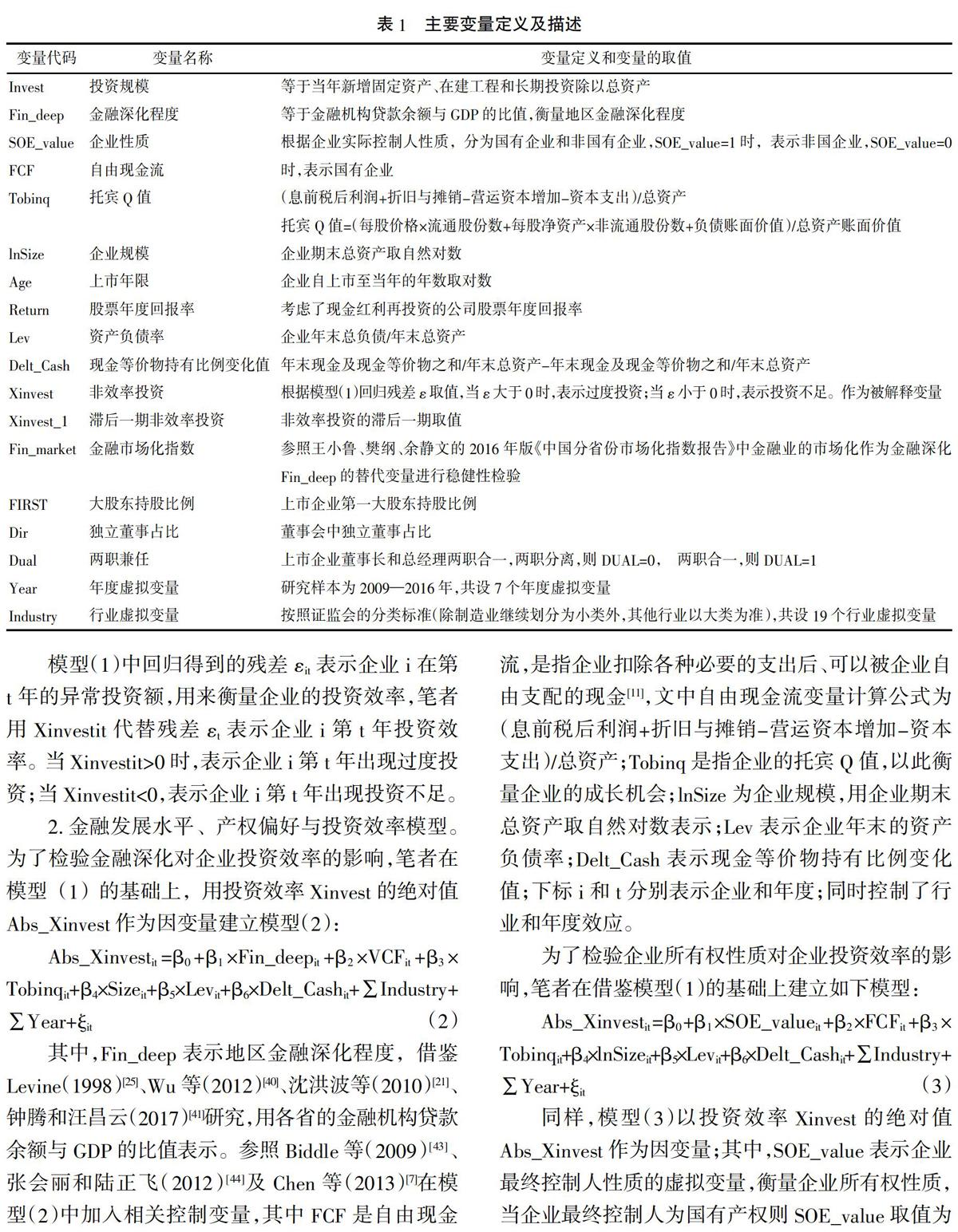

考虑到非效率投资会对企业未来经营业绩ROA产生影响,同时在一定程度上缓解内生性问题,笔者在回归模型中添加了滞后一期非效率投资Abs_Xinvest_1作为解释变量。为了检验金融发展水平、所有权性质及非效率投资对企业绩效影响,通过建立模型(4)进行回归,结果如表5所示。正如文中分析,本期的非效率投资不会降低企业绩效,滞后一期的非效率投资Abs_Xinvest_1第1-3列系数显著为负,说明非效率投资对下一期企业绩效会产生负作用。金融深化程度虚拟变量Fin_deep第1-3列系数都显著为正,说明地区金融发展水平与企业绩效正相关,特别是企业投资不足时,金融发展水平高地区的企业绩效优于金融发展水平低地区的企业绩效,说明金融深化完善了金融体系运行效率,同时提供了更多可供使用的金融市场信息,有利于企业经营决策,提升企业绩效,优化企业资源配置效率。企业所有权性质虚拟变量SOE_value第1-3列的系数都显著为正,非国有企业的企业业绩高于国有企业。这说明我国国有企业中的内部人控制、委托代理等问题造成企业投资冲动等不经济行为,使得国有企业经营效率低下,为解决国有企业中存在的问题,需要引入非国有资本和支持民营经济的发展[47]。也可能是我国国有企业因承担过多的政策性目标而偏离企业价值最大化目标[48],使得国有企业绩效低于非国有企业。因此,应进一步支持民营企业发展,激发各类市场主体活力,努力实现更高质量、更有效率、更加公平、更可持续的发展。

在其他控制变量中,企业资产负债率会降低企业绩效;企业规模越大的企业绩效越好;第一股东持股比例与企业绩效正相关;独立董事占比与企业绩效显著负相关;自由现金流越充裕的企业,企业绩效相对较好;两职合一变量回归系数显著为正,说明两职兼任会促进企业绩效的提高。

五、稳健性检验

为了检验研究结论的稳健性,笔者进行了如下稳健性检验。

1. 本文金融深化指标用各省的金融机构贷款余额与GDP的比值衡量地区金融发展水平,可能存在误差。因此,笔者将金融深化指标参照王小鲁、樊纲、余静文的2016年版的《中国分省份市场化指数报告》[49]中金融业的市场化指数Fin_market进行替代度量,金融业的市场化指数只有截至2014年的数据,考虑到数据的准确性,采用指数平滑法外推至2016年,从而进一步验证金融深化水平对企业投资效率的影响以及地区金融发展水平对企业绩效的影响。回归结果如表6、表7、表8所示,限于文章篇幅的限制,回归结果中只列出了主要变量,控制变量未列出,主要研究结论前文实证结果保持不变。表6的回归结果显示,金融深化水平的提升对非国有企业投资不足造成的非效率投资有显著的促进作用,从而提升非国有企业投资效率。表7的回归结果显示,无论在金融发展水平高还是低的地区,国有企业投资效率普遍高于非国有企业。表8的回归结果显示,非效率投资对本期的企业绩效不会产生不利影响,非效率投资对下一期的企业绩效会产生显著负作用;金融深化程度的提高对企业绩效有显著促进作用,而且非国有企业的业绩普遍高于国有企业。因此,利用金融市场化指数Fin_market替代各省的金融机构贷款余额与GDP的比值衡量金融深化程度进行回归检验,主要研究结论与前文结果保持不变。

2. 考虑衡量企业绩效的变量总资产收益ROA准确性,笔者利用企业的Tobinq值和净资产收益率ROE替代总资产收益率ROA衡量企业绩效,对企业价值影响因素实证模型进行回归检验,回归结果见表9。本期的非效率投资不会降低企业绩效,滞后一期的非效率投资Abs_Xinvest_1系数显著为负,说明非效率投资对下一期企业绩效会产生显著负作用。地区金融深化程度虚拟变量Fin_deep的系数显著为正,说明金融发展与企业绩效正相关,企业绩效在金融深化程度较高的地区相对优于金融发展程度低的地区。企业所有权性质虚拟变量SOE_value的系数显著为正,说明非国有企业的企业业绩高于国有企业。主要研究结论前文结果保持不变。

六、研究结论

笔者以2009—2016年中国上市公司为样本,建立模型对企业投资效率进行测度,考察了金融深化及企业所有权性质对企业投资效率影响,以及金融深化、所有权性质及非效率投资如何影响企业绩效。研究结果发现:(1)金融发展程度越高,越能显著降低非国有企业非效率投资行为,特别是在非国有企业存在投资不足时,地区金融深化水平的提高对企业投资效率存在显著的促进作用。(2)按照金融深化程度高低分组检验所有权性质对企业投资效率的影响,无论金融深化程度高还是低,国有企业投资效率普遍高于非国有企业。但是,在金融深化水平较高且存在过度投资的样本中,国有企业效率较低;在金融深化国有企业拥有充足的资金来源时,国有企业经理人员为了追求政绩导致过度投资,另一方面非国有企业融资约束随着金融深化得到缓解,使得国有企业相对非国有企业的投资效率优势不明显。(3)金融深化水平提升有利于金融体系的提升和金融市场信息的完善,从而缓解了企业的融资约束和降低企业的代理成本,促进企业绩效的提高,优化了资本配置效率;国有企业因承担过多的政策性目标而偏离企业价值最大化目标,使得国有企业绩效低于非国有企业;企业资本配置效率低下导致的非效率投资,对企业本期绩效未产生明显的不利影响,但滞后一期的非效率投资会显著降低企业绩效。

本文研究结论的政策含义和启示在于:(1)金融作为现代市场经济的核心,金融深化有利于金融体系运行效率提高和缓解企业融资约束,提升企业投资效率和提高企业价值,优化企业资本配置效率。企业作为市场经济的主体,只有充分利用好金融市场进行有效的资源配置,才能改善企业投资效率与绩效,使企业获得长足发展。(2)本文研究结论可以为相关部门深化国企改革,支持民营经济发展,提高企业资本配置效率提供理論依据和方向,也为地方政府制定相关金融发展战略支持实体经济发展提供实证依据。(3)过度投资和投资不足造成的非效率投资会降低企业绩效和资本配置效率,因此,在一定程度上可以为国家宏观管理部门抑制企业非效率投资提供重要的经验证据。

参考文献:

[1]Goldsmith R. W. Financial Structure and Development [M].New Haven,CT:Yale University Press,1969:155-213.

[2]赵奇伟.东道国制度安排、市场分割与FDI溢出效应:来自中国的证据[J].经济学(季刊),2009(3):891-924.

[3]卢峰,姚洋.金融压抑下的法制、金融发展和经济增长[J].中国社会科学,2004(1):42-45.

[4]沈坤荣,张成.金融发展与中国经济增长——基于跨地区动态数据的实证研究[J].管理世界,2004(7):42-45.

[5]李延凯,韩廷春.金融环境演化下的金融发展与经济增长:一个国际经验[J].世界经济,2013(8):145-160.

[6]方军雄.所有制、市场化进程与资本配置效率[J].管理世界,2007(11):27-35.

[7]Chen S,Z. Sun ,S. Tang,and D. Wu,Government Intervention and Investment Efficiency:Evidence from China [J]. Journal of Corporate Finance,2011,17(2):259-271.

[8]Mc Kinnon,R. I.,Money and Capital in Economic Development[M]. Washington:Brookings Institution,1973:31-43.

[9]Shaw,E.,Financial Deepening in Economic Development [M]. New York:Oxford University Press,1973:211-278.

[10]Fazzari,Steven M.,R. Glenn,Hubbard,and Bruce C.,Peterson. Financial Constraints and Corporate Investment[J]. Brookings Paper on Economic Activity,1988,19(1):141-195.

[11]Jensen,M. ,and H. Meckling,Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J]. Journal of Financial Economics,1976,3(4):305-360.

[12]Stulz,R. M. Managerial Discretion and Optimal Financing Policies[J]. Journal of Financial Economics,1990,(26):3-27.

[13]Titman,S.,Wei,K. C. J.,& Xie,F., Capital Investments and Stock Returns[J]. Journal of Financial and Quantitative Analysis,2004,39(4): 677-700.

[14]Rajan,R S. and Zingales L. ,Financial Dependence and Growth[J]. American Economic Review,1988,88(3):559-586.

[15]Demirguc-Kunt,A.,and Maksimovic, V. Law, Finance and Firm Growth[J]. Journal of Finance,1998,45(1):81-109.

[16]Claessens,S.,Feijen,E.,and Laeven,L.,Political Connections and Preferential Access to Finance:The Role of Campaign Contributions[J]. Journal of Financial Economics,2008,88(3):554-580.

[17]Almeida,H.,and D. Wolfenzon,The Effect of External Finance on the Equilibrium Allocation of Capital[J].Journal of Financial Economics,2005,75:133-164.

[18]江伟.金融发展、银行贷款与公司投资[J].金融研究,2011(4):113-128.

[19]程明高.金融发展影响经济增长的机理分析——从信息经济学和交易费用经济学角度所作的解释[J].财贸经济,1998(6):9-13.

[20]姚耀军.中国金融发展与全要素生产率——基于时间序列的经验证据[J].数量经济技术经济研究,2010(3):68-80.

[21]沈红波,廖冠民,曹军.金融发展、产权性质与上市公司担保融资[J].中国工业经济,2011(6):120-129.

[22]余明桂,李文贵、潘红波.民营化、產权保护与企业风险承担[J].经济研究,2009(9):112-124.

[23]Lin, C., Ma, and Y., Xuan,Y.,Ownership Structure and Financial Constraints:Evidence from a Structural Estimation[J]. Journal of Financial Economics,2011,102(3): 416-431.

[24]King,R.,and R. Levine,Finance and Growth:Schumpeter Might be Right[J]. The Quarterly Journal of Economics,1993,108(3):717-737.

[25]Levine,R.,Financial Development and Economic Growth [J]. Journal of Economic Literature,1997,35(2): 688-726.

[26]Wurgler, J, Financial Markets and Allocation of Capital[J]. Journal of Financial Economics,2000,58(1): l187-214.

[27]Bailey, W., W. Huang, and Z. Yang, Bank Loans with Chinese Characteristics:Some Evidence on Inside Debt In a State-Controlled Banking System[J]. Journal of Financial and Quantitative Analysis,2011,46(6):1795-1830.

[28]李广子,刘力.债务融资成本与民营信贷歧视[J].金融研究,2009(12):137-150.

[29]Lin,J. Y.,and Z. Li, Policy Burden, Privatization and Soft Budget Constraint[J]. Journal of Comparative Economics,2008,36(1):90-102.

[30]朱红军,何贤杰、陈信元.金融发展、预算软约束与企业投资[J].会计研究2006(10):64-71.

[31]Shleifer A.,R.,Vishny,The Grabbing Hand:Government Pathologies and Their Cures[M]. Cambridge Mass,Harvard University Press,1998:1-278.

[32]Allen,F.,and Santomero,A. M.,What Do Financial Intermediaries Do?[J]. Journal of Banking & Finance,2001,25(2):271-294.

[33]李科,徐龙炳.融资约束、债务能力与公司业绩[J].经济研究,2011(5):61-73.

[34]Berle,A.,and Means,G.,The Modern Corporation and Private Property[M]. New York:Macmillan Press,1932:11-43.

[35]Sun,Q.,Tong,W. H. S.,Tong,J.,How Does Government Ownership Affect Firm's Performance?Evidence from China's Privatization Experience[J]. Journal of Business Finance & Accounting,2002,29(1):1-27.

[36]廖冠民,沈红波.国有企业的政策性负担:动因、后果及治理[J].中国工业经济,2014(6):96-108.

[37]McConnell,J. J., and Muscarella,C.J.,Corporate Capital Expenditure Decisions and the Market Value of Firm [J].Journal of Financial Economics,1985,14:399-422.

[38]张敏,吴联生,王亚平.国有股权、公司业绩与投资行为[J].金融研究,2010(12):115-130.

[39]杜兴强,曾泉,杜颖洁.政治联系、过度投资与公司价值——基于国有企业的经验证据[J].金融研究,2011(8):93-110.

[40]Wu,Y.,Li,Y.,Li. P.,SMEs′ Financing Decision:Based on the Supply Chain Finance[J]. Service Systems and Service Management,2012(7):248-252.

[41]钟腾,汪昌云.金融发展与企业创新产出——基于不同融资模式对比视角[J].金融研究,2017(12):127-142.

[42]Richardson,S. Over-investment of Free Cash Flow[J]. Review of Accounting Studies,2006,11(2):159-189.

[43]Biddle,Gary C.,Gilles Hilary,Rodrigo,S. Verdi,How does Financial Reporting Quality Relate to Investment Efficiency?[J].Journal of Accounting and Economics,2009,48(2-3):112-131.

[44]張会丽,陆正飞. 现金分布、公司治理与过度投资——基于我国上市公司及其子公司的现金持有状况的考察[J].管理世界,2012(3):141-150.

[45]詹雷,王瑶瑶.管理层激励、过度投资与企业价值[J].南开管理评论,2013(6):36-40.

[46]陈信元,等.官员独董的多重功能与公司价值[J].金融研究,2016(12):128-142.

[47]Myers,S. C. and Majluf,N. S.,Corporate Financing and Investment Decisions when Firms Have Information that Investors Do not Have[J]. Journal of Financial Economics,1984,13(2):187-221.

[48]刘慧龙,吴联生,肖泽忠.国有企业改制与IPO融资规模[J].金融研究,2014(3):164-179.

[49]王小鲁,樊纲,余静文.中国分省份市场化指数报告[M].北京:社会科学文献出版社,2016.

责任编辑:李金霞

Financial Deepening, Enterprise Ownership Nature and Capital Allocation Efficiency

Han Yuanliang, Shi Beibei

(School of International Economics and Trade, University of International Business and Economics, Beijing 100029, China)

Abstract: Taking Chinese listed companies from 2009 to 2016 as samples, the listed companies were divided into state-owned and non-state-owned enterprises according to ownership nature, to explore the impact of financial deepening on capital allocation efficiency of enterprises with different ownership nature. first of all, financial deepening has no significant impact on investment efficiency of state-owned enterprises, but has a significant promoting effect on investment efficiency of non-state-owned enterprises. In particular, when the investment of non-state-owned enterprises is insufficient, financial market deepening can significantly improve their investment efficiency.The conclusion was verified as a result of the existence of soft budget constraint, financial deepening to ease the role of state-owned enterprise financing constraints was not significant, and non-state-owned enterprises usually have small scale and low mortgage value factors limit, are more susceptible to financing constraints, the improvement of financial markets can significantly alleviate the financing constraints, and improve the investment efficiency.Secondly, no matter the level of regional financial development is high or low, the investment efficiency of state-owned enterprises is generally higher than that of non-state-owned enterprises, indicating that the reform of state-owned enterprise operation system and the establishment of modern enterprise system have promoted the improvement of investment efficiency of state-owned enterprises.Finally, through empirical research on the influencing factors of enterprise performance and value, it is found that financial deepening can significantly improve the performance of all enterprises on the whole, but the performance of state-owned enterprises is generally lower than that of non-state-owned enterprises.

Key words: financial deepening, ownership nature, investment efficiency, enterprise performance