2019年度中国专用汽车行业发展年度报告(上)

2020-04-07汉阳专用汽车研究所张韵

汉阳专用汽车研究所 张韵

年度行业发展概况

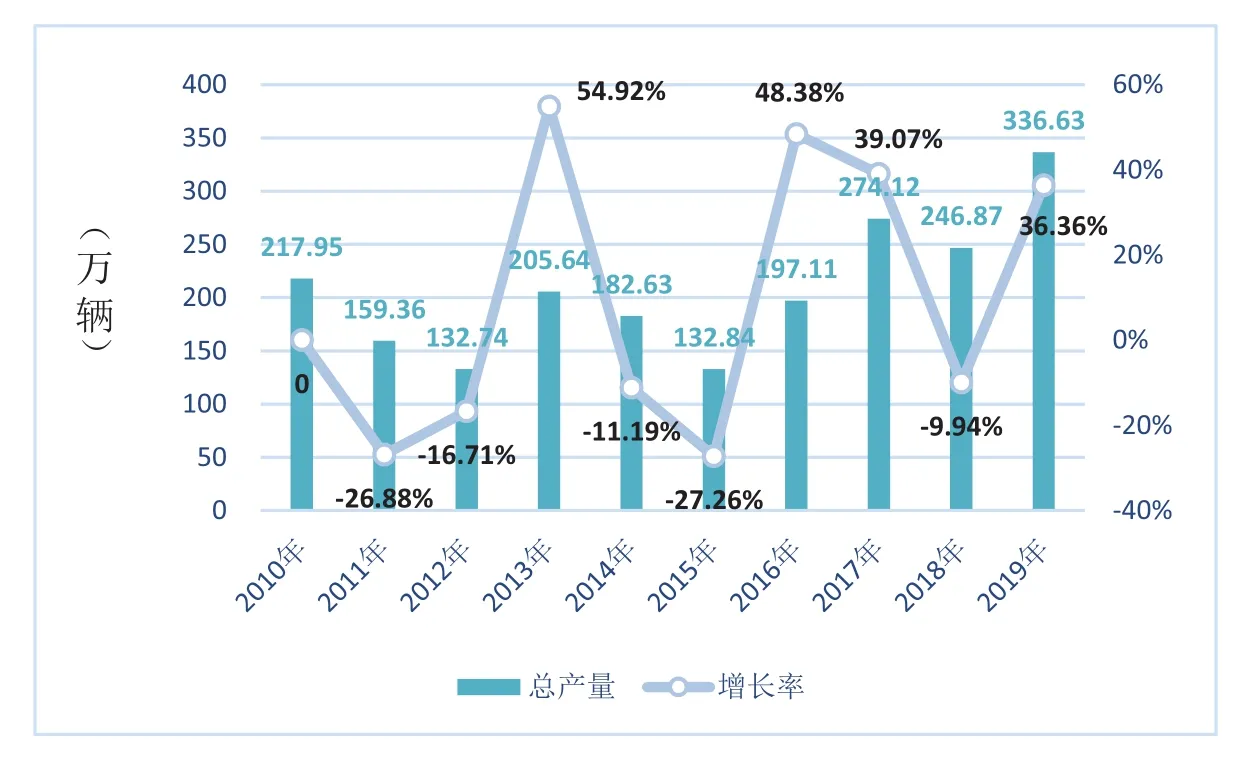

2019年我国专用汽车及普通自卸车、半挂车八大类产品累计生产336.63万辆,同比增长36.36%(见图1),其中厢式类专用汽车累计生产85.54万辆,同比增长6.4%;罐式类专用汽车累计生产15.48万辆,同比增长24.9%;专用自卸车累计生产10.13万辆,同比增长5.4%;仓栅类专用车累计生产35.18万辆,同比增长14.9%;举升类专用车累计生产7.38万辆,同比增长41.4%;特种类专用汽车累计生产8.88万辆,同比增长5.6%;普通自卸车累计生产35.55万辆,同比增长4.0%;半挂车累计生产138.48万辆,同比增长109.8%。从车型吨位上分,重型(包括超重型)车占60.32%%、中型车占3.31%、轻型(包括微型)车占36.36%,与去年同期相比重型车比例增长11.92%,中型车下滑0.78%,轻型车下滑11.14%。

专用汽车行业统计数据依据企业上传汽车产品合格证进行采集,从行业实际调研情况来看因GB7258中部分条款实施的影响,造成2019年行业数据特别是半挂车统计数据失真虚高严重,不排除后期重新修订的可能。

政策、标准导向

专用汽车行业发展受国民经济及行业管理政策影响明显。近年来行业管理政策调整进入高频期,行业管理在“放、管、服”的总体思路下,围绕高质量发展、产业升级出台多项政策,推动了行业的发展。从终端市场反馈来看,新政策的出台加快了车辆的更新换代,推动了近年专用汽车行业来政策性市场的发展。

归纳2019年的政策影响主要由以下几个方面:

(一)投资、准入管理

主要包括:《道路机动车辆生产企业及产品准入管理办法》(2018年11月27日发布,2019年6月1日实施)、《道路机动车辆生产企业准入审查要20求》(2019年1月3日发布,6月1日实施)、《道路机动车辆产品准入审查要求》(2019年1月3日发布, 6月1日实施)、《产业结构调整指导目录(2019年本)》(2019年10月30号发布,2020年1月1日实施)、《汽车产业投资管理规定》(2018年12月10日发布,2019年1月10日起施行)等。

政策影响:加强汽车产业投资方向引导,优化行业结构。限制普通运输类重复建设,鼓励行业向高技术产品发展。同时完善产能监测与预警机制,引导社会资本合理投资,提升对汽车投资项目管理服务能力。强化事中事后监管,明确企业主体责任和各级政府部门监管责任,建立部门协同监管机制,加强违规项目查处和问责。

(二)优化运输环境

主要包括:《深化收费公路制度改革取消高速公路省界收费站实施方案》(2019年5月16日发布)、《关于加快道路货运行业转型升级促进高质量发展的意见》(2019年4月21日发布)等。

政策影响:有利于遏制超载超限等违法行为,提高货车通行效率。减少各个环节对货运行业的束缚:深化货运领域“放管服”改革。推动新旧动能转换可提高运输效率,加快车辆装备升级改造:在积极稳妥淘汰老旧柴油货车的同时,可以促进新车的销售。

(三)提升产品管理

主要包括:关于执行GB 7258-2017《机动车运行安全技术条件》 第1号修改单的通知(2019年8月12号发布)、《危险货物道路运输安全管理办法》(2019年11月28号发布,2020年1月1日实施)、《常压液体危险货物罐车治理工作方案(征求意见稿)》等。

政策影响:引导专用汽车产品向安全、节能、环保方向发展,淘汰平板自卸半挂车等因历史原因形成的不符合规范的车辆产品。对容易造成重、特大事故的危化品车辆及常压液罐专用汽车产品进行专项治理,减少道路交通安全事故的发生,维护市场经济秩序,保障人民群众的生命财产安全。

(四)新能源专用汽车推广

主要包括:《关于进一步完善新能源汽车推广应用财政补贴政策的通知》(2019年3月26号发布)等。

政策影响:纯电动货车补贴标准大幅降低,在2018年基础上平均退坡幅度大于50%,同时政策对新能源汽车的技术门槛也有所提升。取消地补,转为用于支持充电(加氢)基础设施“短板”建设和配套运营服务等方面。

行业发展现状

(一)企业数量及产业布局

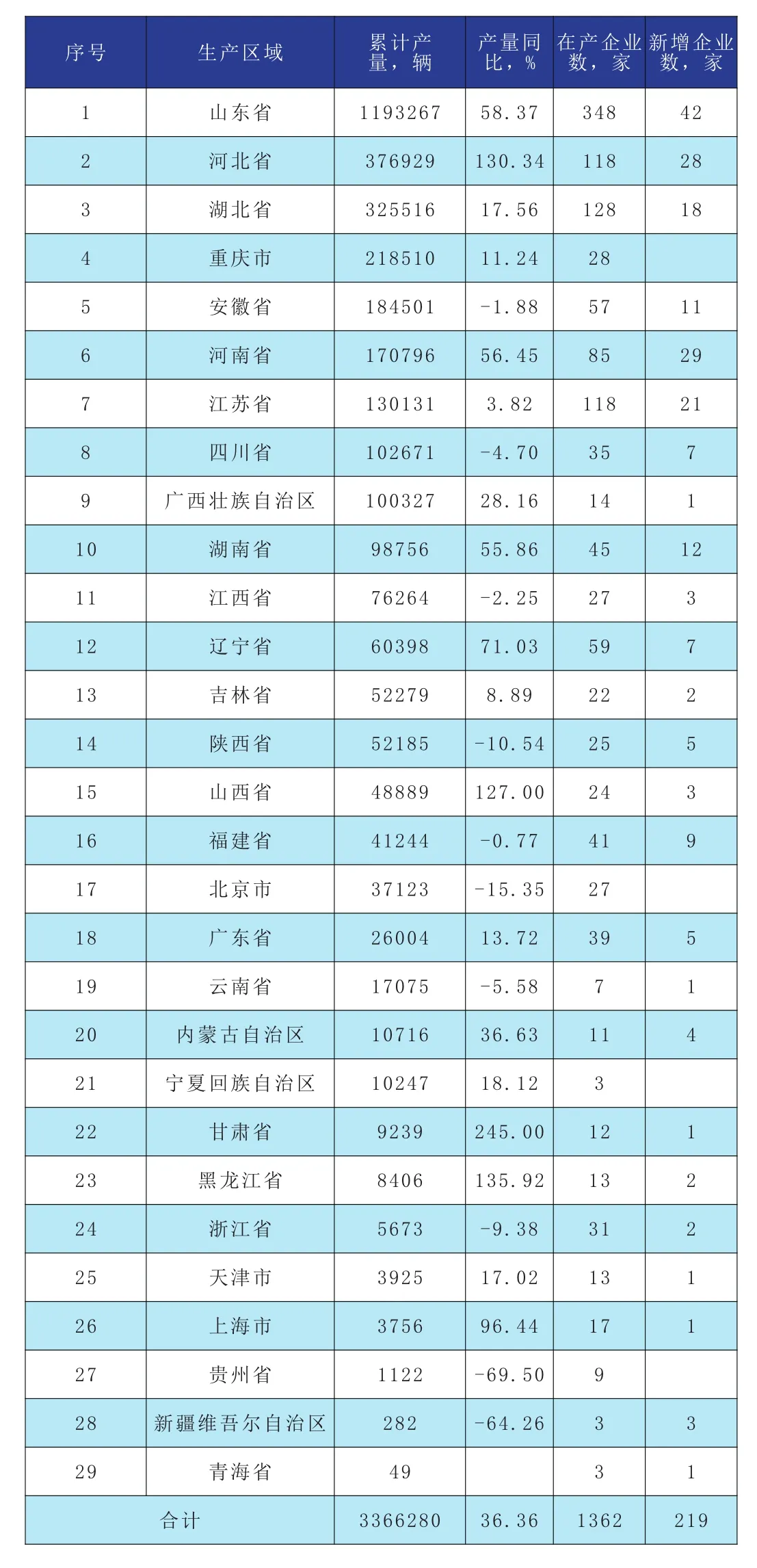

截止2019年12月(《车辆生产企业及产品公告》327批次),我国专用汽车、半挂车及普通自卸车八大类公告内企业有1600余家,在产企业1362家,全年新增专用车企业219家,与去年同期相比增长23.03%(见图2)。从产业布局来看山东是我国专用汽车生产第一大省,省内在产企业达到348家(见表1)。专用汽车生产企业主要集中在我国中、东部地区。在产企业前5的省份,占全国总生产企业的58.12%(山东384家、湖北128家、河北118家、江苏118家、河南85家)。

表1 我国专用汽车生产企业地域分布表

近年来专用汽车产业投资热情高涨,各地方政府也愿意接纳新项目落户本地,同时也给予了很大的优惠政策,加之产业准入政策相对宽松,因此大批企业进入行业生产,推动了行业的发展。通过调研,新增企业主要由相关机械加工企业、专用汽车经销商、专用汽车修理厂以及部分新能源商用汽车生产企业构成。从调研的情况看部分新企业以传统运输类专用汽车、环卫类专用汽车等为切入点进入行业生产,研发能力相对不足,行业内重生产轻研发趋势依然比较明显。

从长远来看,我国专用汽车生产企业没有保持较高增长数量的基础支撑,同时行业内龙头企业正逐步进行产线的升级改造,产能释放更加迅速,普通运输类产品产能过剩情况比较明显,中小企业生存压力加大。加之受国内汽车行业总体发展偏软影响,地方政府在引进新企业力度会有所减慢。

(二)吨位构成比

专用车辆吨位构成比是随着国民经济的发展,社会货物介质的变化,国内交通设施的改善等因素而变化的,是反映产品变化的一个重要指标。2019年受半挂车产量增长影响,重型车比例上浮明显(见表2)。但由于数据虚高重型车实际比例应低于数据反馈情况。从长远来看我国运输结构调整正稳步推进,长距离大宗货物运输更多依赖铁路及水路运输,公路主要承担点对点的支线及城市配送。因此,轻型车数量会逐步上升。

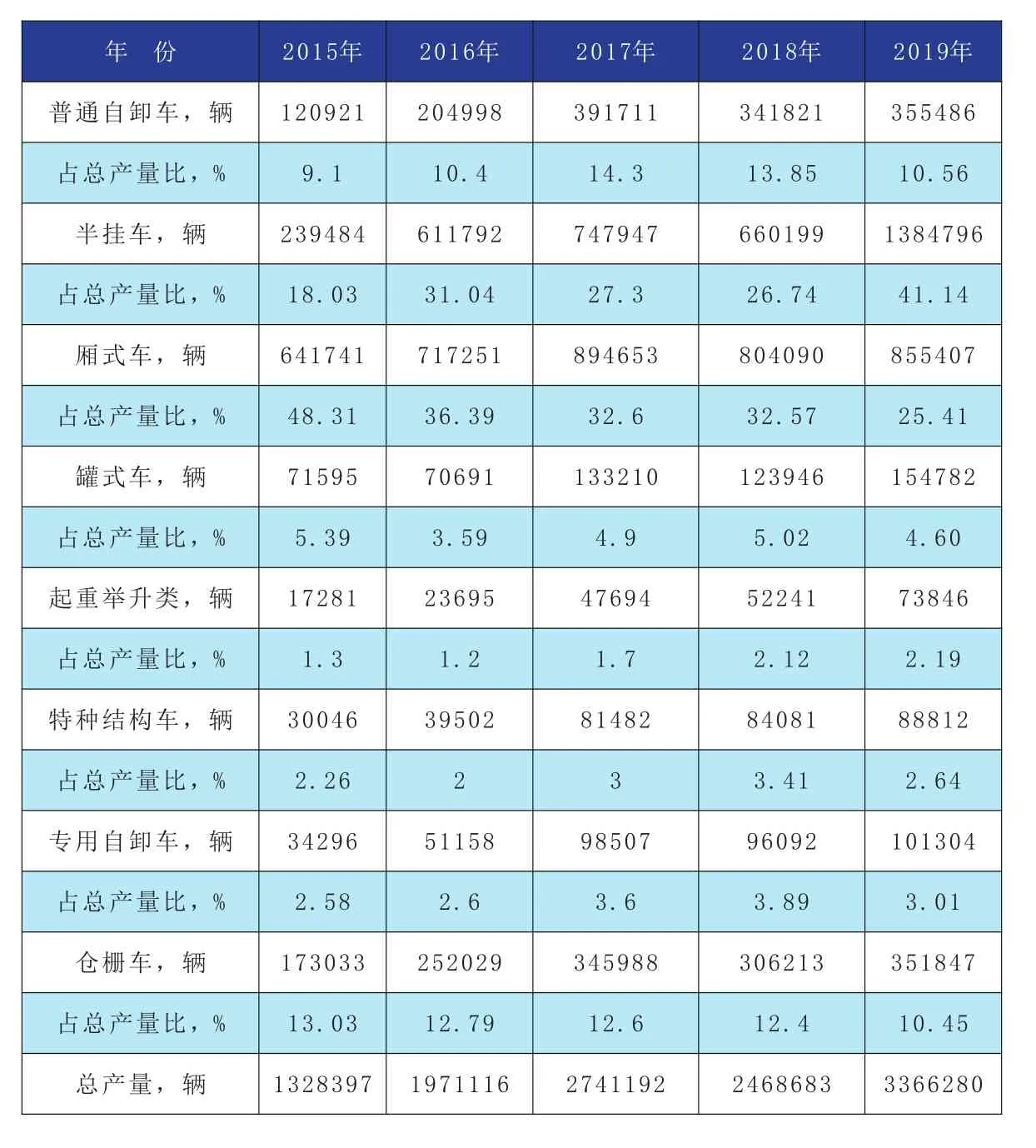

(三)行业产量

2019年我国专用汽车及普通自卸车、半挂车八大类产品累计生产336.63万辆,同比增长36.36%(见图3)。其中厢式类专用汽车累计生产85.54万辆,同比增长6.4%;罐式类专用汽车累计生产15.48万辆,同比增长24.9%;专用自卸车累计生产10.13万辆,同比增长5.4%;仓栅类专用车累计生产35.18万辆,同比增长14.9%;举升类专用车累计生产7.38万辆,同比增长41.4%;特种类专用汽车累计生产8.88万辆,同比增长5.6%;普通自卸车累计生产35.55万辆,同比增长4.0%;半挂车累计生产138.48万辆,同比增长109.8%。

2019年专用汽车及普通自卸、半挂车八大类产品均实现同比增长影响因素包括:

一、我国经济总体平稳,各大类车型需求基数稳定。同时执行国VI排放淘汰国Ⅲ车型,车辆替换需求明显。

二、治超以及调整货车高速公路计费方式优化货运公路环境,统一由计重收费调整为按车(轴)型收费,刺激了对轻量化运输车的需求。由于抑制超限、超载后的运量释放需要更多的合法依规的车辆来消化释放的运力,加大了对运输车辆的需求。

三、基建投资是刺激经济发展,拉动工程类专用汽车需求最直接方式。2019年地方政府债券发行43624亿元,发行速度及规模较往年有大幅提升。地方债券的发行、使用对补短板、稳投资、扩内需有重要作用。同时依法合规筹资也推进了政策支持的重大项目建设,民生工程正常开工。

从行业月度数据来看,2019年我国专用汽车行业产量情况呈现两头高,中部稳的发展态势(见图4)。这与往年的生产节拍基本一致。年头大量基建工程开工对工程类专用汽车需求比较旺盛,进入到二、三季度受经济调整及环保治理影响,行业需求小幅下滑。进入四季度普通运输类挂车迎来生产高峰,由于GB 7258-2017中要求对危险货物运输半挂车、三轴栏板式和仓栅式半挂车标配盘式刹车及空气(气囊)悬架,并于2020年1月1日起正式实施,车辆使用成本大幅提升。因此大量产品需求提前释放,全年半挂车产量达到历史顶峰(见表3)。

图2 2013~2019年我国专用汽车行业在产及新增企业数

表2 专用汽车产品吨位构成比

图3 2018~2019年专用车行业产量情况统计图

图4 2018~2019年专用汽车产量月度统计表

表3 2015~2019年专用自卸及自卸半挂八大类产品产量统计表

图5 2019年我国专用汽车生产企业产量分布图

图6 2019年我国专用汽车生产企业年产量分布图

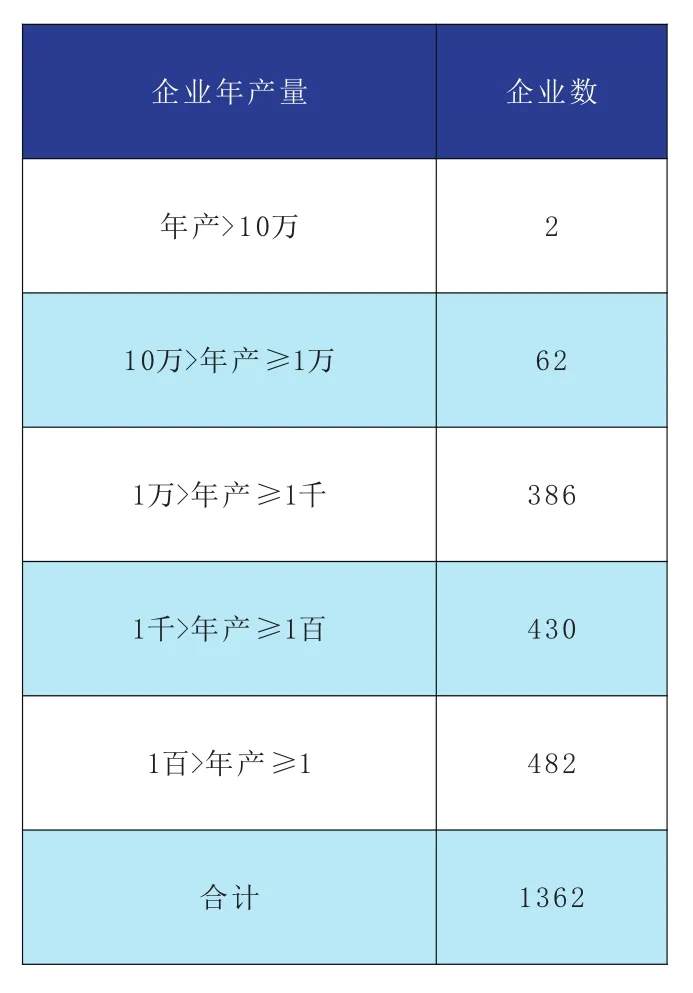

表4 2019年我国专用汽车生产企业年产量分布表

专用汽车产品众多按照产品用途来分主要有运输类专用汽车及作业类专用汽车,普通运输类产品结构变化不大个性化需求相对要求较低易于实现规模化生产降低成本。从企业产量分布来看我国66.96%的在产企业年产量低于1000台,而行业内企业平均年产量约为2500辆/家(企业平均年产量=行业产量/在产企业数),因此多数企业并未形成有效的规模效益(见图5、6和表4)。

(未完待续)