企业创新、盈余管理与股价崩盘风险

——基于中国A股上市公司的经验证据

2020-04-03吴之伟

吴之伟

(南京农业大学金融学院,江苏南京 210095)

1 引言

近些年,中国股票市场上股票价格大幅下降的事件频繁发生,为防止过度的投机行为,避免市场出现过分的暴涨暴跌,降低股价崩盘风险,中国证监会制定10%的涨跌幅制度。Piotroski[1]等(2015)参考华尔街对股价崩盘的定义,将中国股票市场上的股价崩盘定义为连续三个交易日股价累计下跌20%。股价崩盘具有如下特点:1.在没有征兆性的情况下股价发生大幅波动,同时企业并未公开信息;2.相较于正向波动几率而言,股价负向波动几率更高;3.Hong和Stein[2](2003)个股出现股价崩盘风险也许将延伸至资本市场中。股票价格的“断崖式”下跌给投资者带来恐慌,导致资本市场无法正常运转,影响国内资本市场中资源配置效率,最后冲击实体经济发展,甚至导致金融危机。

韩乾等[3](2014)认为,如今政府积极倡导及激励企业创新,高新科技和创新类公司已然变成市场高度重视的对象,相关对高新技术行业的政策或补贴对股票市场产生较大的影响。内生增长理论中,相较于固定资产投资而言,创新属于对生产要素的优化整合。企业创新可以增加其它要素的生产效率,对公司价值产生更为显著的边际效应,在股市中体现为投资收益的增加。高企业创新公司在股票市场中极易获得投资人的高度重视,并且在技术升级及革新以后通常能够让公司获取超额收益,企业创新产生的潜在性高收益,获得投资人的高度青睐。投资人对创新的认可或者对未来的预期,均有利于股价的上行,降低股价崩盘风险,让公司股票存在更好及更稳定的市场表现。那么,企业创新是否能有效降低股价崩盘风险呢?同时,在我国的会计制度下企业可以对研发投入进行资本化,这样企业用研发投入进行盈余管理降低企业信息质量。Perry和Grinaker(1994)[4]、Markarian等[5](2008)认为,企业创新资本化与企业盈余管理呈正相关。所以盈余管理是否会影响企业创新与股价崩盘风险之间关系?

基于此,本文选取2012-2017年沪深A股上市公司为研究对象,实证检验企业创新对股价崩盘风险的影响,以及盈余管理对企业创新和股价崩盘风险之间关系的影响,以期为未来深入推进证券市场制度改革提供理论指导和政策建议。

2 文献综述与理论分析

2.1 企业创新与股价崩盘风险

国内外有关企业创新和股价崩盘的相关文献目前较少。Kim和Zhang[6](2016)认为创新投入越多的企业,高管为了避免研发信息泄露,通常不愿意过多披露企业创新情况,会导致更高的信息不对称,股价崩盘风险往往越高。Shi[7](2003)认为企业研发投入与债券风险增大呈正相关,研发投入的增多导致债券风险的增加。周铭山等[8](2017)借助2009-2014年创业板上市企业面板信息,分析股市走势同企业创新间的关联性,分析结果得知国内创业板的企业创新投入越多,则股价崩盘风险更小,投资人可以获取更高的超额收益。李家意和方壮志[9](2019)以企业探索型专利的个数衡量企业创新,通过分析委托代理机制和投资者关注机制,认为企业研发投入与股价崩盘风险存在显著正相关关系。可见国内外学者在企业创新对股价崩盘风险的影响方面尚未得出一致的结论。

但是,在我国的股票市场上,高企业创新投入的公司对外披露了更多信息,比如创业板市场中对企业研发信息披露制度比主板市场严格。与美国的会计制度不同,我国的会计制度下企业可以通过对R&D投入进行资本化向市场释放成功研发的信号。其次,按照证监会规定,企业有及时向市场披露前期R&D投入、研发进程中的变动以及研究成果的义务,以降低企业与投资者之间的信息不对称。因此,相对于低企业创新的企业,高企业创新的企业也许会公布大量科研方面的信息。企业管理层增加对有关研发的对外披露能够向市场传达更多关于企业发展模式和运作目标的信息,公司对外公布的信息质量较高,则信息非对称性往往越低,进而降低股价崩盘风险。综上,本文提出假设:

H1:企业创新与企业的股价崩盘风险呈负相关关系。

2.2 企业创新、盈余管理与股价崩盘风险

Hutton等[10](2009)和Kim等[6](2011)认为企业的会计信息质量可以通过企业盈余管理的高低来反映,通常来说企业盈余管理程度低,企业的透明度越高。Perry和Grinaker[4](1994)、Markarian等[5](2008)认为,企业研发支出资本化水平越高,企业通过研发投入进行盈余管理的可能性就越大。杨棉之和刘洋[11](2016)认为,如果企业管理层为自身利益进行盈余管理的情况下,企业盈余管理程度的降低反而会进一步增加信息不对称的程度,使得股价崩盘风险增加。进一步,杨棉之和张圆圆[12](2017)研究认为,盈余持续性说明企业管理层注重企业的长期利益,企业对外披露的盈余信息质量高,信息不对称水平降低,股价崩盘风险随之降低。

为了适应多变的经济环境,我国的会计准则在制定时就为应用者考虑到了实际的情况,使其能灵活运用各类会计政策来应对创新的特殊需求,即会计准则具有弹性。合理的盈余管理可以保障企业的资金,企业形象遭受毁坏时能维护企业的形象。同时,合理的盈余管理能够为企业规划税收,合理避税,熨平股价的波动,有利于企业的长期发展。企业增加创新投入时,可以通过合理的盈余管理对外释放有效信息。当投资者过度低估企业股票价格时,管理层能及时对外披露利好信息,缓解投资者紧张情绪,降低股价崩盘风险。综上,本文提出假设:

H2:企业盈余管理程度越大,企业创新与股价崩盘风险的负相关关系越显著。

3 变量描述和研究设计

3.1 变量描述

1.被解释变量

股价崩盘风险Crash,用负收益偏态系数NCSKEW、股票周收益率波动的比例DUVOL两个指标来度量,计算步骤如下:

首先,需要计算出A股市场上股票i第t周收益率经市场调整后的特定收益率Wi,t,具体做法是对股票i每年的周收益进行回归:

式(1)中,ri,t为第t周股票i,关注现金红利再投资产生的周收益率,rm,t代表第t周市场流通市值,所对应的加权平均收益率,rm,t-1以及rm,t+1代表滞后一期和提前一期的市场流通市值,所对应的加权平均收益率,借助关注现金红利再投资所产生的周收益率的关联信息。回归后得到残差项的εi,t能反映股票偏离市场收益的程度,一定程度上能衡量股价崩盘风险。但是,残差项εi,t存在有偏性,因此用股票i第t周收益率经市场调整后的特定收益率Wi,t来替代调整前的收益率:

其次,计算股价崩盘变量风险负收益偏态系数NCSKEW和股票周收益率波动比DUVOL:

式(3)中,n代表股票i在所有观察年份的交易周数4。

DUVOL代表估计下行及上行时期变动的差别,运算过程则为

式(4)中,nu、nd代表第t周股票i,产生的特定收益率Wi,t,比年均周特定收益对应的周数要多或少。

2.解释变量

企业创新Inno,以无形资产净额占资产总额的比重衡量;

盈余管理程度DA,本文借鉴刘永泽等[13](2013)、曹琼等[14](2014)的研究,使用扩展修正的Jones模型度量盈余管理,计算得到的盈余管理数值均取绝对值来衡量盈余管理程度

3.控制变量

参考Hutton等[10](2009)和Kim等[6](2011)的研究,控制变量包括滞后一期的股价崩盘风险Crashi,t-1;观测年度内股票i周特定收益的均值RET1;市场波动Sigma观测年度内股票i周特定收益的标准差衡量;股票i换手率的变化Dturn,以股票i观测年度的换手率减去上年度的换手的差比观测年度的换手率;企业规模Size;企业价值TobinQ;负债杠杆比率Debt;总资产收益率ROA;企业年龄Age。王化成等[15](2015)认为大股东持股比例的提高加强了股东对管理层的监督,有利于股价崩盘风险下降。因此,文中引进股票i的大股东占比OwnCon1,还有独董占董事会总人数的比例Inderatio等控制变量。

3.2 研究设计

参照Hutton等[10](2009)等研究者的分析成果,借助股票周收益率波动比,以及负收益偏态系数,对股价崩盘风险展开评估,建立企业创新和股价崩盘风险的关系模型:

控制变量Controli,t-1均采用滞后一期的变量,在一定程度上能排除观测年份的影响,避免模型的内生性问题。若Innoi,t-1变量前面的系数β1显著为负,说明企业创新与该企业股价崩盘风险之间呈负相关,即验证假设H2成立。

进一步,按照盈余管理程度DA的中位数将企业划分为盈余管理程度高和盈余管理程度低的分组,通过比较分样本回归后的回归系数,研究盈余管理程度对企业创新和股价崩盘风险之间关系的影响。

4 实证研究

4.1 样本选取

本文选取2012-2017年A股上市公司为研究对象。剔除了ST、PT或停牌状态的股票、金融业股票。主要变量进行winsorize处理,数据均来源于万德数据库和国泰安数据库。

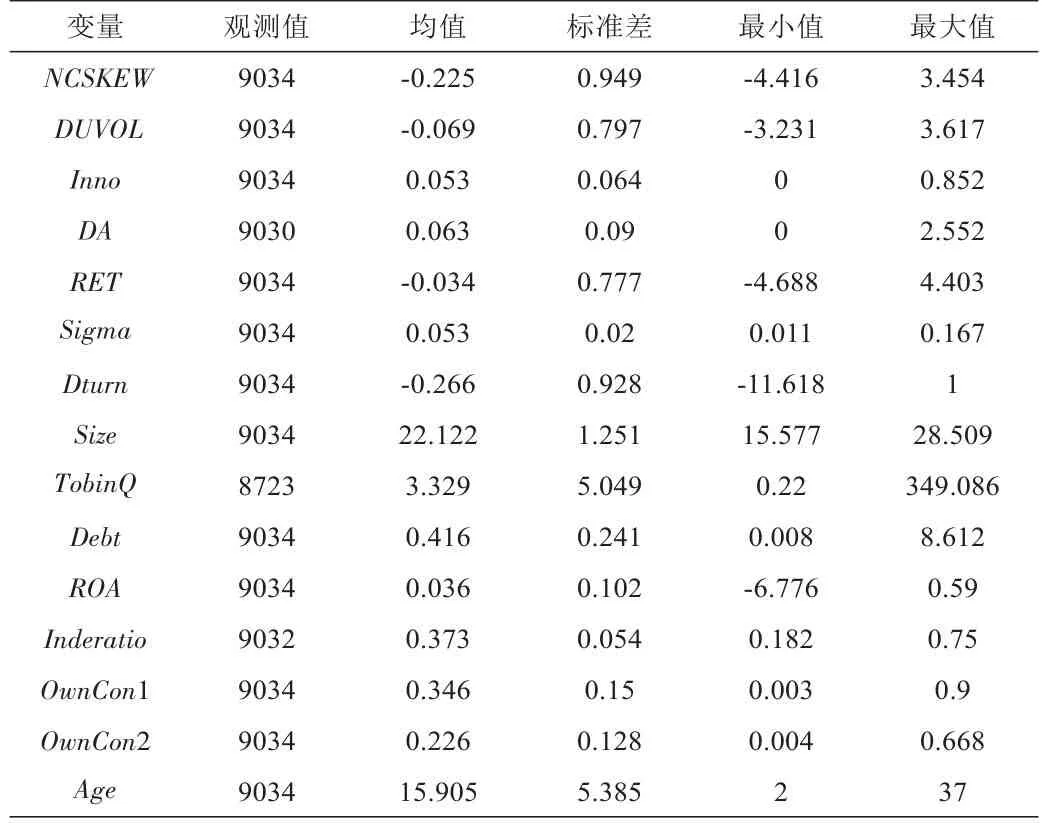

表1 描述性统计

根据表1,股价崩盘风险均值分别为-0.225和-0.069,企业创新均值为0053;计算各变量间相关系数,股价崩盘风险与换手企业创新相关系数分为-0.04和-0.033,说明企业创新与股价崩盘风险负相关。

4.2 回归分析

4.2.1 企业创新与股价崩盘风险

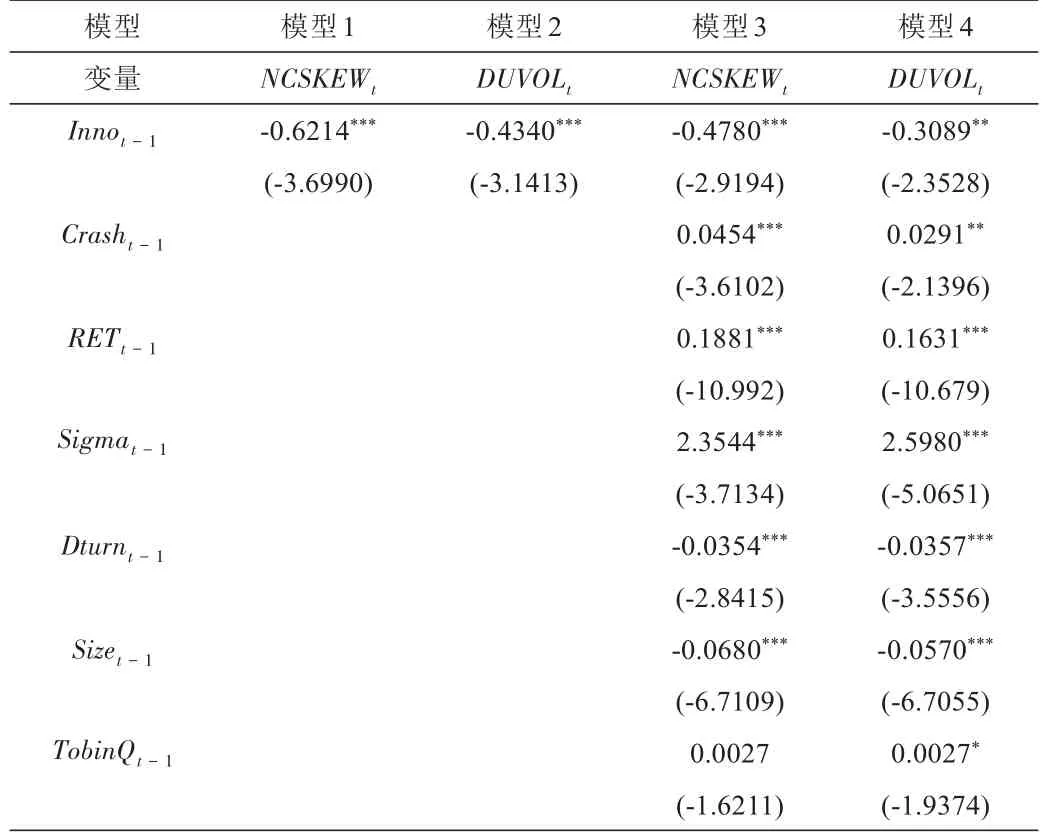

表2对回归结果进行了汇总。模型1和模型2为单变量的回归结果,模型3和模型4进一步引入控制变量进行回归,同时控制了时间和行业固定效应。从回归结果发现,Innot-1的回归系数分别为-0.6214、-0.4340、-0.4780和-0.3089,都在位于1%水平则显著是负,其中Innot-1与DUVOLt的回归系数在5%水平显著为负。证实企业创新与股价崩盘风险之间呈负相关关系,说明企业创新有利于股价崩盘风险的降低,实证结果验证了H1的假设。

表2 企业创新与股价崩盘风险回归结果

注:***、**、*依次表示值在1%、5%和10%水平下显著,括号内为T统计值,下表同。

控制变量方面,换手率Dturnt-1对NCSKEW和DUVOL的回归系数分别为-0.0354和-0.0357,在1%水平上显著,说明股票换手率与股价崩盘风险之间存在负相关关系,这与许年行等[16](2012)的研究结果一致。第一大股东持股比OwnCon1t-1的回归系数在1%水平上显著为负,说明股权集中度的提高会显著降低股价崩盘的风险,与王化成等(2015)的研究结论一致,否认了大股东对公司的“掏空效应”,认为股权集中加强了股东对企业管理层的监督,有利于股价崩盘风险下降。另外,股票的收益率RETt-1、股票市场的波动Sigmat-1和企业规模Size的回归系数均在1%水平上显著为正,与(Hutton等[10],2009)的研究结论相同。

4.2.2 盈余管理对企业创新与股价崩盘风险之间关系的影响

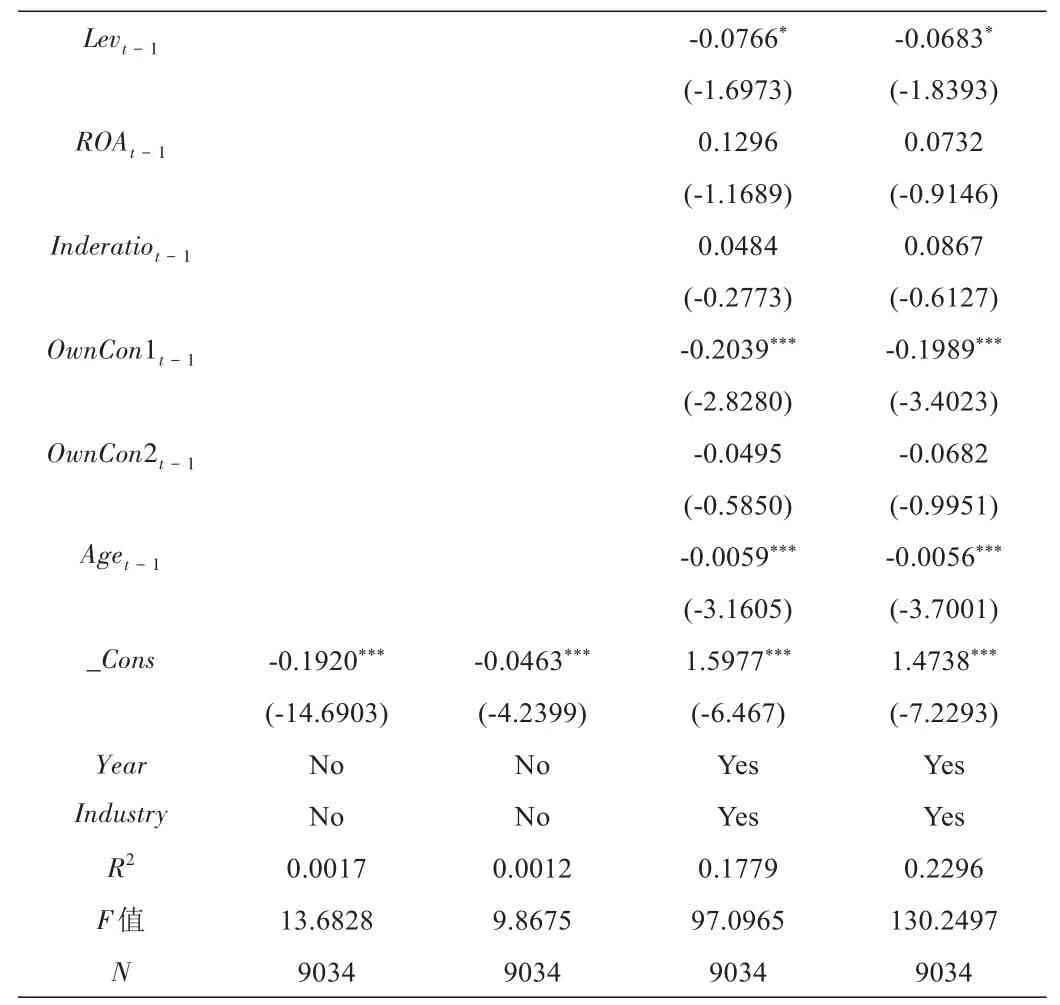

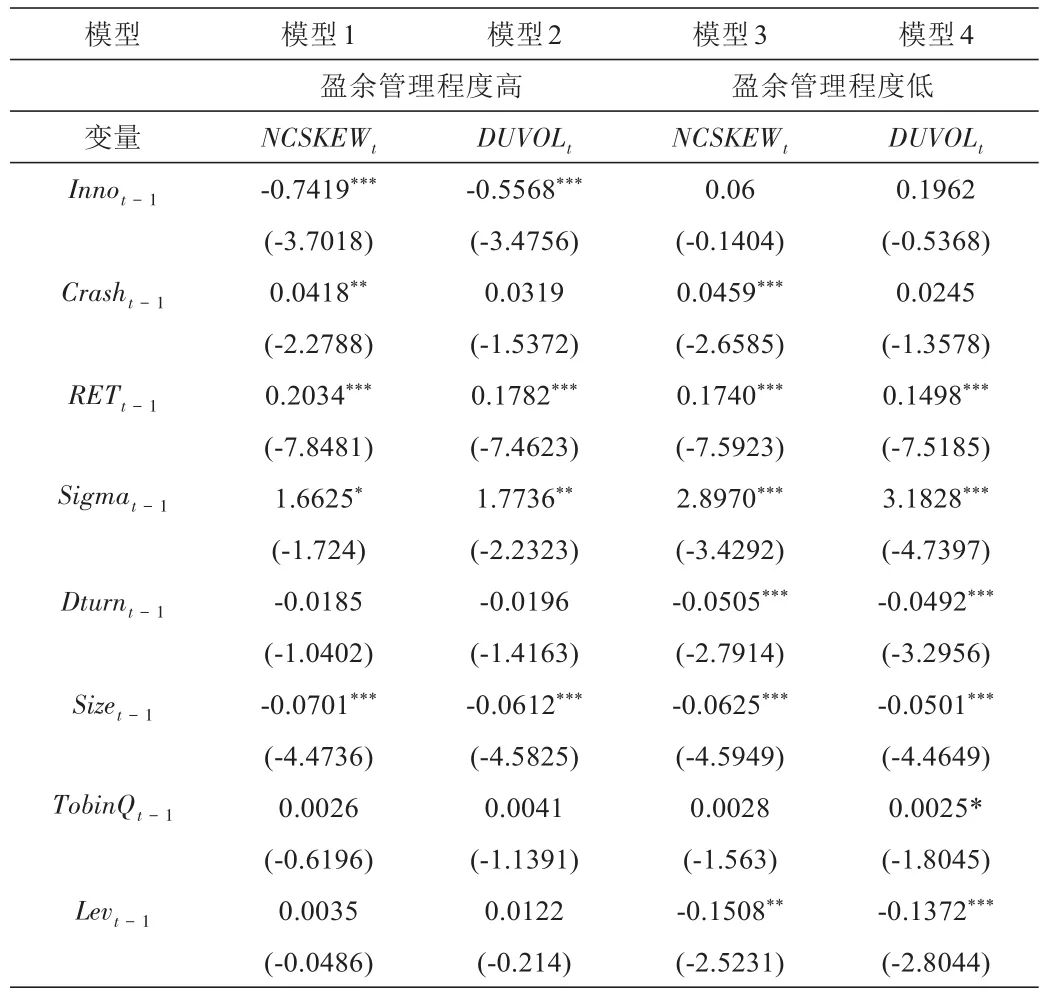

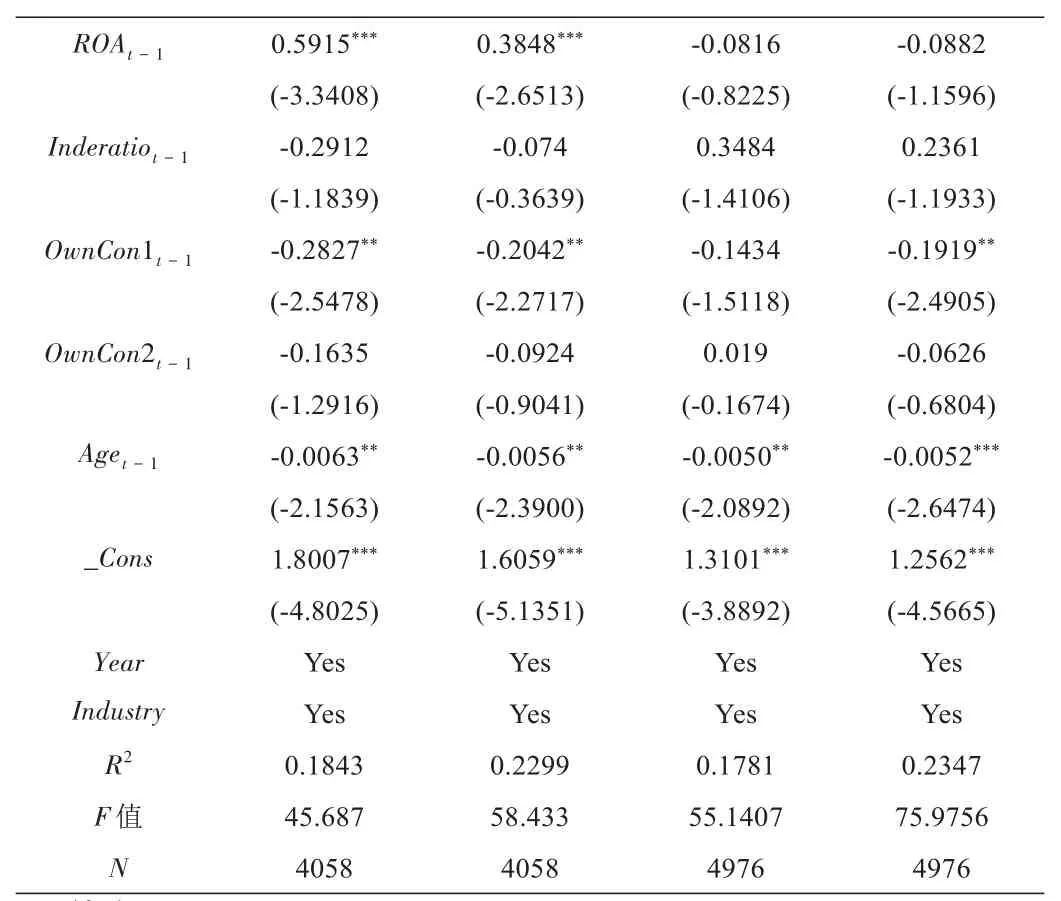

进一步,为研究盈余管理程度对企业创新和股价崩盘风险之间关系的影响,本文按照盈余管理程度DA的中位数将企业划分为盈余管理程度高和盈余管理程度低的分组,比较分样本回归后的回归系数。回归结果汇总见表3的模型1至模型4。

表3中的模型1和模型2显示,盈余管理程度高的分组中,Innot-1的回归系数为-0.7419和-0.5568,均在1%水平上显著,且大于表2中模型3和模型4中Innot-1的回归系数。在盈余管理程度高的分组中,Innot-1的回归系数均为正数,但未通过显著性检验。这说明企业增加创新投入可以降低股价崩盘风险的影响依然成立,且盈余管理程度越高,企业创新与股价崩盘风险的负相关关系越显著,实证结果验证了H2的假设。

表3 盈余管理对企业创新与股价崩盘风险关系的影响回归结果

ROAt-1 Inderatiot-1 OwnCon1t-1 OwnCon2t-1 Aget-1_Cons 4976 Year Industry R2 F值N 0.5915***(-3.3408)-0.2912(-1.1839)-0.2827**(-2.5478)-0.1635(-1.2916)-0.0063**(-2.1563)1.8007***(-4.8025)Yes Yes 0.1843 45.687 4058 0.3848***(-2.6513)-0.074(-0.3639)-0.2042**(-2.2717)-0.0924(-0.9041)-0.0056**(-2.3900)1.6059***(-5.1351)Yes Yes 0.2299 58.433 4058-0.0816(-0.8225)0.3484(-1.4106)-0.1434(-1.5118)0.019(-0.1674)-0.0050**(-2.0892)1.3101***(-3.8892)Yes Yes 0.1781 55.1407 4976-0.0882(-1.1596)0.2361(-1.1933)-0.1919**(-2.4905)-0.0626(-0.6804)-0.0052***(-2.6474)1.2562***(-4.5665)Yes Yes 0.2347 75.9756

5 结论

本文选取2012-2017年A股上市公司为研究对象,构建企业创新、盈余管理以及股价崩盘风险的分析框架,实证检验了企业创新对股价崩盘风险的影响。得到如下研究结论:在我国,企业创新对股价崩盘风险存在显著的负向影响,企业创新投入有助于降低股价崩盘风险。该结果表明企业创新显著抑制公司未来的股价崩盘风险;其次,企业盈余管理程度的不同,企业创新和股价崩盘风险的负向关系存在一定差异。盈余管理程度较高的企业,企业创新对降低股价崩盘风险的作用越显著。

本文研究企业创新和股价崩盘风险之间的关系具有重要的理论和实践价值。首先,目前国内股价崩盘风险分析当中,重点是财务报告质量,以及管理层与董事会的权力等诸多方面,以企业创新为切入点的并不多,本文的研究丰富了已有关于企业创新对股价崩盘风险影响的相关理论;其次,由于上市公司盈余管理程度不同,本文比较分析了盈余管理的不同对企业创新和股价崩盘风险的关系变化,为企业进行适当盈余管理提供新思路。最后,结论给上市企业投资方案的改进及优化给予理论参照,促使整体治理能力增强,确保企业股价的平稳性,这对推动国内资本市场的平稳运行产生重大的价值及作用。