大股东控制权与上市公司违规行为研究

2020-04-01王敏何杰

王 敏 何 杰

(西南财经大学工商管理学院)

1 研究背景

中国资本市场自1992年正式建立以来,不断扩展、深化,至2018年底,已拥有上市公司3 584家,总市值约为434 924亿元,达2018年中国GDP总额900 309.50亿元的48.31%。然而,随着中国资本市场的不断发展,上市公司的违规行为也日益猖獗,从最早的“红光案”“琼民源案”,到“银广夏”的虚构财务报表、“蓝田股份”的编造业绩神话、“绿大地”的欺诈上市、“万福生科”的财务造假、诈骗,上市公司违规事件频发,严重破坏市场秩序。据CSMAR数据显示,2018年共有449家上市公司因违规受到处罚,这不仅使得投资者遭受极大的损失,而且也困扰着市场监管方,成为严重影响资本市场进一步健康发展的顽疾[1],因此,如何有效约束上市公司的违规行为,已经成为国内外学者和监管部门关注的焦点问题。

目前学术研究发现,公司内外部治理是影响公司违规的重要因素[2~4],内外部治理越规范,公司违规倾向越低。股权结构作为公司内部治理的重要内容,与公司违规行为存在明显的因果关系。与西方股权高度分散的情况不同,中国上市公司股权相对集中,胡天存等[5]认为,中国72.62%的上市公司由第一大股东掌握绝对控股权,且第一大股东平均持股比例是第二大股东的5.14倍。据CSMAR数据统计,截至2018年底,中国上市公司第一大股东持股比例超过20%的占全部上市公司的81.15%,第一大股东平均持股比例为33.50%。可见,中国上市公司普遍具有“一股独大”的集中所有权结构。近年来,部分学者已经注意到了中国这种特殊的股权结构对上市公司违规行为的影响[6~8],但他们的研究尚未深入。鉴于此,本研究拟运用SHAPLEY等[9]建立的夏普利权力指数方法,以2001~2017年沪深主板上市公司全样本数据,测量中国上市公司大股东的真实控制权,并采用部分可观测Bivariate Probit模型,考察其对公司违规的影响,期望为大股东控制权的研究提供新的视角,同时为监管部门和投资者防范上市公司违规提供新的决策依据。

2 理论分析与研究假设

2.1 文献回顾

2.1.1控制权

自LA PORTA等[10]首次定义并分析了控制权问题以来,学者们围绕这一问题展开了一系列研究,包括股东控制权与公司业绩及市场价值[11]、公司经营管理及会计行为[12]、公司交易行为[13]、公司资本市场融资行为[14]、公司投资行为[15]、公司信息披露行为[16]、公司违规行为[7,8]、公司治理机制[17]等之间的关系,涵盖公司经营管理的各个方面。综合来看,这些研究的着眼点主要是公司控制权及其与现金流权的分离与公司行为及业绩之间的关系,即公司现金流权的激励效应及其与公司控制权的分离所导致的壁垒效应,其对股东控制权的衡量均以持股比例为依据。虽然这种衡量方法看起来比较直观且可取,但实际上存在着不可忽视的弊端:①股东的控制权与其持股比例并不是简单的线性正相关关系;②股东的控制权并非完全依据其自身持股比例,还受到其他股东持股比例的影响;③股东之间的权力争斗并非单打独斗的非合作博弈,而是一种合作博弈,随着公司内外部场景的变化,股东之间形成不同的合作方式。

2.1.2公司违规

根据舞弊三角理论可知,公司违规的发生是动机、机会和自我合理化这三大要素共同催化的结果,三者缺一不可。显然,公司和监管部门难以消除公司的违规动机,但是可以通过制度的设计减少违规的机会,因此,现有文献主要从公司内外部治理的视角探讨公司违规的影响因素。在公司外部治理方面,研究发现,政府部门监督[18]、司法监督[19]、外部投资者监督[20]、分析师监督[2]、审计监督[21]、媒体监督[22]、产品市场竞争[23]等可以有效地减少公司违规行为。在公司内部治理方面,学者们重点围绕着公司内部控制水平[24]、高管薪酬激励机制[25]、高管裙带关系[26]、董事会结构[27]、股权结构[6~8]等几个方面展开。其中,股权结构作为公司治理的重要内容,与公司违规行为的发生密不可分,CHEN等[6]采用Bivariate Probit估计方法,发现股权结构对公司违规倾向无显著影响;陈国进等[7]发现,第一大股东持股比例与上市公司违规概率显著负相关;唐跃军[8]发现,第一大股东持股比例和上市公司违规行为被查处的可能性显著负相关。

通过分析发现:①现有文献通常将披露发生违规行为的上市公司作为“违规”样本,剩余的公司全部作为“未违规”样本,然后采用Logit模型和Probit模型进行估计,但是这些“未违规”样本包含了一部分实际发生了违规但未被稽查出的公司,因此,采用Logit模型和Probit模型进行估计将会造成较大的偏差;②现有文献没有区分公司违规倾向和公司违规后被稽查出的可能性,将两者混为一谈,导致结论不一,如陈国进等[7]认为第一大股东集中控制权可以约束公司违规行为,而唐跃军[8]认为第一大股东集中控制权并不能约束公司违规,而是降低了其违规被稽查出的可能性;③现有文献并未对公司违规行为的实施主体及其作用机制进行详细探讨,第一大股东控制权对不同的违规主体可能产生不同的影响(抑制或者诱发),因此有必要区分违规行为实施主体,分别探讨大股东控制权的影响。

2.2 研究假设

基于公司金融的一般理论及相关经验文献可知,公司的违规行为与其股权结构、治理机制之间存在明确的因果关系[1]。与西方股权高度分散的情况不同,中国上市公司股权相对集中,在公司内部,大股东主导着公司治理。总结以往的研究来看,公司大股东出于自身利益的考虑,可能会掏空上市公司,损害中小股东的利益[11~13],且大股东控制权越大,掏空现象越严重,违规倾向越高;但是由于具有绝对信息优势的大股东(多为控股股东)控制着上市公司的信息发布,因此,大股东有动机也有能力对所发布的信息进行选择,结果往往只发布对自己有利的信息,掩盖实际上已经发生的违规行为,以减少被稽查出的可能性[8]。虽然大股东集中控制带来了大股东与中小股东之间的第二类代理问题(壁垒效应),但是却可以帮助解决股东与代理人之间的第一类代理问题(激励效应)。大股东为了追求股东权益和控制权收益,将运用手中持有的大额投票权监督经营层的经营管理活动,并对其经营管理决策施加影响,解决广大中小股东“搭便车”行为所导致的对经营层监督不足的问题[28],从而降低经营层的违规倾向,提高其违规后被稽查出的可能性。祝继高等[29]认为,大股东主要通过内部机制和外部机制实现对管理层的控制和监督。甄红线等[30]认为,终极控制权集中有助于降低第一类代理成本,提高上市公司的治理效率,最终提升公司绩效。由此提出如下假设:

假设1大股东控制权越大,公司经营层违规倾向越低,其违规后被稽查出的可能性越大。

假设2大股东控制权越大,公司股东违规倾向越高,其违规后被稽查出的可能性越低。

3 研究设计

3.1 样本来源与数据选择

本研究选取2001~2017年中国沪深主板上市公司作为研究样本。公司违规数据、公司治理数据、公司财务数据主要来源于CSMAR、WIND和RESSET数据库,并以公司年报、公告,以及证券监管机构、证券交易所公告的相关数据补充、印证。选取的样本时间开始于2001年,原因在于:①2001年中国出台的“关于经济犯罪案件追诉标准的规定”增大了公司违规被稽查出的可能性;②公司治理数据在2001年之前披露较少。另外,本研究对公司规模、股票年收益率、托宾Q值、营业收入增长率、资产负债率、股票日收益波动率、换手率按照1%的标准进行了Winsorize缩尾处理。

3.2 估计方法

关于公司违规方面的研究,现有文献通常将监管部门查处的违规行为等同于上市公司实际的违规行为,忽视了公司违规数据具有部分可观测性。为了解决这一问题,本研究借鉴陆瑶等[20]、滕飞等[23]、KHANNA等[26]及万良勇等[27]的研究,使用部分可观测Bivariate Probit模型,引入两个潜变量违规倾向(Fr)和违规稽查(De)来研究公司的违规行为:

(1)

(2)

式中,ρ是μit和νit的相关系数。则Zit的对数似然函数为

L(βF,βD,ρ)=∑ln(P(Zit=1))+

∑ln(P(Zit=0))=

∑{Zit×ln[φ(βFXFit,βDXDit,ρ)]+

(1-Zit)×ln[1-φ(βFXFit,βDXDit,ρ)]}。

(3)

通过式(3),采用最大似然函数法进行模型的参数估计。在部分可观测Bivariate Probit模型中,为有效区分违规倾向和违规稽查,要求XFit和XDit包含的解释变量不能完全相同,并且解释变量数据在样本中有足够的变化。可以发现,在Probit模型中,Zit=Frit;P(Zit=1)=P(Frit=1)=φ(βXit),因此,如果Deit不全等于1,那么Probit模型与部分可观测Bivariate Probit模型估计得到的参数应有所不同。

3.3 变量说明与模型构建

3.3.1被解释变量:公司违规行为

根据前文研究方法所述,本研究采用哑变量Z衡量上市公司的违规行为,如果公司在当年发生违规行为并被披露,则Z=1,反之Z=0;进一步,参考何杰等[1]的研究,按照公司违规行为的实施主体,将公司违规分为经营层违规(ZM)与股东违规(ZS)两个违规主体,如果公司经营层在当年发生违规行为并被披露,则ZM=1,反之ZM=0;如果公司股东在当年发生违规行为并被披露,则ZS=1,反之ZS=0。

3.3.2解释变量:中国上市公司大股东控制权

本研究运用SHAPLEY等[9]建立的夏普利权力指数(Shapley-Shubik Power Index,SPI)方法,重新测量中国上市公司大股东的真实控制权。该方法以合作博弈为理论基点,衡量博弈参与人在一定的相对权力结构状况下,面临各种可能的利益冲突时,在所有的利益组合(联盟)中获胜的概率。其核心思想为:在一个博弈中,某一博弈参与人可通过与其他博弈参与人形成联盟的方式,获得议案通过所需要的投票数(具体规则可为1/2、2/3,或其他公认的原则)。在各种可能的博弈联盟组合中,参与者对联盟获胜的边际贡献之和与各种可能的联盟组合总数之比(边际贡献就是某博弈参与人加入某联盟,则该联盟获胜,反之则失败),即为该博弈参与人的SPI。其具体计算公式为

[V(S)-V(S-{i})],

(4)

式中,SPIi为博弈参与人i的SPI;N是博弈参与人的集合;n为博弈参与人总数;Si是N中包含i的一切子集所组成的集合,S∈Si;V(S)表示联盟的结果,当联盟S获胜时,V(S)=1,否则,V(S)=0;V(S-{i})表示联盟S去掉参与人i后的结果;|S|为联盟S中的参与人数。SPI的取值范围是[0,1],取值越大表示权力越大,若SPI=1,表明该博弈参与人拥有完全的权力,不受其他参与人的制衡;若SPI<1,表明该博弈参与人的权力受到其他参与人的制衡。

将SPI方法具体应用于资本市场的股东博弈,与以持股比例为依据衡量大股东控制权的方法相比,其对股东群体间相对势力的刻画更为清晰、准确,具体表现为:①SPI方法反映了大股东控制权不仅受自身持股比例的影响,还受到其他股东持股比例的影响,大股东控制权与其持股比例之间是一种非线性关系;②SPI方法摆脱了以持股比例为依据的束缚,在公司的水平控制层面,控制权与现金流权并非一定相等,如某公司4个股东A、B、C、D的持股比例分别为0.45、0.25、0.15、0.15,通过投票方式,一股一票,简单多数获胜,以决定某议案通过与否。通过式(4),得出A股东的控制权等于1/6;③SPI方法基于合作博弈理论,描绘公司股东之间可能存在的合谋行为,与现实中的情形更为贴近。在公司股东之间的权力博弈及利益纷争的现实场景中,在不同的时间及市场状况下,股东之间利益取向的一致性将随着场景的变化而形成不同的组合,因而,股东为寻求自己利益的最大化,相互之间展开的权力博弈绝不是单个股东之间的简单争斗即非合作博弈,而一定表现为灵活多变的动态结盟方式即合作博弈的形式。

本研究以前十大股东为公司控制权竞争的博弈参与人,以表决权的1/2为获胜准则,运用SPI方法计算上市公司第一大股东的真实控制权(CSPI)(1)因版面有限,具体测量方法省略,如有需要可联系笔者索取。。

3.3.3控制变量

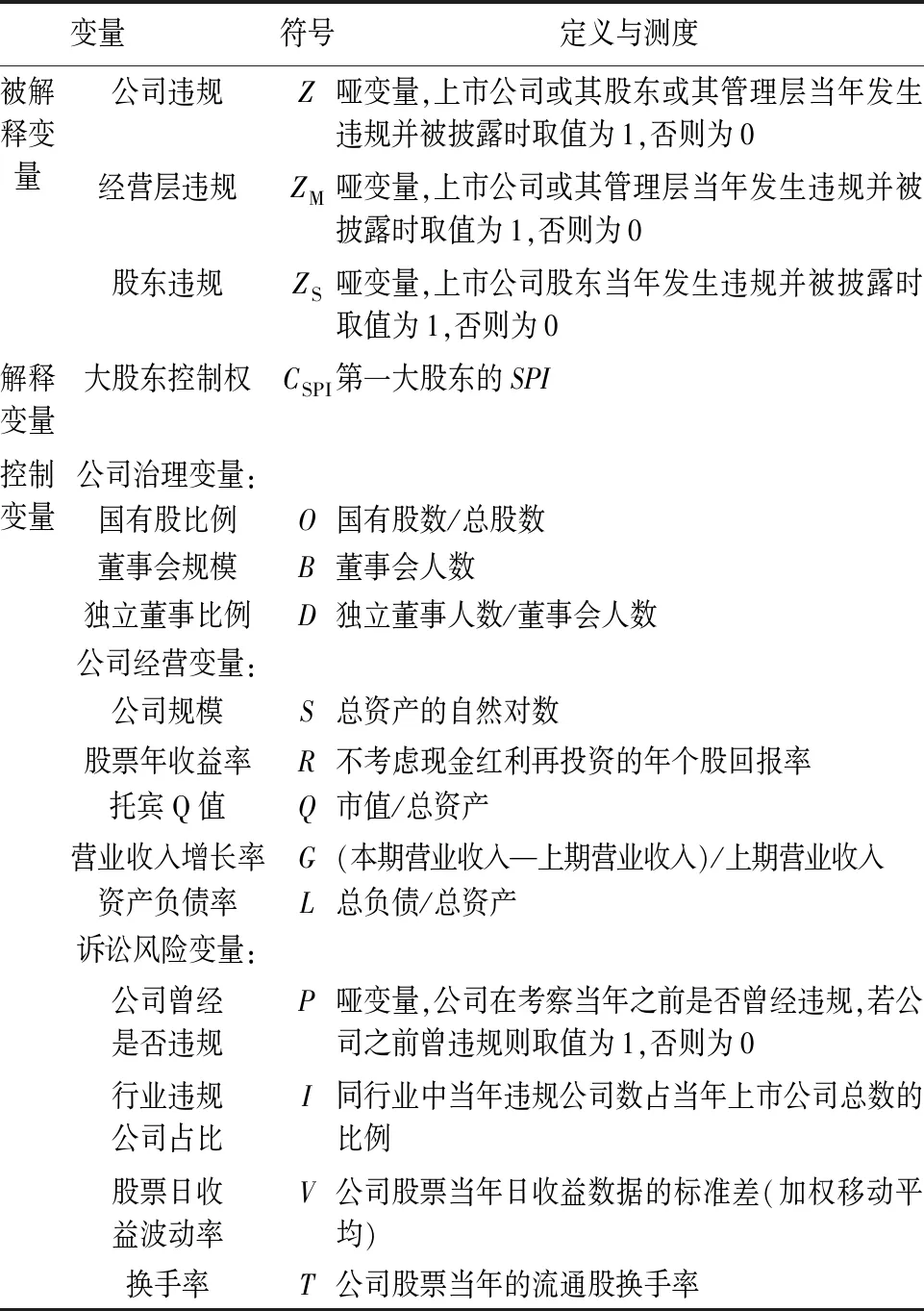

本研究主要采用部分可观测Bivariate Probit估计方法,因此需要两组不完全相同的控制变量,以分别解释公司违规倾向与违规稽查。借鉴陆瑶等[20]、滕飞等[23]、KHANNA等[26]及万良勇等[27]的研究,采用国有股比例(O)、董事会规模(B)、独立董事比例(D)、公司规模(S)、股票年收益率(R)作为解释公司违规倾向的控制变量,这些公司治理因素以及经营情况会影响到公司的违规动机;采用董事会规模(B)、独立董事比例(D)、托宾Q值(Q)、公司营业收入增长率(G)、公司的资产负债率(L)、公司是否曾经违规(P)、行业违规情况(I)、公司股票收益率的波动(V)以及股票流通股换手率(T)作为解释公司违规稽查的控制变量,这些变量的变化会导致监管部门和投资者关注程度的不同,从而改变公司受到违规稽查和诉讼的可能性大小。这两组控制变量不完全相同,因此满足Bivariate Probit估计模型的要求。具体定义与测度见表1。

3.3.4模型选取

本研究用哑变量Z表示“公司违规”,先采用一般的Logit模型和Probit模型进行估计,具体模型如下:

Z=β0+β1CSPI+β2O+β3B+β4D+β5S+β6R+β7Q+

β8G+β9L+β10P+β11I+β12V+β13T+ε。

(5)

为消除Logit模型和Probit模型估计方法产生的偏差,采用Bivariate Probit估计方法,引入两个潜变量违规倾向(Fr)和违规稽查(De)检验假设,具体模型如下:

(6)

表1 变量说明

表2 公司年度违规统计

4 实证分析

4.1 描述性分析

样本公司年度违规情况的统计见表2。统计显示,2001~2017年间,中国上市公司数目(2)由于本研究以中国沪深主板上市公司作为研究样本,因此统计的公司数量低于中国证券市场实际上市公司数量。不断增加,表明中国资本市场不断繁荣发展。同一公司在同一年的所有违规行为记为一条,2001~2017的17年间,违规公司观测值占上市公司观测值的10.45%,违规公司比例先下降后上升,总体呈现上升的趋势。进一步从违规主体来看,公司经营层违规比例较大,而股东违规比例则相对较小。公司经营层违规比例先下降后上升,而公司股东违规比例则呈明显上升趋势。

样本公司违规事件类型的分布见表3。参考陆瑶等[20]和滕飞等[23]的研究,将上市公司违规分为信息披露违规、经营违规和公司治理及内部监控不规范3种类型,信息披露类违规行为包括虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏、披露不实(其他)和欺诈上市等违规行为,经营类违规行为包括出资违规、擅自改变资金用途、占用公司资产、违规担保、内幕交易、违法违规买卖股票和操纵股价等违规行为,公司治理及内部监控不规范类违规行为包括一般会计处理不当等其他违规行为。信息披露违规、经营违规和公司治理及内部监控不规范三大类型的比例分别是7.67%、3.10%、2.66%,信息披露违规比例相对较高,呈现先下降后上升的趋势,而经营违规和公司治理及内部监控不规范比例有所上升。

表3 公司违规事件类型分布

主要变量的描述性统计结果见表4。由表4可知,在样本总体中,公司违规(Z)、经营层违规(ZM)、股东违规(ZS)的均值分别为0.100、0.090、0.020,经营层违规明显高于股东违规;公司第一大股东控制权(CSPI)均值为0.870,中位数为1.000,说明中国上市公司一半以上由第一大股东完全控制,不受其他股东制衡。

表4 描述性统计分析(N=21 855)

4.2 回归分析

4.2.1大股东控制权与公司违规行为

第一大股东控制权(CSPI)对公司违规(Z)影响的实证结果见表5。

表5 第一大股东控制权(CSPI)对公司违规行为的影响(N=21 855)

注:括号内为估计参数的t检验值;***、**和*分别表示在1%、5%和10%水平上显著。下同。

表5中列(1)和列(2)分别使用Logit模型和Probit模型估计第一大股东控制权(CSPI)对公司违规(Z)的影响,发现第一大股东控制权(CSPI)与公司违规(Z)显著负相关。这与陈国进等[7]和唐跃军[8]的研究相一致,但是二者有不同的解释,陈国进等[7]认为第一大股东集中持股有利于约束公司违规行为;而唐跃军[8]认为陈国进等[7]的研究忽略了被查处的公司违规只是实际违规的一部分,只看到了第一大股东“天使”的一面,忽视了其“魔鬼”的一面,第一大股东持股并非有利于约束公司违规行为,而是有利于掩盖日趋频繁的违规行为,降低上市公司违规被查出的可能性。为了准确地考察实际情况,参考陆瑶等[20]、滕飞等[23]、KHANNA等[26]及万良勇等[27]的研究,使用部分可观测Bivariate Probit模型,引入违规倾向(Fr)和违规稽查(De)两个潜变量,分别考察第一大股东控制权(CSPI)对公司违规倾向(Fr)和违规稽查(De)的影响,结果见列(3)。由此可见,第一大股东控制权(CSPI)越大,公司违规倾向(Fr)越低,同时其违规后被稽查出的可能性(De)越高。

表5中列(3)的结果还表明,在公司违规倾向(Fr)方面,国有股比例(O)的系数显著为负,说明国有股比例越高,受到的内外监督越严格,公司违规倾向越低;公司规模(S)的系数显著为负,说明规模较大的公司,其发展相对更加成熟,公司治理与内部控制更加规范有效,从而公司违规倾向越低;股票年收益率(R)的系数显著为负,说明公司股票年收益率越高,公司业绩压力更小,管理层的违规动机减弱,公司违规倾向降低。在公司违规稽查(De)方面,董事会规模(B)的系数显著为负,说明董事会规模过大反而会降低工作效率,影响其监督治理作用的发挥;公司托宾Q值(Q)的系数显著为正,说明公司托宾Q值越大,其市场价值越高,公司进入资本市场进行套利变现的动机增强,这更容易引起监管部门的关注,提高其违规后被稽查出的可能性;公司资产负债率(L)、公司过往是否曾经违规(P)、行业中违规公司比例(I)的系数显著为正,说明资产负债率较高,公司曾经违规过,处于违规公司占比较高的行业中的公司,会受到监管部门和投资者更多的关注,其违规行为更容易被稽查。这些均与前人的研究一致。

4.2.2大股东控制权与不同违规主体的违规行为

为了更加细致地研究大股东控制权与上市公司的违规行为,根据CSMAR数据库中对公司违规主体的分类,参考何杰等[1]的研究,将公司违规(Z)分为经营层违规(ZM)与股东违规(ZS)两个违规主体,通过对违规主体的划分,实证检验股东与经营层之间的第一类委托代理问题(激励效应)和大股东与小股东之间的第二类委托代理问题(壁垒效应)。第一大股东控制权(CSPI)对不同违规主体违规行为影响的实证结果见表6。

表6中列(1)是第一大股东控制权(CSPI)对公司经营层违规(ZM)的影响,先使用Logit模型和Probit模型估计第一大股东控制权(CSPI)对公司经营层违规(ZM)的影响,发现第一大股东控制权(CSPI)与公司经营层违规(ZM)显著负相关。考虑到公司经营层违规数据的部分可观测性,再使用部分可观测Bivariate Probit模型,引入违规倾向(FrM)和违规稽查(DeM)两个潜变量,考察第一大股东控制权(CSPI)对公司经营层违规倾向(FrM)和公司经营层违规后被稽查出的可能性(DeM)的影响。结果见表6列(1),第一大股控制权(CSPI)与公司经营层违规倾向(FrM)显著负相关,与公司经营层违规稽查(DeM)显著正相关,即第一大股东控制权(CSPI)越大,公司经营层的违规倾向(FrM)越低,且其违规后被稽查出的可能性(DeM)越高。这验证了陈国进等[7]认为的第一大股东“天使”的一面,第一大股东控制权确实可以约束公司经营层的违规行为。实证检验了股东与经营层之间的第一类委托代理问题(激励效应)。

表6中列(2)是第一大股东控制权(CSPI)对公司股东违规(ZS)的影响,先使用Logit模型和Probit模型估计第一大股东控制权(CSPI)对公司股东违规(ZS)的影响,发现第一大股东控制权(CSPI)与公司股东违规(ZS)显著负相关。考虑到公司股东违规数据的部分可观测性,再使用部分可观测Bivariate Probit模型,引入违规倾向(FrS)和违规稽查(DeS)两个潜变量,考察第一大股东控制权(CSPI)对公司股东违规倾向(FrS)和公司股东违规后被稽查出的可能性(DeS)的影响。结果见表6列(2),大股控制权(CSPI)与公司股东违规稽查(DeS)显著负相关,即第一大股东控制权(CSPI)越大,公司股东违规后被稽查出的可能性(DeS)越低。这验证了唐跃军[8]所认为的第一大股东“魔鬼”的一面,即具有绝对信息优势的第一大股东(多为控股股东)控制着上市公司的信息发布,第一大股东有动机也有能力对所发布信息进行选择,结果往往只发布对自己有利的信息,掩盖实际上已经发生的违规行为,以减少被查处的可能性。另外,本研究没有发现第一大股东控制权(CSPI)对股东违规倾向(FrS)有显著影响,这可能是由于没有对公司股东违规进行详细区分,虽然公司股东违规主要是第一大股东的违规,但也包含其他股东的违规,第一大股东控制提高了自身的违规倾向,但同时降低了其他股东的违规倾向,由于对二者的作用方向相反,综合作用的结果可能会导致无法观察到第一大股东控制权对股东违规倾向的显著影响。鉴于此,在未来的研究中有必要对股东违规进行区分,分别研究大股东控制对其自身违规倾向和其他股东违规倾向的影响,进一步验证大股东与小股东之间的第二类委托代理问题(壁垒效应)。

5 结语

本研究基于SPI方法,重新测量中国上市公司大股东的真实控制权,在此基础上,采用部分可观测Bivariate Probit模型,实证考察了大股东控制权对公司违规行为的影响。研究表明,大股东控制权越大,上市公司违规倾向越低,同时其违规后被稽查出的可能性越高。进一步地,本研究按照公司违规行为的实施主体,将公司违规分为经营层违规和股东违规,发现大股东控制对经营层违规有显著的“抑制”效果,即大股东控制权越大,公司经营层违规倾向越低,同时其违规后被稽查出的可能性更高,实证检验了股东与经营层之间的第一类委托代理问题(激励效应),这体现了大股东控制“天使”的一面[7]。此外,本研究还发现,大股东控制对公司股东违规有显著的“隐藏”效果,大股东控制能够显著地降低公司股东违规后被稽查出的可能性,这体现了大股东控制“魔鬼”的一面[8]。通过违规主体的划分,以及违规倾向和违规稽查两个潜变量的引入,清晰准确地验证了大股东“天使”的一面与“魔鬼”的一面。

大股东控制在一定程度上可以约束上市公司经营层违规,解决股东与经营层之间的委托代理问题;但是对于大股东违规,则需要提高外部监管者的能力和水平,同时完善公司内部治理机制,鼓励内部牵制,在股权相对集中的基础上,提高其他股东对第一大股东的制衡,并鼓励其他股东与外部监管者合作,充分利用自身的信息优势,配合监管部门查处大股东的违规行为,有效抑制大股东对上市公司利益的侵害。

本研究仅运用SPI方法构建了公司水平控制层面大股东控制权的测度方法,并进行了相关的研究,而对于金字塔型控制结构下的公司终极控制权的测度及其相关研究,尚未进行有效地探索,有待进一步的研究。