内部控制与公司投资效率

2020-03-17贺雪霞王宇

贺雪霞 王宇

【摘 要】 文章以2007—2016年A股上市公司为样本,考察内部控制对企业投资效率的影响。研究发现,内部控制质量与企业非效率投资呈负相关关系,且该关系具备经济显著性;将非效率投资区分为过度投资和投资不足后,内部控制质量与这两类非效率投资均显著负相关;将公司按照产权性质区分后,内部控制质量与国有企业和非国有企业非效率投资均显著负相关。进一步研究发现,会计信息质量和融资约束在内部控制与企业投资效率关系中发挥着部分中介作用。这些发现有助于理解包含内部控制在内的公司治理机制对企业投资的影响,亦可为企业加强内部控制建设提供经验参考。

【关键词】 内部控制; 投资效率; 产权性质; 会计信息质量; 融资约束

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2020)05-0034-06

一、引言

投资是企业资源配置的一种重要方式,也是企业筹资、投资和分配三大金融理论的核心问題之一。微观上,投资效率高低直接关系企业的长远发展和公司价值;宏观上,投资与消费、出口共同构成推动经济增长的引擎。古典经济理论认为,投资决策应遵循“边际收益等于边际成本”这一规律,将投资水平安排在“投资的边际收益等于投资的边际成本”这一水平之上。然而,只有在完美的资本市场中,企业才会恰好做到这一点。现实中,由于资本市场的不完善,近年来我国上市公司的投资效率普遍不高[1],非效率投资普遍存在[2]。企业非效率投资造成企业资源低效率配置的同时,亦不利于市场经济的长期健康发展。

企业投资效率的诸多影响因素中,信息不对称和代理问题居于主要地位。因此,提高企业投资效率、降低非效率投资水平,应从降低信息不对称程度和缓解代理问题入手。内部控制作为一项公司治理机制,在合理保证企业目标实现的过程中,一方面能够有效降低经理人机会主义行为实施的可能性,抑制经理人或大股东披露虚假信息、操纵会计信息的行为,降低企业信息不对称;另一方面亦可约束与限制经理人或大股东利益侵占行为,缓解公司代理问题。因此,本文以2007—2016年A股上市公司为研究样本,实证检验内部控制对企业投资效率的影响。

研究发现,第一,内部控制质量与企业非效率投资显著负相关;第二,内部控制质量与投资过度和投资不足这两类非效率投资均显著负相关;第三,内部控制质量与国有企业和非国有企业非效率投资均显著负相关;第四,内部控制可通过影响企业会计信息质量和融资约束进而影响企业投资效率。本文探讨内部控制对企业投资效率的影响,一方面从内部控制视角丰富了公司治理对企业投资影响方面的文献;另一方面,有助于为实务界和监管部门加强内部控制建设和提高企业投资效率提供经验参考。

二、文献回顾

(一)相关文献

在企业投资方面,国内外学者做了大量研究并取得丰富成果。其中,国外方面,Jensen[3-4]以及Devereux et al.[5]研究了代理问题对企业投资效率的影响。Giroud et al.[6]研究发现,非效率投资更可能出现在公司治理较差的企业中。还有部分学者从信息不对称、会计信息质量和公司透明度等视角探讨了企业投资问题,并认为由信息不对称引发的代理问题是影响企业投资效率最主要因素,而高质量会计信息可降低信息不对称程度从而提高投资效率[7-8]。此外,Francis et al.[9]认为企业可通过提高自身透明度以降低信息不对称,进而提高自身投资效率。

国内关于企业投资问题的研究主要围绕代理问题、信息不对称、会计信息质量和公司治理等方面。其中,关于代理问题对公司投资效率的影响,童盼等[10]发现,企业负债融资可以减少因代理问题而引发的过度投资行为,但可能引发投资不足;周春梅[11]认为,企业可通过提高会计信息质量降低代理成本从而提高上市公司投资效率;等等。关于会计信息质量和信息披露对公司投资效率的影响,李青原[12]的研究表明高质量会计信息有助于提升公司投资效率;同时,高质量的信息披露能够降低信息不对称程度,从而抑制企业过度投资,提高投资效率[2]。另外,国内探讨公司治理与投资效率关系的文献虽然较为丰富,但未形成一致经验证据。一部分学者认为良好的公司治理积极影响企业投资效率,如魏明海等[13]研究发现,公司治理结构和治理环境的改善能够抑制国有企业的过度投资行为。然而,另有部分学者持不同观点,如刘昌国[14]认为公司治理未能降低企业非效率投资水平;简建辉等[15]认为,企业给予高管货币薪酬激励降低了企业的投资效率;等等。

(二)文献评述

综上可见,代理问题和信息不对称对企业投资效率有至关重要的影响。虽然,公司治理有助于降低信息不对称程度和缓解代理问题,但探讨公司治理对企业投资效率影响的文献,未能形成一致经验证据[13-15]。因此,本文认为有必要从内部控制这一公司治理机制出发,探讨内部控制对企业投资效率的影响,为已有“公司治理与企业投资效率”关系的争论,提供进一步的经验证据。

三、理论分析与研究假说

信息不对称和代理问题是企业诱发非效率投资的主要因素,因而,若想提高投资效率、降低非效率投资水平,降低信息不对称程度和缓解代理问题是必经之路。一方面,“信息与沟通”作为内部控制五要素之一,良好的内部控制体系意味着“信息与沟通”这一内部控制要素较为健全。因而,良好的内部控制有助于提高企业信息传递和沟通的效率以及信息传递的可靠性,降低企业内外部信息不对称程度,使得企业组织中各个岗位的员工能够更为高效地获取、传递和利用投资项目所涉及的各方面信息。因此,相较于内部控制质量较差的企业,内部控制质量较好的企业能够更为及时、全面和准确地了解企业各投资项目的实际执行情况和公司所处的经营状况,有助于企业更为合理地选择和实施投资项目,提高企业投资效率、降低非效率投资水平。

另一方面,监督和激励是解决代理问题的两大机制,内部控制本质上是包括监督和激励在内的一种制度安排[16]。因此,良好的内部控制有助于抑制企业的代理问题。首先,高质量内部控制能够缓解经理人和股东之间的第一类代理问题。内部控制是由企业董事会、监事会、经理层和全体员工实施的、旨在实现控制目标的过程,这一过程有助于企业发挥群体决策的力量,监督和激励经理人努力工作,积极地寻求净现值大于零的项目,防止经理出于偷懒或偏好平静安逸的生活而出现的投资不足的现象;经理个人收益伴随着公司规模的增加而增加[3-4],为了最大化个人收益,经理存在着建立“经理帝国”的“冲动”,将企业内自己所能调动的一切可支配的资金全部用于投资,从而形成过度投资。此时,良好的内部控制有助于企业制定相关的权力制衡条款,明确经理人的职责和权力,有效抑制经理人的不恰当投资行为,从而减少企业投资过度现象的发生。其次,高质量内部控制亦有助于抑制大股东和小股东之间的第二类代理问题。“一股独大”现象在中国十分常见,容易诱发大股东侵占小股东利益。例如,控股股东可以使企业以不合理的高价收购自己不良资产;或者对自己所投资的项目进行大额投资,即使该项目的净现值小于零。此时,良好的内部控制可以抑制不恰当的关联交易和对外投资,从而抑制该类代理问题所引发的投资过度。基于以上分析,提出假设1。

H1:高质量的内部控制能够抑制企业的非效率投资行为。

四、研究设计

(一)样本筛选和数据来源

本文的初始研究样本为2007—2016年我国沪深A股上市公司,共22 910个公司年度样本。剔除金融类上市公司样本589个,资产负债率大于1的样本317个,ST、*ST公司样本784个,相关变量数据缺失的公司样本7 546个,本文最终得到13 674个样本。本文财务数据和违规数据来源于CSAMR数据库,财务重述数据来源于上市公司公告,内部控制指数来源于迪博数据库。

(二)内部控制质量的计量

借鉴方红星等[17-18]的研究,以上市公司是否發生财务重述和会计违规事件、年度财务报告审计意见类型是否为非标准审计意见和公司是否发生亏损作为企业内部控制质量的替代衡量指标。具体的,使用HighIC来衡量企业内部控制质量,当公司发生财务重述和会计违规事件、年度财务报告审计意见类型为非标准意见以及公司发生亏损时,此时内部控制质量较低,HighIC取0;否则,HighIC取1,表示公司内部控制质量较高。

(三)检验模型与变量设定

根据以上分析,本文建立以下模型来检验所提假说。本文使用模型1检验H1。

Abs=α0+α1HighIC+∑hiControl+Industry+Year+ε

(1)

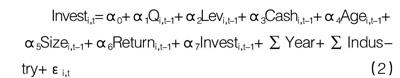

其中,Abs为非效率投资,等于Richardson[19]所建立模型2的残差项的绝对值。

Investi,t=α0+α1Qi,t-1+α2Levi,t-1+α3Cashi,t-1+α4Agei,t-1+

α5Sizei,t-1+α6Returni,t-1+α7Investi,t-1+∑Year+∑Industry+εi,t (2)

Abs越大,表明企业的投资效率越低。进一步讨论中,如果非效率投资部分大于0,则为投资过度,本文用Overinv表示;如果非效率投资部分小于0,则为投资不足,本文用Underinv表示。参考已有研究,本文控制了企业规模(Size)、财务杠杆(Lev)、投资机会(Q)、管理费用率(Adm)、大股东占款比例(Or_Rat)、两职合一(Dupy)、独立董事比例(Indu)、董事会规模(Bsize)以及年度和行业固定效应。模型1与模型2中的具体变量定义参见表1。

五、实证结果及分析

(一)描述性统计

表2报告了变量的描述性统计。根据表2,发现Abs的均值为0.034,25%分位数和75%分位数分别为0.010和0.044,标准差为0.036,表明不同公司非效率投资水平存在着一定的差异。变量Overinv(Underinv)的25%分位数和75%分位数分布情况与Abs类似,说明过度投资(投资不足)的企业之间过度投资(投资不足)水平也存在着一定的差异。变量HighIC均值为0.618,表明有38.2%的上市公司内部控制目标未能实现,内部控制质量较差,说明了我国上市公司内部控制建设有待加强;变量Ln IC均值为6.502,25%分位数和75%分位数分别为6.451和6.571,标准差为0.155,说明不同公司的内部控制质量存在着一定差异。

(二)回归结果分析

表3报告了模型1的回归结果。从表3可见,HighIC的估计系数为-0.003,在1%的水平显著(T值为-3.904),进一步表明在控制其他相关因素的情况下,相较于内部控制质量较差的公司,内部控制质量较好的公司,非效率投资水平较低。进一步的,变量Abs的均值为0.034(表2可见),因此,内部控制质量较好的公司非效率投资水平比内部控制质量较差的公司约低9%(-0.003/0.034≈9%),说明这一效应在经济上是十分显著的。综上,H1得到支持。

(三)稳健性分析与进一步讨论

1.稳健性分析

借鉴已有研究,使用内部控制指数(Ln IC)来代替HighIC衡量企业内部控制质量,并对模型1进行了回归检验,结果未发生实质性变化。因此,前文的研究结论具备一定的稳健性。

2.进一步讨论

(1)内部控制质量与企业过度投资和投资不足

为了进一步考察内部控制质量对企业非效率性投资的影响,将非效率投资区分为过度投资(Overinv)和投资不足(Underinv),然后分别对模型1进行回归。表4报告了分组回归的检验结果。

從表4可见,变量HighIC的估计系数分别为-0.003和0.003,T值分别为-2.377和4.110,分别在5%和1%水平上显著,这表明相较于内部控制质量较差的公司,内部控制质量较好的公司过度投资和投资不足水平均较低。此外,发现这一效应在经济上是十分显著的:从表2可见,Overinv和Underinv的均值为0.039和-0.030,因此,内部控制质量较好的公司过度投资和投资不足水平比内部控制质量较差的公司约低8%(-0.003/0.039≈8%)和10%(0.003/-0.030=10%)。因此,无论是企业过度投资时,还是投资不足时,相较于内部控制质量较差的公司,内部控制质量的较好的公司中,这两种类型的非效率投资水平都较低。

(2)内部控制质量与国有企业和非国有企业投资效率

为了检验内部控制如何影响不同产权性质企业的非效率投资行为,本文根据产权性质的不同对样本公司进行分组回归检验。表5报告了相关检验结果,从中可见,变量HighIC系数分别为-0.002和-0.003,T值分别为-1.963和-3.149,分别在5%和1%水平上显著为负,这表明内部控制质量与国有企业和非国有企业的非效率投资均显著负相关。

(3)内部控制质量影响企业投资效率的机制检验

前文发现高质量内部控制的企业中非效率投资水平较低,企业投资效率较高,那么内部控制通过何种途径影响企业投资效率的呢?笔者认为内部控制可以通过影响企业会计信息质量和融资约束进而影响企业投资效率。为验证本文的猜想,采用修正DD模型残差项的绝对值来衡量企业会计信息质量,采用SA指数衡量企业融资约束,进行中介效应检验,相关回归结果参见表6。

表6报告了中介效应检验的回归结果。从Panel A可见:(1)列中变量HighIC系数均在1%水平上显著为负;(2)列和(3)列中变量HighIC和DD_DA系数分别在1%和5%水平上显著;(2)列和(3)列中变量HighIC和DD_DA系数乘积符号为负,与(3)列中变量HighIC符号方向一致。因此,变量DD_DA在变量HighIC与Abs间发挥着部分中介效应的作用[20]。Panel B中的发现与Panel A中的发现类似,即融资约束在内部控制与企业投资效率之间也发挥着部分中介效应作用。综上可见,企业内部控制可通过提高会计信息质量和缓解企业融资约束这两条途径抑制企业非效率投资,进而“部分地”间接提高企业投资效率。

六、结论

投资作为企业三大金融理论的核心问题之一,微观上,投资效率高低直接关系企业的长久发展和公司价值;宏观上,投资与消费和出口共同构成了经济增长的引擎,投资问题因而受到了国内外学者的广泛关注。然而,研究发现近年来我国上市公司的投资效率普遍不高[1],非效率投资行为普遍存在[2]。企业非效率投资不仅造成了企业资源的低效率配置,而且也不利于市场经济的长期健康发展。信息不对称和代理问题是引发企业非效率投资的重要原因,内部控制作为一项重要的公司治理机制,有助于缓解信息不对称和代理问题,因此,本文以2007—2016年A股上市公司为研究样本,实证检验了内部控制与企业非效率投资间的关系。研究发现,第一,高质量内部控制与企业非效率投资显著负相关,且该关系在不同产权性质的企业中均存在;第二,将非效率投资区分为过度投资和投资不足后,高质量内部控制与这两类非效率投资均显著负相关;第三,会计信息质量和融资约束在内部控制质量与企业投资效率关系间发挥着部分中介作用。本文从内部控制这一公司治理视角研究了企业投资效率问题,丰富了公司治理对企业投资影响方面的文献,同时有助于为实务界和监管部门加强企业内部控制建设和提高企业投资效率提供经验参考。●

【参考文献】

[1] 姜付秀,伊志宏,苏飞,等.管理者背景特征与企业过度投资行为[J].管理世界,2009(1):130-139.

[2] 张纯,吕伟.信息披露、信息中介与企业过度投资[J].会计研究,2009(1):60-65.

[3] JENSEN M.Agency costs of free cash flow,corporate finance and takeovers[J].American Economic Review,1986,76(2):323-329.

[4] JENSEN M.The modern industrial revolution,exit and the failure of internal control systems[J].Journal of Finance,1993,48(3):831-880.

[5] DEVEREUX M,SCHIANTARELLI F.Asymmetric information,corporate finance,and investment[M].Chicago:University of Chicago Press,1990.

[6] GIROUD X,MUELLER H.Does corporate governance matter in competitive industries[J]. Journal of Financial Economics,2010,95(3):312-331.

[7] HEALY P,PALEPU K.Information asymmetry,corporate disclosure,and the capital markets:a review of the empirical disclosure literature[J].Journal of Accounting and Economics,2001,31(1-3):405-440.

[8] BIDDLED G,HILARY G.Accounting quality and firm-

level capital investment[J].The Accounting Review,2006,81(5):963-982.

[9] FRANCIS J,HUANG S,KHURANA I,et al.Does corporate transparency contribute to efficient resource allocation?[J].Journal of Accounting Research,2009,47(4):943-989.

[10] 童盼,陸正飞.负债融资、负债来源与企业投资行为[J].经济研究,2005(5):75-84.

[11] 周春梅.盈余质量对资本配置效率的影响及作用机理[J].南开管理评论,2009 (5):109-117.

[12] 李青原.会计信息质量、审计监督与公司投资效率[J].审计研究,2009(4):65-73.

[13] 魏明海,柳建华.国企分红、治理因素与过度投资[J].管理世界,2007(4):88-95.

[14] 刘昌国.公司治理机制、自由现金流量与上市公司过度投资行为研究[J].经济科学,2006(4):50-58.

[15] 简建辉,余中福,何平林.经理人激励与公司过度投资——来自中国A股的经验证据[J].管理评论,2011 (4):87-95.

[16] 李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011(2):81-99.

[17] 方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据[J].会计研究,2013(7):63-69.

[18] 王治,张皎洁,郑琦.内部控制质量、产权性质与企业非效率投资——基于我国上市公司面板数据的实证研究[J].管理评论,2015(9):95-107.

[19] RICHARDSON S.Over-investment of free cash flow[J].Review of Accounting Studies,2006,11(2-3):159-189.

[20] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731-745.