科技型中小企业新三板市场融资效率分析

——基于湖北省企业面板数据的实证研究

2020-03-03

(武汉科技大学文法与经济学院/湖北省中小企业研究中心,湖北 武汉 430065)

一、引言

科技型中小企业是践行创新驱动发展的重要主体,是推动经济高质量发展的重要力量。然而,融资难一直是制约科技型中小企业发展壮大的主要因素。一方面,由于固定资产较少、信息透明度较低、经营风险较大,较难获得银行信贷支持;另一方面,交易所市场通常规定了较严格的上市条件,使得多数科技型中小企业难以上市融资。

新三板市场的建立在一定程度上改善了上述困境,较低的准入门槛、较短的审核期使得新三板对于广大科技型中小企业更具包容性。在新三板挂牌后,科技型中小企业可以通过定向增发、股权质押融资、发行私募债等方式拓展融资渠道、增强融资能力。那么,科技型中小企业借助新三板进行融资后,融入资金是否得以充分利用?融资效率是否得以提升?上述问题同样也应得到关注。湖北省是科教大省,众多科技型中小企业在促进创新发展方面起着不可替代的作用。在此背景下,以在新三板挂牌的湖北省科技型中小企业为研究对象,测算他们的融资效率,分析其影响因素,进而发现问题并提出对策,不仅有助于湖北省科技型中小企业改进融资行为、提高融资效率,而且对全国其他地区也会起到示范效应。

二、文献综述

国外文献基本没有提及企业融资效率这一概念,仅有少数学者侧重分析上市公司再融资对经营绩效的影响。在股权融资方面,大多数研究结论都表明上市公司在股权融资后通常伴随经营业绩的下降:Jain and Kini(1994)[2]、Loughran and Ritter(1997)[5]均以美国上市公司为考察对象,发现它们进行股权融资后的多数经营业绩指标都显著下降。在债权融资方面,Mclaughlin、Safieddine and Vasudevan(1998)[4]、Jo and Kim(2008)[3]、Badraoui and Lilti(2012)[1]等学者的研究表明,由于企业资金管理、代理成本等因素,多数企业在融资后经营绩效恶化。

随着中国资本市场的发展,国内学者关于中小企业融资效率的研究成果不断涌现,并逐步由理论研究转向实证研究。根据实证分析方法来划分,主要包括:(1)回归分析方法。佟孟华和刘迎春(2012)[12]利用面板数据模型对辽宁省上市中小企业的融资效率进行回归分析,结果表明债权融资比股权融资的效率更高。(2)熵值法。郭平、罗秋萍和孟慧婷(2012)[8]通过运用熵值法对各评价指标赋权来分析中小企业的融资效率,结果发现创业板上市中小企业的融资效率不高。(3)模糊综合评价法。魏开文(2001)[14]、朱冰心(2005)[17]、朱雅琴(2016)[18]运用模糊综合评价法对比分析了中小企业不同融资方式的效率,研究结果证实内源融资效率高于债权融资和股权融资。(4)数据包络分析法。高山(2010)[7]、刘瑞波和李鑫(2014)[10]、何丽娜(2016)[9]、宋光辉、李洪发和许林(2017)[16]、王雪梅和贾琪琪(2018)[13]运用数据包络分析法对我国中小企业板以及创业板上市中小企业的融资效率进行了测算,而刘荣茂和李偲婕(2016)[11]、吴阳芬和曾繁华(2019)[15]则将该方法应用于新三板挂牌中小企业,结果都表明,中小企业资金利用度低,融资效率有待改善。

既有的研究成果对中小企业融资效率的一般性内容进行了有益探索,但从研究范围和研究方法来看,尚存在以下需要继续深入探讨的方面:对于中小企业融资效率的研究主要聚焦于中小企业板和创业板,涉及新三板的较少,而针对新三板市场中科技型中小企业的相关研究则更是缺乏;对于影响中小企业融资效率因素的研究较少,特别是缺少运用计量经济学模型进行精确地量化分析,不利于提供有针对性的对策与建议。基于此,本文以在新三板市场挂牌的湖北省科技型中小企业为研究对象,运用数据包络分析法测算其融资效率,并根据测算结果,建立动态面板数据模型对影响融资效率的因素进行实证分析。

三、融资效率测算与分析

(一)融资效率评价模型

数据包络分析法(Data Envelopment Analysis,DEA)是一种基于相对效率的非参数评估方法,自1978年由运筹学家Charnes、Cooper和Rhodes创建以来,其应用范围已从管理学逐步扩展到经济学的相关领域。相对于其他效率评价方法,DEA的主要优点在于:运用线性规划技术解决多投入、多产出的复杂问题,应用范围更为广泛;放松了对经济活动的假设约束,从而避免了函数形式的选择错误与指标权重的主观设置等问题,测算结果更为客观、科学。因此,在企业融资效率研究中,DEA方法逐渐被认可。

根据对经济活动的规模报酬类型设定的不同,DEA分为C2R模型和BC2模型两种基本类别。C2R模型假定规模报酬不变,即随着各种投入同比例增加,产出也会以相同比例增长。而BC2模型则假定规模报酬可变,包括了规模报酬递增、规模报酬固定和规模报酬递减等各种情形。由于经济活动中存在诸多不确定因素,大多数时候难以实现投入与产出的同比例增长,因而基于规模报酬可变假定的BC2模型更符合实际情况。此外,根据相对效率测量方式的不同,DEA在应用中通常采取产出导向和投入导向两种模式:产出导向模式是指在投入固定的条件下,如何达到产出最大化;而投入导向模式则关注在产出一定的条件下,如何实现投入的最小化。如果符合规模报酬不变的假设,两种模式效率测算结果相同,而在规模报酬可变的情形下,二者的测算值会稍有差异。根据研究对象的自身特点,本文采用基于产出导向的BC2模型来测算在新三板挂牌的湖北省科技型中小企业的融资效率。

(二)投入产出指标的选择

鉴于科技型中小企业具有高投入、高风险、高成长等特点,并考虑到数据的可得性与避免指标间的高度共线性问题,本文选取以下3个投入指标和2个产出指标。

投入指标反映企业融资资金的规模、结构及使用。具体包括:(1)资产总额,反映企业在经营活动中所能支配的全部经济资源,无论债权融资还是股权融资都会扩大资产总额,因此,该指标的变动能在一定程度上体现融资规模;(2)负债总额,与企业债权融资规模紧密相关,而且该指标与资产总额的对比能在一定程度上反映企业的融资结构;(3)营业成本,包括企业经营活动中各类投入的成本,体现了融资资金的使用情况。

产出指标反映融入资金对企业生产经营的效应。具体包括:(1)营业收入,反映企业利用融入资金进行生产经营从而获取收益的水平;(2)净利润,能较好地体现融入资金的盈利情况。

(三)样本选取与数据处理

本文参考2017年科技部、财政部、国家税务总局制定的《科技型中小企业评价办法》对科技型中小企业的界定标准,并根据研究的实际需要,选取了68家在2014年(含)之前在新三板挂牌且财务数据完整的湖北省科技型中小企业作为研究对象。由于部分企业仅在新三板挂牌,而未有实质性融资行为(定向增发、发行私募债和股权质押融资),本文将所选企业中在2015年(含)之前进行过实质性融资的42家设定为样本组,剩余的26家则作为对比组,以便对融资企业和未融资企业进行横向比较;此外,为对企业融资前后的效率测算结果进行纵向比较,将研究的时间跨度定为2013~2017年。本文原始数据均来自全国中小企业股份转让系统网站和RESSET金融研究数据库。

DEA方法要求投入与产出指标的数值均大于零,而在本文研究范围内,净利润指标的部分数据出现了负值。此外,不同指标在数值上存在较大差异,这会影响DEA模型测算结果的准确性。为解决上述问题,采用以下的无量纲化方法,将各指标的原始数据转换到(0,1]区间内:

其中,xi,j为第j个企业在指标i上的原始数据,ai为指标i的最小值,bi为指标i的最大值,为无量纲化后的数值。

(四)融资效率测算结果与分析

基于以上无量纲化处理后的数据,本文运用DEAP2.1软件计算研究范围内各企业的综合技术效率(TE),并将其分解为纯技术效率(PTE)和规模效率(SE)。

1.融资效率纵向对比分析

为对融资效率进行时间维度的纵向对比分析,本文将每个样本企业从2013年至其融资当年的效率均值作为其融资前效率值,融资后的第一年至2017年的效率均值则作为融资后效率值。进一步,为分析融资效率分布情况的变动,借鉴已有研究,将其数值区间从低到高依次划分为四个等级:[0,0.5)为相对低效、[0.5,0.8)为相对较低效、[0.8,1)为准相对有效、1为相对有效。

经测算得到样本组企业在融资前后的综合技术效率及其分布情况如表1所示。从平均水平来比较,融资后的综合技术效率有一定程度的下降,实际上,在42家样本组企业中,30家企业的综合技术效率低于融资前,占比达71.43%。为判断融资前后的效率差异是否统计下显著,采用配对样本的Wilcoxon秩和检验,根据R软件计算的检验结果,对应的p值等于0.0013,能够在5%的显著性水平下拒绝融资前后综合技术效率水平相等的原假设,表明样本组企业在融资后的综合技术效率相比融资前发生了显著地下降。另一方面,从效率值的分布情况来看,融资前后达到相对有效的比率都仅为4.76%(2家),且都没有相对低效的企业;融资后的准相对有效比率较融资前降低了近12个百分点(减少了5家),而相对较低效比率则相应增加,这也进一步印证了融资后综合技术效率下降的事实。

表1 样本组企业融资前后的综合技术效率

表2 样本组企业融资前后的纯技术效率

在纯技术效率方面,如表2所示,融资后的平均水平较融资前也有一定幅度下降,具体来看,在42家样本企业中,27家企业的纯技术效率低于融资前,占比达64.29%。为验证该差异是否统计显著,运用配对样本的Wilcoxon秩和检验,检验结果对应的p值等于0.0139,在5%的显著性水平下拒绝融资前后纯技术效率水平相等的原假设,说明融资后的纯技术效率显著下降。从纯技术效率的分布来看,相对有效的比率较融资前提高了7.15个百分点(增加了3家),但准相对有效的比率降低了近12个百分点(减少了5家),相对较低效比率则有所增加,融资前后均没有纯技术效率相对低效的企业。

在规模效率方面,如表3所示,融资前后的效率平均值没有明显差异,配对样本的Wilcoxon秩和检验结果所对应的p值为0.1181,表明融资前后的规模效率水平并未发生显著变化。从规模效率的分布来看,融资前后达到相对有效的比率都为4.76%(2家),都没有相对低效的企业,准相对有效的比率也非常接近,这表明融资前后规模效率的分布未发生明显变化。

通过对样本组企业融资前后的纵向对比,可以看到纯技术效率的降低导致了综合技术效率的明显下降,而规模效率则没有显著变化。

2.融资效率横向对比分析

考虑到宏观经济因素与市场环境因素的变化,除了进行融资前后的纵向比较外,还需要对融资企业与未融资企业进行横向比较。为此,对42家样本组企业与26家对比组企业在2016年的融资效率进行比较分析。

在综合技术效率方面,如表4所示,样本组企业的效率均值略低于对比组企业,Wilcoxon秩和检验结果对应的p值等于0.1144,在5%的显著性水平下不能拒绝两组企业效率均值相等的原假设,说明样本组企业与对比组企业的综合技术效率水平没有显著差异。从效率值的分布来看,样本组企业与对比组企业都主要集中在准相对有效区域内;样本组企业中相对较低效的比率高于对比组企业,而相对有效的比率较低。

在纯技术效率方面,如表5所示,样本组企业的效率均值同样稍低于对比组企业,Wilcoxon秩和检验结果对应的p值等于0.2172,表明样本组企业与对比组企业的纯技术效率水平没有显著差异。从效率值的分布来看,6成以上的样本组企业和对比组企业都处于准相对有效区域内,都不存在相对低效的企业;与对比组企业相比,样本组企业的相对有效比率较低,而相对较低效的比率则更高。

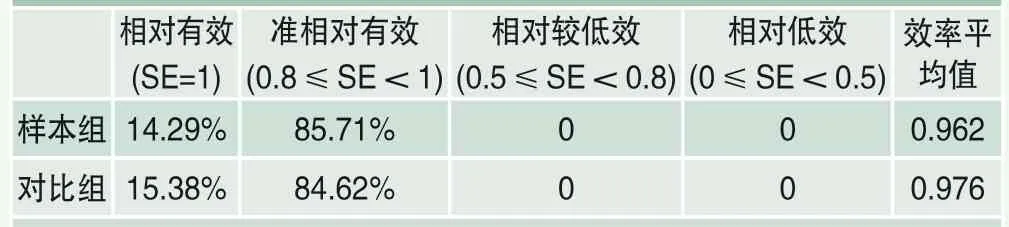

在规模效率方面,如表6所示,样本组企业的效率均值与对比组企业很接近,Wilcoxon秩和检验结果对应的p值等于0.1407,证实两组企业的规模效率水平没有显著差异。从效率值的分布来看,样本组企业与对比组企业都集中在相对有效和准相对有效区域,且两组企业的分布结构基本一致。

表3 样本组企业融资前后的规模效率

表4 样本组与对比组的综合技术效率

表5 样本组与对比组的纯技术效率

表6 样本组与对比组的规模效率

由此可见,样本组企业在综合技术效率、纯技术效率和规模效率的平均水平上都不及对比组企业,虽然此差异在统计上并不显著,但仍然表明样本组企业相对于对比组企业并不具有融资效率优势,两组企业效率值的分布情况也反映了此事实。

四、融资效率影响因素分析

(一)计量模型与数据说明

1.模型设定与计量方法

企业融资效率变化通常具有惯性,因此,在计量模型分析中有必要考虑前期值的动态影响。鉴于此,将融资效率的滞后项也作为计量模型中的解释变量,构建如下的动态面板数据模型:

在以上计量模型中,被解释变量tei,t为企业融资效率。解释变量中包括了被解释变量的滞后值,由于本文中企业面板数据时间跨度并不长,因此仅将tei,t的滞后一阶tei,t-1设定为滞后解释变量。Xm,i,t为一组其他的解释变量,代表了从不同角度选取的影响企业融资效率的因素。参考崔杰、胡海青和张道宏(2014)[6]等学者的研究,并结合研究需要,本文选取下列影响因素:从盈利能力角度,选取加权平均净资产收益率wroei,t来衡量;从成长能力角度,选取营业收入增长率incmgrrti,t来表示;从偿债能力角度,选取资产负债率dbassrti,t来反映;从营运能力角度,选取总资产周转率totassrati,t来说明;从研发与创新能力角度,选取技术员工占比prtstaffi,t来代表。

此外,为考察企业融资活动的影响,在上述动态面板数据模型中引入表示企业是否进行实质性融资的虚拟变量dv。由于融资活动的影响通常具有滞后性,因此,将其一阶滞后项和两阶滞后项作为解释变量加入到式(2)中,得到以下计量模型:

表7 主要变量的描述性统计

对于动态面板数据模型,主要的估计方法包括差分GMM和系统GMM。系统GMM在差分GMM的基础上增加了水平矩条件,能有效地改善差分GMM存在的有限样本偏差问题,提高了估计精度,因此,本文运用该方法估计上述动态面板数据模型。考虑到影响融资效率的因素的内生性问题,在模型估计中将这些因素的滞后值作为工具变量。

2.数据说明与统计描述

本文计量模型采用的是湖北省2013~2017年新三板科技型中小企业的面板数据,由前文选取的样本组和对比组组成。被解释变量融资效率为运用DEA方法测算得到的综合技术效率,模型中其他变量的数据均来源于全国中小企业股份转让系统网站和RESSET金融研究数据库。表7列出了模型中主要变量的描述性统计结果(包括样本组和对比组的全体企业)。

(二)实证结果与分析

根据企业的融资情况,样本组采用式(3)所表示的动态面板数据模型,对比组采用式(2)中的模型,而由样本组和对比组构成的全体企业则兼用式(3)与式(2)两类模型。运用Stata14软件对上述模型进行系统GMM估计,结果如表8所示。

表8 融资效率影响因素的动态面板数据模型估计结果

表8中AR(1)与AR(2)的检验结果表明各模型的随机误差项的差分存在一阶自相关,但不存在二阶自相关,说明模型的设定符合系统GMM的要求。此外,Sargan过度识别检验结果表明各模型所选取的工具变量都是有效的,保证了模型参数估计的一致性。

从融资效率滞后项的估计结果来看,各模型中tei,t-1的回归系数估计值均大于零,在1%水平下都是统计显著的,这表明融资效率确实具有正向的动态效应。而且各模型tei,t-1的系数值都处于区间(0.2,0.3)内,说明此动态效应是收敛的,前期水平对当期值的影响有限,融资效率的变化在较大程度上还取决于其自身以外的其他因素。

加权平均净资产收益率wroei,t的估计系数在各模型中都为正,且均通过了1%的显著性检验,说明随着加权平均净资产收益率的提高,无论是样本组还是对比组的融资效率都得到提升,即盈利能力确实对融资效率有显著的促进作用。模型1中wroei,t的系数估计值明显大于模型2,因此,从融资效率角度而言,样本组企业更应该注重盈利能力的提高。

营业收入增长率incmgrrti,t的回归系数在模型1中通过10%的显著性检验,在模型2、模型3和模型4中都通过1%的显著性检验,系数估计值都大于零。这表明营业收入的加速增长有助于融资效率的提高,即企业成长能力对于融资效率有显著的正效应,模型2中incmgrrti,t的系数估计值为模型1的两倍多,说明对比组中该效应更强。

资产负债率dbassrti,t的系数估计值在各模型中均小于零,都在1%水平下显著,表明企业资产负债率的增加会显著地降低融资效率。因此,无论是样本组还是对比组的企业,都应该重视偿债能力,控制好负债水平。

总资产周转率totassrati,t的估计系数在各模型中都为正,在1%水平下都是统计显著的,说明加快企业总资产周转将有利于融资效率的提高,即营运能力的提升对融资效率有显著的促进作用。模型1中totassrati,t的系数估计值为模型2的3倍多,因此,样本组企业更应该注重通过增强营运能力来提高融资效率。

表9 融资前后主要解释变量的均值

技术员工占比prtstaffi,t的回归系数在模型1、模型2、模型3中都通过5%的显著性检验,在模型4中通过1%的显著性检验,系数估计值都大于零。这表明技术员工占比对融资效率有显著的正效应,这一效应主要是通过技术进步与革新来实现的,因此,提升研发与创新能力可以有效地提高企业融资效率。

代表是否进行实质性融资的虚拟变量dv的滞后一阶与滞后两阶系数在模型1中都显著为负,虽然其绝对值较小,但仍表明样本组企业的融资活动实际上对融资效率产生了一定程度的抑制作用。dv的滞后一阶与滞后两阶系数在模型3中虽然都小于零,但并不显著,这与前文样本组与对比组的融资效率对比结果相吻合,即融资活动并未给样本组企业带来融资效率优势。

基于以上模型的估计结果,可以进一步分析融资行为对湖北省新三板科技型中小企业融资效率的影响。表9展示了样本组企业融资前与融资后主要解释变量均值的对比,相比融资前,融资后的加权平均净资产收益率、营业收入增长率与总资产周转率都出现了大幅度降低,资产负债率与技术员工占比则没太大变化。该对比结果表明融资资金并未得到充分利用和合理配置,结合各解释变量回归系数的估计,可以发现这是导致融资效率明显下降的主要原因。

五、结论与建议

本文选取在新三板市场挂牌的湖北省科技型中小企业,运用DEA方法测算其融资效率并进行了纵向与横向的比较分析,结果发现:企业借助新三板市场进行实质性融资后,规模效率虽然没有发生显著变化,但由于纯技术效率的降低,导致综合技术效率的明显下降;进行过融资的企业相比没有融资的企业,在综合技术效率、纯技术效率和规模效率上都不具有优势。由此可见,利用新三板市场进行融资,并未实质性提升湖北省科技型中小企业的融资效率。以DEA的测算结果为基础,建立动态面板数据模型对影响融资效率的因素进行定量分析,实证结果表明:盈利能力、成长能力、偿债能力、营运能力、研发与创新能力是影响企业融资效率的主要因素,而融入资金未能有效利用对上述能力产生了抑制作用,导致新三板科技型中小企业融资效率的下降。

为改善科技型中小企业的融资行为,提高其在新三板市场上的融资效率,本文提出以下对策建议。

强化企业对融资活动的全程管理。通过对拟投资项目的可行性调查与分析、融资计划的制定、融入资金的使用和资金绩效评估等各环节进行严格管理与控制,提高融入资金的使用效率。新三板市场挂牌的科技型中小企业普遍存在一股独大问题,企业应优化股权结构,完善公司治理机制,减少大股东为“圈钱”而借助新三板进行融资的情况。此外,企业应健全管理制度、提高管理水平,避免出现融资资金闲置及未按计划使用等问题。

提升技术创新能力。生产技术是科技型中小企业的核心竞争力,也是提高融资效率的关键。为此,企业应加大研发投入,特别是对新产品、新技术、新工艺、新商业模式的开发;重视创新人才的引进和核心技术人员的培养,推行知识产权入股和股票期权等人才激励制度;积极与科研机构、高等院校开展多方位合作,促进科研成果与市场需求的对接。

完善新三板市场机制。主要包括:(1)健全新三板信息披露制度。严格要求新三板市场挂牌企业的财务信息公开,特别是应加强对企业融资活动事前、事中、事后的全过程信息披露,一方面让投资者能准确地评估企业价值,另一方面能对企业投融资行为产生有效约束,促进融资效率的提升。(2)完善新三板分层制度。构建逐渐递进的多层次市场结构,对于不同层次的企业,在交易方式、信息披露、市场监管等方面形成差异化规定,激励更多的科技型中小企业改善资金的使用效率、提高经营效益。(3)改革新三板发行融资制度。允许符合一定条件的优质企业通过公开发行股票来融资,更好地发挥市场的融资功能,提升科技型中小企业的融资效率。(4)建立转板上市制度。对于符合交易所上市条件和相关规定的优质企业,在新三板挂牌一定期限后,允许其直接转板上市,从而形成有效的激励机制,促使科技型中小企业有效地利用资金,提高融资效率。