风险投资对创业板科技企业创新效率的影响分析*

2020-03-02张峰郭睿畅程翔孟秀霞

■ 张峰 郭睿畅 程翔 孟秀霞

1.北京联合大学应用科技学院 北京 100012

2.北京物资学院经济学院 北京 101149

3.北京联合大学管理学院 北京 100101

0 引言

自1912年熊彼特提出创新理论以来,创新就已逐步成为推动经济社会发展的主要力量,是提高各国国际经济竞争力的重要手段。但比起发达国家,我国科技企业在自主创新方面一直面临外部融资约束以及创新投入不足的困扰。风险投资机构在提供重要资金保障与增值服务方面,对高新技术产业的发展起着“加速器”的作用。随着创新驱动发展战略的深入实施,我国风险投资对科技企业创新的促进作用表现得尤为明显。

现有研究对“风险投资是否促进企业创新”的问题上众说纷纭,至今仍未得到一致结论。主要有风险投资促进论、风险投资抑制论及风险投资中性论三种观点。风险投资促进论的学者认为风险投资有利于企业创新,风险投资对企业技术创新有积极影响。Kortum&Lerner(1999)[1]利用美国数据,S、Gatti&Perrini(2009)[2]利用德国数据,同时得出风险投资与专利数量呈现正显著关系的结论;Alvarez-Garrido &Dushnitsky(2016)[3]利用美国样本及Bertoni 等(2013)[4]利用欧洲数据,同时得到具有风险投资背景的公司创新产出更高,风险投资对技术创新有促进作用。王兰芳和胡悦(2017)[5]发现创业投资显著促进了创新绩效;陆瑶等(2017)[6]发现接受了风险投资的上市公司的创新能力得到增强,且被联合投资的公司具有更强的创新能力;金永红等(2016)[7]发现风险投资的高持股比例有利于科技企业创新能力提升;董静等(2017)[8]发现风险投资机构提供的增值服务对创新型科技企业绩效有显著的正向影响,且风险投资机构的行业专长越高影响越显著;陈思等(2017)[9]发现风险投资对企业创新有显著正影响,且提出外资背景的风险投资机构和多家风险投资机构联合投资对风险企业技术创新促进作用更强;Hsu&David(2006)[10]认为高声誉的风投具有认证作用,拓展被投企业的关系网,对提高科技企业创新有利。而风险投资抑制论的支持者认为风险投资抑制企业技术创新。Caselli等(2009)[11]利用意大利上市公司数据发现风投投后更为关注其他经营管理目标,专利活动有所减少,不利于创新活动开展。温军和冯根福(2018)[12]发现在样本期间内风险投资整体上降低了中小企业的创新水平。风险投资中性论的学者研究认为风险投资与技术创新之间不存在关联,风险投资不会激励企业开展创新活动。Spyros等(2014)[13]利用美国创业公司数据,得出风险投资与技术创新的因果较为薄弱的结论。沈丽萍(2015)[14]发现风险投资介入并不可以帮助企业获取更多的创新资源,也不能帮助企业创造更多的创新知识产出。

本文试图探讨风险投资对我国科技企业创新的促进作用及其路径:风险投资促进论的相关观点即风险投资能够促进技术创新的理论依据已得到国内外众多学者证实;但是风险投资对科技企业创新效率的影响及其作用机制的研究鲜有涉及,因此,本文以科技企业创新效率为切入点,研究风险投资的作用机制,具有一定的研究价值和实践意义。

本文实证设计总体思路:首先通过数据包络分析方法(Data Envelopment Analysis,DEA)测算“科技企业创新效率”,然后将测算得到的创新效率值作为被解释变量,并将风险投资的特征及控制纳为解释变量利用中介效应模型进行回归分析以研究“具有何种特征的风险投资更能促进科技企业创新”。

1 风险投资介入对科技企业创新效率的影响

1.1 研究设计

1.1.1 指标体系的构建

科技企业创新活动设计多个投入与产出的复杂活动。本文根据以往学者的研究,参照已建立的科技企业创新效率评价指标体系,在此基础上将科技创新活动分为产前创新投入阶段及产后创新获益阶段。因此,科技企业创新效率指标体系构建如表1。

表1 科技企业创新效率评价指标体系

1.1.2 样本选取及数据来源

风投偏好投资具有高潜力高成长性的创新型中小企业,后再以最有效的首次公开募股(Initial Public Offering, IPO)方式退出获益。而我国创业板上市的企业多为成长迅速的科技型中小企业。截止2017年创业板上市的企业共740家,根据证监会行业分类标准,筛选出带有鲜明科技属性的319样本企业为研究对象。这类行业主要包括信息技术业、生物医药类、新能源、新材料等。数据来源为国泰安数据库。

再对样本企业进行分类,其中有风险投资支持的实验组共193家,126家无风险投资支持的控制组。划分标准如下:初步筛选样本企业前十大股东中带有“风险投资(资本)”、“创业投资(资本)”、“创新投资”、“科技投资”及“创业工场投资”等条件字样,再通过清科研究中心、巨潮资讯网等财经网站数据库,进一步查阅样本企业的招股说明书,将主营业务带有风险投资性质的股东也归为实验组。

1.2 双边CCR模型的实证检验

本文选择DEA 中的Bilateral CCR(I)模型(双边的CCR 模型,其中CCR 是3 位运筹学家A. Charnes & W.W. Cooper & E. Rhodes 名字缩写),即投入角度的双边CCR 模型进行实证检验,因为双边模型不仅可测算所选取的319 家创业板科技企业DEA 创新效率值,还可对两个独立组别的效率值作比较分析。同时满足DEA 模型测算效率的要求,即样本数大于指标总数的两倍。

Bilateral CCR模型对两个独立组别的效率值进行显著性比较并做出判断。其中备择假设为两独立组别创新效率值有显著差别,且能比较判断两组效率值的大小,贴合本文第一部分实证研究的需求。表2是通过DEASLOⅤER PRO 5.0测算出的样本企业创新效率值的结果,其中第一组为控制组,第二组为实验组。

表2表明“风险投资介入会显著提高科技企业的创新效率水平”。即在95%的置信水平下,实验组与控制组的效率值统计上有显著差别,且实验组的效率值显著高于控制组。非参数独立样本Mann-Whitney U 检验也得到同样的结论(如表3)。说明风险投入会影响创新型科技企业的效率值水平,即风险投资介入会显著促进科技企业创新。

表2 DEA模型Bilateral CCR-I测算结果分析

表3 Mann-Whitney U检验结果

1.3 联立因果的内生性检验

科技企业的创新活动可能会吸引风投机进入,所以无法确定是风投机构的进入促进科技企业的创新研发效率,还是科技企业提高自身创新效率后吸引风投机构进入,因为风投往往会筛选具有较高创新能力的科技企业进行投资。因此在风投是否进入与科技企业创新效率之间,可能存在互为因果的内生性问题。本文通过构建双向回归模型对互为因果的内生性进行检验,但此方法的可行性有待进一步验证。变量设计如表4。

表4 DEA模型变量设计

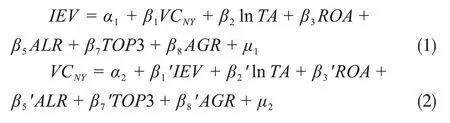

模型构建如下:

模型通过方差膨胀因子检验不存在多重共线性,回归结果如表5。模型2 的创新效率值没有通过显著性检验,说明创新效率值对有无风投介入变量无显著影响,不具备很强意义上的经济解释能力,即企业增强自身的创新研发活动不能显著吸引风投机构的进入,因此模型不存在反向的互为因果关系。但企业的资产规模与发展能力(总资产增长率)是风投进入要考虑的因素。

总之,通过构建双向回归方程检验排除“风险投资介入”与“科技企业的创新效率”互为因果的内生性问题,即风投机构的介入会促进科技企业的创新研发效率,而科技企业提高自身创新效率不能显著吸引风投机构的进入,但企业自身的资产规模与发展能力是风险资本选择投资所要考虑的条件。

2 风险投资特征对科技企业创新效率的实证

虽然风险投资介入会促进科技企业创新,但在有风投支持的实验组中,193家上市企业的情况又有所差异,因此将就影响科技企业创新效率的风投机构的特征做进一步探讨,分析风险投资是如何影响科技企业创新效率,及具有何种特征的风险投资会显著促进科技企业创新效率。

表5 风险投资是否介入与科技企业创新效率的回归结果

2.1 研究假设

通过梳理文献发现,风投机构是否采用联合投资模式、风投机构持股被投企业的比例、资本规模、积累的行业投资经验、机构声誉、资本背景、介入年限等特征都会在一定程度上对被投企业的创新活动产生影响。本文重点选取联合投资的机构数量、风投机构持股比例、资本背景及机构声誉,这四个角度的风险投资特征对科技企业创新效率的影响进行分析。

2.1.1 风投机构联合投资数量对科技企业创新效率的影响

联合投资指多家风投共同投资一家企业,以分散非系统性风险。风险投资机构联合投资促进科技企业创新的表现为:分散投资风险,提供充足资金,取得突破性创新成果;形成协同效应,优势互补,扩大资源边界;有效克服单独风投的投机行为,起相互监督、互相制衡作用,减少短期投机,更加注重长远投资;给市场释放积极的信号,即被投公司的发展潜力得到认可,引导更多投资机构持股,可有效改善企业融资环境,推动创新研发活动的开展。

风险投资是以股权形式投资科技企业,因此联合投资会影响企业资本结构,从而影响衡量企业偿债能力的财务指标,即资产负债率。而该指标是最终影响科技企业创新效率的关键指标,从而判断出企业的资产负债率指标起着中介变量的作用。因此,本文提出以下假设:

假设1a:风投机构联合投资数量与科技企业创新效率正相关

假设1b:风险投资联合投资的机构数量通过影响企业的资本结构,间接作用科技企业创新效率。

2.1.2 风险投资持股比例对科技企业创新效率的影响

风险投资通过提供资金获取股权的形式参与公司治理,企业的资本结构有所改善,通过分析风险投资促进科技企业创新的路径,风投机构增加持股比例可有效缓解初创期企业缺乏管理经验与内外部资源匮乏的现状,为科技企业创新研发活动营造有利的环境,增强企业的盈利能力,促进科技企业创新,提高创新效率。因此,本文提出以下假设:

假设2a:风险投资持股比例与科技企业创新效率正相关

假设2b:风险投资持股比例通过影响企业资本结构,进而影响盈利能力以间接作用科技企业创新效率。

2.1.3 风险投资机构声誉对科技企业创新效率的影响

享有高声誉的风投机构有着认证作用,帮助被投企业拓展外部关系,提供创新研发所需的资源,改善创新环境,降低信息不对称所造成的的逆向选择。而且高声誉的的风投具备更为专业的知识技能,更丰富的投资经验及更广阔的社会资源,提供更优质的增值服务,以增强企业的盈利能力,从而提高科技企业的创新研发能力。再者,在清科研究中心评出的前一百强风投榜单中的高声誉风投机构为维系在业内的地位,会以被投企业成功IPO 数量以及估值增长率为努力的方向,因此更为关心被投企业的盈利能力。因此,本文提出以下假设:

假设3a:享有高声誉的风投对科技企业创新效率具有显著的促进作用

假设3b:享有高声誉的风投通过影响企业的盈利能力,间接作用于科技企业创新效率。

2.1.4 风险投资资本背景对科技企业创新效率的影响

我国风投主要有民营、国有、外资及中外合资这四类资本背景。国有背景的风投具有指导性,会吸引民间资本的进入,同时又具有优势的外部关系网络等资源,如政府关系,更有利被投企业的创新研发活动开展。外资背景的风投体制更加完善、体系更为成熟,同时具有丰富的投资经验和广泛的国际关系网络。这类风险投资事前会做更为详尽的尽调筛选,选择更为严谨的投资策略,因此被支持的企业具有较高的成长潜能,即影响衡量企业发展能力的总资产增长率,从而更能促进科技企业的创新研发。因此,本文提出以下假设:

假设4a:国有与外资背景的风投更能促进科技企业创新效率

假设4b:有背景的风投通过影响企业的发展能力间接作用科技企业创新效率。

2.2 研究设计

因研究的是风险投资特征对科技企业创新效率的影响,因此将DEA-Bilateral CCR模型测算出的创新效率值作为被解释变量,将假设中标识风投特征的四个指标分别作为解释变量,其中衡量偿债、盈利及发展能力的财务指标作为中介变量,企业规模与股权集中度指标作为控制变量。具体变量指标及关系如下表6所示。

表6 中介效应模型变量设计

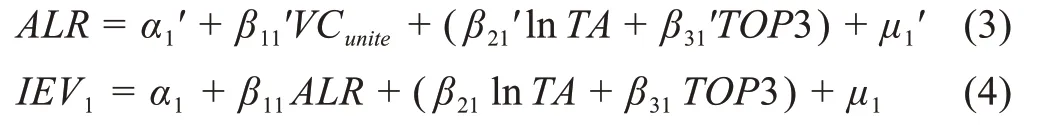

根据上述假设,构建中介效应回归模型如下:

(1)根据H1b假设构建模型[1]:

(2)根据H2b假设构建模型[2]:

(3)根据H3b假设构建模型[3]:

(4)根据H4b假设构建模型[4]:

2.3 实证结果分析

对上述模型分别进行回归,得到的回归结果整理如表7。逐一分析4个模型的实证结果,得到风险投资联合投资数量、持股比例、国有与外资背景及高机构声誉特征的风投机构都将促进科技企业创新,并对促进路径作出了具体分析。

实证结果1:风投机构数量与科技企业创新效率正相关。模型[1]中(3)、(4)式进行回归,假设1b 得以验证,具体作用效果为:增加风险投资联合投资数量将改善企业的资本结构,增强了偿债能力,从而提高科技企业的创新效率,促进科技企业的创新研发能力;

实证结果2:风投持股比例与科技企业创新效率正相关。风投持股比例与机构声誉共同作用对企业的盈利能力产生影响,对模型[2]中(5)式回归,假设2b 得以验证,风投的持股比例具体作用效果同风投联合投资数量对科技企业创新的促进路径,但要与风投的机构声誉配合发挥作用,而且路径中新增了衡量盈利能力的中介变量ROA起调节作用,即科技企业的创新效率最终还是受衡量企业资本结构的总资产负债率的间接影响。

实证结果3:高声誉风投通过盈利能力促进科技企业创新效率。因结果二中衡量盈利能力的ROA 并不是实质变量,而只起调节作用。因此第三部分选取衡量企业盈利能力的另一指标,营业利润率作为中介变量进行分析。对模型[3]中(8)式和(9)式回归,得出风险投资的机构声誉通过间接影响被投企业的盈利能力(衡量指标为营业利润率),从而对科技企业创新效率值产生影响,但风险投资的机构声誉与被投企业的营业利润率之间为非线性关系。实证结果五:有背景风投通过发展能力促进科技企业创新效率。对模型[4]中(10)、(11)式回归,假设4b 得以验证,有外资及国有背景的风投会促进科技企业创新效率的提高,是通过影响企业的发展能力间接实现的。

最后,通过分析风险投资四大特征,即风险投资的联合机构数量、持股比例、机构声誉及资本背景,对科技企业创新效率是否产生影响以及如何影响,构建多个回归模型验证假设,实证结果全部通过验证,结果见表8。

表7 风险投资特征对科技企业创新效率的回归结果

表8 实证模型检验结果

3 结论与政策建议

本文以创业板科技企业为研究对象,以DEA测算出的创新效率值衡量科技企业的创新能力,通过中介效应检验实证分析了风险投资影响科技企业创新的作用机理。研究结果表明:风险投资的介入会显著促进被投科技企业的创新能力;风险投资的特征差异影响科技型企业的创新效率:相比于独立投资,风投机构联合投资能显著促进科技企业创新能力的提高,且联合投资的数量与科技企业创新效率存在正向相关;风投持股比例越多,机构声誉越强,越能促进科技企业创新研发水平;相对于民营背景的风投,国有、外资以及中外合资背景的风投对科技企业创新能力的促进效果更为显著。

科技企业应积极引入风投资本,为其创新效率的提升提供充分的外部资金与“智力”支持。在风险资本选择与对接过程中应注意以下几点:首先,科技企业内部要在风投提供的资金与“智力”支持的基础上,加大创新活动从R&D 研发经费至成果成功商业化实现产业化全过程的人力财力的持续投入,利用风投提供的知识资源共享平台及专家人才等资源,加大培育创新型人才,以增强科技企业创新综合实力,提升科技企业创新效率;其次,应构建风投联合投资机制,增加风投持股比例,形成“协同效应”,这样既能向市场释放积极信号,还可相互监督以制约独投的投机行为;再者,需建立一个风险投资机构声誉投资评价体系,强化高声誉风投信号释放及认证作用,降低信息不对称所造成的逆向选择风险,降低融资成本。最后,国有与外资背景的风投拥有广泛的外部关系网络资源,被投企业可以利用其提供的资源助力创新研发活动的有效开展。因有声誉及背景的风投具有更完善的风投体制、更成熟的运营模式、更专业的风投人才、更丰富的风投经验、更合理的公司治理,可有效缓解初创期企业缺乏管理经验与内外部资源匮乏的现状,因此若条件允许,科技企业可考虑引入国资与外资背景的高声誉的风投机构,更好地支持科技企业创新,促进创新效率的进一步提升。