长三角地区科技金融与科技创新耦合协调研究

2020-02-19凡蓉邵雨潇吴尚泽

凡 蓉 邵雨潇 吴尚泽

摘要: 科技创新是提高社会生产力的驱动力量,而科技金融在技术创新过程中发挥着引导和支持作用,二者是区域经济发展的重要组成部分。本文基于耦合理论探究长三角地区科技金融与科技创新的关系及作用机制,利用熵权法构建耦合评价模型,选取江苏、浙江、安徽、上海三省一市2011-2017年相关統计数据,实证分析长三角地区科技金融与科技创新的耦合程度。研究表明,上海、江苏和浙江科技金融与科技创新之间的耦合度处于中等协调水平,但安徽省协调程度较低,据此讨论原因并提出相关政策建议,以推动长三角地区整体良性耦合,实现科技与金融一体化发展。

关键词: 科技金融 科技创新 长三角地区 耦合协调度

一、引言

在中国经济已步入新常态的新阶段,要求经济增长更多地依靠科技进步。《“十三五”国家科技创新规划》提出,促进科技与金融深度融合,才能形成国际竞争新优势,增强国家综合实力。目前,学术界高度关注和重视金融与科技之间的关系,科技和金融的结合,能够为创新过程注入资金,成为科技创新的助动力,二者产生协同作用有利于社会经济可持续发展。长三角区位优势突出、资源雄厚、综合实力强,因而全面促进长三角地区发展,有助于其提升资源配置能力和效率,引领长江经济带协调发展,带动国家经济高质量增长。《长三角地区一体化发展三年行动计划(2018-2020)》表明,长三角作为经济重地,应充分发挥高端人才汇聚等优势提高经济效益,辐射带动周边地区和中西部地区的经济发展,成为我国经济社会发展的战略支撑。科技创新是体现国家实力的关键因素,是促进区域协调发展的引擎。加大科技创新和科技金融发展的力度,可以促使长三角地区集聚创新要素,增强创新能力,进行不断地突破与成长。因此,深入研究长三角地区科技金融和科技创新的耦合协调发展,对该地区提高创新能力、加速转型升级以及推动一体化都有重要意义。

二、文献综述

科技创新和科技金融之间的关系一直是国内外学者研究的重点。国外学者在这方面的研究大都围绕金融资本对科技创新的促进作用。熊彼特《经济发展理论》(1990)最早提出了这一理论,他在书中阐述了金融资本对于企业家的创新性活动的积极作用,并且对各种金融相关因素对企业创新的影响做了详尽介绍。Canepa(2008)研究发现在英国,金融发展对于科技创新活动的展开有很大的影响,特别是在高技术产业和中小型企业的创新活动过程中。Caterina从高技术企业创新的角度,将公司的创新性行为与银行资本之间的关系进行了研究,结果发现银行的经济支持促进了高技术水平公司的产品创新。Alex-andra、Bash(2014)等,围绕公共金融投入与科技创新产出之间的关系进行了探究,发现公共金融投资可以助力推进科技创新。

国内学者从三种角度出发,探讨科技创新与科技金融之间的相互作用关系。一是科技金融对科技创新的作用,赵文昌等(2009)、芦锋(2015)研究发现金融体系的发展对科技创新有促进作用。二是科技创新对科技金融的作用,主要有陈汛(2009)通过对电子科技领域的技术创新的状况分析,阐明科技创新对科技金融的促进作用。三是两者之间的耦合发展关系,徐玉莲(2017)通过多种数学以及统计学理论知识,研究了科技金融与科技创新的融合发展,并提出科技金融与科技创新的协同发展模型;袁永(2014)分析科技创新与金融发展之间耦合协调机制理论,提出了促进二者达到更好耦合水平的若干对策并对政府提出了建议。

从现有文献中不难发现,国内外许多研究主要围绕着科技创新与科技金融之间单向关系进行研究,对于二者之间的耦合也大多是理论模型分析。本文在现有研究的基础上,用熵权法构建系统综合评价指标体系,并以2011—2017年长三角地区数据为依据,对科技金融与科技创新的耦合协调度进行实证分析,提出相关政策建议。

三、科技金融与科技创新的耦合机制

耦合是指两个或两个以上的系统通过各种要素紧密联系、相互影响、相互促进产生协同效应,使各子系统之间的整体发展效益超过各子系统单独发展效益。科技金融随着科技体制改革和金融稳定发展逐渐形成,由政府、企业、市场和中介组织等主体向科学与技术创新活动提供金融资源,促进科技进步发展的产业。科技创新以实现市场价值为最终目标,是企业通过创造和应用新知识为开发新产品以及提供新服务的过程。

(一)科技金融对科技创新的作用

科技创新过程具有明显的阶段性、高投入性和高风险性等特征,受到各种不确定因素的影响,因此需要科技金融提供帮助。首先,科技金融为科技创新提供资金供给。科技创新独特的成长周期使其在研究、开发、生产环节存在大量的资金需求且资金占用期较长,而科技金融可以快速筹集资金,支撑其资本形成。其次,科技金融为科技创新提供风险分担。科技创新是一个不断试错的过程,其中信息的不对称性和资金的高专用性会增加流动性风险,在这种情况下,科技金融通过金融中介和金融市场等功能来创造流动性,分散和管理技术风险以及市场风险。最后,科技金融为科技创新提供审查监控。资本市场投资者在资金配置过程中,根据自身的实力和经验对项目进行判断和筛选作出相应的投资决策,通过全过程管理,监督项目开展情况并进行有效控制。

(二)科技创新对科技金融的作用

科技金融落脚点在金融,即为科技发展、成果转化和高新技术发展提供系统性创新性的金融资源安排,目的是为了实现科技创新资本化和金融资本产业化,因此可从以下三点描述科技创新对科技金融的作用。第一,科技创新为科技金融提供业务创造。不同的创新主体创造出丰富的业务空间,是科技金融形成的前提条件并使其发展壮大。第二,科技创新为科技金融提供技术支持。科技金融在配置资源时需要强大的技术手段,现代电子信息技术对科技金融的发展起着重要的推动作用。第三,科技创新为科技金融提供资本增值。高水平科技创新活动通过利用集约化生产和规模经济来降低生产成本,提高科技金融投资回报率,带来利益增收实现资本增值,同时吸引更多资本注入推动科技金融发展。

图1 科技金融与科技创新的耦合机制

由上述内容可知,相对平行独立的科技金融与科技创新组合构成复合系统,二者子系统之间相互作用、相互调整、相互渗透,形成有机整体,产生“1+1>2”的协同效应,使得系统结构不断优化升级。科技金融服务于科技创新全部进程,科技创新反作用于科技金融的广度与深度,如图1所示。因此二者耦合协调发展,不仅对区域经济增长产生积极作用,还能够促进区域经济可持续发展,形成科技与金融一体化的结果,为本文研究和探索长三角地区科技金融与科技创新耦合协调及相关政策建议提供了重要的理论依据。

四、耦合模型的选择与建立

(一)构建指标体系

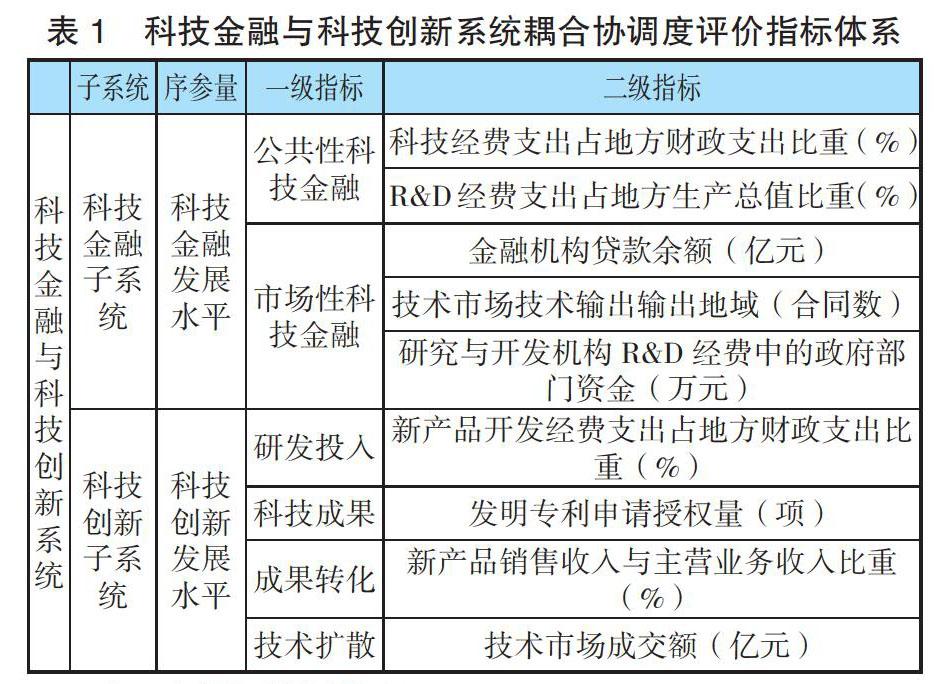

根据科技金融与科技创新的耦合机制理论,本文选择科技金融发展水平和科技创新发展水平作为序参量来衡量这两个子系统之间的协调发展效应。在科技金融系统中,公共性科技金融通过引导、服务、补充、监管等机制来改善经济社会环境;市场性科技金融通过价格、供求、竞争等机制来实现资源的合理配置,二者组成科技金融机制,能有效发挥出科技金融对创新型国家发展战略和科技创新的推动作用。在科技创新系统中,选取研发投入、科技成果、成果转化和技术扩散这四个方面对科技创新发展过程及结果进行评估,反映其开发、产出、质量和效率等水平。为了更加系统和科学地评价长三角地区科技金融与科技创新兩个系统间的耦合协调水平,最终构建如表1所示具体指标体系。

(二)指标数据处理

本文选取科技创新和科技金融作为子系统,分别对这两个系统选取一定的指标,xj为第i个系统的第j个指标的数值(i=1,2…,n;j=1,2,…,m)。

此后,文章需要对数据进行标准化的处理,从而消除原始数据的量纲可能对结果造成的影响。

(正向指标)

(负向指标) (1)

其中xij表示矩阵A的第i行j列元素,此处表示在第i个样本在第j个指标下的数值。

(三)确定指标权重

此处采用熵权法,它是指用来判断某个指标的离散程度的数学方法。根据其特性,可以通过计算熵值来判断一个事件的随机性和无序度,如果该指标所占的权重越大,那么该指标对综合评价的影响越大。

熵权法确定权重的计算步骤如下:

首先计算出各项指标的比重,计算第i年份第j项指标值比重:

(2)

计算指标信息熵:

(3)

其中,m为评价年数。

计算信息熵冗余度:

(4)

计算指标权重:

(5)

其中, n为指标数。

计算单指标评价得分:

(6)

(四)建立耦合模型

计算综合评价函数:

(7)

以上公式为科技金融和科技创新综合评价函数。式中、、分别表示通过熵权法所计算出的各指标的权重。、为本文中所涉及的科技创新子系统和科技金融子系统的综合评价指数。所以,可以得出计算两个子系统耦合度的公式:

(8)

耦合度表示两个子系统各方面的相互依赖程度,是子系统之间关联性与协调性的评判标准。若C=0,表明科技创新和科技金融两个子系统之间没有明显关联,即两者无序发展;若C=1,表明科技创新和科技金融两个子系统之间耦合度达到最大,协同发展良好。

由于耦合度只能说明各子系统之间相互作用的强弱程度,在定量反映协调发展水平时,可能会出现误差。例如,两个子系统的综合评价指数都处于比较低的水平且数值相近,但是此时的耦合度却可能处于比较高的水平,这就造成了一种两个系统处于良好协同作用的假象。为了避免这种情况的发展,本文引入了耦合协调度模型,以便更好评判科技创新与科技金融相互间的协调作用。其公式如下:

(9)

式中:C为耦合度;D为耦合协调度,D∈[0,1];T为科技创新-科技金融综合评价指数,反映了科技创新与科技金融的整体协同效应水平,通常T∈[0,1];α、β为待定系数。创新和金融二者密不可分,处于同等重要的水平,鉴于此,本文取α=β=0.5。

本文计算耦合协调度是为了了解长三角地区科技创新和科技创新系统这几年的耦合协调的基本情况以及耦合协调是否呈现出良好的趋势,通过对数据的分析为长三角地区的发展提供一些建议。因此,耦合协调度的评判标准显得尤为重要,借鉴以往学者的研究成果,本文将科技创新与科技金融系统的耦合协调程度分为5个阶段,分别为:一是当0 五、实证分析 (一)数据来源及说明 本文选取长三角中浙江、江苏、安徽、上海三省一市为样本,以金融机构贷款余额、R&D经费支出占生产总值的比例、科技经费支出占地方财政支出比重、 技术市场技术输出地域合同数、研究与开发机构R&D经费中的政府部门资金作为科技金融指标;以发明专利申请授权量、技术市场成交额作为科技创新指标,新产品开发经费支出占地方财政支出比重、新产品销售收入与主营业务收入之比作为科技创新指标,研究科技创新和科技金融之间的耦合协调关系。指标数据主要来源于2011-2017年《中国科技统计年鉴》 ,以及各省(市)《统计年鉴》。 (二)实证结果 1.长三角总体耦合趋势分析。根据耦合协调度模型,运用2011-2017年长三角三省一市的科技创新系统、科技金融系统和耦合协调度数据,将2011-2017年四个省份科技金融、科技创新、耦合度和耦合协调度每年的数据分别加总,求出7年的平均值,计算出了如表3及图2所示发展趋势图。 第一,长三角地区的科技创新水平呈现出稳步增长趋势。科技创新是当下各国增强综合国力的关键,从“十三五”开始,长三角地区为了促进经济结构优化,大力发展高新技术产业,此类产业对于创新水平的要求较高,在政策的扶持和激励下,长三角地区综合科技创新水平稳步发展。但由于在我国创新工程处于起步阶段,所以科技创新增长比较缓慢。 图2 长三角地区科技金融与科技创新耦合趋势分析 第二,2011-2017年间,长三角地区的科技金融水平总体有下滑的情况。从国家总体的发展上来看,受贸易保护主义等方面的影响,全球经济增长都有所放缓,我国的经济增长面临比较大的下行压力。目前我国经济处于新常态阶段,经济增长速度放缓。从长三角地区来看,在长三角区域经济发展过程中,除了安徽,上海、江苏和浙江都面临土地资源、人口密度等方面的制约。从国家层面来看,以最快的速度促进长三角一体化对于长三角地区金融行业的发展有着巨大作用,但是为了一个地区的发展而更改制度,牺牲其他地区的发展前景,很可能造成“牵一发而动全身”的结果,若走向极端,则可能会带来负面影响。 第三,在长三角地区科技创新和科技金融的耦合协调度方面,耦合协调度并没有出现大幅度的下跌和增长,处于平稳发展的情况。这是因为长三角地区三省一市之间仍然有利益协调的问题,区域之间紧密耦合需要地方政府的助推。上海作为国内的金融中心,自然是长三角地区金融发展最好的地方,江苏和浙江虽然近年来经济总体的增长速度和体量在国内排在前列,但是金融行业起步时间相对滞后,而安徽省仍处于经济起步阶段,与其他三个地区有很大差距。在此差异下,各个地区的获益程度有很大的差异,迁就任何一方的发展都有可能损害其他方的发展利益。这种地方保护倾向,就会形成以物理上的省市界限为划分标准的不同的金融发展政策。 因此,要做到科技创新以及科技金融协调良好发展,必须注意每一个序参量的发展。科技金融稳中求进才能展现资金在创新活动上所发挥的巨大作用,促进科技创新的发展。这样科技创新和科技金融的联系就会更加紧密,共同进步。 2.各地区耦合情况分析。将长三角地区三省一市的耦合协调度划分为2011-2014阶段以及2014-2017阶段,分别计算三省一市耦合协调度的均值,并且进行分析,如表3所示。 资料来源:作者计算所得。 通过对2011-2017年科技创新以及科技金融耦合情况总体分析,本文可以得出以下结论: 第一,上海、江苏、浙江在两个时期阶段科技创新和科技金融的耦合协调度都处于中度协调水平,安徽省耦合协调度比较低。上海、江苏、浙江较早受到国家政策的扶持。三者本身优异的地理位置以及丰富的资源造就了他们如今良好的发展态势,最重要的是这三个省份的教育水平都处于比较高的层次。创新驱动本质是人才驱动,拥有国内许多知名高校的支持,培养创新人才的能力较好,从而科技创新和科技金融的耦合协调度也比较高。此外,城市经济结构显著影响着产业发展,以上海为中心向外溢出的地区容易受到上海产业扩散的影响,许多技术密集型产业迁移至上海外围的其他城市,有助于这些城市的经济发展和创新水平的提高。安徽靠近内陆,相对而言受到上海的影响较小,所以耦合协调度比较低。目前安徽面临着转型升级的巨大压力,发展比较良好的产业如钢铁、煤炭、水泥等,在近几年出现了供给过剩的情况。然而挑战也是机遇,在新技术革命悄然而至之时,安徽也做出了许多重大的决策,“4105”行动计划和《安徽省系统推进全面创新改革试验方案》便是支持安徽全面发展,调整产业结构的两大支点。由此看来,安徽在科技创新和科技金融方面取得了一定的进步。 第二,上海作为国内经济发展最为良好的城市之一,耦合协调度水平在长三角地区领先。上海较高的耦合度与政府的支持息息相关。2011年宣布建立的上海张江高新技术产业开发区、上海自贸区等政策,吸引了许多高新技术人才的到来,为上海增加了创新的动力。近日上海银保监局在发布的《上海银行业保险业进一步支持科创中心建设的指导意见》中指出“金融资源要向‘硬科技倾斜,优先支持具有核心知识产权、特别是拥有发明专利的新技术企业。”这对上海建立科技金融——创新体系有很大的促进作用。 第三,三省一市各自耦合协调度均呈上升趋势。从总体的趋势上来看,三省一市的科技创新和科技金融的耦合协调度都呈上升趋势。首先,在大背景下,我国一直在积极推进长三角区域一体化的战略。习近平总书记指出,长三角地区需要围绕市场体系一体化这个目标,全面落实备忘录明确的各项任务,着力在高水平、高质量、高层次上下功夫。其次,在新技术革命的背景下,科技创新和科技金融已经是各个国家和地区发展最先考虑的要素之一。如若科技创新和科技金融均有上升的趋势,两者之间的耦合度自然也会上升。另外,三省一市均在各自省内出台了相应的推进科技金融以及科技创新的政策,各地区都凭借自己独特的产业优势和资源優势在不同程度上有所进步。 因此,要达到高级的耦合,必须使各省的创新水平与金融水平同步提升,推进各地区的同步协调发展,即实现长三角整个地区的良好耦合。 六、总结与建议 通过对上述耦合模型进行研究,得知现阶段长三角地区科技创新与科技金融之间的耦合协调度处于相对较低的水平,并且以较慢的速度增长,因此长三角地区距离高度耦合还有很长的距离。这也反映出长三角地区促进科技创新与科技金融的良性互动迫在眉睫。上海市耦合水平相对其他三个省份较高,作为中国的经济中心,起到了良好的引领示范作用。江苏以及浙江耦合程度略微落后,但是耦合协调度在近年来呈上升趋势,发展势头良好。安徽是长三角地区发展起步比较晚的省份,耦合协调度相对于其他三个地区明显滞后。基于以上几种情况本文提出三点建议: 第一,提高科技金融投入,加快区域内政策性科技金融改革。长三角地区金融行业的蓬勃发展,对借贷资金、金融信息等要素的流动性以及资源配置性提出了新的要求。科技企业往往需要大量的资金进行研发,因此,许多科技企业的发展仅依靠银行提供常规借贷、信用业务是远不够的,还需要在各省市之间获得跨地区的理财、保险、证券等全方位的金融服务。上海作为长三角龙头,组建了一个全面覆盖的科技金融服务网络,在此网络中科技信贷产品持续为科技企业解决贷款需求,促进了科技型企业的创新研发,也推动了金融服务行业的繁荣。 第二,为科技创新型企业构建精细的定制化服务,建立数字化科技金融服务平台,着力提升科技金融服务能力。不同的科技创新型企业有不同的融资需求,但是由于科技创新型企业所需研发成本较高,且面临企业产品更迭淘汰的风险相较于传统行业更大。在过去,银行等对于此类企业的资金投入往往很有限。而如今数字化经济发达,银行等可以运用计算机等工具,计算并且提供更加精确、细致化的金融服务。这对于科技金融企业来说减少了融资成本,对于银行体系来说降低了借贷风险,提高了信贷收益率,促进了科技创新的发展。 第三,促进长三角区域经济一体化,依靠市场力量推进经济合作以及各地区合理的资源配置,从而实现长三角地区科技金融与科技创新的耦合协调发展。尽管长三角地区目前在一体化方面取得了初步进展,但与其在经济发展上的速度仍不匹配。因此政府应根据三省一市的现实发展状况,在注重协调经济发展与加强市场监管的同时,深化公共服务,调节市场资源配置。我国的市场化体系仍然有许多不成熟的地方,强调政府作用必不可少,三省一市政府之间应当协调制定策略,依据各自的优势,整合资源,从交通、金融服务、人才流动等各个方面减少地区之间的流通壁垒,实现区域内互利共赢。除此之外,各省市政府之间应当加强交流,共同改善科技金融发展环境,增强科技成果的转换效率,提高科技金融与科技创新之间的流动性,从而促进科技金融与科技创新耦合协调发展。 参考文献: [1]约瑟夫·熊彼特.经济发展理论[M].北京:商务印书馆,1990. [2]CANEPPA A, STONEMAN P.Financial constraints 16 to innovation in the UK: evidence from CIS2 and CIS3[J].Oxford Economic Papers,2007,60(4):711-730. [3]Caterina Giannetti.Relationship lending and firm innovativeness[J].Journal of Empirical Finance,2012(5):762-781. [4]Alexandra Guarnieri,Liu Pei.To what extent do financing constraints affect Chinese firms' innovation activities[J].International Review of FinancialAnalysis,2014(36):223-240. [5]Bash Siddhartha,Dijon Glucose P J,Suspender Kramer.Financing constraints and investments in R&D:Evidence from Indian Manufacturing firms[J].The Quarterly Reviews of Economics and Finance,2014(55):28-39. [6]趙文昌,陈春发,唐英凯.科技金融[M].北京:科学出版社,2009. [7]芦锋,韩尚容.我国科技金融对科技创新的影响研究[J].中国软科学,2015(6):139-149. [8]陈汛,吴相俊.科技进步与金融创新互动关系[J].科技与管理,2009.11(6). [9]徐玉莲.区域科技创新与科技金融协同发展模式与机制研究[D].哈尔滨:哈尔滨理工大学,2012. [10]袁永,陈丽佳.科技创新与金融发展的耦合机理及政策建议[J].科技管理研究,2014(20):14-17. [11]张业倩.科技创新与科技金融协同发展模式研究[J].科技创新导报, 2017(16). 基金项目:本文受到江苏省大学生创新创业训练计划资助,项目编号:201910332076Y。 作者单位:苏州科技大学