通威股份(1):硅料供需改善预期强烈

2020-02-10清牛赋诗

清牛赋诗

光伏产业链中的硅料和电池片将是日子稍微好过的领域。需求的故事在前面多期文章中都已经说明,2020年全球装机量增长有望达到145GW-150GW,增速在20%以上。这主要得益于欧盟市场的再生能源装机要求、印度市场关税的短暂放开以及国内市场的可见增长。

硅料的日子好过在于2019年是硅料的产能投放大年,到2020年的新增产能寥寥,但持续的强劲需求使得硅料的供给环境开始改善(硅片则不然,慢硅料一排的硅片2020年将迎来产能的高频投放期)。此外,电池片价格已经跌无可跌,价格呈现持续的筑底状态,生产即亏损的小厂的产能正在持续出清,行业份额正在迅速向头部企业聚集,拥有成本及效率优势的通威股份有望在此轮产能出清及价格触底好转的预期中获益。

硅料:需求旺盛新产能有限

2018年国内多晶硅产量25.9万吨,占世界总产能的58.1%。2019年前10月,多晶硅产量达27.6万吨,同比增长34.6%,已超过2018年全年产量。海通证券预测,2019年国内多晶硅产量有望达到33.5万吨,同比增长近30%。

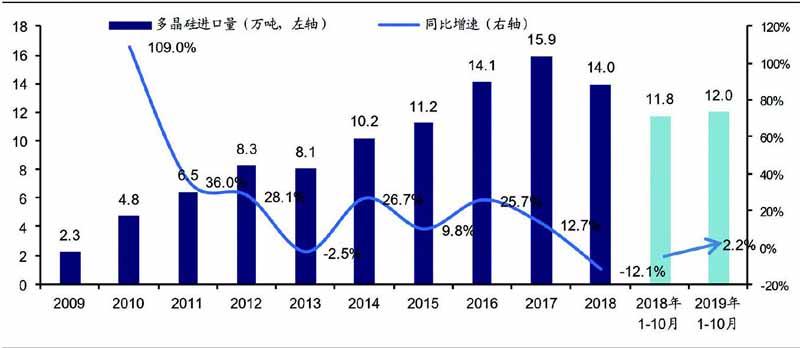

国内产能及产量的迅猛提升,使得多晶硅料的海外依赖度在持续下滑。2018年中国进口多晶硅数量为14.0万吨,同比下降12%;2019年1-10月进口多晶硅12.0萬吨,同比仅增长2%;2018-19年进口多晶硅数量增速明显低于国内多晶硅产量增速,进口依赖在减弱,多晶硅国产化占比提升。

多晶硅逐步实现进口替代,首先证明了国内多晶硅产品工艺、质量得到质的飞越,可以逐渐摆脱对进口的依赖;其次主要由于产品成本的逐步下降,国内多晶硅产品性价比持续提升;第三,性价比提升主要得益于近年来国内优秀产能的快速扩产。上述逻辑未来会持续强化,截止2019年前10月,国内多晶硅进口超过30%比例的市场份额依然有极大的进口替代空间。(见图一)

图一:中国进口多晶硅数量统计

资料来源:CPIA,硅业分会,海通证券

需求方面,笔者在《光伏2020展望(1):国内需求有望重回50GW》和《光伏2020展望(2):海外需求旺盛有望挑战110GW》两期文章中测算了2020年全球光伏装机量大概规模在145GW到150GW。这已经是偏保守中性的预估。不过,即使按照海通证券全年143.5GW的装机量预估,2020年的硅料需求也有49万吨。若以笔者的预估为基础测算,2020年硅料的需求量在50万吨以上,继续保持稳定增长。

从2017年开始,多晶硅料龙头企业连续2年的快速扩产,导致供过于求,若再考虑进口则更加过剩,价格上不到2年时间也已腰斩。而截止到目前,四大龙头企业,通威股份、大全新能源、新特能源和保利协鑫都没有公布下一轮扩产计划,这使得2020年新增产能将极少;多晶硅行业20年供需格局有望明显好转。

而且,这还没有考虑到2020年大规模硅片扩产带来的需求增量,明年硅片领域的竞争将白热化。“当硅片爆发价格战之时,硅料会出现一波被动去产能,二线硅料厂如康博、中硅、盾安、东立光伏、鄂尔多斯正式迎来批量退出的时代,紧接着就会出现硅料结构性紧缺。所以:2020年当硅片价格战打响之时便是硅料紧缺进而涨价的发令枪,是硅料苦尽甘来的号角。”(《2020年光伏产业年度展望:平平淡淡》,作者:So-larwit治雨)

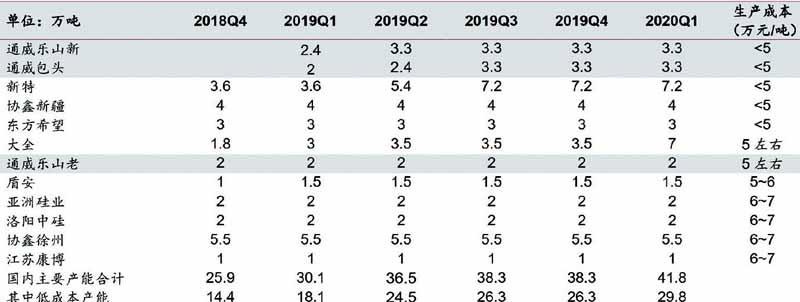

图二:2018年以来硅料产能投放及成本情况

数据来源:公司数据、招商证券

除此之外,行业集中度的提升也将提升“幸存”企业产业链话语权。在《通威股份:“三巧合”看硅料成本优势》中,笔者曾提到:“2017年到2018年底,国内多晶硅生产企业数量快速下降,从26家下降到了18家,2019年这一趋势有望继续扩大。”这一判断得到了证实,截止2019年12月的数据看,国内在产企业仅剩13家,较年初减少5家。随着产能的逐步出清,同时影响硅料生产成本的电费、设备(折旧)和人力成本等因素下降空间有限,未来头部企业的盈利能力和硅料价格都有机会显著回升。(非硅成本下降空间有限,详见《通威股份:“三巧合”看硅料成本优势》)

通威股份:产能释放与成本优势共振

2016年末,通威股份多晶硅产能仅1.5万吨,2017年也仅有2万吨。但2018年公司乐山和包头“五万吨高纯晶硅及配套新能源项目”的一期产能均分别开出,2019年初产能迅速扩张到7万吨。根据公司可查公告,2019年中半年报数据,其多晶硅料产能已经增至8万吨。不过,招商证券的最新数据显示,截止2019Q3,公司硅料产能已经达到9.5万吨,位居全球硅料前三甲的位置。

通威还与隆基、中环两大硅片厂商进行了绑定,确保了未来产能的消纳。2018年5月通威与隆基的合同约定:2018年5月至2020年12月合计销售5.5万吨,其中2018年5月-12月合计销售数量0.4万吨,2019年合计销售数量2.1万吨,2020年合计销售数量3万吨。公司分别与中环的合同约定:2018-2021年中环股份向通威股份采购多晶硅约7万吨,其中2018年不低于0.14万吨,2019-2021年每年约2-2.5万吨。中环和隆基为单晶硅片龙头,抗风险能力强,通威与隆基、中环为长期合作伙伴,多晶硅料产能消纳得以保证。

除此之外。通威的硅料成本在行业也是顶级的存在。根据公司公告数据,2016年公司的生产成本下降至6万元/吨以下,2017年降至5.88万元/吨,2018年降至5.53万元,吨;2019年,公司在包头和乐山各2.5万吨新建产能已分别于2019年3月、6月达到了100吨/天的产量,各项主要消耗指标均超设计预期,生产成本符合4万元/吨以内的既定目标。

而根据招商证券的调研数据,通威乐山一期9月满负荷之后完全成本4.56万元/吨,包头满负荷之后完全成本4.34万元/吨,比公司最初预计的5万元/吨的完全成本还低,而且还有大约2000元/吨的下降空间。2020年,硅料供需环境明显改善,如果硅料价格底部整固,甚至小幅反弹,通威股份的业绩弹性将十分值得期待。

产品质量上看,通威同样具备优势。单晶硅片已经一统硅片行业,这预示着未来硅料中的菜花料市场环境将非常不乐观。根据通威股份的公告数据,至2018公司单晶料占比已经可以达到70%,至2019年上半年,原有2万吨产能单晶用料比例超过了80%,包头,乐山的新产能单晶用料占比在2019年三、四季度达到80%-85%的高效水平。