沙特阿拉伯石油国家成本分析与应用

2020-02-06柳群义张云龙韩雅文

蒋 立,闫 强,柳群义,张云龙,韩雅文,路 畅

(1.中国地质科学院矿产资源研究所自然资源部成矿作用与资源评价重点实验室,北京 100037;2.中国地质科学院全球矿产资源战略研究中心,北京 100037;3.核工业北京地质研究院矿产资源研究所,北京 100029;4.中国地质大学(北京)地球科学与资源学院,北京 100083;5.中国人民大学社会与人口学院,北京 100086)

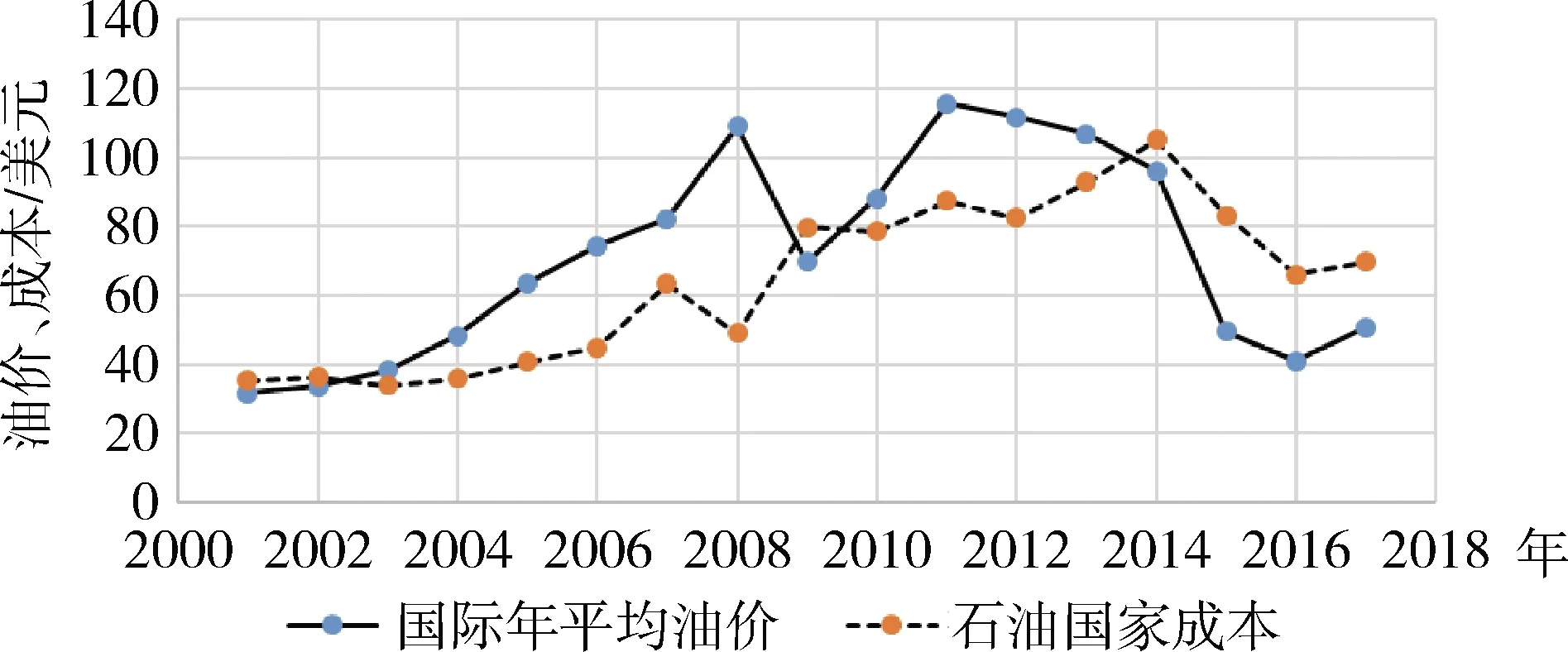

石油国家成本(财政盈亏平衡油价)是分析主要产油国经济形势及国家政策走向的重要指标。石油国家成本与产油国的民生及经济状况紧密关联,直观反映国家财政收支状况,所以常被用于分析产油国的经济及国内政治形势走向。2014年以来,随着国际油价长期维持在60美元/桶以下的低位,对国际油价长期走势的分析需要考虑供给端的成本,既要考虑支撑石油勘探企业盈亏平衡的石油完全成本(包括勘探、开发成本的完全成本),也需要考虑产油国的“国家成本”。当产油国政府承受过大的财政赤字,会导致国家财政风险加大,民众社会福利减少以及影响到政局稳定[1]。本文选取沙特阿拉伯(以下简称“沙特”)为样本,计算了2001~2017年的石油国家成本,并分析了其意义及适用性。

1 石油国家成本的概念与意义

1.1 概念

石油国家成本是指以石油为支柱产业的产油国家,要保证国家经济发展、财政不发生严重赤字、支付国民福利所需要的石油价格。理论上,如果市场油价高于财政盈亏平衡油价,则该国政府可能会出现财政盈余,反之则有可能出现财政赤字。本文用财政盈亏平衡油价来说明“国家成本”的概念。财政盈亏平衡油价(fiscal breakeven oil price)是指以石油为支柱产业、高度依赖石油收入的产油国政府能够实现财政预算平衡的原油价格,此价格通常高于石油开采的完全成本。例如国际能源署(IEA)分析表明,2013年沙特的石油开采完全成本仅为10美元/桶,但巨额国家财政开支将沙特的财政盈亏平衡油价推高到了88.9美元/桶。

1.2 意义

普遍观点认为,若国际石油价格低于财政盈亏平衡油价,要保证国民福利支出,石油生产国必将面临巨大的经济、政治、社会问题[1-2]。此时政府可能会减少石油供给以使市场恢复到正常的供求平衡状态,使油价能够恢复到盈亏平衡油价之上,也可能会选择降低财政支出和增加非石油收入来维持国家的财政平衡状态。沙特、俄罗斯等主要石油生产国的政府财政收入的绝大部分依赖于石油收入,且政府的财政预算需要在预测原油价格走势以及考虑石油“国家成本”的基础上来制定。石油国家成本也是衡量产油国经济社会是否能够平稳运行的一个重要指标。从理论上分析石油国家成本,一方面可用于分析产油国供给行为,进而预测油价走势;另一方面也有助于解读产油国政策走向及改革行为,预测可能的政治与财政危机。

沙特作为我国主要的石油进口国,研究其石油国家成本对于分析及预测未来供给行为和预判我国未来的石油进口可能会面临的问题,具有重要意义。

2 沙特财政状况分析

沙特长期位居世界石油探明储量、产量及出口量的首位,《BP世界能源统计年鉴(2018)》数据显示,2017年度沙特石油探明储量366亿t,占中东石油探明储量的32.7%,占全球石油储量的15.6%;原油产量5.8亿t,占中东原油产量的39.2%,占全球原油产量的13.4%。原油出口量为852.6万桶/d,占全球原油出口量的13%。该国政治体制为君主专制政体,国家需要承担大量王室成员开支及社会福利开支,选取沙特来开展石油国家成本研究,是一个很好的范例。

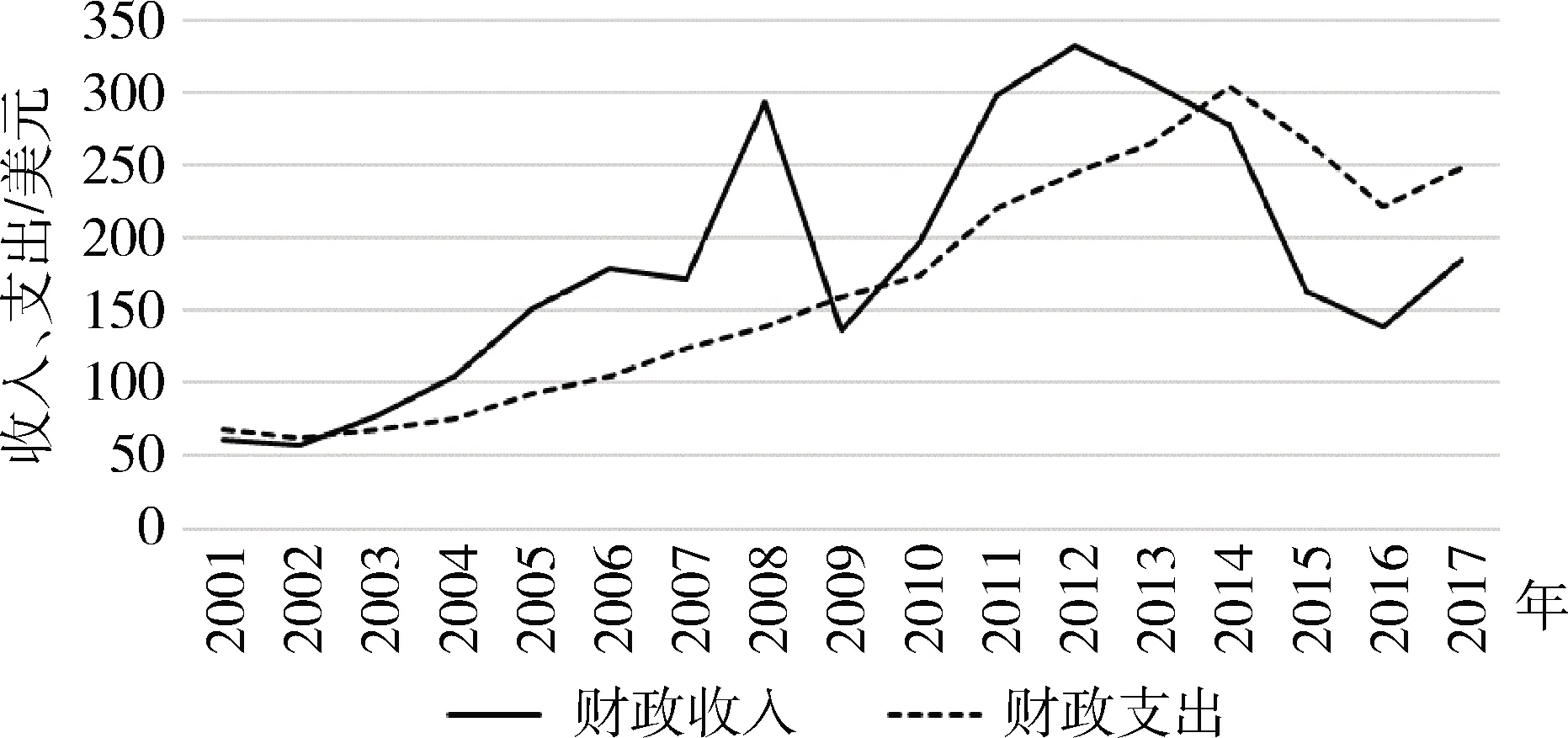

2.1 国家财政收入

沙特政府收入主要来源是石油生产过程中的矿税和出口税收,除此之外还有部分收入来自非油气行业以及国家主权财富基金(sovereign wealth fund)的投资收益。政府收入除用于预算和预算外支出,还有部分进入财政稳定基金(fiscal stabilization fund)。沙特石油出口量自2012年的846.8万桶/d起,先下降后上升,达到2016年的852.6万桶/d。而沙特石油出口收入自2012年以来逐年下降,自2012年的3 372亿美元下降到2016年的1 362亿美元。沙特石油出口收入占政府财政收入的百分比已由2012年的92%下降到2015年的72.5%,直至2016年的59%;2016年沙特GDP增长1.7%,达到6 464亿美元,政府财政收入占GDP的21.4%,其中石油收入占到GDP的12.7%。

2.2 国家财政支出

沙特的国家财政支出包括王室成员开支、国民医疗卫生支出、教育支出以及城市建设工程支出。在上一轮国际油价的上升周期内(2003~2014年),沙特积累了巨大的财政储备,且财政支出逐年大幅增加,2011~2014年,政府财政支出增长了10%~15%。在沙特的财政支出结构中,比例最大的是军费支出(图1),2015年由于发动对也门的军事行动,军费支出一度占到财政支出的33%;2016年后军费支出有所降低,但也占到了财政支出的28%。其次是公共教育支出占到财政支出的20%左右,国民医疗卫生支出总量也逐年增长,占财政支出的比例不断增加,2016年达到17%。

2.3 国家财政盈余(赤字)

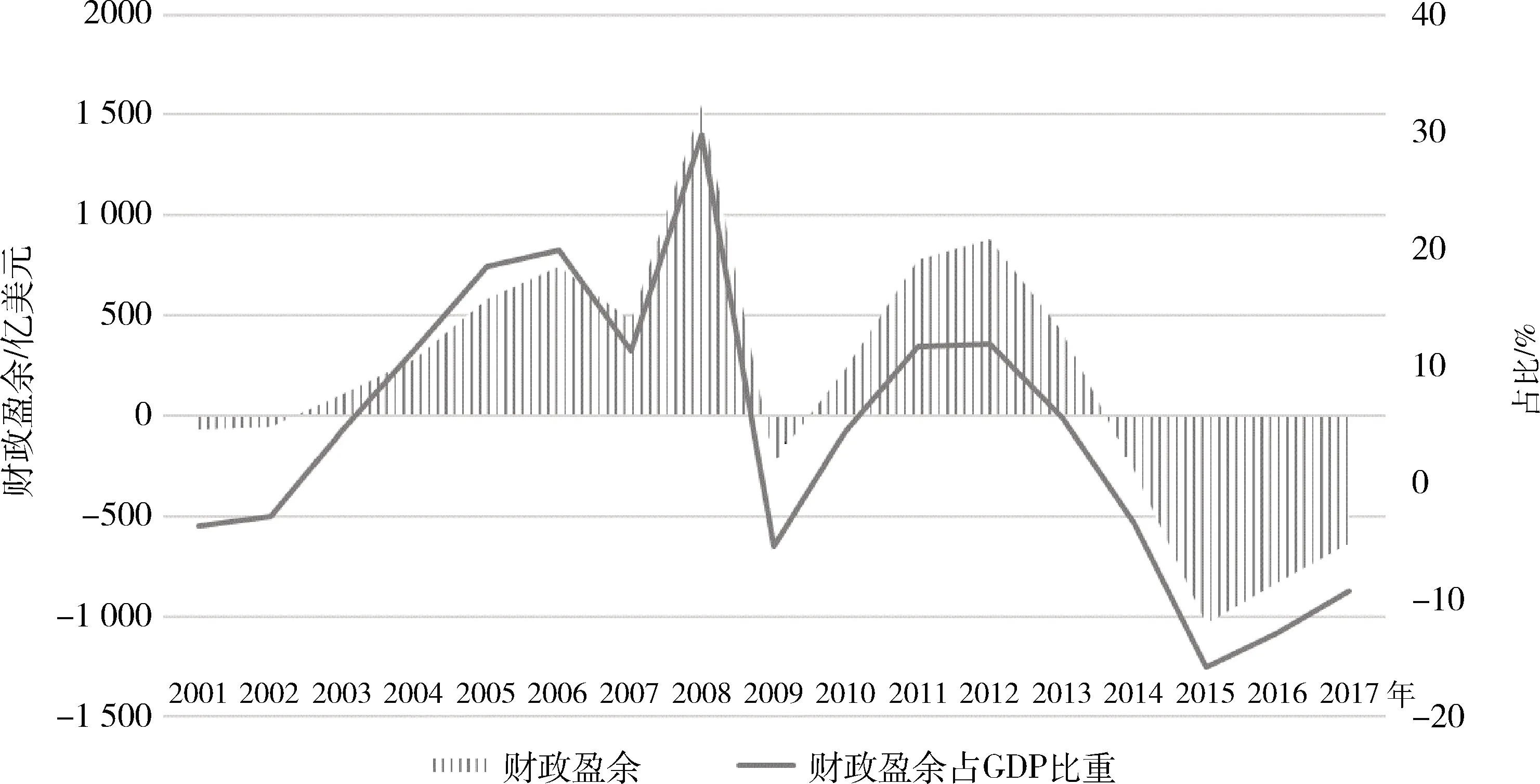

沙特在2003~2013年一直保持着财政收入大于财政支出的状态(图2),2009年出现过短暂的财政赤字。2014年之后随着油价下挫,石油出口收入锐减,而国家财政支出持续高位运行,开始出现持续财政赤字。2014年财政赤字269亿美元,2015年达到1 034亿美元,2016年后虽然有采取减少开支的政策,但伴随着财政收入的持续降低,2016年的财政赤字832亿美元,2017年赤字有所缩小,但依然高达635亿美元。2014~2017年持续四年的财政赤字迅速冲击着在过去十年的“石油黄金期”所建立起的财政缓冲区(包括主权财富基金、财政稳定基金及政府存款等)。

图2 2001~2017年沙特财政收支及财政平衡状况

2014年沙特财政赤字占GDP的-3.5%,2015年财政赤字达到GDP的-15.8%,2016年财政赤字占GDP的-12.9%,2017年财政赤字占GDP的-9.3%(图3)。相比之下,2014~2015年区间内,资源产业依赖于大宗矿产出口的澳大利亚的预算赤字占GDP的比例为-2.6%,而美国2015年为-2.7%。由此可见,过于依赖石油出口的沙特政府背负着更重的财政赤字压力,因而在当前的形势下,经济体必须尽快减少对石油的依赖。

在国际石油价格仍低于预期的情境下,产油国的石油收入不断下降,财政调整方案势必要求国家进一步减少支出,这可能会引发一系列国内政治及社会问题[3]。沙特政府从2015年后不断削减支出,计划将预算赤字限制在GDP的-15%以内,且削减能源补贴,提升汽油及电力、水、柴油和煤油的价格,对改革和私有化进行补贴。沙特政府提出了深度经济转型计划“2030年愿景”,旨在转变沙特的石油产业依赖型经济。其财政战略目标为到2020年实现预算平衡,增加非石油收入,从节省开支的效率中获益,并确保国家财政稳定。经济转型计划具体目标包括维持原油产能,同时提升炼油产能;到2020年,政府收入中的非石油收入翻三倍;削减能源业政府补贴,降低公共部门薪资;提升公债与GDP比值。

图3 2001~2017年沙特财政盈余(赤字)占GDP的比重

3 石油国家成本计算

不同层次的盈亏平衡目标,有不同类型的石油盈亏平衡价格[4-5]。

1) 石油企业的盈亏平衡,需要油价等于石油勘探和开发的完全成本[6]。

2) 国家财政盈亏平衡,具体计算见式(1)和式(2)。

首先对于道路桥梁施工图纸进行充分的熟和了解,同时详细的了解伸缩缝施工的操作流程以及需要注意的细节,根据工程施工的实际情况制定出施工方案并报告给相关部分经检查合格之后再进行施工。同时对于施工人员应该明确每一个施工人员的工作任务以及工作责任,将施工中所使用的机械设备进行合理的分配,并对所有设备进行必要的测试,确保可以正常使用,严格对每一道施工工序进行监管,避免出现质量问题。

石油收入×(财政盈亏平衡油价/实际油价)+非石油收入-政府预算和预算外支出=0

(1)

财政盈亏平衡油价=(政府预算及预算外支出-非石油收入)×实际油价/石油收入

(2)

3.1 石油国家成本的计算模型

目前有部分咨询机构发布过盈亏平衡油价的分析报告,例如IMF、IHS Markit、德意志银行和阿拉伯石油投资公司(APICORP)等机构,本文简要介绍阿拉伯石油投资公司(APICORP)的计算模型,并给出改进的模型。

3.1.1 APICORP计算模型

假设一个国家仅出口石油,政府财政收入GR(government revenue)可表示为式(3)和式(4)。

GR=OR+NOR+r×SWF+ΔFSF

(3)

式中:NOR为非石油收入;OR为石油收入;r为主权财富基金平均收益率;SWF为主权财富基金数额;ΔFSF为财政稳定基金的资金流入或流出(financial stability fund)。

GR=x×Q×P+y[E×(P-C)]+

NOR+r×SWF+ΔFSF

(4)

式中:x为矿税税率;Q为石油产量;P为市场油价;y为出口税率;C为石油开采的完全成本。

要实现政府的财政盈亏平衡,即政府收入=政府支出,计算见式(5)。

GR=GE

(5)

式中,GE为政府支出(预算和预算外支出)。

假定主权财富基金的收益被再次投入到基金,由式(3)和式(4)计算可得石油国家成本(财政盈亏平衡油价),见式(6)。

Pc=(GE-NOR+y×C)/(x×Q+y×E)

(6)

式中,Pc为石油国家成本。

3.1.2 本文计算模型

本文计算模型中,假设要实现政府预算盈亏平衡,需要国家的“期望石油收入”及非石油收入之和与政府支出相抵,计算见式(7)。

OR×(Pc/P)+NOR=GE

(7)

式中:Pc为石油国家成本;GE为政府支出;OR为石油收入;NOR为非石油收入;P为实际油价。可得石油国际成本,见式(8)。

Pc=(GE-NOR)×P/OR

(8)

3.2 数据来源

本文使用了2001~2017年沙特主要财政数据,数据来源包括沙特经济和规划部、沙特统计局以及世界银行、BP、UN Comtrade等,并按照不变价美元进行了标准化。

3.3 计算结果

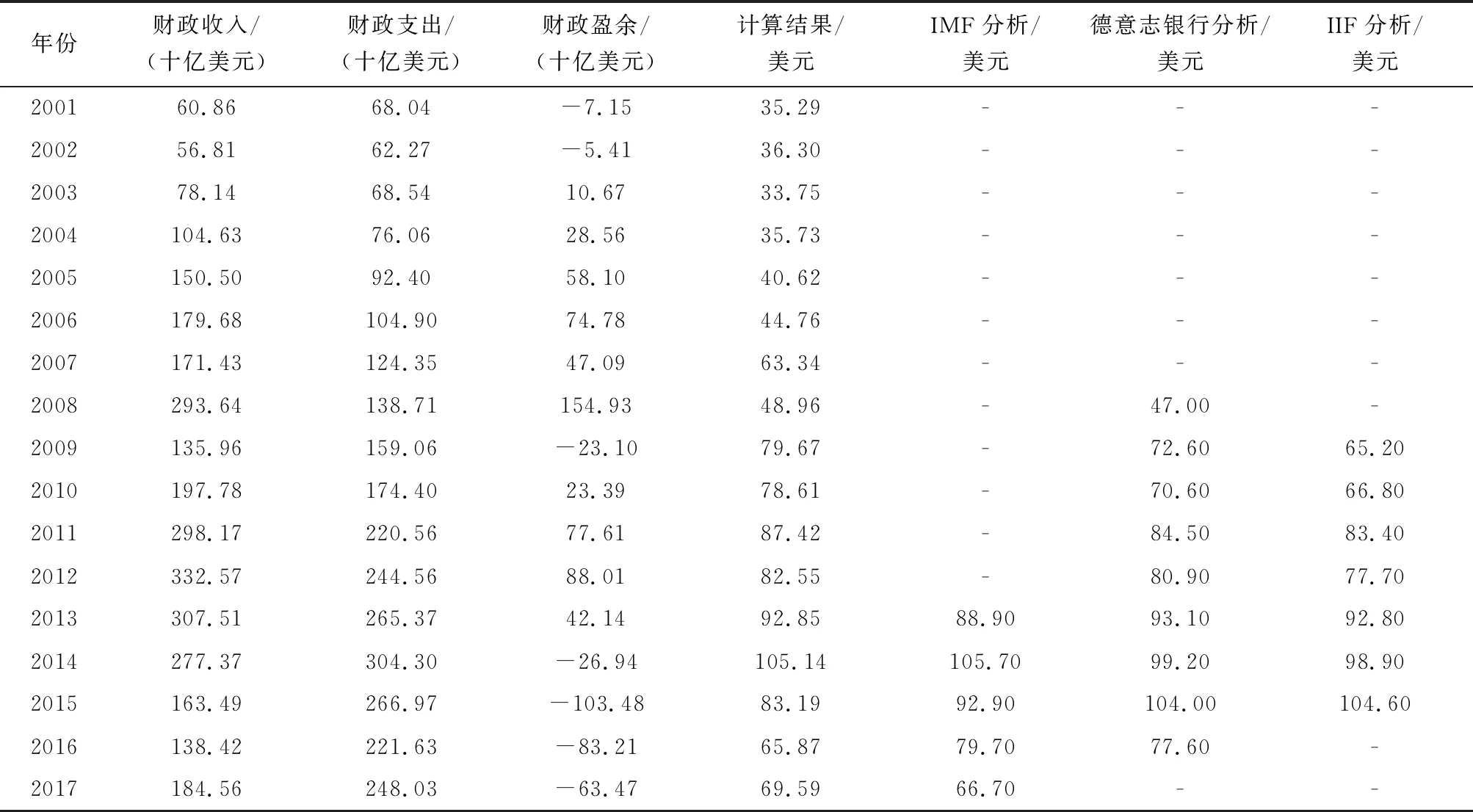

采用3.1节的计算模型,计算得出沙特要维持财政收支平衡所需要的国际石油价格,也就是本文所讨论的“国家石油成本”(表1),与其他咨询机构发布的沙特财政盈亏平衡成本对比,都保持了先上升后下降的趋势。

对比计算的2001~2017年沙特石油国家成本与国际油价(图4),在2003~2014年期间,除2008年全球金融危机及国际油价下跌所带来的短暂性国际市场油价低于石油国家成本之外,其余年份的国际市场油价均高于石油国家成本,保证了沙特政府获得大量石油收入来支付国民福利并建立主权投资基金和外汇储备。

表1 沙特石油国家成本计算结果

图4 2001~2017年沙特石油国家成本与国际油价对比

4 沙特财政政策效果及石油供给行为分析

4.1 沙特财政政策效果

政府要解决财政赤字的手段主要依靠增加财政收入或者削减财政支出。主要产油国在油价大幅度下跌、政府石油收入迅速降低的情况下,需要增加非石油收入[7]。2014年国际油价下跌之后,沙特的国家石油收入急剧降低,通过一系列财政政策的实施,在2015~2017年间,沙特的石油国家成本与市场油价之间的差距不断减小,可见沙特的财政政策已具有一定成效(图4)。在增加财政收入方面,沙特财政收入自2015年后下降速度放缓,且在2016年实现了财政收入的增加(图5);在削减财政支出方面,沙特财政支出自2014年后迅速降低,由2014年的3 043亿美元降低到2016年的2 216亿美元,降幅达到27%。

沙特自2018年起开始征收税率为5%的增值税,上调汽油价格以提高能源利用效率和增加财政收入来源,并放缓取消对一系列能源产品的补贴的计划,国王萨勒曼也宣布将消除政府预算赤字的目标从此前的2020年推迟至2030年,来降低经济增速压力。

图5 2001~2017年沙特财政收入与财政支出的变化

4.2 沙特供给行为的变化

一种观点认为,一旦市场油价跌破财政盈亏平衡线,石油输出国将会面临巨大的经济、政治和社会问题,政府因此会减少供给使油价处于盈亏平衡油价以上[8]。然而,在2014年油价大幅下跌之后,沙特在国际油价低于国家财政平衡成本的情况下,供给行为并未像预计那样减少供给,而是直到2018年底仍保持维持产量的供给策略。对沙特的国家内政、中东地缘政治格局、世界石油市场、国际能源格局产生了深刻影响。因此,石油国家成本具有双向的意义,一方面可以在一定程度上分析产油国供给行为和实际财政状况;另一方面,用于分析和预测供给行为和国际油价长期走势时,需要与实际的地缘政治问题结合起来开展分析。

随着石油勘探开发技术的变革,页岩油、致密油、油砂等非常规能源发展迅猛,尤其是美国的页岩油开发取得巨大进展,北极及深水油气开发也发展迅速,美国和俄罗斯的石油产量不断增加,石油输出国组织(OPEC)对国际石油市场的决定性影响力量减弱,石油国家成本的影响力降低,大部分产油国不得不通过缩减财政支出、消耗财政储备等手段以降低石油国家成本,被动接受油价变化。沙特维持产量的供给策略是为了维持沙特和中东国家在能源生产格局中的中心地位,是基于当前国际能源格局变化所做出的选择。

5 结 语

沙特的石油收入锐减,从而增加了沙特的经济和政治风险。在严重依赖石油出口收入的产油国,油价长期低迷可能会导致财政危机乃至政治危机。近年来沙特缩减开支的政策取得了一定效果,石油国家成本不断降低,也体现出了石油国家成本随着市场的弹性变化。石油国家成本用于分析和预测供给行为和油价走势需要与实际的地缘政治问题结合展开分析。