内部控制质量与企业绩效

2020-02-04孙铄怡宋永春韩露杰张星悦

孙铄怡 宋永春 韩露杰 张星悦

摘要:文章基于迪博公司内部控制指数,选取了沪证主板A股的2007~2016年上市公司作为研究对象,以迪博·中国上市公司内部控制指数为内部控制综合指标,通过国泰安数据库选取了合适的企业绩效指标,运用SAS9.2的统计软件对数据进行处理,采用实证分析法来验证本文假设:内部控制质量越好,企业绩效越佳。

关键词:内部控制质量;上市公司;企业绩效

近年来,企业问题频发,使企业内部控制质量备受社会的瞩目,如众所周知的三鹿集团事件,三鹿集团的企业绩效急速下滑,迅速破产,究竟谁是导致三鹿企业绩效急速下滑乃至破产的罪魁祸首呢?内部控制才是“鹿”死亡的真正原因:在内部控制中,不合理的内部环境导致股权结构问题;风险管理未能解释风险评估机制的不完备性;事故后缺少应对措施凸显出企业缺乏重大风险预警机制和突发事件应急处置机制的问题;未及时向上级机关报告和披露相关信息透露出其信息通报机制失效;监督不力就意味着内部监督的不足。内部控制质量的不足导致了企业绩效的低效,最终影响了企业的发展。通过本文的研究,能够让上市公司有增强内部控制的意识,通过主动加强内部控制的力度,为企业获得有利的发展机会,能够有成效地提高企业自身的绩效。

一、理论分析与研究假设

国外学者较早地研究了内部控制质量与企业绩效之间的关系,理论和实证研究都比较成熟。Zhu Yongming 和Sun Yini(2017)的研究视角是通过利益相关者的视角,对深圳A股上市制造公司2010~2014年的数据进行了持续多年的研究,指出企业内部控制有利于企业绩效的提高,但倾向于企业社会责任的影响。Ge等学者于2005年在研究企业披露内部控制缺陷信息的时候,发现披露重大内部控制缺陷的概率与企业的盈利能力负相关。

黄小林等(2017)以2008~2014年的中国A股主板和中小企业上市公司为研究对象,观察了其中12625个数据,按照总体样本与行业样本分别检验内部控制与企业绩效的关系,发现内部控制与总体上市公司的企业绩效显著正相关,它也与三大行业上市公司的绩效关系呈现的是正相关关系。张敏等(2017)从上海和深圳证券交易所中抽样了2009~2014年的A股上市公司,研究内部控制、公司治理和公司财务业绩之间的关系,而且无论是国有企业还是非国有企业,都可以发现公司内部控制水平与其财务绩效之间存在显著的正相关关系。

在对文献的阅读研究中,可以发现内部控制质量水平越高,企业财务报表的真实度就会越来越高,投资者对企业的信息了解也就越充分,越来越信任企业,在真实的财务报表基础上做出投资判断的准确度也会越高,这就使得投资者所做的投资决策在给自身带来利益的同时,也促进了企业绩效水平的提高,在企业未来的发展和运营中发挥了良好的作用。因此,内部控制质量越高,企业的绩效将来会越来越好。假设如下:内部控制质量越高,企业绩效越好。

二、研究设计

(一)研究样本的选择及数据来源

样本数据所选取的是国泰安数据库中所有的沪市主板A股的上市公司,剔除了ST、*ST类上市公司以及金融、保险行业的上市公司,总样本量为7865个。

内部控制质量数据是通过在迪博·中国上市公司内部控制的官网中查找了沪市主板A股的上市公司的内部控制指数收集到的,对这些数据加以筛选和整理,在此基础上,搜集了沪市上市公司2007~2016年的所有内部控制指数数据。本文实证中所用到的其他数据均来源于国泰安数据库。

(二)变量选择

1. 被解释变量的选择

企业绩效用托宾Q值来体现在很多研究者中比较常见,如黄小琳和陈关亭学者。也有学者如李康健(2016),他在研究内部控制质量和企业绩效的关系的时候,所选用的企业绩效的代理变量是资产净利率ROA。本文选择净利润与资产的比率来反映。

2. 解释变量的选择

本文的解释变量为内部控制质量,也就是内部控制指数。内部控制质量的衡量方法有:敖慧和郭彩虹(2017)的研究中内部控制质量指数(ICQ)的基础是建立在内部控制五个目标来衡量内部控制质量,将五目标的指标进行无纲化处理之后,再用熵值法计算得出内部控制质量评价指标。本文采用迪博·中国上市公司内部控制指数度量内部控制水平。

3. 控制变量的选择

(1)公司规模(SIZE),本文选择企业规模作为控制变量之一,采用上市公司期末总资产SIZE的自然对数来表示上市公司规模特征。

(2)企业风险(LEVERAGE)。公司绩效作为一个企业运营状况的整体评价,它与企业的风险管理相辅相成,良好的企业风险管理能够降低企业的风险,投资者们就能更加放心的投资于这个企业,从而就能够有效提高公司的绩效情况。

(3)总资产周转率(TAT)、每股净资产增长率(GR)、净利润增长率(NPGA)。本文同时对以下三个变量进行控制,一是营运能力中的总资产周转率,如果总资产周转率低,就表明出企业经营效率较差,会对企业的获利能力产生不利影响,因此企业绩效也会变差;二是成长能力中的每股净资产增长率;三是成长能力中的净利润增长率。

(三)模型构建

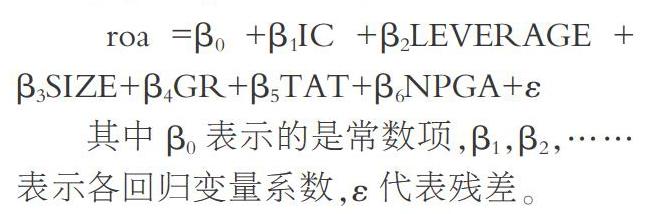

本文借鉴了学者李康健(2016)等的文章,研究内部控制质量与企业绩效之间的关系,得出的具体公式如下:

roa=β0+β1IC+β2LEVERAGE+β3SIZE+β4GR+β5TAT+β6NPGA+ε

其中β0表示的是常数项,β1,β2,……表示各回歸变量系数,ε代表残差。

三、实证分析

(一)描述性统计

1.企业绩效作为被解释变量,它的代理变量总资产净利润率方面。

总资产净利润率的最大值约为1.6132,而最小值仅约-0.9183,标准差为0.0725,沪市主板A股上市公司7865个数据中企业绩效的代理变量总资产净利润率的均值约0.0389,中位数约0.0323。企业普遍处于盈利状态和企业的绩效状况较好这个状态可以由平均值超过中位数表现出来。

2.内部控制质量是解释变量,其代理变量IC方面。

995.36是内控制数的最大值,最小值仅约为8.97,标准差为97.9038,这说明了沪市2007~2016年7865个数据中不同企业的内部控制水平相差较大。且在沪市主板上市公司7865个数据中内控质量的代理变量IC的均值约为676.9771,中位数约为683.1200。平均值低于中位数,说明被选中企业的内控质量不是特别高。

3.控制变量方面

公司规模SIZE的最大值约为 28.5087,17.4620是公司规模SIZE的最小值,其平均值约为22.3570。这些数据可以表明,本文所研究的企业规模总体上都比较大,但标准差约为1.4410大于1,这表明上市公司的规模是不同的。资产负债率LEVERAGE的最大值为2.5292,最小值为 0.0318,平均值为0.5206。每股净资产增长率GR的最大值约为3521,最小值为-52.8834,平均值为0.6421。总资产周转率TAT的最大值是11.8414,最小值为0.0015,平均值为0.7240,说明所选择的的上市公司风险偿债能力存在较大差异。净利润增长率NPGA的最大值是1019,最小值为-569.2679,平均值为-0.1463。

(二)相关性分析

对所有变量进行了相关性分析,可以看出,总资产净利润率ROA与内部控制质量IC、资产负债率LEVERAGE、总资产周转率TAT、净资产增长率NPGA都在<0.0001的水平上显著,可以初步认为总资产净利润率ROA与内部控制质量IC、资产负债率LEVERAGE、总资产周转率TAT、净资产增长率NPGA具有相关性。此外,在相关分析中也有共线性的作用。一般认为,当回归中没有共线性时,回归结果是可信的。

(三)回归分析

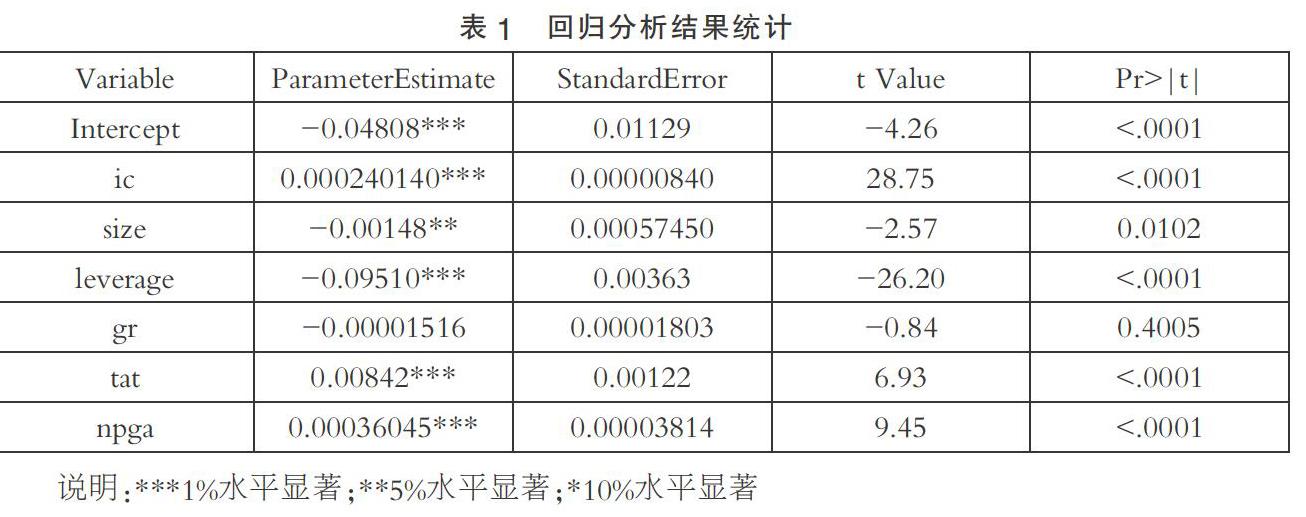

根据以上所给出的回归模型,运用SAS9.2统计软件对数据进行回归分析,具体分析结果如表1。

从以上的具体的结果分析可知,解释变量内部控制质量IC的值小于0.0001,表明在1%水平是显著的。控制变量资产负债率LEVERAGE、总资产周转率TAT、净利润增长率NPGA的值小于0.0001,表明在1%水平是显著的。控制变量企业规模SIZE显著值是0.0102,大于1%同时小于5%,而每股净资产增长率GR的显著值0.4005,大于10%,说明其对与企业绩效的代理变量总资产净利润率ROA也是显著的。

公司规模SIZE的t值是-2.57,P值未<0.001,回归系数是-0.00148,此变量与企业绩效代理变量总资产净利润率ROA呈负相关关系,也就意味着企业规模越小,企业的绩效会越好。

资产负债率LEVERAGE的t值为 -26.20,P值为<0.0001,回归系数为 -0.09510,此变量与企业绩效代理变量总资产净利润率ROA呈负相关关系,也就意味着资产负债率越高的同时,企业绩效会相应的越低。

每股净资产增长率GR的回归系数分别为-0.00001516,t值为-0.84;总资产周转率TAT和净利润增长率NPGA的回归系数分别为0.00842和0.00036045,t值为6.93和9.45,两个指标的P值均<0.0001,均是显著的。

四、研究结论及建议

根据以上分析可以看出,解释变量与被解释变量之间是显著正相关的,也就是说内部控制质量与企业绩效之间存在高度的正相关关系,内部控制质量越高,企业绩效相对而言就越好,这和本文的假设是一致的。

1. 就企业内部而言,为了内部控制制度能够很好地在企业内执行下去,首先必须要强化企业领导者以及企业内部各个员工自身的内控意识,不断地去优化内部控制制度的实施环境。其次加强内部监督机制,提高企业自觉披露相关信息的自愿性。公司内部形成一个相互联系且相互制约的模式,提高岗位之间相互监督的效率。

2. 就企业外部而言

优化内部控制质量在依靠企业内部自觉的同时,必须加强外部监督,不能仅仅依靠内部监督。可以请求国家相关部门的配合,加强对上市公司内部控制质量信息披露的管理,同时加强对各上市公司 所披露的内部控制报告以及审计报告的检查力度。对于上市公司财务信息的披露,要予以重视,要让利益相关者获得真实、完整的财务信息,有利于利益相关者的决策。

参考文献:

[1]罗付岩.把权力关进制度的笼子里提高了企业绩效吗——基于内部控制、“舌尖上的腐败”与企业绩效关系的实证研究[J].山西财经大学学报,2017(10).

[2]叶陈刚,裘丽,张立娟.公司治理结构、内部控制质量与企业财务绩效[J].审计研究,2016(02).

[3]许瑜,冯均科.内部控制、高管激励与创新绩效——基于内部控制有效性的实证研究[J].软科学,2017(02).

*本文为2018年江苏省大学生创新训练指导项目“上市公司内部控制质量的影响因素及其经济后果研究——基于上市公司經验数据的实证研究(2018088)”的阶段性研究成果。

(作者单位:孙铄怡、韩露杰、张星悦,盐城工学院优培学院;宋永春,盐城工学院经济管理学院。宋永春为通讯作者)