会计稳健性、机构投资者治理和债务融资成本

2020-02-04丁媛

丁媛

[摘 要] 文章以2012—2017年我国沪深A 股上市公司为样本,研究了会计稳健性与机构投资者治理对公司债务融资成本的交互影响。研究结果表明,会计稳健性与债务融资成本负相关;机构投资者持股与债务融资成本负相关;机构投资者持股会在一定程度上弱化会计稳健性和债务成本的负相关关系。根据机构投资者持股目的将其划分为稳定型和交易型两类时,发现相对于交易型机构投资者,稳定型机构投资者会进一步减弱会计稳健性与债务融资成本的负相关关系。这说明会计稳健性和机构投资者治理均有利于降低公司的债务融资成本,并且会计稳健性和机构投资者治理这两种治理机制在降低债务融资成本上呈现替代的关系。

[关键词] 会计稳健性;机构投资者治理;债务融资成本

[DOI] 10.13939/j.cnki.zgsc.2020.01.045

1 引言

作为企业重要的融资方式,债务融资产生的费用直接影响企业当期业绩,研究债务融资成本的影响因素在我国经济转型的背景下具有现实意义。降低债务融资成本的一个有效途径是降低企业和资金提供方之间的信息不对称程度,这就要求企业从会计信息质量、收益质量和企业治理水平等方面降低信息风险(蒋琰,2009)。会计稳健性作为公司会计核算与信息披露的一项重要原则,有助于降低公司内部无法分散的特定信息风险,缓解信息不对称问题(Leuz,Verrecchia,2004)。会计稳健性要求企业及时确认损失,从而抑制管理层盈余操纵行为(郑登津,2016),降低债权人要求的风险溢价水平。会计稳健性作为一项内部治理机制会对债务融资成本产生显著影响,那么,机构投资者作为一项日益重要的外部治理机制是否会对债务融资资本成本产生同样的影响?我国自1998年全面发展机构投资者以来, 机构投资者规模得到爆发式扩张,其发展对资本市场的运作有着深刻的影响。机构投资者参与公司相关治理主要通过影响代理成本、股利政策和上市公司财务报告可靠性等方式实现。大量研究表明机构投资者持股可以提高公司治理水平(李维安,2008;翁洪波,2007),降低代理成本。文章通过2012—2017年沪深A 股上市公司样本研究了影响债务融资成本的治理机制,主要贡献在于探究了会计稳健性和机构投资者对公司债务资本成本的交互影响,丰富了企业内外部不同治理机制对债务资本成本共同作用的实证研究。现仅李争光(2017)研究了机构投资者、会计稳健性和债务资本成本之间的关系,且主要结论与文章相反,因此机构投资者治理与债务资本成本的关系仍是一个值得关注的领域。

2 理论分析与假设

2.1 会计稳健性与债务融资成本

现代公司制企业普遍存在所有权和控制权相分离的代理问题,导致公司与利益相关者存在三类典型代理冲突,分别是股东和管理层的冲突、控股股东对中小股东的利益攫取以及股东和债权人的利益冲突。股东与债权人之间的代理冲突主要源自两者之间的信息不对称,而会计稳健性对于坏消息与好消息非对称的确认有利于防止管理层对于利润与业绩的高估,债权人可以及时采取措施来减少风险。会计稳健性是一种有效的企业治理机制 (刘斌,2011) ,它有助于抑制管理层的机会主义行为 (姜國华和张然,2007; 曲晓辉和邱月华,2007,等),减弱信息不对称程度,债权人预期的风险溢价补偿降低。根据以上分析,提出文章的假设一:

H1:在其他条件相同的情况下,会计稳健性与债务融资成本负相关。

2.2 机构投资者持股与债务融资成本

由于我国企业存在委托代理冲突,企业的利益相关方希望采取有效的治理机制以维护自身利益,但由于监督成本和实际实施的阻碍,监督职能只能由特定的大股东来执行。Shleifer和Vishny (1986)认为大股东(例如,机构投资者)能够通过参与企业治理等行为来减缓管理者和股东之间存在的代理问题。对机构投资者来说, 无论是积极地参与公司治理过程,还是影响高管的决策行为,都能有效地监管公司,降低公司债务违约风险和债务成本。机构投资者可以对公司各期财务报告相关数据进行准确评估和监督,然后向市场传递积极或消极的信号,因此减弱了公司和债权人的信息不对称程度,债权人所要求的风险溢价补偿也会随之降低。根据以上分析,提出文章的假设二:

H2:在其他条件相同的情况下,机构投资者持股与债务融资成本负相关。

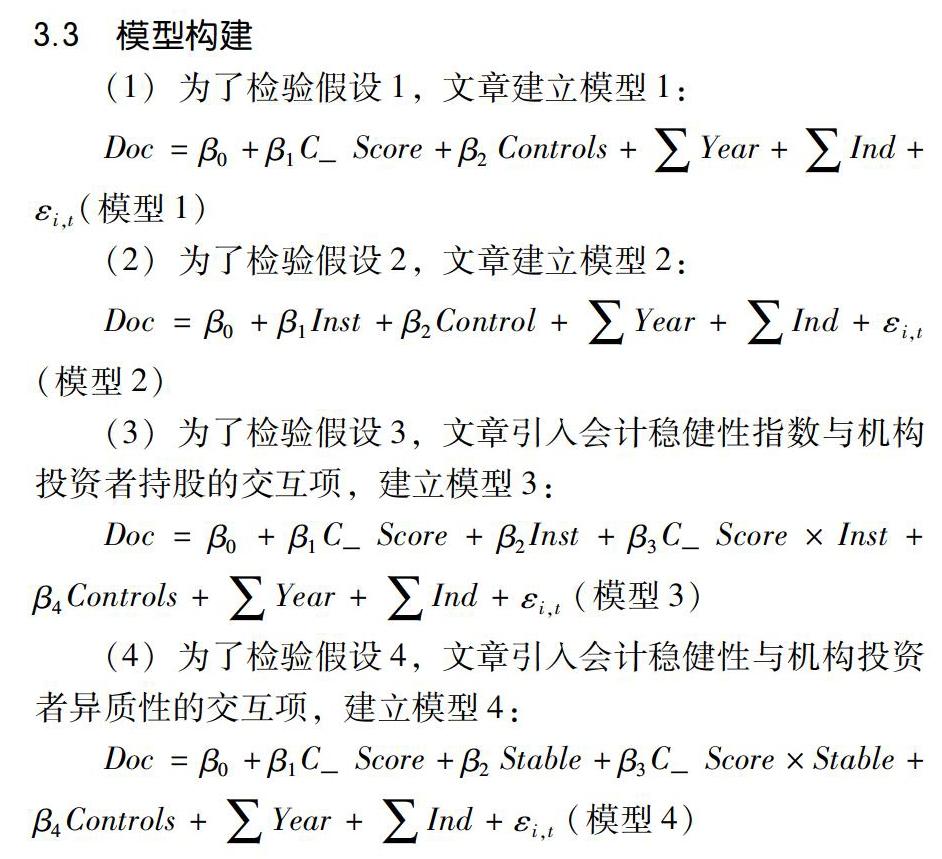

2.3 会计稳健性、机构投资者治理与债务融资成本

会计稳健性和机构投资者治理是公司提高信息质量和信号传递、缓解公司和债权人利益冲突的两种重要治理机制,均能降低企业的债务融资成本。那么会计稳健性和机构投资者治理在降低公司债务资本成本上的关系是什么?第一种可能的关系为会计稳健性和机构投资者治理在降低公司债务成本上呈互补关系,即机构投资者持股会促进会计稳健性与债务成本的关系。会计稳健性可以及时确认损失和减值,避免管理层的盈余操纵行为,机构投资者也可以监督管理层行为,两类机制的共同作用使得企业的财务信息更为可信,从而能进一步降低公司的债务成本。第二种可能的关系为会计稳健性和机构投资者治理在降低企业债务成本上呈替代关系,即机构投资者持股会弱化会计稳健性和债务资本成本的关系。在考虑企业的会计稳健程度进行决策时,债权人可能更多的关注机构投资者的治理活动,因而使得会计稳健性降低信息不对称的效用降低。此外,从异质机构的角度考虑不同类型的机构投资者对会计稳健性降低债务融资成本的关系的影响。持股比例相对较高,且不频繁进行交易的机构投资者往往更看重企业长期业绩和发展,此类投资者为稳定型机构投资者。相对地,持股比例较低,且交易活动频繁的机构投资者往往更注重短期买卖价差,此类投资者则为交易型机构投资者。上述两类机构投资者的持股目的表明相对于交易型机构投资者,稳定型机构投资者能更深入地掌握公司的经营状况,更为积极地监管公司管理层的行为(Chen,2007),即稳定型机构投资者对会计稳健性和债务成本的关系影响更大。根据以上分析,提出文章的假设三和假设四:

H3a:在其他条件相同的情况下,会计稳健性和机构投资者持股在降低债务成本上存在替代效应。

H3b:在其他条件相同的情况下,会计稳健性和机构投资者持股在降低债务成本上存在互补效应。

H4a:在其他条件相同的情况下,相对交易型机构投资者,稳定型机构投资者会进一步使会计稳健性与债务成本关系弱化。

H4b:在其他条件相同的情况下,相对交易型机构投资者,稳定型机构投资者会进一步使会计稳健性与债务成本关系强化。

3 研究设计

3.1 样本选择和数据来源

本研究以2012—2017年我国沪深两市的A股上市企业数据为初始数据,异质机构指标计算由于涉及连续前三年持股比例的标准差,所以选取2009—2017年的样本数据。除利息支出和机构投资者治理指标数据来源于WIND数据库数据外,其他相关数据均来源于CSMAR数据库。研究剔除了金融类上市企业、ST企业和相关变量数据缺失的样本,为了消除极端值对回归结果的扰动,文章对所有连续变量在1%和99%分位数上进行winsorize处理。文章选用EXCEL、STATA14等统计软件进行数据处理以及模型的回归分析。

3.2 变量设定与模型构建

3.2.1 被解释变量-债务融资成本(DOC)

已有文献中,债务融资成本的衡量方法比较丰富,目前并没有形成统一意见。文章借鉴Zou 和Adams( 2008)、魏志华(2012)和徐经长(2017)等学者的研究设计,采用利息费用占比来表示上市公司的债务融资成本。

债务融资成本=利息支出/平均负债总额(1)

3.2.2 解释变量-会计稳健性(C_Score)

研究借鉴 Khan和Watts(2009)创设的C-Score模型来衡量企业每年的稳健性水平。Khan和Watts(2009)在Basu(1997)的基础上采用公司规模(Size)、资产负债率(Lev)、市场价值与账面价值之比(MB)三个工具变量估计会计稳健性指数,并得到学术界的广泛推崇。具体运用模型如下:

3.2.4 控制变量

借鉴以往学者的研究,文章选取盈利能力(Roa)、资产负债率(Lev)、产权性质(Soe)、高管薪酬(Pay)、审计事务所(Audit)和上市时间(Age)作为控制变量,同时控制行业(Ind)和年度(Year)变量的影响,并将所有变量的名称、符号和定义说明汇总如表1所示。

4 实证分析

4.1 描述性统计

模型中涉及的主要变量的描述性统计汇总结果如表2所示。由表2可知,被解释变量债务融资成本Cod的均值和中位数分别为0.022和0.02,标准差为0.015,表明公司的债务融资成本存在一定差距,平均而言,公司的债务融资成本为2%。解释变量会计稳健性C_Score的平均数是0.024,最大达到0.19,最小为负数,表明我国上市公司内部存在会计稳健性,且不同公司呈现的稳健性程度差距大。调节变量机构投资者持股比例Inst的平均数与中位数分别是0.335与0.328,标准差达到0.328,表明国内企业的机构投资者持股比例平均达33%,但与发达国家还有一定的差距。机构投资者异质性指标Stable的平均数为0.507,说明选取的上市公司中稳定型投资者稍多于交易型,差异不大。控制变量的描述性统计不一一赘述,统计结果与前人的研究基本相同。

4.2 回归结果

4.2.1 会计稳健性、机构者持股与债务融资成本

表3第(1)(2)(3)列示了研究假设一、二和三的回归结果,其中被解释变量均是公司债务融资成本Cod。模型一的C_Score的系数β1为负数,且至少在1%的水平上显著,说明公司的会计稳健性指数越高,债务资本成本越低,验证了文章提出的假说H1。模型二中的Inst的系数β1同样显著为负,表明机构投资者持股比例越高,企业偿付的债务融资成本越低,验证了文章提出的假说H2。模型三中交互项C_Score×Inst对应系数β3至少在1%的水平上显著为正,即机构投资者持股会弱化会计稳健性对公司债务融资成本的降低作用,文章提出的假说H3a得以验证。模型设定的控制变量中,盈利能力、产权属性、高管薪酬以及审计事务所均和债务融资成本负相关,资产负债率与债务融资成本正相关。上市时间与债务融资成本显著正相关,与预期结果不符,但是与前人研究结果相同(徐经长,2017),可能是因为已上市时间越久,公司的规模和债务承受能力更强,债权人因此要求更高的回报利息。

4.2.2 会计稳健性、机构投资者异质性与债务融资成本

表3第(4)列示了研究假设(4)的回归结果,其中被解释变量为债务融资成本Cod。第(4)列交互项C_Score×Stable对应系数β3是0.0111,并在5%的水平上显著,表明机构性质会对会计和债务成本的关系产生影响。在稳定型机构投资者发挥更高治理作用的前提下,稳定型投资者会进一步对会计稳健性和债务资本成本的关系形成约束效应,假设H4a成立。假设三和假设四的结果均表明,会计稳健性和机构投资者治理两种治理机制同时发挥作用时,债权人可能更加关注机构投资者对于公司信息披露的積极效应,对企业会计稳健性需求降低,会计稳健性和机构投资者治理在降低债务成本上呈现替代关系,而非互补关系。

5 稳健性检验

首先,为缓解会计稳健性、机构投资者治理和债务成本可能产生的内生性问题,文章选取滞后一期的债务成本作为因变量来进行稳健性检验。除部分控制变量的显著性水平有变化外,主要回归结果与前文基本一致。

其次,国内关于会计债务资本成本的衡量指标较为丰富,文章借鉴蒋琰(2009)等使用的利息费用指标作为债务资本成本的替代变量。具体计算公式为:

债务融资成本=利息支出/长短期债务总额平均值 (5)

式中,长期负债包括一年内到期的长期借款、长期借款、应付债券、长期应付款、其他长期负债项,短期负债为资产负债表中的短期借款。回归结果与前文一致,说明文章的结果具有稳定性。

6 研究结论

文章以2012—2017年我国沪深A 股上市公司为样本,研究了会计稳健性与机构投资者治理对公司债务融资成本的交互影响。研究结果表明,会计稳健性与债务融资成本负相关,机构投资者持股与债务融资成本负相关,机构投资者持股会在一定程度上弱化会计稳健性和债务成本的负相关关系。根据机构投资者持股目的将其划分为稳定性和交易型两类时,发现相对于交易型机构投资者,稳定型机构投资者会进一步减弱会计稳健性与债务融资成本的负相关关系。这说明会计稳健性和机构投资者治理均有利于降低公司的债务融资成本,并且会计稳健性和机构投资者治理这两种治理机制在降低债务融资成本上呈现替代的关系。文章的研究启示在于,会计稳健性作为公司的一項重要的信息质量要求,有利于降低企业和利益相关者的信息不对称,同时机构投资者也能通过提高信息透明度来减弱信息不对称程度,企业要注意对这两种内外部治理机制的识别和运用,以期实现保持合理债务融资成本的目标。

参考文献:

[1] 郑登津,闫天一.会计稳健性、审计质量和债务成本[J].审计研究,2016(2):74-81.

[2] 李争光,曹丰,赵西卜,等.机构投资者异质性、会计稳健性与债务资本成本[J].当代财经,2017(2):122-132.

[3] 刘斌,吴娅玲.会计稳健性与资本投资效率的实证研究[J].审计与经济研究,2011,26(4):60-68.

[4] 陈爱华.异质性、机构投资者与会计稳健性[J].审计与经济研究,2014,29(6): 75-82.

[5] 李争光,赵西卜,曹丰,等.机构投资者异质性与会计稳健性——来自中国上市公司的经验证据[J].南开管理评论,2015,18(3):111-121.

[6] 徐经长,张东旭,刘欢欢.并购商誉信息会影响债务资本成本吗[J].中央财经大学学报,2017(3):109-118.

[7] SHLEIFER A, VISHNY R W.Large shareholders and corporate control [J].Journal of Political Economy,1986, 94(3) : 461-488.

[8] ZOU H,ADAMS M B. Debt capacity,cost of debt,and corporate insurance[J].Journal of Financial and Quantitative Analysis,2008,43(2) : 433-466.

[9] BASU S. The conservatism principle and the asymmetric timeliness of earnings [J].Journal of Accounting and Economics, 1997, 24(1): 3-37.

[10] KHAN M, WATTS R L. Estimation and empirical properties of a firm-year measure of accounting conservatism[J].Journal of Accounting and Economics, 2009, 48(2-3): 132-150.

[11] ELYASIANI E, JIA J J. Institutional ownership stability and BHC performance [J].Journal of Banking and Finance, 2008, 32(9): 1767-1781.