基于面板向量自回归模型的碳排放权市场与原油市场相关性分析

2020-02-04杜军,童瑶

杜 军,童 瑶

(长沙理工大学 经济与管理学院,湖南 长沙 410076)

一、引言

碳排放交易市场作为新一轮国际竞争关键阵营受到越来越多国家的关注,如何将本国的碳排放交易市场建设成主导国际碳排放交易市场的中坚力量,各国都在紧锣密鼓地行动。我国于2018年3月颁布了《深化党和国家机构改革方案》并成立了生态环境部(MEE),将国家发展改革委员会气候变化司和前环境保护部纳入其中。目前,生态环境部和地方政府正在试点评估,将区域试点项目与国家排放交易系统(ETS)结合起来并根据2016—2017年的历史数据报告和验证,推出和建设交易和注册平台,并组织专家工作组编写模拟交易以及津贴和分配计划。

随着美国页岩油气的开发,石油作为战略性能源的重要性势必会遭到削弱,这就使得碳排放配额成为下一个战略性能源产品的重要议题,尽管在建立碳排放交易市场的初期影响其价格波动的因素很多且不确定,但在过渡阶段,应当把石油与碳排放配额放在一个框架下来探讨其中的内生性。

试点碳排放系统历史数据报告和验证是建立在全国排放交易系统的基础之上的,良好的数据质量有利于促进市场的发展,并且能够为全国排放交易系统提供经验。因此,本文将国内碳排放交易市场与国际碳排放交易市场纳入一个研究框架来分析,并根据试点碳排放系统历史数据波动率、欧盟排放交易系统价格波动率与原油价格波动的异同,从而验证数据的质量,进一步讨论试点排放系统的经验以及对建立全国排放系统的意义。

二、文献综述

影响碳配额价格波动的因素有许多,从宏观层面来分析,有经济发展水平、政策因素等;从微观层面分析,有相关商品价格变化等。赵选民和魏雪(2019)[1]认为企业对于传统能源的消费是碳排放的重要来源,并利用我国七个碳排放交易试点省市碳排放交易价格数据与国内外的主要传统能源价格指标进行面板数据广义最小二乘估值,研究表明各传统能源价格与碳排放交易价格之间均存在显著的负相关关系。李春燕和温作民(2019)[2]利用时变参数模型研究影响碳排放期现货收敛性的因素,发现传统能源和碳排放交易市场的成熟度对收敛性产生较强的影响,而经济因素和政策对收敛性产生较弱的影响,黄金则对其不产生影响。之前的研究均表明传统能源对碳排放价格产生了显著的影响,随着新能源产业的发展,碳排放价格的上升是否有利于其发展呢?Lin和Jia(2019)[3]认为排放交易系统(ETS)有直接影响能源消耗、环境质量和经济的潜力,而ETS价格是ETS市场的关键。该论文还发现,当该机制尚未完全确定时,ETS价格是不可预测的。它进一步指出,由于ETS价格与ETS机制之间的高度关系,当该机制尚未完全确定时,ETS价格是不可预测的。这些发现将有助于政策制定者建立健康的ETS市场。重要的意义是我们可以通过调整这些机制来调整市场价格。进一步,Lin和Jia(2019)[4]指出随着排放交易体系价格水平的提高,国内生产总值将进一步减少。能源行业的产出比其他行业对ETS价格更敏感。ETS价格较高,ETS价格降低的化石能源消费边际减少量较小。此外,低价的碳排放交易价格将削弱碳排放市场减少排放的能力。较高的碳排放交易价格将导致二氧化碳排放量的减少,但经济成本不容忽视。并认为,中国ETS试点城市的ETS价格过低,几乎无法减少排放。并建议将ETS价格维持在10美元,碳排放价格逐步提高至20美元。曾清(2018)[5]研究碳排放配额价格和传统能源公司股价、新能源公司股价来研究其关系的差异性。研究表明,传统能源公司股价与碳排放价格的关系就目前来看是强于新能源公司股价与碳排放价格之间的关系的,但是短期存在一个由负转正的影响过程。杜子平和刘富存(2018)[6]基于GA-BP-MIV神经网络模型,并利用MIV方法计算了能源价格、宏观经济发展等七大类16个指标对区域碳排放价格变化的影响程度。冯家丛等(2018)[7]基于2014年6月至2017年6月北京、上海、广东、深圳、天津、武汉6个省市的实际数据对试点碳排放市场的影响因素进行实证分析。研究认为:碳排放市场与国际市场发展具有显著的负相关关系;碳配额价格与不同能源价格具有不同的相关关系;碳配额价格与宏观经济发展具有负相关关系;碳配额价格与工业发展状况具有正相关相关;碳配额价格与空气质量指数具有负相关关系;碳配额价格与季节具有显著相关关系;碳配额价格受不同城市间个别因素差异影响而有所不同。

碳配额价格与传统能源的关系要显著强于其他因素对其波动的影响,在分析过程中其他因素对碳市场价格的影响甚至小到可以忽略不计。Usman等(2020)[8]分别研究了巴基斯坦清洁能源消费对碳排放的短期和长期影响。崔婕等(2018)[9]在同一框架下考虑碳配额现货市场、能源市场和资本市场间的动态关系,认为三者间构成协整关系,碳排放市场对能源市场、资本市场都有影响。张积林(2016)[10]采用中国制造业采购经理人指数为内生变量建立碳配额价格的向量自回归模型,应用脉冲响应函数、方差分解等方法分析两种之间的动态关系。吴振信等(2015)[11]构建VAR模型研究欧盟EUA、布伦特原油和伦敦股票市场之间的联动关系。三者之间存在显著的双向非线性格兰杰因果关系,互为原因、相互促进。但是,碳排放交易市场的波动主要是由其自身因素造成的,受油市和股市的影响很小。郇志坚和陈锐(2011)[12]研究欧盟EUA和CER期货价格的关系。钟世和和曾小春(2014)[13]分析碳排放价格对我国能源价格及物价波动的影响,认为碳排放价格波动构成我国能源价格波动的原因,但对消费者价格指数影响较小。文中分析碳排放价格波动源于两个方面:碳排放交易市场上交易者之间需求与供给力量的较量。

随着碳配额市场的发展,碳金融作为一个新兴的金融市场吸引了许多学者对其定价进行研究。Lyu等(2020)[14]使用马尔可夫链蒙特卡洛随机波动率模型和小波多分辨率模型来分析湖北、上海和深圳的碳排放试点市场中的价格收益率波动性和价格波动的动态特征。并将这些市场中的价格变动与欧盟(EU ETS)的排放交易系统进行比较。结果表明,湖北、上海、深圳和EU ETS的碳配额价格存在波动性集群。中国的碳排放交易试点市场和EU ETS一样,在波动稳定性方面都存在不足。从长远来看,中国的碳排放交易市场缺乏详细的发展计划,这是至关重要的,因为市场体系的建设还不是最理想的。从短期来看,中国的碳排放交易市场并不活跃,参与者对风险的态度极为敏感。Li等(2020)[15]基于包括STOXX600指数、煤炭、原油价格、天然气价格以及欧洲清洁能源公司股票价格等多个来源的数据集,使用BP神经网络模型来模拟长期趋势,探讨欧盟碳配额交易中碳期货产品的价格特征。刘维泉和郭兆晖(2011)[16]通过随机波动模型,建立欧盟排放交易系统期货市场风险度量模型。研究表明欧盟配额具有一般金融数据的特征,并且金融危机加强了欧盟配额期货市场风险,价格下跌风险要高于价格上涨风险。徐天艳(2011)[17]运用GARCH模型研究芝加哥气候期货交易所上市交易的核证减排期货价格波动性特征,发现核证减排期货同样具有金融资产价格波动性的特征,并且存在高阶ARCH效应。通过GARCH(2,1)-M模型发现,核证减排期货市场收益率与波动密切相关,一般风险大的收益率也高。吴振信和万埠磊(2012)[18]通过建立时间序列模型,研究欧盟碳排放配额日交易结算价格的收益率波动特征。证实了EUA价格波动具有尖峰肥尾、异方差、长记忆性和不对称性等特征,其中利空消息对市场带来的负面效应远大于同等程度的利多消息。田园等(2015)[19]根据在险值(Value at Risk)理论、条件方差理论以及极值理论,构造GARCH-EVT-Var模型,度量欧洲碳排放交易系统和芝加哥气候环境交易所两个市场的正常波动和极端情况下的期望风险。通过对比两个市场的波动情况、市场效率以及市场风险,认为碳排放交易市场下跌风险更大,并且下跌的信息对于市场的影响更明显。这与传统金融市场的表现极为相似,因此可以借鉴研究传统金融市场的方法研究碳排放市场。蒋志雄和王宇露(2015)[20]运用价格价值理论、价格市场理论和证券市场微观结构等理论研究强制碳排放交易市场的价格形成机制。常洁(2015)[21]将实物期权理论运用于中国清洁发展机制(CDM)项目投资价格临界值预计。这种动态的临界值价格有利于政府实时确定拍卖底价。郭白滢和周任远(2016)[22]运用HP滤波法,发现我国各个碳排放交易试点在履约期内价格变化具有相似的季节性特征。同时把一个典型的履约期划分为四个阶段:交易启动期、平稳交易期、履约冲刺期和履约截止临近期。机构和个人投资者的引入,市场容量的扩大以及企业对于交易需求的提升都使得上海碳排放交易价格波动在履约前后发生了结构性的变化。贾君君等(2017)[23]通过在传统AR-GARCH模型的均值方程和波动方程中加入双边修正虚拟变量,提出双边修正虚拟变量的事件研究方法,分析欧盟碳排放市场国家配额分配计划公告和核证排放量公告的发布对碳排放价格的潜在影响。实践证明双边修正虚拟变量方法能够有效地捕捉公告事件对碳排放价格收益率的波动性事前、事后的影响过程。不同公告事件的影响不同。海小辉和杨宝臣(2014)[24]考虑到不同化石原料的二氧化碳排放成本和不同化石原料的排放水平下对欧盟电力企业成本的影响,构建了欧盟电力企业在碳排放市场中的均衡模型,并通过动态条件相关多变量广义自回归条件异方差模型分析了欧盟排放交易系统第二阶段欧盟排放权交易和能源市场的动态条件相关关系。碳排放市场与各能源市场的动态条件相关系数均为正,具体来说,碳排放市场与煤炭市场、碳排放市场与天然气市场之间的动态条件相关系数波动相似,波动频率较大,幅度较小;而布伦特原油价格对碳排放市场无直接影响,它是通过天然气市场对碳排放市场产生影响。

三、实证设计与分析

下面我们运用面板向量自回归模型,研究欧盟碳排放市场与中国碳排放市场相对于原油市场的关系。其中,中国选取北京作为试点碳排放市场的原因是北京的碳排放价格相对于其他城市明显偏高。Bayer和Aklin(2020)[25]提到人们普遍认为,碳排放市场需要高价格才能减少排放。结果,许多观察者仍然对诸如欧盟排放交易系统(EU ETS)之类的举措表示怀疑,该体系的价格仍然较低(与碳的社会成本相比)。本文选用数据区间为:2017.01.06—2020.07.30,中国市场原油数据采用胜利原油现货价格;欧洲市场分别选用欧盟排放配额现货价格和布伦特原油现货价格作为样本,共1840条数据,作为研究依据。

对平行数据考虑下面的AR(1)过程:

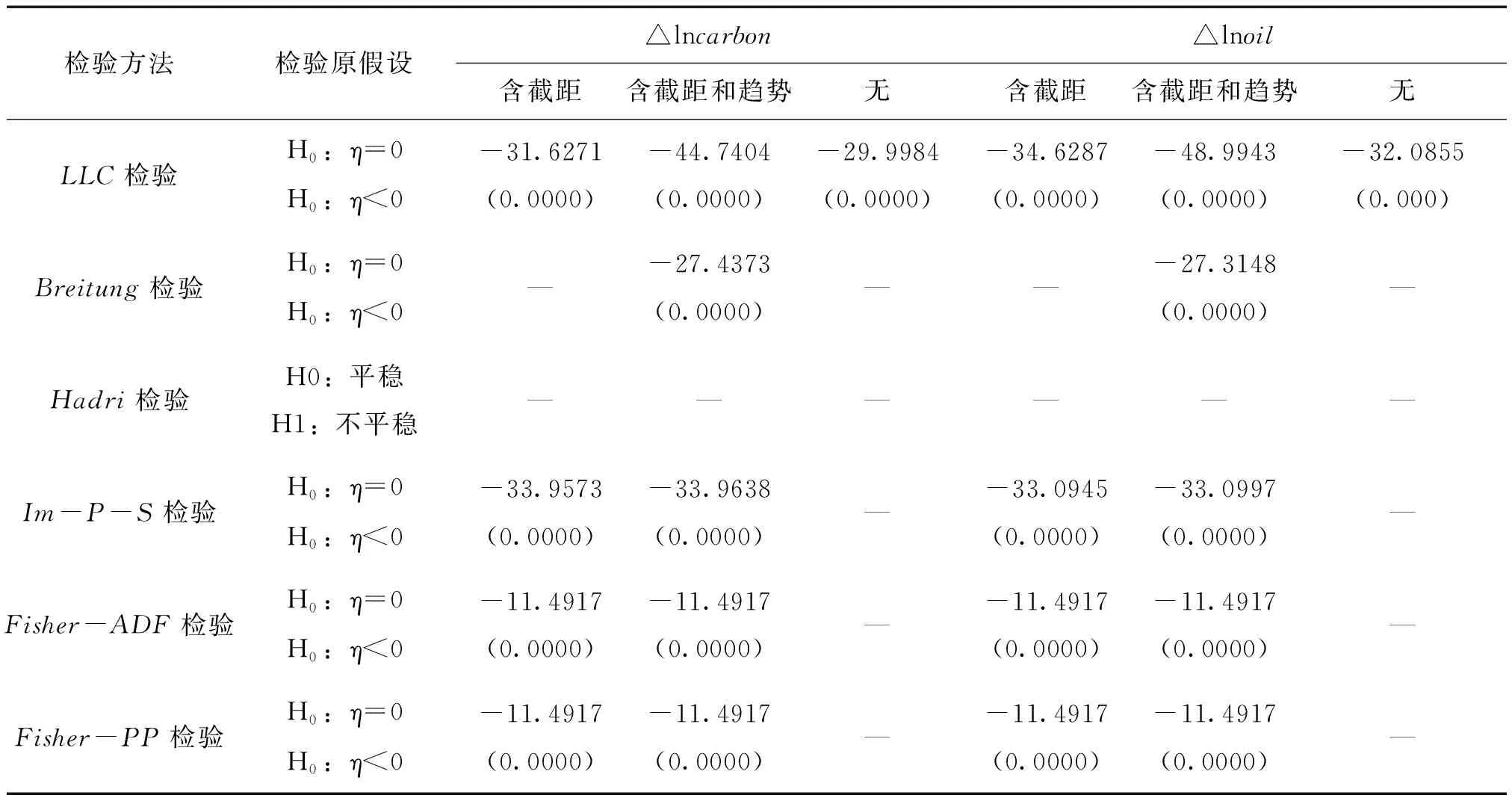

(1)

式中:xit表示模型中的外生变量向量,包括各截面的固定影响和时间趋势。N表示截面成员的个数,表示第i个截面成员的观测时期数,参数为自回归的系数,随机误差项相互满足独立同分布假设。因此,对于上式所表示的AR(1)过程,如果,则对应的序列为平稳序列;如果,则对应的序列为非平稳序列。一般根据各面板之间的根是否相同,将面板数据单位根检验方法分为:相同根情况下的单位根检验和不同根情况下的单位根检验。具体见表1。

表1 碳排放配额面板数据单位根检验结果

对于碳排放配额的收益率,含有截距项与含有截距项和趋势项的检验结果均一致拒绝原假设,不存在单位根。

(一)面板VAR模型滞后阶数的选取

建立面板向量自回归的第一步就是确定滞后阶数。在选择滞后阶数时,一方面想要滞后阶数足够大,才能很好地反映所构造模型的动态特征。但是没有两全其美的事情,滞后阶数越大,需要估计的参数也就越多,模型的自由度就会减少。一般在实证研究中会综合考虑几种确定滞后阶数的方法,以期达到滞后项的选择与自由度的多少之间的一个平衡。实证研究中,比较常用的方法是AIC(akaike information criterion)信息准则和SC(schwarz criterion)信息准则,SC信息准则有时又称为BIC(bayesian information criterion)信息准则,一般的计算公式为:

(2)

(23)

其中,n是VAR模型中待估的参数个数,k是内生变量个数,T是样本长度,d是外生变量的个数,p是滞后阶数。根据表1的结果,碳排放配额与原油之间的面板向量自回归模型选择最优滞后阶数是1。

表2 面板向量自回归滞后阶数选择

(二)面板VAR模型的GMM估计

根据选取的滞后阶数,我们采用广义矩估计得到了碳排放配额与原油收益率之间的面板向量自回归模型。从碳排放配额收益率方程中可以看到,滞后1阶的原油收益率是显著的,表明原油的收益率增加导致碳排放配额收益率的减少,且符号符合一般的经济学原理。从原油收益率方程中可以看出,滞后1期的碳配额收益率是显著的,表明碳排放配额的收益率增加导致原油收益率的增加,这一结论与碳排放配额收益率对原油收益率的影响正好相反。

(三)面板VAR模型的检验

只有符合假设条件的模型才能运用其做下一步的研究,非结构化建模不同于以往的结构化建模,检验其稳定性的方法是——格兰杰因果检验。格兰杰解决了检验自变量是否引起因变量的问题,主要看现在的因变量能够在多大程度上被过去的自变量解释,加入自变量的滞后值是否使解释程度提高。如果自变量在因变量的预测中有帮助,或者自变量与因变量的相关系数在统计上显著,就可以说存在格兰杰因果关系。

表3 VAR(1)模型的参数估计结果

表4 Granger因果检验的结果

从表4的结果可以看出:在碳排放配额收益率方程中,能够显著地拒绝碳排放配额波动率不是原油波动率的Granger原因的原假设,说明碳排放配额收益率是内生变量,这很好地展示了目前国际上把碳排放市场评价为抢占下一轮经济制高点的主战场,而其与战略性能源产品——原油的内生关系也表明碳排放市场的能源安全属性。而原油波动率方程中,原油波动率却不是碳排放配额波动率的Granger原因,这说明目前碳排放市场发展不完善的情况下,这种碳排放市场与能源市场的关系是极其不稳定的。

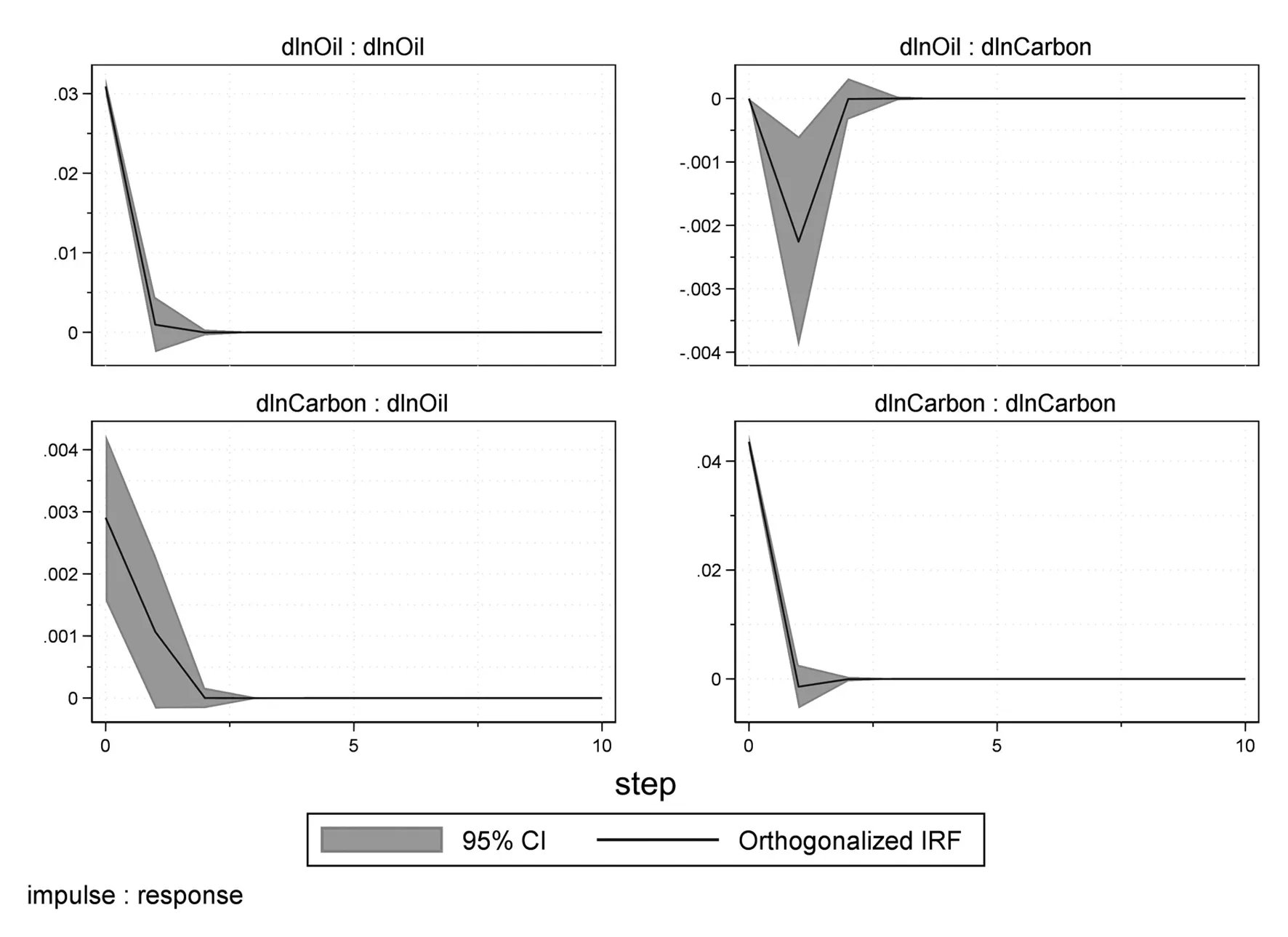

证明了系统的Granger关系之后,还需确保模型的稳定性才能进行脉冲响应函数和方差分解。一般认为特征根落在单位元内说明模型是稳定的(见图1)。

图1 VAR(1)模型AR根倒数图

(四)面板VAR模型的分析

面板向量自回归模型很少能从模型自身得到定性解释。实践中,研究者常常对外生冲击在面板向量自回归系统中内生变量之间的传递感兴趣。由图2,我们认为原油波动的冲击直接对滞后期的碳排放配额波动产生影响。而碳排放配额波动对同期的原油波动产生影响。具体为,从图2右上图可知,碳排放价格波动率对来自油价波动率的一个标准差的新息冲击,在滞后1期时达到峰值,反应为-0.002,随后有下降趋势,到滞后3期时为0%;由图2右下图可知,油价波动率对来自碳排放价格波动率的一个标准的冲击,在滞后一期时冲击效应接近于0,随后保持上升趋势,逐渐为0。有此可知,碳排放价格波动率与油价波动率之间的相互冲击是十分不同的。油价波动率对碳排放价格波动率的影响要远远大于碳排放价格波动率对于油价波动率的影响。

图2 基于VAR(1)系统的冲击变量图

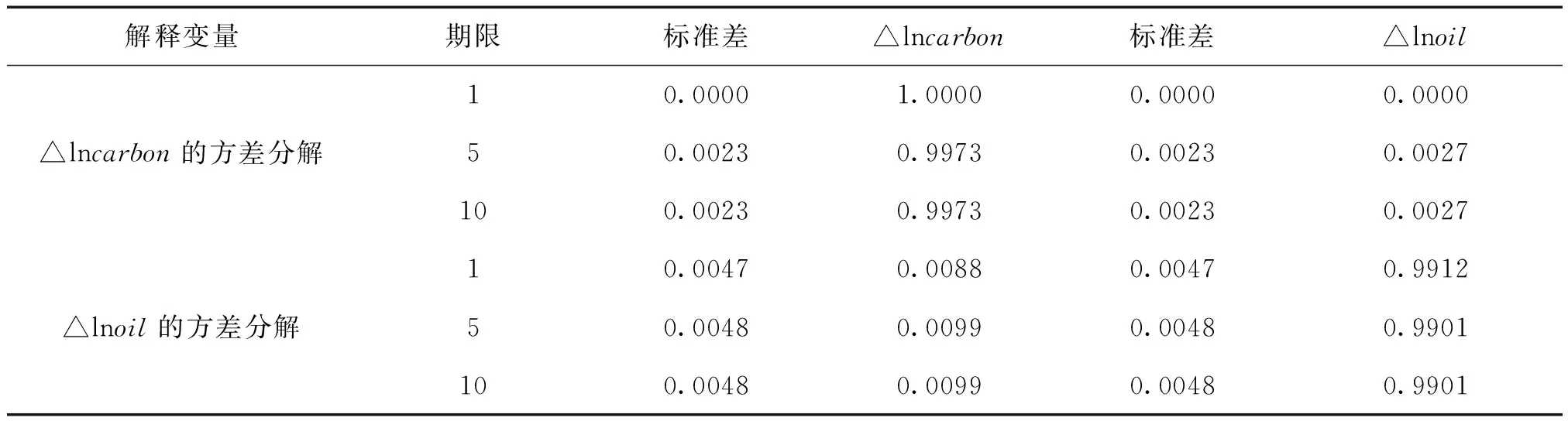

进一步考虑方差分解的结果,碳配额波动对原油波动的预测值标准差贡献不大,从第零期的0.47%增加到第五期的0.23%并稳定在这个水平;而原油波动对碳排放配额波动的预测值误差的贡献从无到第五期的0.23%并保持稳定(表5)。

表5 各内生变量预测误差的方差分解

四、结论

本文通过研究碳排放交易市场与原油市场的相互关系,发现不同碳排放市场与原油市场的关系存在不对等的差异。碳排放市场是原油市场的格兰杰原因,而原油市场却不是碳排放市场的格兰杰原因。这可能是影响碳市场价格的原因很多,而影响原油市场的原因较少。碳排放市场主要是为了防控温室气体排放而建立的,就欧盟碳排放市场的碳配额价格来说,当碳配额价格较高时企业就会想方设法来降低二氧化碳等温室气体的排放,比如换用较清洁的能源——天然气;当碳配额价格较低时,企业并不认为有必要采取任何减排措施。石油作为煤炭与天然气之间污染程度的燃料也就对碳配额价格的影响不会太大。

然而,对于石油对碳配额价格的影响就要从战略性能源产品来分析。自从工业革命以来石油作为最主要的能源就受到主要大国的抢夺,石油资源丰富的中东地区就理所当然地成为兵家必争之地。可以说油价的涨跌不能纯粹用商品市场的供求关系来解释,这更多的是各国之间的博弈。例如,美国对伊朗领海的霍尔莫兹海峡的军事挑衅,这会对中东造成危险局势从而影响其石油政策。各国为了在这种不确定的因素下担惊受怕就会减少石油进口转用其他燃料。但是,温室气体的排放使得碳配额价格上涨,碳排放市场又为这种燃料使用的转换产生了阻力。

随着全球变暖等世界性问题的出现,建立碳市场、减少温室气体排放是必由之路,也是树立良好大国形象的举措。因此,我国要抓紧建立统一的碳排放交易市场。在建立全国ETS的过程中要借鉴试点碳排放市场的成功经验,但也不可对成功经验盲目生搬硬套。在试点碳排放市场“干中学”的经验中可以看出,改革开放给我们的经验并不适合在建立碳排放市场中运用,边干边学使得在建立试点碳排放市场的过程中有点像爬坡的火车动力不够,所以在建立全国碳排放交易市场的过程中一定要做好顶层设计。