经济波动、财务业绩持续性与非效率投资

2020-02-03李春玲王晶陈百莹

李春玲 王晶 陈百莹

【摘要】基于我国A股上市公司2007~2017年的经验数据,运用多元回归分析方法,就经济波动、财务业绩持续性对企业非效率投资的影响进行实证检验。研究发现,由于代表性偏差,在经济上行时期或投资前存在持续性高财务业绩的公司有更高水平的投资过度或者更低水平的投资不足。进一步考虑宏观经济波动和微观持续性高财务业绩共同对企业非效率投资的影响,发现经济波动与持续性高财务业绩可以共同促进企业的投资过度,并且可以缓解企业的投资不足。研究结果拓展了行为金融学在投资决策方面的应用,为企业管理者规避非效率投资提供了新的依据。

【关键词】经济波动;财务业绩持续性;投资过度;投资不足;代表性偏差

【中图分类号】F272【文献标识码】A【文章编号】1004-0994(2020)02-0032-7

【基金项目】河北省教育厅人文社会科学研究重大课题攻关项目“加快我省国有企业转型升级的路径选择和对策研究”(项目编号:ZD201904);河北省研究生创新资助项目“管理层认知偏差对企业非效率投资的影响研究”(项目编号:CXZZSS2018045)

一、引言

传统的理性决策理论以“经济人”假设为基础,认为管理者在获知充分信息的情况下,会追求自身利益的最大化。但随着行为金融学的不断发展,行为决策理论逐渐成为主流。20世纪50年代,Simon[1]首次提出了人类有限理性的概念,揭示了人们在决策过程中不遵循逻辑、概率、决策理论等规范性原则,导致各种对规则的偏离和认知谬误,打开了行为金融学的大门。

在不确定环境下,投资者往往不可能通过获得全部的信息来做出完全理性的决策,他们通常会走思维上的捷径,依靠以往的经验,通过有限理性来做出合理的决策[2]。行为金融理论认为,投资者的心理决策具有下述两类特征,即启发式和框架依赖,致使投资者产生一系列系统性的决策失误。其中,启发式偏差包括代表性偏差、可得性偏差、过度自信以及锚定效应。

代表性偏差是人类最稳固的认知偏差之一。人在面对复杂的环境时,会过度关注事物之间的相似性,非理性地认为将来的模式与过去相似,从而通过寻求熟悉的模式来做出决策,并且不考虑这种模式形成的原因或重复的可能性[3]。认知心理学将这种推理过程称为代表性启发式,主要是指人们倾向于根据样本是否代表(或类似于)总体来判断其出现的概率。从本质上讲,它是一种依赖于刻板(固定)印象形成的,快速而非理性的心理行为[4]。Tversky、Kahneman[5]最先展开了对代表性偏差的研究,揭示了人们在该认知状态下对信息的处理和加工存在严重偏差。DeBondt、Thaler[6]则将这一心理特征引入了对投资者的研究,发现在进行概率修正时,投资者往往反应过度,即对近期的信息给予较大权重,而忽视整体的几率。

代表性偏差势必会造成系统性的判断偏差。譬如当一家公司连续三年利润翻番,投资者立即对此股票做出买入的决定。这就是代表性偏差的表现。连续三年利润翻番,是一个优秀公司的代表性特征,但并不意味着这家公司真的就是那么优秀。投资者在做出判断的时候过度关注该公司目前的业绩成就,而忽略了很多其他信息,比如公司历史业绩情况、近期高管持股变动、有无可能粉饰报表、公司的未来盈利状况、有无发展前景、业绩能否持续等。

在企业经营过程中,管理者需要不断获取信息并做出决策。投资决策直接关系到企业的价值创造和宏观层面的资源配置,而在现实企业中普遍存在不同程度的非效率投资。国内外学者从委托代理理论和融资约束理论等方面进行了研究,然而这些理论均隐含假定企业管理者与投资者都是追求效用最大化的理性决策者,没有考虑其自身认知偏差的影响。管理者做出决策的过程,实际上是对其所获取的内外部信息进行加工处理的一个认知过程。在这个过程中,由于有限理性,管理者不可能完美无误地处理信息,对这些信息的加工偏差扭曲了管理者的认知,致使其做出有偏决策。管理者的信息来源主要是宏观经济信息和微观企业信息。那么这些信息是如何引发管理者的认知偏差,从而影响企业的非效率投资呢?

基于此,本文以2007~2017年沪、深两市A股上市公司为样本进行实证分析,基于行为金融学的视角,从宏观和微观两个方面就企业信息对非效率投资的影响机制进行研究,发现在宏观层面,由于代表性偏差,经济上行时,管理者更容易投资过度,并且投资不足得到缓解;在微观层面,持续性高财务业绩会将管理者带入认知偏差的陷阱,在投资前存在持续性高财务业绩的公司投资过度更为严重且投资不足得到缓解。除此之外,本文进一步考虑了两者对非效率投资的交互作用,发现经济波动与持续性高财务业绩在一定程度上共同促进了投资过度,并且缓解了投资不足。长期以来,管理者在决策过程中容易忽视自身认知偏差的影响,无法从根源上来规避这种心理模式,本文的研究将有助于公司高管拓展对自身行为模式的认知,避免代表性偏差给公司造成不必要的损失。

二、文献回顾与研究假设

(一)经济波动与非效率投资

宏观环境是微观企业投资决策的先行指标,宏观经济的波动不可避免地会导致市场价格、公司绩效等基本面因素的变动,而这些恰恰是管理者决策的依据。Altman[7]通过研究发现,在经济处于衰退阶段时,上市公司的投资更容易出现问题。Kim、Burnie[8]通过分析美国上市公司的规模与宏观经济周期之间的相关关系,发现小型公司在经济繁荣时期业绩相对较好,在经济紧缩时期业绩相对较差。应惟伟[9]通过分析处于不同经济周期阶段企业投资与现金流敏感性的变化发现,经济周期与企业的投资决策具有很高的相关性。当经济处于扩张阶段时,上市公司往往会有更多的对外投资。江龙、刘笑松[10]通过研究发现,现金持有水平与宏观经济波动具有较强的相关性,而现金持有水平又直接影响管理者的投资决策,因此,经济波动与企业投资决策紧密相关。

由此可以看出,相比国外的研究,国内研究很少将宏观经济环境引入对企业微观行为的研究中。而管理者在做出决策时,身处宏观经济的大环境下,必然会将宏观经济环境作为其决策依据,根据市场状况来做出反应策略。同时,管理者又掌握着更多的企业内部信息,在进行投资决策时,面对更加多元化的复杂信息,由于认知的有限理性,他们也很难无偏差地处理这些信息。在宏观层面,经济的波动是影响人们未来收益预期和投资决策的重要因素,可能是激发认知偏差的外部冲击[11]。当经济上行时,一方面,整个社会产出增加,需求旺盛,投资机会增多,管理者由于代表性偏差,容易相信历史重演的可能[3],产生经济上行的预期,非理性地认为投资机会将继续增加,盲目扩大投资规模,进而可能选择投资于某些净现值小于零的项目,造成企业投资过度;另一方面,管理者對于经济发展的过度乐观以及投资力度的加大,也可以在一定程度上缓解企业的投资不足问题。由此,本文提出假设:

假设1:上市公司非效率投资程度与宏观经济的波动相关。在宏观层面,由于代表性偏差,在经济上行时,管理者更容易投资过度,并且可以有效缓解投资不足。

(二)财务业绩持续性与非效率投资

在企业投资决策中,管理者需要对多维度的绩效信息进行判断,而触发管理者认知偏差的信息必须具有鲜明的特征,更容易被管理者所接受和信服。其中财务报告提供的财务信息有助于预测公司未来的收益变化情况[12],从而会被管理者着重参考,而财务指标同样也是投资者进行投资最关注的项目[13]。这充分说明财务业绩信息是评估公司价值的重要信号。财务业绩信息相较于其他信息更加醒目,而这恰好是触发认知偏差的关键。除此之外,相较于普通信息,具有稳定特征的信息由于其连续的模式特性而过度被关注,更易激发管理者的代表性偏差[5]。Alwathainani[14]发现,公司历史财务业绩的一致性可以预测随后的价格变动,投资者对上市公司的稳定性财务业绩反应过度。钟马等[15]对2001~2012年我国上市公司的经验数据进行分析后发现,投资过度程度与公司财务业绩增长的持续时间显著正相关。根据以上证据,可以得知连续性的信息更容易提高管理者的神经敏感性,从而引发管理者的代表性偏差。当企业在投资前存在连续性的高财务业绩时,由于代表性偏差,管理者对该业绩反应过度,更加重视近期的信息,忽视公司整体的经济效应,在这种环境下,管理者信心膨胀,过于乐观,更加看好公司的发展前景,并且持续性的高业绩为企业提供源源不断的现金流,促使管理者加大投资力度,甚至投资某些净现值小于零的项目,进而造成企业的投资过度。同时,管理者对于企业业绩的过度看好以及投资规模的扩大,也会在一定程度上缓解企业的投资不足问题。由此,本文提出假设:

假设2:上市公司非效率投资程度与财务业绩持续性相关。在微观层面,由于代表性偏差,在投资前存在持续性高财务业绩的公司更容易投资过度,同时可以缓解企业的投资不足。

(三)经济波动、财务业绩持续性与非效率投资

管理者在决策过程中需要同时面对外部经济环境和内部业绩状况的约束,因此从宏微观角度探讨认知偏差对投资决策的影响是十分必要的。然而,将宏观经济政策与微观企业行为相结合是当前管理学中开展得较为薄弱的一个研究领域。李彬[16]基于宏观经济与微观企业特征相结合的视角,探讨了宏观经济波动、债务激进度与非效率投资的关系。陈之荣、赵定涛[17]从宏观、中观、微观三个角度实证检验了经济周期与存货投资的内在联系,发现存货投资的波动可以预测未来经济周期的变化。赵懿清等[18]将宏观经济波动的影响反映到微观企业行为上,探究了国有股权性质下企业投资的趋同行为。白俊、王婉婉[19]基于微观企业投资视角,发现在经济波动的冲击下,国有股权可以通过获得政府补助和担保提高投资的稳定性。综上所述,宏观经济波动和企业内部财务业绩都是影响管理者投资决策的重要因素。一方面,在经济上行时期,社会产出增多,需求旺盛,投资机会增加,由于代表性偏差,管理者在进行投资时会产生经济上行的预期,加大投资力度,造成投资过度,而这时投资前存在的持续性高财务业绩会使管理者进一步反应过度,扭曲管理者的认知,加剧企业投资过度;另一方面,管理者对于宏观经济和企业内部业绩的过于看好,会使其放松警惕,逐步扩大投资规模,从而在一定程度上缓解企业的投资不足问题。由此,本文提出假设:

假设3:管理者在同时面对外部宏观环境与内部财务业绩信息时,由于有限理性,产生代表性偏差:经济波动程度与持续性高财务业绩对于企业投资过度在一定程度上相互促进,同时有效缓解了投资不足。

三、研究设计

(一)变量选择及定义

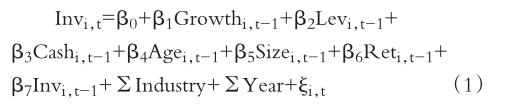

1.被解释变量。本文将企业非效率投资作为被解释变量,采用Richardson[20]的模型来度量非效率投资。具体模型如下:

其中:Invt为当年新增投资支出;Growthi,t-1为i企业期初托宾Q值;Levi,t-1为i企业期初资产负债率;Cashi,t-1为i企业期初现金存量;Agei,t-1为i企业t-1期期末上市年限;Sizei,t-1为i企业t-1期期末总资产的自然对数;Reti,t-1为i企业t-1期末的股票收益率;Industry和Year为设置的行业和年份虚拟变量。回归残差ε代表实际投资的非预期部分,即非效率投资,当残差大于0时,表示投资过度;残差小于0时,表示投资不足。另外,为便于理解,本文对该模型的负向残差取绝对值,代表投资不足的程度。

2.解释变量。

(1)经济波动。本文选择国内生产总值(GDP)增长率作为经济波动(Macro)的代理变量,通过GDP平减指数平减后的增长率剔除其长期趋势,增强该代理变量的可靠性。本文考虑到管理者对外界信息的传递及反应具有滞后效应,当宏观经济趋势向好或者紧缩时,这个信号不会立即被管理者所捕获,而是会通过整个社会的产出需求缓慢体现出来。宏观经济的波动是所有企业都面临的外部共性环境,而我国市场投资者对于经济基本面的波动比较敏感[21],这些信息会触发管理者的代表性偏差,做出当前模式在未来持续的预期,所以本文在模型中使用的是经济周期的滞后一期项,这样更加贴合管理者的决策心理。

(2)财务业绩持续性。本文借鉴Alwathainani[14]的研究,采用不同分组的虚拟变量来衡量财务业绩持续性(CP3)。当公司的财务业绩至少连续3年及以上高于同行业中位数水平,则CP3赋值为1,否则赋值为0。根据代表性偏差,管理者在决策时,会假定过去的行为模式延续到将来,并据此做出判断,连续的高财务业绩容易使管理者对该信息存在加工偏差,在决策中潜意识地过度看重存在连续性规律的信息,从而得出有偏结论。在模型中也采用该变量的滞后一期项。另外,由于凈资产收益率(ROE)反映了企业综合的盈利能力,所以此处使用ROE来度量企业的财务业绩。

3.控制变量。由于企业非效率投资的影响因素众多,本文借鉴类似的非效率投资的研究文献,选择成长机会托宾Q、资产负债率、现金持有量、公司规模、股权集中度、独立董事比例等作为控制变量,同时控制行业和年度效应。具体变量定义见表1。

(二)模型构建

为了检验假设1,本文引入经济波动变量Macro作为解释变量,将成长机会托宾Q、资产负债率、独立董事比例、股权性质等企业内部影响因素作为控制变量,来构建本文非效率投资的回归模型。另外,为了更好地考察宏观经济波动对不同类型的非效率投资的影响,本文将样本分为两组,即投资过度组和投资不足组,分别对模型(2)进行回归。具体模型如下:

其中,AdInv表示企业非效率投资的程度,在分析中分别为投资过度(OverInv)和投资不足(Under? Inv)。如果假设1成立,那么在投资过度样本中,β1的估计值为正,在投资不足样本中,β1的估计值为负,表明宏观经济的波动会加剧企业的非效率投资程度,经济上行时,管理者更容易投资过度,并可以有效缓解投资不足。

为了检验假设2,本文设定如下模型,在模型中加入财务业绩持续性变量(CP3)。如果假设2成立,那么在投资过度样本中,β1的估计值为正,在投资不足样本中,β1的估计值为负,表明在投资前存在持续性高财务业绩的公司,更可能发生投资过度,并且也会在一定程度上缓解其之前存在的投资不足问题。

为了检验假设3,本文在模型(2)和模型(3)的基础上引入宏观经济和微观业绩的交乘项,来考察在宏观经济和微观业绩的共同作用下,管理者投资决策的有效性。如果假设3成立,那么在投资过度样本中,该交乘項系数为正,在投资不足样本中,交乘项系数为负,表明宏观经济波动与持续性高财务业绩可以在一定程度上促进企业的投资过度,并可以缓解投资不足。

(三)样本选择

本文以2007~2017年沪深两市A股上市公司为原始样本,根据研究需要对样本进行如下筛选:①剔除金融行业公司;②剔除ST、ST类公司;③剔除存在严重数据缺失或异常值的公司;④剔除行业发生变更的公司。除此之外,由于研究需要,只保留时间连续的样本数据,最后实际得到2369家上市公司共14155个样本数据。其中,部分指标使用了滞后期变量,所以实际进入模型的包括2008~2017年共十年的数据。本文数据均来自于国泰安数据库,采用Sta ta 14.0软件对数据进行分析。

四、实证分析

(一)描述性统计

表2列示了主要变量的描述性统计结果。总体来看,我国上市公司大多存在着非效率投资的问题,其中投资不足的企业较多。公司年均新增投资额Inv为期初总资产的3.6%;在14155个观测值中有5534个观测值(39%)存在过度投资,平均过度投资额占期初总资产的3.876%;有8621个观测值(61%)存在投资不足,平均投资不足额占期初总资产的2.488%,低于投资过度的上市公司。经济波动的代理变量(Macro)均值为7.964%,中位数为7.650%。内部财务业绩持续性的代理变量(CP3)均值为0.167,中位数为0,说明至少有50%以上的上市公司不存在连续较高的财务业绩。

(二)相关性检验

根据本文所涉及变量的Person相关系数矩阵可以看到,新增投资(Inv)与经济波动(Macro)和财务业绩持续性(CP3)均在1%的水平上正相关,表明外部和内部环境向管理者传递的良好信息,会增加上市公司的投资额。其中过度投资额(OverInv)与Macro和CP3均在1%的水平上显著正相关,说明管理者在获知并处理该信息时,由于代表性偏差,造成企业的投资过度。另外,投资不足额(UnderInv)与Macro和CP3均在1%的水平上显著负相关,进一步表明在外部和内部环境向好时期,管理者会放松警惕,在决策时反应过度,扩大投资规模,从而能够在一定程度上缓解企业投资不足。此外,从其他变量之间的相关关系来看,均不存在高度相关性,因此,本文所设定模型回归的有效性不受多重共线性的影响。由于篇幅所限,具体数据不予列示。

(三)回归分析

表3列示了模型(1)的回归结果。就回归结果来看,调整后R2为36.3%,说明Richardson模型很好地刻画了公司投资率的预期水平。其中,除资产负债率(Lev)和上市年限(Age)在1%的水平上与新增投资显著负相关,其他变量均在1%的水平上与新增投资显著正相关。

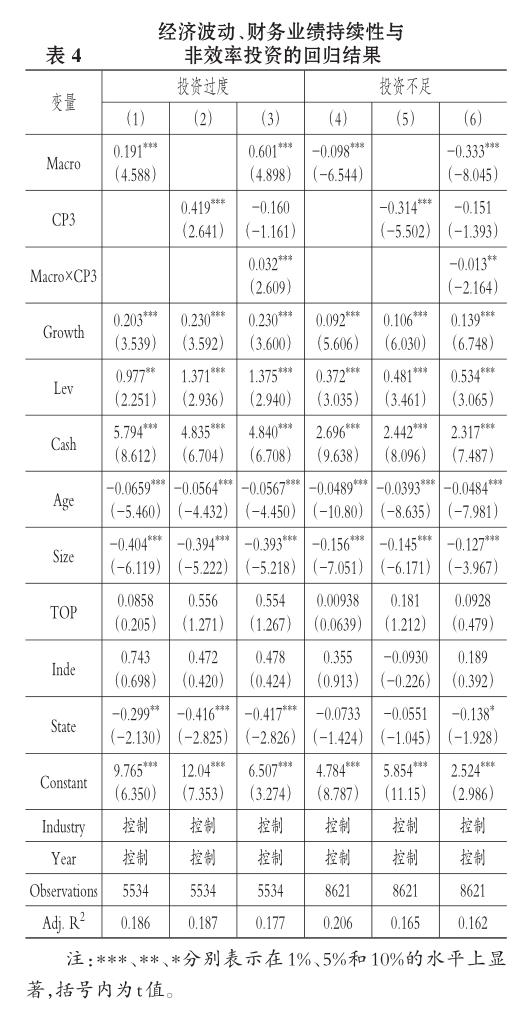

本文通过多元回归分析来考察经济波动与财务业绩持续性对企业非效率投资的影响。由于截面较多,所以需要考虑剔除公司个体效应。经过Huasman检验,本文选择个体固定效应模型进行回归,同时减少可能存在的其他遗漏变量对回归结果的影响。具体结果见表4。

表4列(1)和列(4)为模型(2)的回归结果。从回归结果来看,在投资过度样本中,经济波动的代理变量(Macro)的估计系数为正,且在1%的水平上显著,表明宏观经济的上行确实会加剧企业的过度投资。在投资不足样本中,经济波动与投资不足在1%的水平上显著负相关,说明宏观经济的向好会缓解企业的投资不足。由此,假设1通过检验。但是对比两组样本,在投资过度样本中经济波动变量(Macro)的估计系数(0.191)要比投资不足样本中的系数(-0.098)的绝对值大,表明宏观经济的波动对投资过度的影响更为显著。

表4列(2)和列(5)为模型(3)的回归结果。在投资过度样本中,CP3的估计系数为正,且在1%的水平上显著,表明相对于低业绩公司,投资前存在持续性高财务业绩的公司的投资过度问题更为严重。在投资不足样本中,财务业绩持续性(CP3)与投资不足额(UnderInv)在1%的水平上显著负相关,表明相对于低业绩公司,稳定持续的高财务业绩会在一定程度上缓解企业的投资不足。由此,假设2通过检验。除此之外,在投资过度样本中,财务业绩持续性(CP3)的估计系数(0.419)大于投资不足样本中的系数(-0.314)的绝对值,表明财务业绩持续性的出现会在更大程度上加剧上市公司的投资过度。

表4列(3)和列(6)为模型(4)的回归结果。在投资过度样本中,交乘项系数为正,且在1%的水平上显著,表明宏观经济波动与微观财务业绩持续性在一定程度上相互促进,加剧了管理者的投资过度行为。在投资不足样本中,交乘项系数为负,且在5%的水平上显著,表明宏观经济波动与微观财务业绩持续性在一定程度上相互抑制,缓解了企业投资不足。因此,假设3通过检验。除此之外,在投资过度样本中,交乘项(Macro×CP3)的估计系数(0.032)大于投资不足样本中的系数(-0.013)的绝对值,说明经济波动与财务业绩持续性对投资过度的影响程度更高。同时,比较回归结果(1)和(2)、(4)和(5)可以看到,财务业绩持续性(CP3)的估计系数显著大于经济波动(Macro)的系数,这进一步表明,相对于外部宏观环境,企业内部信息对管理者投资决策的影响程度更高。

五、稳健性检验

本文进行了以下稳健性检验:

1.财务业绩持续性的度量。总资产报酬率(ROA)反映了企业总资产的盈利能力,也是管理者进行投资决策的重要指标之一。所以本文重新衡量财务业绩持续性,当公司至少连续3年及以上总资产报酬率(ROA)高于行业中位数水平时,CP3取值为1,否则取值为0。

2.新增投资的度量。本文基于资产负债表重新计算企業新增投资(Inv),采用企业本期及上期固定资产、无形资产、开发支出、商誉、在建工程、工程物资等净额之和的差值,除以期初总资产作为新增投资(Inv),再利用Richardson模型重新计算得到回归残差,以此来衡量企业非效率投资的程度。

3.成长机会的度量。本文重新定义非效率投资计量模型中的成长机会(Growth),使用营业收入增长率来进行衡量。

稳健性检验结果与前文回归结果保持一致,得出的结论与前文的研究结论并无实质性差异,因此,可以认为,前文的研究结论是比较稳健的(限于篇幅,具体回归结果未予列示)。

六、结论与建议

(一)研究结论

本文利用我国2007 ~ 2017年上市公司的经验数据,基于管理者认知偏差框架,针对其在外部宏观环境和内部财务业绩信息的约束下投资决策的有效性进行了实证研究。研究发现:①宏观经济的上行,容易使管理者投资过度,并可以有效缓解投资不足,其中对投资过度的影响更为严重;②投资前存在持续性高财务业绩的公司,会有更高水平的投资过度,且会在一定程度上缓解企业原先存在的投资不足;③宏观经济波动与持续性高财务业绩可以在一定程度上促进管理者的投资过度行为,并且可以缓解投资不足。除此之外,相对于外部宏观环境的变化,企业内部信息对管理者投资决策的影响程度更大。

(二)对策建议

人类社会的技术进步不能完全消除经验判断在决策中的作用。Shefrin[22]指出,管理者产生认知偏差的主要原因是其对纠正自身的错误有抵抗心理,因此应从心理学与行为学角度来规避管理者认知偏差导致的非效率投资现象。对此,本文提出如下建议:

在企业内部,应当首先使管理者了解认知偏差的由来及形成规律,加强管理者对心理科学和决策科学的认知,建立管理者反馈学习机制并定期考核,鼓励其反省自身的非理性行为。除此之外,公司应进一步加强内部治理,建立适当的激励机制,避免因管理者认知偏差导致的非效率投资问题。

公司需要加强对第三方的重视,旁观者清,可以通过聘请一些认知心理专家对管理者进行培训,加强其对自身的客观认知。还可以适当从独立董事、咨询公司等第三方获取客观意见,作为管理者进行投资决策的参考。

监管部门应当加强对企业领导者的考察,合理地引导管理者走出认知偏差的陷阱,提高管理者的综合素质和能力,避免认知偏差对投资者、债权人等利益相关者造成不必要的损失。

【主要参考文献】

[1]Simon H. A. A behavioral model of rational choice[J].Quarterly Journal of Economics,1955(69):99~118.

[2]Yates J. F. Judgment and decision making[M].Englewood Cliffs N. J.:Prentice Hall,1990:115.

[3]Thaler R. H.,Bondt W. F. M. D. Does the stock market over-react[J].The Journal of Finance,1985(3):793~805.

[4]Shefrin H. A behavioral approach to asset pricing[M].Burlington,M. A.:Elsevier Academic,2005:192.

[5]Tversky A.,Kahneman D. Judgment under uncertainty:Heuristics and biases[J].Science,1974(4157):1124~1131.

[6]DeBondt W. F. M.,Thaler R. Does the stock market overreact?[J].The Journal of Finance,1985(3):793~807.

[7]Altman E. L. A further empirical investigation of the bank ruptcy cost question[J].The Journal of Finance,1984(3):625~641.

[8]Kim M. K.,Burnie D. A. The firm size effect and the economic cycle[J].Journal of Financial Research,2002(1):111~124.

[9]应惟伟.经济周期对企业投资影响的实证研究——基于投资现金敏感性视角[J].财政研究,2008(5):30~34.

[10]江龙,刘笑松.经济周期波动与上市公司现金持有行为研究[J].会计研究,2011(9):40~46.

[11]張荣武,沈庆元,聂慧丽.经济周期、投资者心理偏差与资产定价[J].会计研究,2011(7):45~51.

[12]陆璇,陈小悦.中国上市公司财务基本信息对未来收益的预测能力[J].经济科学,2015(6):53~62.

[13]周勤业,卢宗辉,金瑛.上市公司信息披露与投资者信息获取的成本效益问卷调查分析[J].会计研究,2003(5):3~10.

[14]Alwathainani A. M. Consistency of firms:Past financial performance measures and future returns[J].British Accounting Review,2009(3):1~196.

[15]钟马,徐光华.认知的桎梏:从稳定型财务业绩到公司过度投资——基于中国上市公司的证据[J].管理评论,2015(11):207~216.

[16]李彬.宏观经济冲击、债务激进度与非理性投资——基于产权性质调节效应的分析[J].山西财经大学学报,2013(11):35~44.

[17]陈之荣,赵定涛.存货投资与经济周期的关系研究[J].经济理论与经济管理,2010(3):32~37.

[18]赵懿清,张悦.宏观经济波动、产权性质与企业投资趋同行为[J].华东经济管理,2017(3):117~123.

[19]白俊,王婉婉.国有股权能缓解宏观经济波动的冲击吗?——基于微观企业投资视角的研究[J].会计与经济研究,2017(6):49~63.

[20]Richardson S. Over-investment of free cash flow[J].Review of Accounting Studies,2006(2-3):159~189.

[21]崔丽媛,洪永淼.投资者对经济基本面的认知偏差会影响证券价格吗?——中美证券市场对比分析[J].经济研究,2017(8):96~111.

[22]Shefrin H. Special issue of behavioral finance[J].Quantitative Finance,2014(4):587~588.