国际制浆造纸化学品市场发展现状与趋势(II)

——我国制浆造纸化学品市场概况与发展

2020-01-17陈根荣

陈根荣

(杭州市化工研究院有限公司,浙江 杭州 310014)

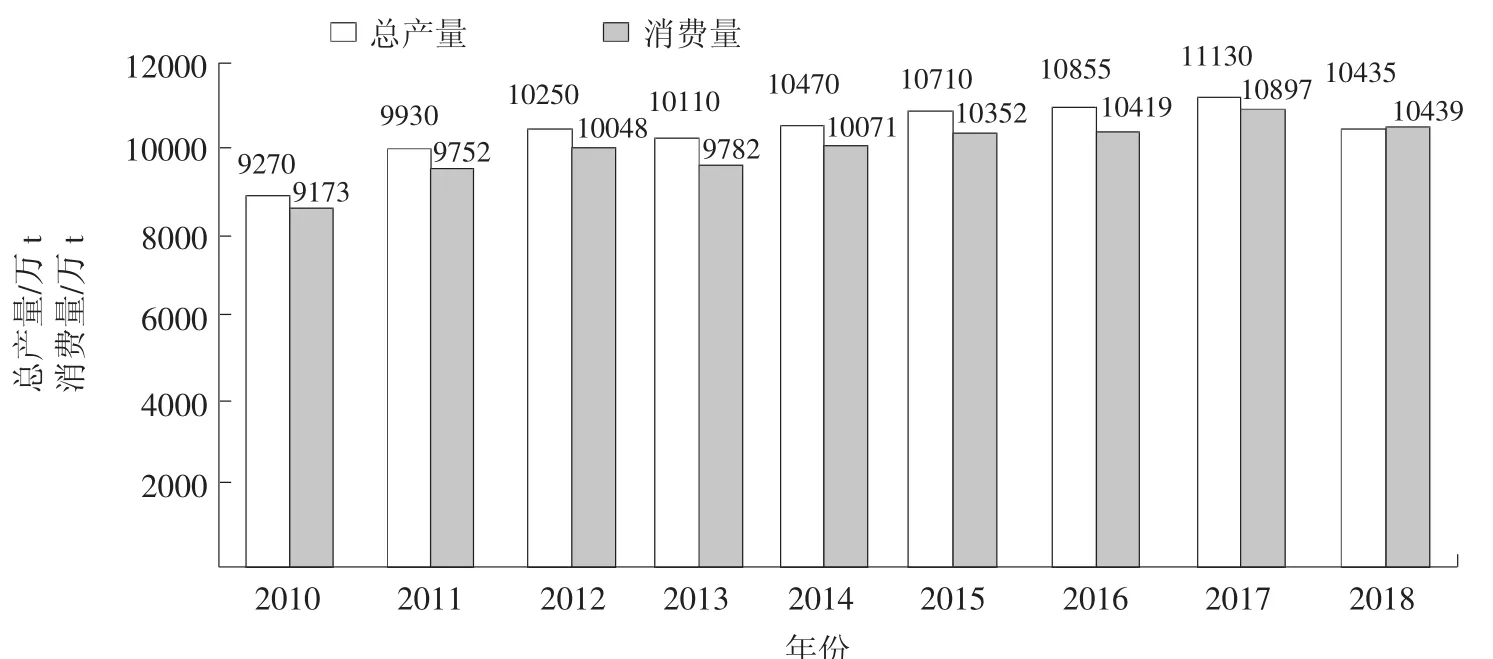

我国纸和纸板总产量自2001年超过日本居全球第2、2009年首次超过美国以来,一直位居全球首位,是全球最具增长性的一个重要市场,全球造纸新增产能的60%来自我国,一些全球性的造纸集团也纷纷以独资和合资方式进入我国市场。2010—2017年我国纸和纸板总产量及消费量保持稳定增长,并于2012年首次双双突破亿吨规模,但在2018年总产量与消费量双双同比下降,尤其是总产量比2014年还要低(见图1,数据来自于中国造纸协会编写的有关中国造纸工业年度报告)。

过去20多年以来我国造纸工业的快速发展,也推动了我国制浆造纸化学品工业的成长与发展,成为国际制浆造纸化学品市场投资的热点。

1 国内制浆造纸化学品市场规模

据国外咨询机构的研究报告,2015年我国制浆造纸化学品市场的消费额为38亿美元,约243亿人民币(汇率按6.4计算,下同),吨纸化学品消费水平为227元,与全球吨纸化学品消费水平317元(2015年全球制浆造纸化学品消费额为202亿美元,纸和纸板总产量4.076亿t)、2011年美国吨纸化学品消费水平为741元(2011年美国制浆造纸化学品消费额为87亿美元,纸和纸板总产量7 508万t)相比,显然是偏低的。按照上述推算,2016年我国制浆造纸化学品的市场消费额约为344亿~650亿元,极限值804亿元(按2011年美国吨纸化学品消费水平推算)。

图1 2010—2018年我国纸和纸板总产量和消费量

国际咨询机构IHS于2018年发布的研究报告揭示,2017年全球造纸专用化学品消费额为152亿美元。2014年与2017年全球各地区造纸专用化学品消费情况对比见图2。

图2 2014和2017年全球各地区造纸专用化学品消费额对比

据图2和图3推算),占全球市场最大份额。2017—2022年我国造纸专用化学品市场消费额的年均复合增长率为1.7%(见图3)。

最近几年来,我国造纸专用化学品市场的消费增长较大,年均增长幅度为6%~6.5%,由于造纸工业的产能过剩导致增长幅度有所下降。我国造纸专用化学品市场消费也有着自身的特征:低附加值的纸和纸板的高产量,这对专用化学品需求相对来说要少。

我国是全球功能性化学品消费量最大的国家,是世界范围内颜料黏合剂、干增强剂、施胶剂、染料、颜料和荧光增白剂消费量最高的地区;由于受纤维来源主要因素的制约,我国每年进口大量的废纸和纸板再利用制浆,我国也是最大的制浆和纤维处理化学品消费市场,包括漂白化学品、制浆化学品和脱墨剂。

另据国内咨询机构所做的研究报告显示,2017年我国制浆造纸化学品市场规模为504亿元,产量1 603万t(见表1)。

图3 2017—2022年我国精细(专用)化学品市场的增长情况(IHS研究报告)

我国制浆造纸化学品市场需求情况见表2。

2 国际主要的制浆造纸化学品公司在我国的发展情况

表1 2011—2017年我国制浆造纸化学品市场规模

鉴于我国造纸工业的快速稳定发展,几乎所有国际性制浆造纸化学品供应商都先后进入我国市场[1]14-15。2010—2016年间,一些全球领先的制浆造纸化学品公司(包括巴斯夫、凯米拉、阿克苏诺贝尔)纷纷先后在我国投资建设制浆造纸化学品生产线、建立研发中心或进一步扩大生产规模(见表 3)[2]10-11。

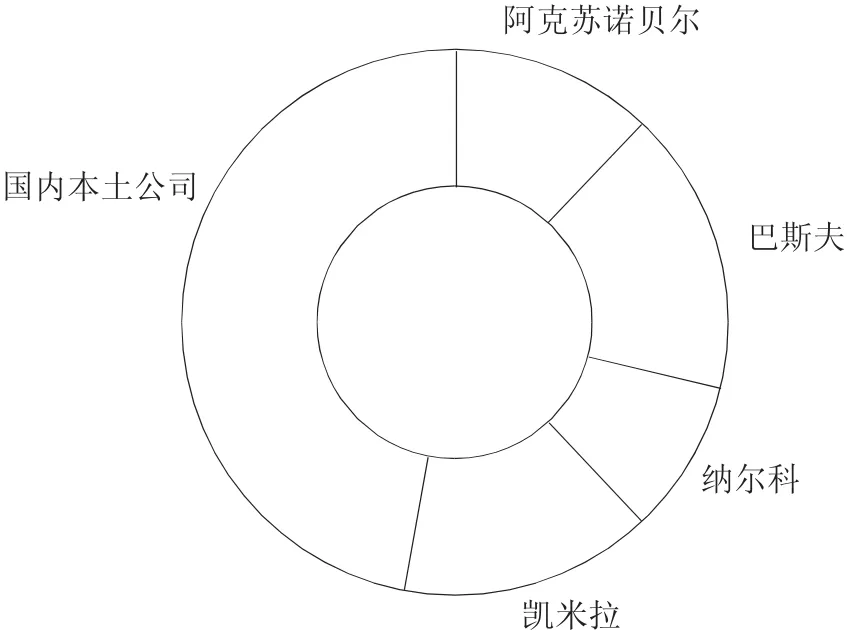

2014年国际制浆造纸化学品公司在我国制浆造纸化学品市场份额占比达53%(见图4)。2017年以来,国际主要的制浆造纸化学品公司继续进一步加大在我国投资的力度。

表2 2011—2017年我国制浆造纸化学品市场需求量 /万t

表3 国际制浆造纸化学品公司在我国建立研发中心情况[1]15[3]24

2.1 索理思(Solenis)

美国索理思的前身赫克力士(Hercules)早在1995年就进入我国内地市场,当年8月与国内最大的氯碱化工公司——上海氯碱化工有限公司成立了合资企业——上海赫克力士化工有限公司(赫克力士占60%股份),主要生产烷基烯酮二聚物(AKD)、阳离子分散松香胶等施胶剂[4]4[5];2006年4月收购了合资企业中中方持有的40%股份[1]15。

图4 2014年国际制浆造纸化学品公司在我国市场的份额占比

2008年赫克力士被同为美国的精细化学品公司——亚什兰(Ashland)所收购,而到了2014年亚什兰又将赫克力士(包含造纸化学品与水处理业务)出售予克杜瑞财团成为一家独立运作的新公司——索理思。

索理思于2016年在广东珠海设立独资企业——索理思(珠海)化工有限公司,并于2017年3月在珠海市高栏港经济技术开发区高栏石化区投资4 500万美元建设年产7.5万t造纸化学品以及水处理化学品新工厂项目,新工厂占地3.7万m2,主要生产阴离子助留剂系列产品(6 500 t/a),阳离子乳液助留剂系列产品(5 500 t/a),湿强剂、贴/粘缸剂系列产品(1.75万t/a),水包水聚丙烯酰胺/聚丙烯酸/其他单体聚合乳液产品、干强剂系列产品(1.42万t/a),松香施胶剂系列产品(1.2万t/a),AKD乳液系列产品(2 100 t/a),造纸过程化学品和水及废水处理化学品系列产品(1.72万t/a)。作为索理思全球重要的投资项目,工厂的新产品和新生产线均为索理思公司第1次引进到中国内地,这也是索理思在亚太地区的第9家工厂,新工厂于2018年5月建成投产。

2018年5月德国巴斯夫将其造纸湿部化学品及水处理业务合并进索理思,从而使合并后的索理思成为全球造纸化学品的龙头企业。

2.2 凯米拉(Kemira)

芬兰的凯米拉最早于1996年在江苏省宜兴投资建立合资企业——凯米沃特(宜兴)有限公司开始进入国内市场[6],2001年在上海成立凯米拉化学品(上海)有限公司正式进入我国的造纸化学品市场;2006年投资6 000万元(700万欧元)在宜兴新建一家造纸化学品工厂,有2条生产线,分别生产杀菌剂和有机聚合物[3]23。随后分别于2006年和2008年在上海设立亚太区总部及亚太研发中心,2013年9月,凯米拉将其全球造纸化学品业务总部迁至香港,这也是凯米拉近百年历史上第1次将业务部门总部搬离芬兰,这也表明其对于亚太市场尤其是中国市场的重视程度[7]。

2008年5月,凯米拉与山东兖州天成化工有限公司成立合资企业——凯米拉天成化学品(兖州)有限公司,投资3.6亿元建设AKD造纸化学品项目(分2期建设),2009年3月,一期年产3万t AKD施胶剂项目建成投产[1]15,2011年凯米拉收购中方全部股份,成为独资企业。

2010年9月,凯米拉宣布总投资1亿美元在南京化学工业园区建设亚洲规模最大的单体项目——南京工厂,南京工厂主要为水密集工业如造纸化学品行业客户提供广泛的功能性和过程性化学品,年产能预计将达到10万t。一期工程投资2 500万欧元[2]4,工程于2013年8月竣工、12月开车试生产,并于2014年7月正式取得生产许可;一期建有5条不同造纸相关化学品的生产线,其中主要应用于中高档纸张的烯基琥珀酸酐(ASA)施胶剂生产规模为亚洲最大。除ASA施胶剂外,南京工厂还主要生产聚丙烯酸酯、聚丙烯酰胺乳液、杀菌剂、消泡剂和脱墨剂等产品,其所生产的制浆造纸化学品产品的品种亦是亚洲最全。

2016年5月,凯米拉继续在其南京工厂内投资建设2条1万t级AKD及松香乳液生产线,于2017年6月建成投产,新生产线采用凯米拉独特的工艺技术生产高品质施胶剂乳液产品。南京工厂能为亚太市场提供1.6万t高品质AKD乳液和4 000 t高品质松香乳液。2017年6月,凯米拉投资数百万美元用以扩大其在南京工厂的施胶剂产能的又一条主要生产ASA产品的新生产线建成投产,这条全球最先进的ASA生产线、也是亚太地区唯一大型ASA生产线的投产将极大地提升了凯米拉ASA的可持续生产能力[8];由此,南京工厂具备生产全系列施胶剂产品(包括ASA、AKD、阳离子松香和表面施胶剂)的能力。2017年凯米拉在中国市场的营业收入占集团总收入的4%,约9 944万欧元(合7.72亿元人民币,包括制浆造纸化学品与水处理化学品业务)。

2018年12月,凯米拉与山东天成万丰化学技术有限公司签署协议成立合资公司(2017年9月对外宣布)——凯米拉天成万丰化学品(兖州)公司。合资公司将主要生产AKD蜡以及主要的原材料脂肪酰氯(FACL),并将成为全球最大的AKD蜡生产基地,产量将是凯米拉现有AKD蜡生产能力的2倍;此外,合资公司还将生产用作水处理絮凝剂的聚合氯化铝(PAC)。合资公司位于凯米拉在中国兖州的第1家AKD蜡粉工厂同一个化工园区,地理优势将更好发挥2家工厂的运营协同效应,可以节省生产成本,同时还将能够为其他相关化学品带来增长机会。凯米拉占有合资公司80%的股份,投资金额5 500万欧元(6 510万美元),天成公司占20%;根据协议设定的条件,将来凯米拉有进一步收购另外20%股份的优先权。合资公司所建设的新生产线将于 2019年下半年建成投产。

2019年1月,凯米拉在其兖州的合资企业——凯米拉天成万丰化学品(兖州)公司厂区内,举行了年产4万t PAC建设项目开工典礼,此次开工的PAC项目,作为光气/酰氯项目的配套,于2019年7月投产,产品主要用于造纸工业水处理和市政、工业水处理领域[9]。

2.3 诺力昂(Nouryon)

1999年10月阿克苏诺贝尔所属的制浆造纸化学品业务部门——依卡化学在苏州工业园区投资建立独资企业——依卡化学品(苏州)有限公司[10],苏州工厂占地4万m2,主要生产助滤助留剂、抗水剂AZC、杀菌剂、可膨胀微球,并建有配套的研发与技术服务实验室,开始进入我国的造纸化学品市场。2005年11月再投资400万欧元(580万美元)在广州经济技术开发区建设第2家造纸化学品工厂——依卡化学品(广州)有限公司,于2006年11月投产,广州工厂占地2万m2,年产2.4万t施胶剂[1]15;2011年4月阿克苏诺贝尔在广州工厂扩大投资兴建康波齐尔(Compozil)助滤助留体系配套的胶体硅产品新生产线,年产能2.6万t,这是该公司在亚洲地区的第2个胶体硅生产线[2]4。2014年阿克苏诺贝尔在中国内地的销售收入为17亿欧元(占总收入的12%),其中包含制浆造纸化学品业务的专用化学品业务收入占47%,为8亿欧元。

2014年7月阿克苏诺贝尔将制浆和特性化学品业务单元中的造纸化学品全球业务(2013年销售额为2.43亿欧元)出售予凯米拉。2018年3月又将整个专用化学品业务部门(包含制浆化学品、胶体硅和可膨胀微球等与造纸相关业务)出售予美国私人资本凯雷集团和新加坡私人资本GIC投资组成的财团并成为一家独立运作的公司——诺力昂[11]。

截至2017年底,诺力昂在中国已成立了8家生产基地(其中与制浆化学品业务相关的有2家),支持五大业务单元:乙烯、硫及衍生物,聚合物化学品,表面化学品,工业化学品以及制浆与高效化学品,为中国市场供应包含Levasil胶体硅等品牌的产品。

2.4 艺康(Ecolab)

早在20世纪80年代美国纳尔科(Nalco)已进入我国市场。2008年,纳尔科将亚太总部从新加坡迁至上海[12],同年10月,纳尔科投资2 500万美元建设的南京工厂和苏州研发中心正式投入运营。位于南京化学工业园区的工厂占地2.23万m2,产能3.7万t(最终产能达到15万t、占地6万m2),南京工厂成为纳尔科在全球的八大核心生产厂之一,可供应纳尔科产品线的所有核心技术产品[13];位于苏州高新技术开发区的纳尔科中国研发中心占地5 000 m2,设有25个功能实验室,主要进行造纸化学品和工业水处理方面的研究,并从美国引入纳尔科制浆与造纸核心技术平台 NASS系统,为北亚地区客户提供技术支持,以加快新技术在该地区的应用。

2009年12月,纳尔科新的亚太区市场、供应链、技术开发及培训中心(占地6 600 m2)在上海正式投入运营[14]。2009年时纳尔科在中国拥有2家工厂、12个办事处、1个研发中心,营业收入为1.5亿美元,占总公司的4%。

艺康集团自1975年进驻大中华区以来,40余年服务本土市场的专业经验和雄厚的科研能力,奠定了其在中国食品安全和可持续发展领域的领先地位。目前,艺康集团在中国共有5家生产基地,1所世界级研发中心,40余家办事处遍布全国各地。2011年7月纳尔科被艺康所收购,成为艺康集团聚焦于全球水处理领域的子公司后,纳尔科在中国不断调整战略目标,招聘了很多研发及管理人才,投入大量资金,决心3年内把业务量翻一番。

2.5 昂高(Archroma)

瑞士的精细化学品公司——科莱恩(Clariant)早在1995年与天津渤海化工集团成立合资企业——科莱恩(天津)有限公司(科莱恩占94.79%股份)而进入国内市场[15]。天津工厂主要生产和销售染料及染料中间体、颜料及颜料中间体等产品及相关技术服务。1996年在科莱恩化工(上海)有限公司总部成立上海技术服务中心,并配有造纸化学品应用实验室;2010年10月科莱恩大中华区新总部及技术应用中心在上海投入运行。

随着2012年12月科莱恩将其纺织特种化学品、造纸解决方案及乳液产品3个业务部门打包出售予美国的SK资本,并取名昂高而作为一家独立的非上市公司运作,2013年6月在上海成立独资的昂高化工(中国)有限公司(在广州设有分公司),昂高正式开始在中国内地的运作;相应地,科莱恩(天津)有限公司改名为昂高(天津)有限公司。

迄今昂高在中国建有生产工厂以及色彩管理中心、技术服务中心等机构。2016年昂高将其3个业务部分别改名为品牌及高性能纺织特种化学品(BPT)、包装与造纸特种化学品(PP)和涂料、黏合剂及密封剂(CAS),以便更加接近于市场从而为客户提供更好的服务;其中的PP业务部主要为造纸工业提供着色剂、增白剂、表面及涂布添加剂、干/湿强剂、过程性化学品(包括固色剂、沉积物控制剂、助留剂和消泡剂)等产品。

2.6 盛禧奥(Trinseo)

盛禧奥的前身陶氏化学(Dow Chemical)于1979年就进入中国市场。2009年7月,陶氏化学将包含纸张与地毯胶乳黏合剂业务的4个业务部合并成为一家独立分公司——取名为斯泰隆(Styron),并于2010年3月出售予一家私有的贝恩资本(Bain Capital Partners),从而成为一家完全独立的公司,后又于2014年6月更名为盛禧奥。

2000年3月陶氏化学在张家港保税区内成立陶氏丁苯胶乳(张家港)有限公司[2010年更名为斯泰隆丁苯胶乳(张家港)有限公司,后于2013年更名为盛禧奥聚合物(张家港)有限公司]投资建设1条年产2.2万t丁苯(SB)胶乳生产线并于2002年11月投产[16]5。2004年5月在张家港工厂再投资1 000万美元建设第2条年产能为4.8万t的SB胶乳生产线,于2015年建成投产,2011年4月斯泰隆提高其在张家港工厂的胶乳产能并于2012年投产,2014年2月开始第四期扩大产能建设并于2015年建成投产。

至目前,经过先后4期建设,盛禧奥张家港工厂已经具备SB胶乳18.6万t/a和苯丙胶乳1.4万t/a的生产能力,可提供SB胶乳、塑性颜料和苯丙胶乳等纸张涂布用化学品,且在上海设有1家造纸测试实验室,进行胶乳产品的研发工作。

2.7 巴克曼(Buckman)

巴克曼最早于1989年开始进入我国市场,2000年在上海成立美商独资特种化学品公司——巴克曼实验室(上海)有限公司,并于2002年5月在上海青埔工业园区建设现代化的新工厂。占地2.4万m2的新工厂建有标准厂房、实验室、仓库及办公楼。生产实行零排放,高标准的环境保护。第1阶段的生产能力为6 000 t/a,但工厂留有继续扩大2~3倍的潜在产能。伴随着我国制浆造纸工业的快速发展壮大,巴克曼在我国制浆造纸工业的销售收入从2003年到2018年的15年间业绩增长了18倍。

2.8 巴斯夫(BASF)

德国的巴斯夫集团在2008年9月收购了瑞士的精细化学品公司——汽巴(Ciba)后确立了全球造纸化学品市场龙头地位,而先前在2004年汽巴收购了芬兰的造纸化学品公司——瑞升(Raisio)。

瑞升在被汽巴收购之前就已经进入中国市场。2002年9月瑞升在江苏省镇江投资2 890万美元新建一家年产10万t造纸用胶乳厂,2003年底建成投产;同期,投资500万欧元与苏州天马化学有限公司组建合资企业(拥有70%股份)——瑞升天马化学品(苏州)有限公司,主要生产施胶剂等产品[4]8[16]5[17]6。

汽巴早在1886年就以其染料产品通过代理商进入我国内地市场,20世纪80年代初,开始正式大规模进入我国市场,先后在北京、上海、广州等地建立办事处销售包括纺织、涂料、塑料、水处理及造纸等行业用精细化学品,到配套产品的本土化生产。自1995年开始建立自己的造纸化学品业务队伍,服务于中国的造纸工业,截止2007年被巴斯夫收购前在内地有6家造纸化学品生产厂(包括收购瑞升的工厂),它们分别是镇江的涂布胶乳厂[3]24、广州的增白剂厂、苏州和岳阳的施胶剂厂、湘潭的颜料厂及青岛的染料厂。

巴斯夫是最早在我国开展造纸化学品业务的国际公司,早在20世纪70年代初就将欧洲市场的造纸化学品引进到我国市场。1990年在我国成立造纸化学品业务部,目前,巴斯夫在我国拥有3个与造纸化学品业务有关的生产基地:上海高桥、南京化学工业园和广东惠州大亚湾。

1992年巴斯夫与上海高桥石化以各投资50%组建合资企业——上海高桥巴斯夫分散体有限公司(SGBD),合资企业投资1.25亿元,建设年产能2万t的主要用于造纸涂布的羧基丁苯胶乳(XSB),于1993年建成投产;随后1997年、2000年、2006年进行数次产能扩建,高桥巴斯夫分散体公司的胶乳产能扩大到21万t,成为国内最大的胶乳生产厂[1]15。

2010年8月,巴斯夫在广东惠州组建全资子公司——巴斯夫造纸化学品(惠州)有限公司,在惠州大亚湾石化工业区投资2 800万美元兴建一家分散体工厂,主要生产造纸涂布用羧基丁苯胶乳以及用于涂料、建筑、印刷与包装、黏合剂等行业的丙烯酸分散体,年产能达10万t,于2012年11月建成投产[2]4。

2010年9月,巴斯夫特性化学品(南京)有限公司在南京化学工业园区独资建设水处理与造纸化学品生产工厂,包括1套年产能为4万t的季铵盐阳离子单体的生产装置和1套年产能为2万t阳离子聚丙烯酰胺生产装置[2]4,于2012年1月建成投产。2017年10月,巴斯夫在南京化学工业园区投资新建的亚太地区第1条年产能为5万t的生物催化丙烯酰胺(BioACM)生产线投产。该条现代化生产线的投产,可为巴斯夫在亚太地区,尤其是我国的客户提供性能可靠、高质量的聚丙烯酰胺系列产品。先前,巴斯夫于2014年在美国萨福克建造的全球第1条BioACM生产线开始投产,2016年在英国布拉德福运行欧洲第1条BioACM生产线,加上如今南京新投产的第3条生产线,一共在全球主要地区拥有3条现代化生产线。这种由生物酶催化生产丙烯酰胺的新工艺,相比传统的高压、高能耗的铜化合物催化剂生产工艺可以减少废弃物的产生;可以在室温和正常大气压条件下生产,从而节能,环境更友好,产生的副产品也更少。

2018年5月巴斯夫将造纸湿部化学品与水处理化学品业务(包括先前收购的汽巴造纸化学品与水处理业务)合并入索理思公司。巴斯夫在南京工厂的有关造纸化学品及胶乳业务不在合并协议内容范围内。

2.9 日本4家主要造纸化学品公司

日本领先的4家造纸化学品企业——荒川化学工业、哈利玛化成集团、星光PMC和粟田工业分别通过设立独资或合资企业先后进入我国内地的造纸化学品市场。

2.9.1 荒川化学(Arakawa Chemical Industries)

荒川化学最早于1995年6月在广西成立梧州荒川化学工业有限公司而进入国内市场,随后分别于2004年6月成立广西荒川化学工业有限公司、2008年12月成立广西梧州荒川化学工业有限公司,2011年1月广西梧州荒川化学工业有限公司实施梧州荒川化学工业有限公司和广西荒川化学工业有限公司的资源整合。梧州荒川化学主要生产和销售松香、松香衍生物、造纸化学品(松香施胶剂)、工业及食品级松香树脂等系列林产化学品。

2004年4月荒川化学在江苏省南通国家经济技术开发区独资成立南通荒川化学工业有限公司,2006年5月,为日本王子制纸项目配套的总投资1 350万美元、年产2.9万t造纸化学品生产线建成投产[1]15,主要生产及销售干强剂、湿强剂、表面增强剂、表面施胶剂和AKD施胶剂等高性能造纸化学品。2011年在上海成立独资贸易企业——荒川化学合成(上海)有限公司,主要销售造纸化学品等产品。2019财年(2018年4月1日—2019年3月31日)荒川化学在中国的销售收入为137.86亿日元(合1.24亿美元)。

2.9.2 哈利玛化成(Harima Chemicals Group)

1997年10月,哈利玛化成与国内较早从事造纸化学品研发的单位——杭州市化工研究所成立合资企业——杭州杭化播磨造纸化学品有限公司,后于2012年更名为杭州杭化哈利玛化工有限公司,专注于造纸用化学品的研发、生产制造、销售和技术服务;先后于2008年和2018年在广东东莞和山东禹城设有全资子公司。主要产品有干、湿增强剂系列、松香施胶剂系列及涂布抗水剂系列等。杭化哈利玛2018年产销10万余吨,销售收入约4亿元,同比增长近1.5倍。

2.9.3 星光 PMC(SEIKO PMC)

2001年星光PMC开始进入我国市场,于2003年在上海成立了代表处,主要负责中国市场调查。2005年4月独资在张家港江苏扬子江国际化学工业园成立了星光精细化工(张家港)有限公司,总投资额1 820万美元,占地面积4万m2,主要反应装置及控制系统均由日本引进,并将生产操作员工送往日本进行专门的研修培训。张家港基地主要生产聚丙烯酰胺(PAM)干强剂等造纸化学品,现有总产能7.3万t,其中干强剂产能6.34万t,湿强剂产能0.62万t,抗水剂产能0.31万t,计划2年后的产值达1亿人民币。

2006年3月投资900万美元独资成立了星悦精细化工商贸(上海)有限公司,主要从事造纸化学品在中国市场销售、张家港工厂所需原料的调查采购、中国新事业的开发等业务。

2.9.4 粟田工业(Kurita Water Industries)

粟田工业于1974年开始进入我国市场,1995年在大连经济技术开发区成立粟田工业(大连)有限公司,生产与销售水处理化学品(包括制浆造纸化学品),2004年5月在苏州成立粟田工业(苏州)水处理有限公司,开始生产与销售水处理相关设备。

2.10 其他公司

2.10.1 罗盖特(Roquette)

位居法国第1、欧洲第2、全球第4的变性淀粉生产商——法国罗盖特于2001年进入我国内地市场,在江苏连云港成立罗盖特(中国)精细化工有限公司,投资1.3亿欧元在我国建立第1个生产基地,一期年产10万t山梨醇项目于2004年10月正式投产[18]。2006年3月,投资1 500万欧元在江苏省连云港开发区建设国内最大的造纸用变性淀粉项目[罗盖特淀粉(连云港)有限公司]建成投产,年产变性淀粉7万t,生产湿部添加、表面施胶及喷淋用阳离子淀粉系列,产品2/3供应我国市场[1]15。

2.10.2 阿科玛(Arkema)

2009年7月,法国的阿科玛旗下公司高泰(Coatex)投资1 500万欧元(2 140万美元)在其位于江苏常熟的工厂建设一家生产专用丙烯酸聚合物新工厂,于2011年8月建成投产[19]。高泰常熟工厂主要生产用于造纸工业调整涂层色料的黏度和保水能力的分散剂和流变改性剂以及涂布颜料所用的分散剂和稳定剂,同样位于常熟基地的新技术服务中心应用实验室也于2011年2月启用[20]。

2.10.3 矿物技术(MTI)

全球最大的轻质碳酸钙(PCC)生产和供应商——美国矿物技术公司在世界28个国家和地区拥有150家工厂,其全资子公司——美国特种矿物有限公司(SMI)也是全球领先的造纸用PCC生产与供应商,通过与造纸企业合作建设卫星工厂方式提供造纸填料级PCC、涂布级PCC和白泥制碳酸钙产品。目前,在全球18个国家和地区建设有约60个卫星工厂,总产能480万t,市场占有率达68%。

2004年4月SMI与APP中国签署协议,在其位于江苏大港和苏州的纸厂建设2家合计产能20万~28万t PCC卫星新厂(共计8套装置),此前,SMI已经在APP位于大港的纸厂建有1家PCC卫星厂(4套装置);2012年10月,SMI与山东太阳纸业签署协议,在太阳纸业兖州工厂建设1家年产10万t的涂布用PCC卫星厂、2014年8月SMI与太阳纸业合作建设首个制浆碱回收白泥资源化项目——太阳纸业年产6万t白泥回用制造填料级PCC[21]、2015年4月MTI与太阳纸业签署第3个合作协议,为其新生产线配套建设1家年产10万t级PCC卫星厂;2012年12月SMI与河南江河纸业签署协议,在其位于焦作的纸厂建设1家年产2.2万t的填料级PCC卫星厂;2013年8月,SMI与南宁劲达兴纸业签署协议在其位于南宁的纸厂建设1家年产4.5万t的填料级PCC卫星厂;2014年1月,SMI与芬欧汇川(UPM)签署协议,在其位于常熟的纸厂建设1家年产10万t填料及PCC卫星厂;同年6月与浙江正大纸业签署协议,在其位于富阳的纸厂建设1家年产5万t涂料级PCC卫星厂;2018年7月,MTI与山东晨鸣纸业的全资子公司寿光美伦纸业签署协议,在其位于寿光纸厂内建设年产15万t填料级PCC卫星厂,该卫星工厂将由MTI与晨鸣纸业在中国新成立的合资企业运营,计划于2019年下半年建成并投入运营,这是MTI在中国的第9家卫星工厂,合计产能80万t。

3 国内主要的造纸化学品公司

在国际制浆造纸化学品公司纷纷进入我国市场过程中,国内本土的造纸化学品企业也在市场竞争中日益壮大,出现了一些有一定实力、市场品牌知名度和专业特色的造纸化学品企业。国内最早从事造纸化学品开发与生产的企业之一——苏州天马精细化学品股份有限公司(以下简称“天马精化”),也是国内首家造纸化学品上市公司(2010年7月上市[1]15),主要开发、研制和生产以AKD为核心产品的造纸用施胶剂系列产品,其自主开发的无溶剂法生产AKD蜡的新技术填补国内空白,产品进入了国际市场。由2010—2018年的公司年报显示,天马精化的造纸化学品业务收入在2011年达到历史高点为6.06亿元(其中AKD系列造纸化学品收入4.48亿元),占公司总收入的69.33%,随后几年,公司造纸化学品业务收入有所下降。2017年天马精化造纸化学品总收入为5.38亿元,占公司总收入的36.52%;其中:AKD系列造纸化学品销售收入同比下降23%,其他造纸化学品销售收入同比增长61%。AKD系列造纸化学品销售量为4.04万t,同比下降2.90%,其他造纸化学品销售量为7.80万t,同比增长21.73%。2010—2018年天马精化收入情况见表4。

2016年4月,天马精化控股权发生变更,公司原第一大股东天马医药集团转让控股权,擅长金融资本运作的华软投资控股有限公司(其原名为“金陵投资控股有限公司”)通过协议受让方式成为公司控股股东。控股权变更完成后,根据公司产业发展的实际情况,结合控股股东的专业背景,公司调整了战略发展规划,逐步由传统的精细化工等业务向供应链管理、金融科技等方向转型,未来不排除把传统的造纸化学品业务进行剥离出售。2018年6月公司更名为金陵华软科技股份有限公司。

表4 2010—2018年华软科技(天马精化)收入情况1)/亿元

国内其他领先的造纸化学品公司主要还有:广西农垦明阳生化集团股份有限公司(主要产品为造纸用变性淀粉等)、浙江传化华洋化工有限公司(主要产品为荧光增白剂等)、山东天成化工有限公司(主要产品为AKD施胶剂等)、杭州纸友科技有限公司(主要产品为造纸用变性淀粉等)、上海东升新材料有限公司(主要产品为涂布化学品系列和湿部化学品系列)、广东诚铭化工科技有限公司(主要产品为涂布胶乳、施胶剂系列)、佛山市南海区骏能造纸材料厂(主要产品为增强剂系列、施胶剂系列、涂布胶乳等)、唐山奥东化工有限公司(主要产品为荧光增白剂系列、施胶剂系列)等。

多数国内领先的造纸化学品企业的造纸化学品业务收入规模还处于数亿级的水平,10亿级及以上规模的企业凤毛麟角,与国际领先的造纸化学品公司十几亿欧元(或美元)(相当于几十亿~上百亿人民币)的制浆造纸化学品业务收入规模相比,我国造纸化学品公司的相关制浆造纸化学品业务收入还是有着相当的差距[22];此外,与高度集中化的国际造纸化学品市场相比较,我国的制浆造纸化学品市场尚处于高度分散的状态,国内造纸化学品制造商多为中小企业,数量多、规模普遍较小,大部分只能提供某种或某几种产品,产品缺乏系列化和精细化,无法满足客户的差异化需求。尽管最近几年来,随着国家相关政策的实施,国内的造纸化学品市场集中度在加强,一些规模较小的化学品企业已经退出了这个市场,但总体而言,在接下来相当长的一段时间里,我国的造纸化学品工业将伴随造纸工业的发展而变革,国内造纸化学品企业将进一步重视产业资本优化,开展企业间的联合、重组、兼并,调整产业结构和布局,提升企业产业规模和实力,提高国际竞争力,并形成一批支撑全行业的大型骨干企业,以推动国内的造纸化学品行业的健康发展。

4 展望

西方发达国家和地区的纸和纸板的产量和消费量基本处于平稳或缓慢下降过程中,且受全球经济环境及互联网的影响很大。为之服务的造纸化学品市场仍处在不断变革过程中,而推动全球造纸工业发展的主要动力来自于发展中国家和地区,如亚洲、拉丁美洲,其中,中国仍旧是全球造纸工业发展的重点市场。

但同时需要引起重视的是,随着国家产业政策的调整(尤其是自2017年开始,国家有关部门对进口废纸标准的提高,致使废纸进口量大幅度减少)以及环保力度的加强,我国造纸工业向规模经营、集团化方向发展的步伐进一步加快,企业的数量会愈来愈少,但企业的年产能力与产量会愈来愈大,这对于那些拥有自主知识产权和较高创新能力的化学品供应商而言是机遇也是挑战。