我国股票市场月份效应的实证分析

2020-01-02姬嫣然

姬嫣然

Fama在1965年首次提出了有效市场假说,市场是有效的是指股票的价格能够充分反应信息。如果市场充分有效,股票的价格就是随机游走的,从而不能对其未来的收益率进行预测,也不能分析特征来预测价格以后的变化趋势。同时在有效市场中,投资者能够均等地以低成本获得充足的信息,从而对股票投资能有精确的考量。而在现实中很难做到市场的充分有效,其中季节效应是很多股市普遍存在的现象。季节效应就是指股票的收益率与时间密切相关,即随着时间的推移,股票收益率面临着显著的不同,存在显著差异。季节效应又可分为“周历效应”、“月份效应”等。

一、数据来源

我国股票市场相对于国外发达市场来说还较为年轻,1990年12月上海证券交易所成立,1991年4月深圳证券交易所成立,股票刚兴起时的数据和如今相差太大,并不具有代表性,所以本文选取2004年1月至2017年12月为研究总样本期间,总共14年、168个月的数据,选择上证综合指数,深圳成份指数作为研究对象。

在研究月份效应时,通常研究的是股票的月收益率是否在不同的月份具有不同的表现,而本文股票指数收益率的计算是通过以下公式进行的:,公式中Rt代表第t月股价指数的收益率,It代表第t月各个股票市场的指数收盘价,It-1是指第t-1月的指数收盘价。

二、实证分析

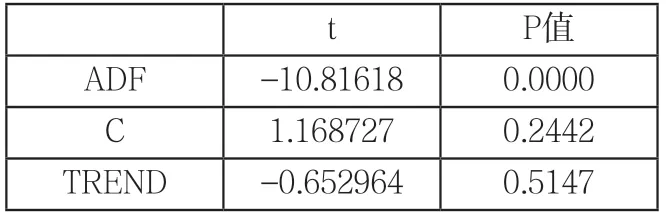

(一)上证A股

本文选取的是2004年1月至2017年12月一共14年168个数据,对数据序列进行ADF检验,检验结果如表1所示,由检验结果可知ADF的P值均小于0.05,C和TREND的P值大于0.05,因此该序列为无趋势无截距的平稳序列。

表 1

由于该数据序列为平稳序列,因此采用普通最小二乘法来检验上证A股的月历效应,在显著性水平为10%的条件下,分析这12个月份的P值,D6的P值为0.094,D12的P值0.064,均小于0.1,因此认为六月和十二月的系数是显著不为0的。所以说明上证A股存在正的十二月效应和负的六月效应。

(二)深证A股

同上证A股指数分析过程,对数据序列进行ADF检验,检验结果如表2所示,由检验结果可知ADF的P值均小于0.05,C和TREND的P值大于0.05,因此该序列为无趋势无截距的平稳序列。

表 2

由于该数据序列为平稳序列,因此采用普通最小二乘法来检验上证A股的月历效应,分析结果显示二月份P值为0.1241、六月份P值为0.1573、十二月份P值为0.1106,系数相对较显著。所以说明深证A股存在正的二月效应和正的十二月效应,存在负的六月效应。

三、 月份效应的成因分析

通过以上对月份效应的分析,可知中国的股票市场存在显著的月份效应,其表现形式为上证A股在十二月份表现出较高的收益率,在六月份表现出低收益率;深证A股在二月和十二月份正收益虽然不显著,但分析P值相对于其他月份,二月、十二月份的正收益还是相对显著的,同样六月份的负收益是相对显著的。针对所研究的内容,影响股票市场月份效应形成的主要因素有:

(一)对于大多数股票市场表现出的正的十二月份效应,可以从消费者消费的角度进行考虑,12月至2月期间是我国重大节日的集中期:元旦、春节和元宵节集中于此。这些节日反映在宏观经济上的主要内容是消费,人们通常愿意在假期进行消费,包括购物和旅游,其消费的热情十分高涨,从而使得零售业和服务业生意兴隆。

针对消费对月份效应的解释能力,通过分析数据进行深入研讨。根据《中国统计年鉴》中选取2009年1月至2017年l2月社会零售总额的月度数据,可知每年的l2月是一个消费高峰,6月消费相对较低。因此消费水平是影响股价变动的因素之一。出现十二月正效应是由于节假日因素促进了人们的消费,从而拉动股价增长。针对上证综合指数和深证成分指数在六月份表现出的显著的负收益率,原因还可能是年中政府往往上调利率和下调印花税。

(二)从收入角度来讲,对于大部分的上班族而言,工资大多都在年底分发,即便按月薪结算,年底也会给员工发放年终奖等,因此十二月份是大部分人取得收益的月份,从这一点来看,当投资者的资金较充足的时候,通常会有更多的闲钱投放在股票市场上,从而刺激了股票市场,使得收益率显著增高。

四、结论

本文主要研究中国股票市场的月份效应。使用标准的计量方法检验上证A股、深证A股是否存在月份效应及其表现形式。研究发现2004年至2017年期间上证A股在十二月份表现出较高的收益率,在六月份表现出低收益率;深证A股在二月和十二月份正收益虽然不显著,但分析P值相对于其他月份,二月、十二月份的正收益还是相对显著的,同样六月份的负收益是相对显著的;

这些现象说明,中国股票市场不同于国外的其他股票市场,其行为具有自身的特点,但从有效市场角度考虑,这些异常现象的存在表现出中国股票市场并不是一个有效率的市场,我国证券市场上普遍存在信息不对称现象,同时信息的披露不准确,不完整、不及时,在一定程度上加剧了股市的季节效应,对我国股票市场的有效性造成了一定的影响。

通过以上分析可以得出提出如下建议:

(一)完善信息披露制度,首先从源头上保证信息的准确性和完整性,不得有虚假陈述,控制不确定信息的扩散,同时避免遗漏重要信息,做到从源头上控制信息传播;其次,公开要及时,并且必须保证公开信息易被广大投资者所获取和理解;最后要保证投资者获得公开披露的信息后,有合适的渠道去求证,对所获取的信息进行验证,以获得进一步的信息。

(二)加强对机构投资者的培养。众所周知,理性的投资者通常会先对信息进行分析,然后在进行股票交易,因此面对股票市场的信息不对称现象,要加强投资者对信息的分析教育。对于中小投资者而言,应避开某些相对具有负效应的月份,如六月,而可以在四月末进行投资,在五月的补涨行情中获利。同样地,对于上证A股、深证A股和上海股市中的大型企业的投资者来说,可以在春节前夕选股进行投资,从而在十二月份的高收益中获利,同时尽量减少在第二季度购股,防止六月份出现收益的大幅度下滑,造成投资者极大的损失。当然,对于有相当研究实力的大资金机构投资者,如基金、券商等,在进行研究的基础上,可以积极地进行跨月套利。