杜可君:存量经济时代,核心资产将迎来黄金十年

2019-12-30

精彩视频见12月29日《红周刊》和红刊财经微信公众号

核心观点:杜可君认为,好公司的“牛市”与差公司的“熊市”已经在A股市场上演了多年,并将在未来持续演绎下去。

随着无风险资产收益率步入长期下行通道,核心资产将迎来黄金十年。在未来的日子里,投资人要做的是发现那些“不被世界改变的”和“能够改变世界的”核心资产,在这个核心资产的增长空间仍然十分广阔的时候抓住它,并在估值不是很貴的时候买入,然后静待花开。

投资的本质是跑赢通货膨胀 “结构市”将持续演绎

我演讲的主题是《核心资产的黄金十年》。为什么要和大家分享核心资产的黄金十年,而不是三年或者五年?因为十年对于我们每个人来说是一个重要的跨度。假设我们把时钟拨回到2007年,在当年手里有10万元钱,如果存进银行,十年后会收获18万元;如果用来买股票,买了中国石油到十年后会只剩4万元,买到了腾讯则可以放大到360万元;如果在北京买个小房子的首付,现在值330万元。

假设我们身处在2029年回看2019年,我们手里有几种资产可以配置?我们可以买银行为代表的理财产品,可以买房地产为代表的不动产,可以买黄金为代表的抗风险类产品,也可以买股票为代表的股权类产品。投资就是让自己的现金在这四类资产里面去做配置,然后跑赢通货膨胀。

通货膨胀有多可怕?以5个点为假设,如果投资者每年跑输通胀5个点,五年以后他的资产就只剩5个0.95相乘,即0.77。如果跑赢通货膨胀是多少?1.05的五次方,结果是1.27。短短五年时间,我们的资产可能会相差50个百分点。

我们可以发现,投资的本质(不仅是买股票)就是跑赢通货膨胀。所以买股票的本质不是大家想象的,怎么在股市里逃顶、抄底,而是怎样找到核心资产,让这个资产帮助你跑赢通货膨胀。

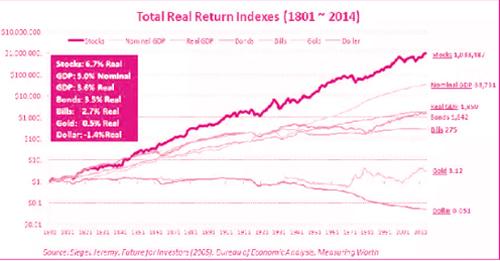

我们把十年的时间跨度再放大,可以发现,过去200年以来美国的各种投资品的收益增长倍数高达100万倍。(见图1)那么中国是不是这样?统计证明,中国股市从1991年到2004年也在维持一个高倍数的增长。(见图2)虽然中国的股票资产是非常好的资产,但大家仔细观察上证曲线和深证曲线可以发现,它们的波动非常大。所以为什么很多投资者进入股票市场这么多年不挣钱?核心问题就是他们没有认清投资的本质是什么,反而在这些波动上面投入了太多精力。

图1 美国200年各种投资品种的收益对比

图2 中国投资品种的收益对比

很多投资者认为2016年以来我们经历了四年的熊市,但这并不是事实的真相。我们研究了2015年以来外资持有的100只A股股票以及剩下的全部A股的走势,结论是这100只A股股票的收益组合整体呈波动上升趋势,而剩余A股股票则是整体下行的。我们再用这100只A股股票的趋势图和道琼斯指数2015年以来的走势进行对比,发现两者惊人的相似。可以说A股市场近几年来一直在上演这种“牛市”与“熊市”的分化,而且这种分化还在持续演绎中。(见图3)

图3 核心资产牛市已启动———A股外资100与美股指数

无风险收益率进入长期下行通道 股市进入机遇期

再回到我们最初的主题,核心资产。大家可能都有所体会,近几年,金融资产的发展速度超过了实体。虽然金融资产无论如何流转最终结果还是流入实体,但是当金融资产的发展速度超过实体会导致什么后果?所有金融资产的收益率一定会下降,同时无风险资产的收益率也会下降。

所以中国无风险收益率已经进入了长期的下行通道。2014年以前我们投资一个信托产品可能会有8-9个点,甚至11个点的收益,但是这种收益率在未来不可能实现了。现在我们买银行理财可以有4~5个点的收益,未来可能降到更低。具体什么时候到来我不清楚,但是我们要记住无风险收益率持续下行是趋势,不要和趋势作对。而当无风险利率进入长期的下行通道,有风险的利率一定会提高,股市的估值一定会提高。可以说股票资产持有者的春天已经来了。

现在市场上最复杂的量化模型中,可能有五千多个因子在模拟A股市场的随机过程,但是以价值投资的视角来看,仅仅用两个因子就可以说明这个市场。其实股票的价格就是EPS×PE,EPS就是每股收益,是一家公司赚取的利润,PE就是市场对它的估值。

很多投资者之所以喜欢追逐估值的波动,是因为短期内企业的利润增长往往不如估值波动的变化大。短期来看,好公司的年复合增长率基本在20%~30%,但如果恰逢牛市来了或者熊市来了,一只股票的估值波动甚至可能高达100%。可是如果我们把时间跨度放大到十年,一家公司上市第一年的利润是一亿,十年以后是十亿,他的股价正常情况下会涨10倍,我们会发现当这家公司的利润增长推动他的股价涨到10倍的时候,估值的波动可以忽略不计。

好企业护城河的首要因子 在于是否占领了“消费者心智”

如果我们能够找到一家利润不断增长的企业,可以说我们的价值投资就成功了。什么公司的EPS会一直往上走?细究到选股原则其实并不简单,在这里我首先想提的是消费者心智。我们想到某一种消费品品类的时候,我们大脑搜索的速度越快、搜索到的品类越少,其消费者心智就越强。

大家可以做一下头脑风暴。当我们在脑中搜索A股什么家具品牌最好时,我们发现,搜索速度很慢,这就说明这个品类消费者心智很弱,行业集中度很低。当我们搜索汽车品牌时,我们或许可以很快报出来十个汽车品牌,搜索速度很快,搜索的品类很多,它的心智比家具強,但还不够强。再搜索刮胡刀品牌,大家比较公认的无非就是吉列和飞利浦。再看乳制品,我们国家做的最大的牛奶企业是伊利、蒙牛。

没错,这就是核心资产的作用。当我们聊到中国最贵的酒,首先会想到茅台。如果是两千元以下的高端酒呢?很快会想到五粮液。当我们继续细分价格和地域,比如300元到500元之间的酒,山西的老乡喝什么?江苏的老乡喝什么?安徽的老乡喝什么?我们可以快速悉数列出各种符合条件的品牌,搜索速度极快、消费者心智极强。

为什么我们把消费者心智作为首先考虑的因素?因为一个企业想长足发展最起码保证消费者的人数不能减少,这是最重要的因子;而次重要的因子就是消费频率。刚才讲股价是EPS×PE,所以一个企业的利润能够实现稳定增长非常重要。什么样的企业利润非常稳定?其产品能够吸引消费者反复购买。

买汽车的人不可能今年买,明年再买。但去年喝牛奶和今年喝牛奶的是同一拨人。一家车企今年有一款汽车卖了一千万辆,但在汽车保有量达到今天这个程度的时候,我们无法预测明年能够卖多少辆。可是我能够预测今年用了多少酱油明年还会用多少酱油,今年喝多少牛奶、多少酒明年大概率还会……这就是消费品的魅力,EPS很稳定。

实际上,消费者心智越强的品牌,在市场上的垄断地位就越高,也就是业内经常提到的,护城河越坚固。在这里我们可以给商业护城河下个定义:商业护城河是企业能常年保持优势的特征,是其竞争对手难以复制的品质。如果企业没有护城河保护自己的业务,竞争对手迟早会撞开它的大门,抢走其利润。因此,商业护城河,意味着利润的垄断和定价权。

互联网投资三步走 龙头地位+竞争优势+增长空间

最后想聊一聊互联网。这个行业是我最喜欢的,因为跟我的背景相关,非常感谢钟总(钟兆民)刚才讲的互联网行业也是很好的价值投资标的,给我们正名了。

互联网行业有非常强的马太效应,比如社交网站里面有很多帅哥,就会吸引很多美女;当美女越来越多的时候,就会吸引更多帅哥,最后形成一个很强的马太效应。再比如说打车,越来越多的乘客吸引越来越多的司机,越来越多的司机吸引越来越多的乘客。熟人社交只有唯一的一家,陌生人社交有两三个平台在竞争。视频平台现在开始严格收费,很多用户对这一点很反感,当然作为股东来说是很正常的事情,资本为知识付费本身就是一个趋势。现在已经有越来越多的人进入互联网这个领域,它的护城河很低。而在用户留存率非常大的基础上,互联网平台可以开始变现。

所以互联网投资很简单,我们只需要把电商龙头、社交龙头、城市服务的龙头找出来,并思考两个问题:他的竞争优势是不是容易被竞争对手侵蚀?他未来还有没有更广阔的增长空间?

举几个例子,现在手机支付是刚刚兴起还是结束了?我们愿意为视频服务付费的时代是刚开始还是已经结束?现在爱奇艺和优酷这些头部视频网站的付费用户已经达到一亿,这个数量是不是他们的顶峰?我们今天要为知识版权支付200元钱,在十年以后还是支付200元钱吗?十年前打一把游戏5毛钱,现在打一把游戏5元钱,十年以后还是这个价格吗?相同的逻辑,用户持续、高频的付费为互联网企业带来无尽的增长空间。

总结一下,我们认为寻找核心资产就是寻找“不被世界改变的资产”和“能够改变世界的资产”。显然,用嘴巴吃的东西,日常生活中必须要用的东西,这些是永远不会被世界改变的。而改变世界的东西里,最关键的在于,要相信自己“看到”的,而不是“想象”出来的。因为有“想象力”的企业很多,这些企业的PE很高,利润没有跟上,要经历残酷的斗争。我们看到创业板指数最高点从139倍杀到26倍,市盈率跌破80%,这要靠多大的EPS增长才能够救回来?

核心资产的黄金十年里,中国将进入低利率时代和存量博弈时代。2017年以来大家听到最多的几个词就是供给侧改革、金融去杠杆,其实都是在告诉我们中国已经进入了存量时代。那么存量博弈时代最重要的是什么?不是每天幻想黑马怎么变成白马,而是抓住一个核心的资产,看看这个核心资产现在的增长速度是不是还没有到头,抓住它,并在估值不是很贵的时候买入,然后静待花开!(文中涉及个股仅做举例,不做买入或者卖出推荐,投资需谨慎)

(杜可君,北京格雷资产管理中心副总经理、高级合伙人)