农户借贷行为及其收入效应*

——基于CHFS的实证分析

2019-12-28周佳利刘际陆

金 雅,周佳利,刘际陆

(台州学院 商学院,浙江 台州 318000)

一、引 言

党的十九大报告提出,要实施乡村振兴战略,强调农业农村问题即关乎国计民生的根本性问题,必须始终坚持把解决好“三农”问题作为全党工作重中之重。解决“三农”问题最根本的任务就是要解决农民收入增长的问题,如何增加农民收入,是当前中国经济发展和社会稳定所面临的重大问题。农村金融是农村经济的核心,在加快社会主义新农村建设、缩小城乡差距、统筹城乡发展、促进城乡一体化的过程中起着举足轻重的作用。而农户信贷作为农村金融发展中最重要的资本配置要素,将直接影响农民收入水平,也将影响农村地区社会、经济、文化的整体发展[1]。本文基于微观调查数据,结合农村实际,对农户借贷的收入效应进行分析研究,以期为优化农户借贷行为,改善农户融资机会,促进农户收入增长提供理论与经验依据。

关于借贷收入效应的研究有很多,但多数是基于省际面板数据,从宏观角度来探讨借贷对农民收入的影响[2-4],微观视角的研究较少。且相关文献对解释变量的选取上有较大差异,部分文献仅探讨正规金融贷款对收入的影响[5-7],忽略了非正规金融的影响,也有部分文献从家庭整体借贷情况入手[8],忽略了借贷资金的用途,进而导致研究结果不一致。

本文将在前人研究的基础上,利用中国家庭金融调查2015年发布的微观调查数据,研究农户借贷行为及其收入效应,与现有研究相比,本文的调查样本覆盖全国主要省份,样本规模更大,并且区分正规金融和非正规金融借贷资金的来源分别探讨两种借贷行为的收入效应,最后本文还考虑到东中西部经济发展不平衡,检验了借贷收入效应的区域差异。

二、理论分析及研究假设

麦金农(1973)[9]与肖(1973)[10]提出金融深化论和金融压制论,认为金融发展可以推动经济增长,国内学者将这一理论运用到我国农村金融发展问题中,姚耀军(2004),王虎和范从来(2006)等学者研究表明农村金融的发展与农村经济增长存在长期的均衡关系,对农民收入具有促进作用[11-12]。而后,随着农村金融的发展,学者们越来越关注借贷行为对农户收入、农村经济的影响。例如,朱喜和李子奈(2007)基于IVQR模型的研究发现,借贷从总体上促进了农户收入增长,但在不同收入层次上借贷的产出效应存在差异[13]73。刘辉煌和吴伟(2014)亦发现贷款对农户收入具有显著促进作用,但在低收入水平上贷款的收入效应并不明显,原因在于相当多具有借贷需求的农户没有得到贷款支持[14]。韦克游(2014)则表明农村金融对农业生产资金投入和农户收入的影响不显著,提出农户资金问题不在于资金的有效使用环节,而在于资金的可得性环节[15]67。

目前我国农村借贷市场呈现出正规和非正规金融机构并存的二元结构状态,且非正规私人借贷占主导地位,形成该局面的主要原因是正规金融机构的借贷资金对农户生产的支持力度不足[15]68。这两种渠道的借贷对农户的生活和生产都有十分重要的作用。一般而言,由于金融机构向农户放贷需要经过严格的资格审核评估,挑选出还贷能力最强或违约风险最小的农户来发放贷款,而当农户在生活上需要借贷时,通常只能向亲戚朋友或民间放贷机构借款,因此,农户向正规金融机构获得的贷款主要用于农业生产,向非正规机构获得的借款除了用于农业生产外更倾向于日常生活开支[16]。以农户取得借贷资金后的用途来分析,当农户获得生产性借贷之后,将优化其原来的生产要素组合,调整生产行为,扩大生产规模,从而提高农户的收入[17]。而对于农户取得的生活性借贷,一方面该资金可以保证当期家庭的生产经营投资不受影响,维持农户生产、生活的正常进行;另一方面,从资金的可替代角度入手,农户借款进行日常生活开支,其原来自有资金即可被省下来进行生产投资,从而影响农户收入[18]。因此,不论是正规金融机构贷款,还是非正规金融机构借款,都在相当程度上缓解了农户的流动性约束,促进了农户在生产和经营活动上的投资,对农户产出的增长都具有促进作用[13]75。但是正规金融机构的贷款在申请和使用过程中会受到金融机构的监管,将更多地被用于直接生产性投入[19],从借贷的效益上看,相比非正规金融机构借款对农户收入的间接影响,正规金融机构贷款对于农户收入水平提高的效果应更加明显。

综上所述,本文提出农户借贷行为对收入影响的假设:

H1:相比没有借贷行为的农户,有借贷行为的农户具有更高的收入,即借贷行为具有收入效应。

H2:正规金融借贷行为的收入效应高于非正规金融借贷。

三、研究设计

(一)样本选取与数据来源。本文使用的农户借贷及收入等相关数据来自于西南财经大学2015年中国家庭金融调查与研究中心的调查数据库(China Household Finance Survey,以 下 简 称CHFS)。该调查项目采用三阶段分层、与人口规模成比例(PPS)的抽样方法,样本分布在全国29个省(自治区、直辖市),共获得40000多个家庭的资产与负债、收入与支出以及家庭人口特征等各方面的详细微观数据。数据处理如下:首先,本文研究农户问题,因此将非农业户口样本以及未从事农业生产的样本剔除;其次,在成人库中提取户主信息,与其家庭信息配比;最后剔除无效样本,例如收入、借贷等关键指标未作回答、回答缺失或无效的样本,最终得到6752个有效样本。

样本借贷资金来源及区域差异情况如表1所示,农户在农业生产过程中有正规金融机构贷款的样本363个,仅占总样本量的5.4%,有非正规金融机构借款的样本782个,占11.6%,由此可见,农户生产投入的资金主要来源于自有资金。而分析样本借贷行为的区域差异,可以发现西部地区的农户样本存在借贷行为的比例最高,为18.3%,依次为中部地区、东部地区。值得注意的是,东部地区2331个样本中仅227个样本存在借贷行为,不论是正规贷款还是非正规借款的样本比例都远低于中西部地区。

表1 农户借贷资金来源及区域差异

(二)研究变量和计量模型。本文被解释变量为农户收入(lnincome),农户家庭除了农业生产经营收入外,还可能有其他来源的收入,例如工资、政府补贴等等,基于本文研究目的,以农业生产经营收入作为农户收入,并在处理数据时,对收入数据进行自然对数转换,①为了减少数据的偏度,先对农业收入数据加1后再取对数。使其更接近正态分布,以缩小收入分布不均所带来的误差。

为验证本文的假设,设置是否借贷(ifdebt)作为解释变量。农户在农业生产经营过程中是否存在银行贷款或其他渠道借款,有,则ifdebt=1,反之,则为0。同时,为了对比正规金融贷款和非正规金融借款收入效应的差异,分别设置正规金融贷款(ifdebt1)和非正规金融借款(ifdebt2)。考虑能够获得借贷资金的农户,可能具有较强的个人能力,更易获得较高的收入,而拥有较高收入、较强能力的农户更容易获得借贷支持。因此借贷行为和收入之间可能存在内生性问题,考虑到调查数据的限制,本文以农户的受教育程度(edu)作为其能力特征的替代变量,以降低内生性对模型估计结果的影响。

控制变量参考以往文献[5-6],设置了个体、家庭、区域差异三个层面。其中个体层面包括户主性别、年龄、受教育程度、政治面貌;家庭层面为家庭务农人数;区域差异为地区虚拟变量,根据国家统计局的划分标准,北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南为东部地区,山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南为中部地区,内蒙、广西、重庆、四川、贵州、云南、陕西、甘肃、青海、宁夏为西部地区。各变量定义如表2所示。

为验证假设,本文采用普通最小二乘法作线性回归,建立模型如下:

表2 变量定义表

四、实证分析

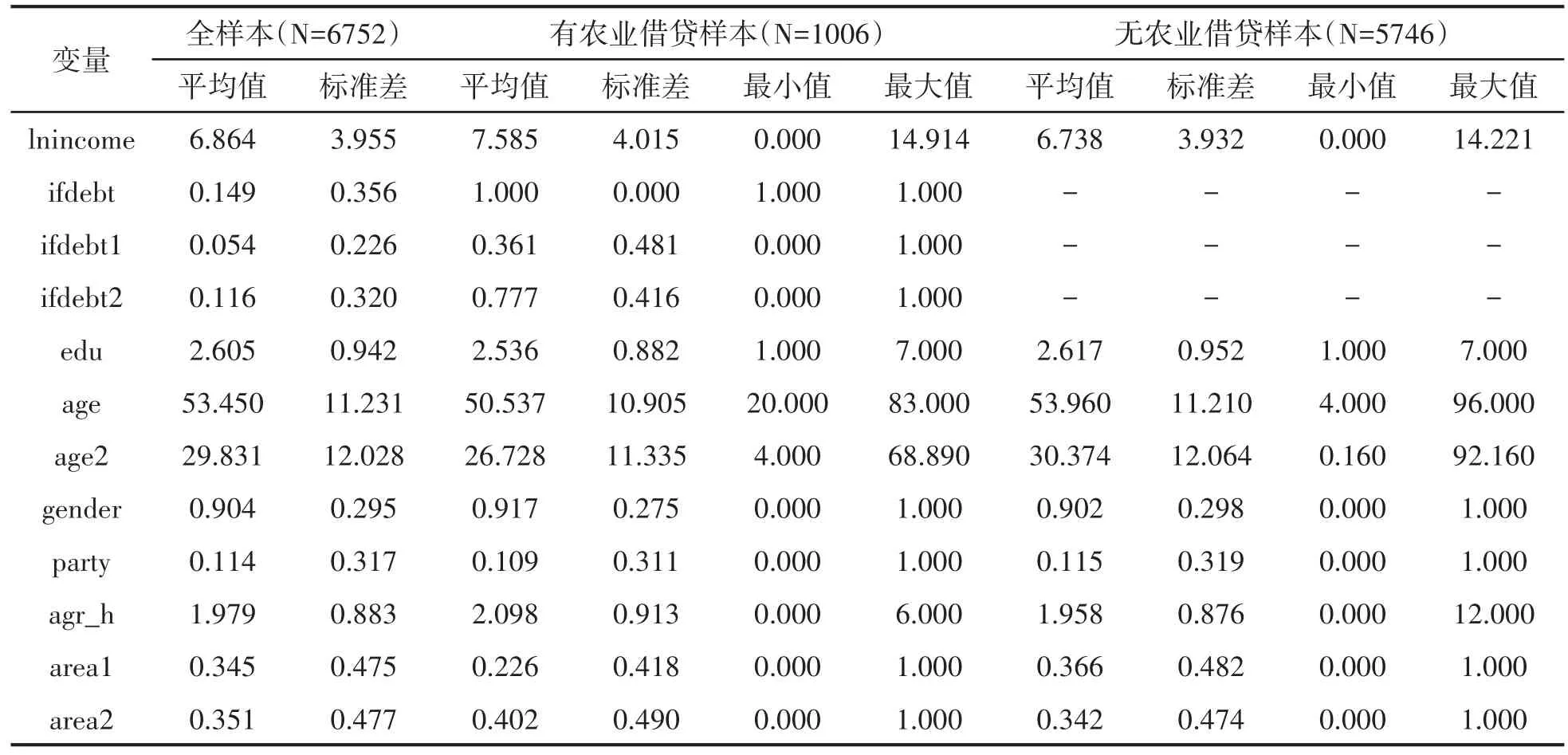

(一)描述性分析。表3统计分析表明,样本中家庭平均农业收入的自然对数为6.864,对应的平均收入为957.19元,比较有无借贷行为样本的平均收入,发现有借贷行为的为1968.45元,无借贷行为的为843.8元,初步验证了农户的借贷行为会影响收入,这种影响是否具有统计学意义,还需进一步检验。在有借贷行为的样本中,存在正规金融机构贷款的样本占36.1%,而非正规机构借款的比例为77.7%,可见除了自有资金外,非正规金融借款是农户的主要融资渠道。农户平均受教育程度为2.605,介于小学和初中之间,最高学历为大学本科,说明农户的受教育程度普遍较低,学历水平在一定程度上能够反映其个人综合能力。

表3 描述性统计

(二)农户借贷行为的收入效应。农户借贷行为的收入效应模型回归结果列于表4。结果表明,借贷行为(ifdebt)与农户收入(lnincome)之间存在显著的正相关关系,发生借贷行为的农户具有更高的收入,即借贷行为具有收入效应,假设1得证。区分正规金融贷款和非正规金融借款分别回归,结果显示这种正相关关系依然显著,而正规金融贷款系数为2.038,非正规金融借款系数为0.343,表明正规金融贷款行为的收入效应强于非正规金融借款,假设2得证。反映能力特征的受教育程度(edu)系数均显著为正,户主接受教育水平越高,个人综合能力越强,收入越高。另外,年龄平方(age2)系数显著为负,说明户主年龄与收入存在“倒U形”关系,性别(gender)系数显著为正,男性户主比女性收入高,均与实际情况相符。

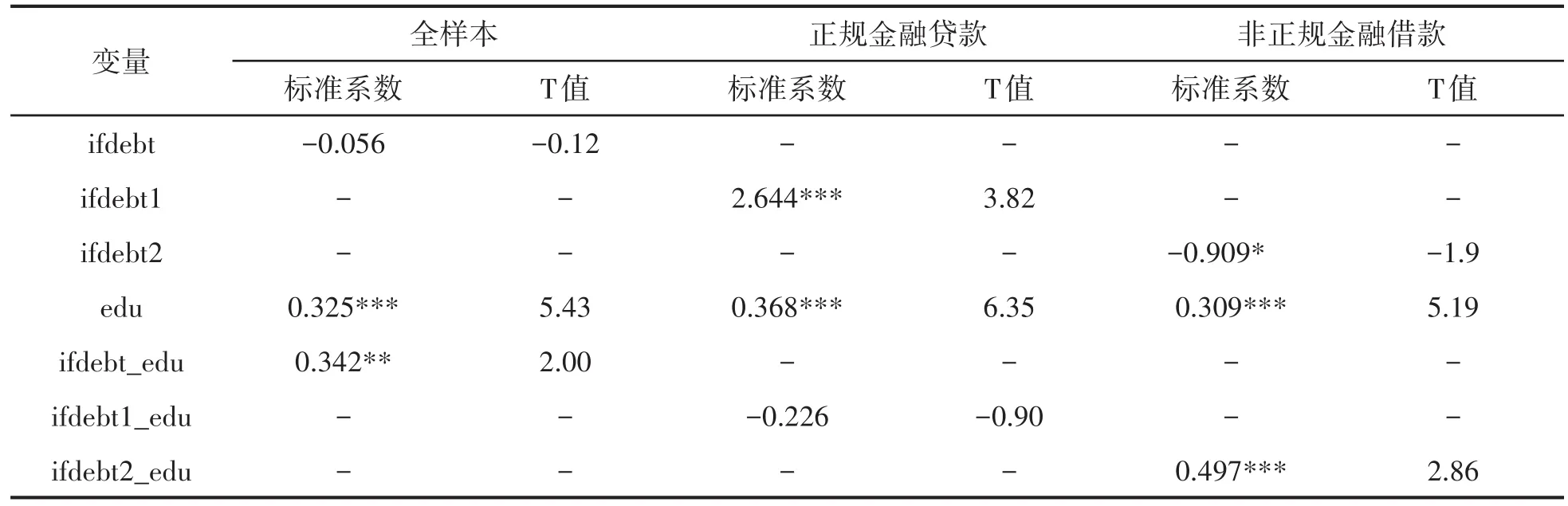

本文进一步在模型中引入借贷行为(ifdebt)与能力特征(edu)交互项(ifdebt_edu),若交互项的系数大于零,则说明农户的个人能力特征会增强借贷行为的收入效应,回归结果列于表5。结果显示,在全样本和非正规金融借款的样本中,交互项的系数显著为正,表明农户受教育程度越高,个人能力越强,对借贷资金的利用效率越高,借贷行为对收入的影响越强。

表4 农户借贷行为的收入效应

表5 农户能力特征对借贷收入效应的影响分析

(三)区域差异回归分析。前述分析是基于全国范围样本的实证结果,本文亦进行了东中西部的区域差异研究,结果列示于表6。研究发现:借贷行为的收入效应存在区域差异,西部借贷行为的收入效应最为强烈,依次为中部地区、东部地区。同样的结果也出现在正规金融贷款行为的收入效应区域差异的检验结果中,西部地区正规金融贷

表6 农户借贷收入效应的区域差异

款收入效应更为强烈。而在非正规金融借款的样本中,仅中部地区的借款收入效应通过检验,而东部地区与西部地区不显著,表明相较于正规金融贷款,非正规金融借款的收入效应较弱,并且存在明显的区域差异。

五、结论与政策建议

本文运用2015年中国家庭金融调查(CHFS)的数据,实证研究了农户借贷的收入效应。结果表明,农户借贷行为能显著提高农户收入水平,且相较于非正规金融借款,正规金融贷款的收入效应更高,农户受教育程度能在一定程度上提高借贷行为的收入效应。另外,本文还发现中西部地区正规金融机构贷款行为的收入效应显著高于东部地区,这与东部地区市场经济较为发达,经济水平普遍较高,农户可通过自有资金或民间借贷等途径满足资金需求,因此农业生产活动对正规金融贷款依赖程度较低有一定关联。

基于上述结论,为提高农户收入,缩小东中西部收入差距,本文提出以下政策建议。首先,政府应更加重视农村金融改革,加大对农户信贷的支持力度,从源头上改善农村金融资源配置不合理问题。其次,规范民间借贷行为,充分发挥民间金融的补充作用,实现农村金融市场主体的多元化、多样化。同时,针对东中西部的区域差异,政府部门应制定差别化的金融政策,引导信贷资金向经济落后地区流动,充分发挥信贷资金的收入效应,最终实现农村居民整体收入水平的提高。最后,需要指出的是,本文关于农户借贷收入效应的检验主要针对从事农业生产经营的家庭,借贷用途也以生产经营为主,因此相关研究结论可能存在一定的局限性。