信息不对称下公司的投资决策

2019-12-28王姚湘潭大学商学院

文/王姚,湘潭大学商学院

1 引言

资本市场上有两种公司类型:低成本公司和高成本公司;一家公司有可用的实物投资机会且需要通过发行债券为该投资项目筹资;公司管理层(股东)能够独立灵活地决定投资时机及融资方式;该投资项目一旦被实施,便会产生与公司类型相关的现金流;公司类型是私人信息以至于公司内部人比外部人更清楚地了解到公司投资项目的价值。

本文阐述了在外部投资者不知道公司内部实际情况的动态环境中公司的投融资决策,表明在信息不对称下一家公司可以通过其投资时点向外部投资者传递准确的信息。

2 完备信息下的基本模型框架

本文考虑两种公司类型:低成本公司(用下标l表示)和高成本公司(用下标h表示),其中低成本公司能产生更高的未来期望现金流且运营成本较低。假定两类公司所在的资本市场是竞争性的,市场参与者是风险中性偏好的,该市场中无风险利率为r,税率为τ,破产损失率为α。

在上述环境中,公司拥有垄断某一投资项目的权力,投资时需要付出正的且不可逆的投资成本I。该投资项目一旦被实施,便会产生与公司类型相关的税后现金流X及正的运营成本kf。在风险中性概率测度Q 下,公司税后现金流tX可测并遵循几何布朗运动:

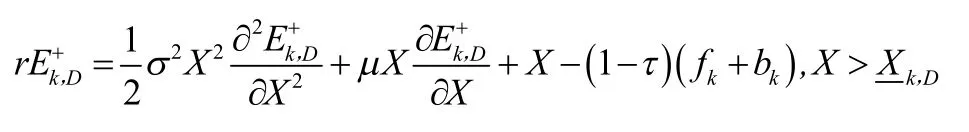

其中,现金流平均增长率μ和波动率σ为常数,Bt为定义在风险中性概率空间上的标准布朗运动。如果一家公司发行普通债券(Straight Bonds,简称SB)为投资融资,则其股权所得收益流为X- (1 -τ)(f k+bk)。根据伊藤引理,可知投资后的股权价值在公司破产前满足偏微分方程:

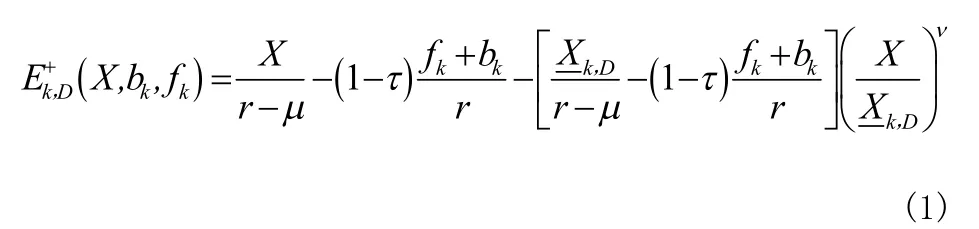

借助相应的边界条件解得投资后股权价值为

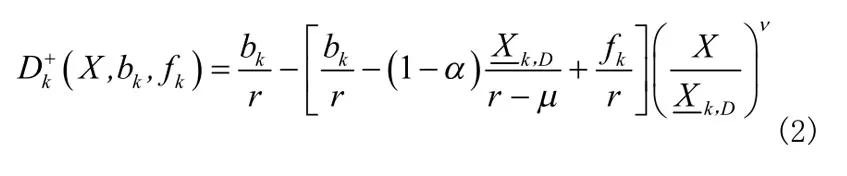

SB 价值为

3 普通债融资下的分离均衡

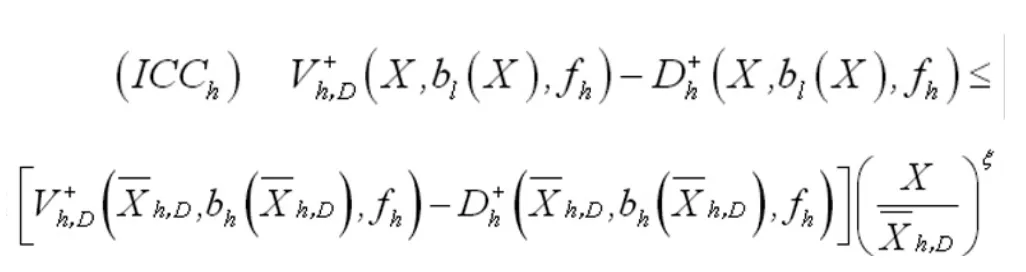

为了确定在信息不对称下存在一个债务融资分离均衡,我们需要解决以下两个激励相容条件。在公司使用SB 融资时,为得到相应的分离均衡,高成本公司需要满足如下激励相容约束:

不等式左边为高成本公司采取低成本公司的投资策略时所得的股权价值,在这种情况下,高成本公司在自己的公司类型下,与外部投资者缔结的是与低成本公司一样的合约,采用的是低成本公司的投资时点。不等式右边是高成本公司在最优投资时点投资时的股权价值。当激励相容约束(ICCh)为紧约束时,得其解。若现金流低于,高成本公司更倾向于在最优投资时点处投资,否则,高成本公司倾向于模仿低成本公司在处投资。

对低成本公司来说,有类似激励相容约束,设其解为X=,表示低成本公司倾向于在最优投资时点进行投资的最小临界点。当且仅当时,分离均衡存在且投资发生在两者之间,其最小成本分离均衡为

4 结语

本文通过分析表明:债券的税盾作用会降低破产成本、延迟破产。在信息不对称环境中,低成本公司会提前投资以向外界传递信息。因此,债券融资在信号博弈中对公司有着强大吸引力。