上市公司内部治理结构对企业价值的影响研究

2019-12-24马茵李妍

马茵 李妍

摘要:公司治理中的外部治理与内部治理同等重要,如何通过治理提升企业的价值,是近些年公司治理研究领域的热点问题。本文主要研究内部治理与企业价值间的关系,基于衡量公司内部治理结构与企业价值的相关变量,用托宾Q来衡量企业价值,通过对面板数据的研究,来验证公司内部治理结构中的相关因素对企业价值所起到的影响作用,我们发现,内部治理结构中,董事会规模、董事会持股比例与监事会持股比例与企业价值显著正相关;独立董事规模与企业价值显著负相关;高管持股比例、高管规模、CEO两职合一均与企业价值不相关。该结论丰富了相关研究领域的研究结果。

Abstract: External governance is as important as internal governance in corporate governance. How to improve corporate value through governance has become a hot issue in the field of corporate governance research in recent years. This paper mainly studies the relationship between internal governance and corporate value. Based on the relevant variables that measure the internal governance structure and corporate value of the company, Tobin Q is used to measure the enterprise value. Through the study of panel data, it verifies the impact of relevant factors in the company's internal governance structure on the value of the company, we find that the internal governance structure, the scale of the board of directors, the proportion of the board of directors and the proportion of the board of supervisors are significantly positively correlated with the value of the company; The scale of independent directors is negatively correlated with enterprise value; Executive share holding ratio, executive scale and CEO integration are all irrelevant to enterprise value. This conclusion enriches the research results of related research fields.

关键词:公司治理;内部治理结构;企业价值

Key words: corporate governance;internal governance structure;enterprise value

中图分类号:F271;F272 文献标识码:A 文章编号:1006-4311(2019)35-0001-04

0 引言

目前,在公司治理领域,普遍将公司治理分為公司外部治理与内部治理。内部治理,主要是股东、其他参与人,利用公司内部的机构和程序,来参与公司治理的一系列制度的安排。在当前的研究中,大多数都是从股权的结构、董事会的特征、管理层激励等方面进行内部治理因素的梳理与研究。一个规范的公司内部治理结构,由股东大会、董事会、监事会和管理层构成。如何完善公司的内部治理结构,应着重关注哪些因素来促进企业价值的提升,也是当前公司治理的研究方向之一。近年来关于公司治理结构与企业价值之间相关性的研究受到了国内外学者的高度重视。在股权结构、董事会、管理层激励等与企业价值的关系方面,由于各学者的研究关注点、研究维度的不同,出现了各种不同甚至相反的结论。本文在前人研究的基础上,确定了衡量公司内部治理结构与企业价值的相关变量,利用面板数据对所提模型进行验证,以期能为我国上市公司内部治理结构如何影响企业价值提供依据,同时丰富公司内部治理结构对企业价值产生何种影响的相关研究结果。

1 文献回顾与梳理

1.1 股权结构与企业价值的关系研究 目前,在股权结构与企业价值的关系研究中,出现了不同的声音,有学者认为两者正相关,也有人认为两者负相关,同时,还有学者论证了两者间呈线性关系或者不相关。Jensen和Meckling(1976)认为股权集中化可以提升企业价值。Grossmna和Hart(1988)的结果表明,公司股权的集中促使大股东参与到公司内部治理中,可促进企业价值的提升。黄祖辉、孙永祥(1999)发现股权集中程度和企业价值的提升之间,存在正相关关系。陈信元、汪辉(2004)、陈德萍、陈永圣(2011)认为股权制衡有助于提升公司绩效、增加公司价值。

在股权结构与企业价值成负相关关系的论证中,只有较少数学者提供了分析证明。余明桂(2004)在实证验证结果表明,控股股东持股比例同公司价值的关系为显著负相关关系。张光荣、曾勇(2008)利用我国上市公司2001-2007年的数据,以及刘银国等(2010)的实证研究,验证了股权制衡会降低公司的决策效率,因此,股权制衡与公司绩效之间呈显著负相关关系。陈金龙(2013)基于单一内部治理机制的角度,验證了股权结构与企业价值负相关。

而Demsetz等人(1985)的研究成果中认为两者并未有明显关系。朱武祥、宋勇(2001)、任丽霞(2002)的实证结果表明,股权结构与公司价值不存在显著关系。李维安(2006)、阮素梅等(2015)在研究中发现股东的持股比例和公司的绩效水平之间呈现倒 “U”型曲线关系。陈乾坤、卞曰瑭(2015),他们则实证验证了股权制衡度与公司绩效,两者呈倒“N”型的三次曲线关系。

1.2 内部治理与企业价值作用机制的研究 在关于内部治理与企业价值关系的研究中,学术界同样还没有统一的定论。Jamali等(2008)、孙敏和张彦(2012)为研究内部治理水平与企业绩效的关系,将内部治理水平定为调节变量,其结果显示能够对企业价值产生积极的影响。Collins和Soobaroyen(2013)企业履行社会责任便能够提升企业价值的结论。张耀伟(2009)研究表明公司治理的中介作用,会使终极控制股东对企业价值产生影响。

张士建和吴艳(2016)将战略作为中介变量,研究了股东持股比例、董事会成员教育背景和两职分离与公司治理的关系,结果表明董事会教育背景是通过影响差异化战略,从而对企业价值产生影响。杨伯坚(2012)的研究结果发现,若将董事会规模、独立董事比例定为中介变量,则显然会促进社会责任对企业价值的正影响。

综上,我们不难发现,由于公司治理维度的多样化,国内外学者从不同的研究角度做了不同的实证分析,所得出的结论也大相径庭。不难发现,在目前的研究中,很少有学者研究监事会在内部治理结构中的作用。因此,本文在前人研究结果的基础上作进一步研究,将监事会持股纳入研究范围,同时确定衡量公司内部治理结构与企业价值的相关变量,并用托宾Q来衡量企业价值,希望用近三年的面板数据对公司的内部治理结构与企业价值的关系设进行验证。

2 研究设计

2.1 变量选择 本文选取托宾Q值作为企业价值的衡量指标,它等于公司的市场价值除以资产重置成本。由于资产的重置成本很难获得,用上市公司期末总资产来代替。

本文的解释变量指的公司内部治理结构。因为一个规范的公司内部治理结构,由股东大会、董事会、监事会和管理层构成,所以我们将以上构成部分进行因素细分,用董事会规模,独立董事规模,独董占比,高管规模,CEO两职合一情况,董事会持股比例,监事会持股比例以及高管持股比例来衡量公司的内部治理结构情况。

而除了内部治理结构变量以外,还有很多指标会对企业价值有较大影响,因此有必要将这些变量引入模型中,以提高模型的拟合优度。为此,本文选取了以下三个控制变量:公司规模、公司财务风险以及公司的成长能力(各变量的符号与定义见表1)。

2.2 回归模型 为进一步检验上市公司内部治理与公司价值的内在关系,利用面板经验数据,本文建立以下多元回归模型:

Tobin_Q=β0+β1B_size+β2IB_size+β3IB_per+β4E_size+β5CEOd+β6B_sp+β7S_sp+β8E_sp+β9Size+β10Fr+β11Grow+ε

该模型中,Tobin_Q为托宾Q值,为被解释变量,用于衡量公司价值。

2.3 样本数据来源与数据预处理 本文选取沪、深两市A股上市公司为实证研究的对象,搜集2015年、2016年、2017年三年数据最作为样本数据。为保证数据的有效性,提高实证结果的可靠性,在原始数据的基础上按照以下原则进行了筛选:①剔除ST、*ST和PT上市公司;②剔除数据不全的上市公司;③考虑到新上市公司股价变动不稳定,财务报表可能存在包装修饰,因此本文剔除2012年1月1日以前还未上市的公司;④为消除异常值影响还对托宾Q值的连续性变量在5%和95%分位数上进行了缩尾处理。

最后得到2015年、2016年、2017年共5913个观测值,数据全部源于国泰安的CSMAR数据库。本文的数据处理和实证分析所用的软件为Stata13.0。

2.4 模型估计与检验

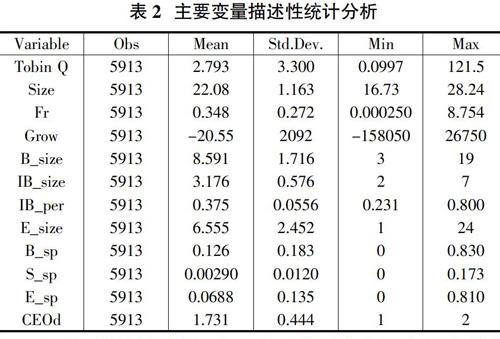

2.4.1 描述性统计分析 变量的描述性统计见表2,从中可发现如下特征:①托宾Q的均值为2.7933;②从标准差的结果来看,公司规模、公司成长能力、董事会规模、高管规模等变量表现出了更大的波动性;③从均值来看,公司规模近似度都较高;④托宾Q值、企业成长能力、财务风险这几个指标最大值和最小值相差较大,表明企业间的价值持续性两级分化比较严重。

2.4.2 相关性分析 表3是对模型中主要变量的相关性分析,从中可以看出:被解释变量托宾Q值在1%的显著水平下与董事会持股比例、监事会持股比例、高管持股比例呈显著正相关关系,与公司规模、公司财务风险、董事会规模、独立董事规模、高管规模、两职合一呈显著负相关关系。可以看出本文的解释变量和被解释变量之间的相关关系,是比较显著的,说明指标之间有较强的关系。

通常情况下,变量之间的简单相关系数超过0.9时,会存在多重共线性的问题,在0.8以上可能会有问题,在本文选取的解释变量、被解释变量和控制变量之中,相关系数最高的是独立董事规模与董事会规模之间的相关系数,为0.7544,因此可以判断本文中涉及的变量存在多重共线性的问题较低,可以将变量同时纳入回归方程。

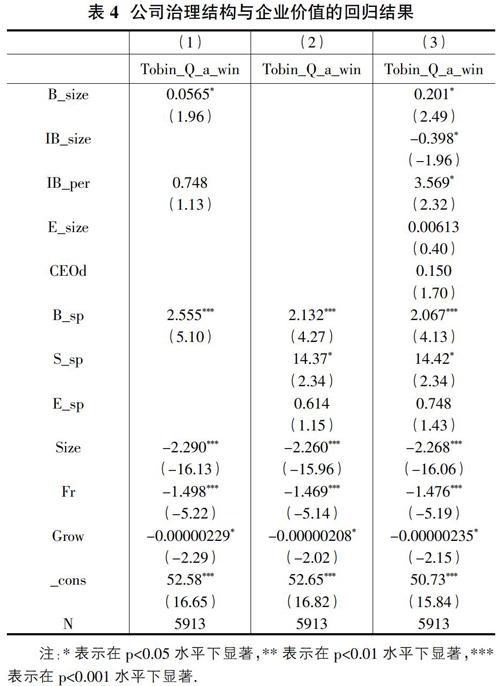

2.4.3 多元回归分析结果 表4是控制了影响企业价值的其他因素、行业影响、年度效应之后,公司治理结构与企业价值的多元回归的结果。模型(1)是对董事会规模、独董占比以及董事会持股比例进行回归,结果表明,企业价值与董事会规模、董事会持股比例显著正相关,但是与独董占比不相关。显示独董占比并不会有利于企业价值,一个可能的解释正如有些研究指出,独立董事在公司治理中仅仅起到“花瓶”的作用。模型(2)是对董事会、監事会以及高管的持股比例进行回归,结果显示董事会持股比例、监事会持股比例显著影响企业价值,而高管的持股比例则不相关。也就是说,对高管的激励并不一定提高公司的治理效率。模型(3)对公司治理结构中的各个变量进行多元回归,回归显示,董事会规模、独立董事规模、独董占比、董事会持股比例、监事会持股比例,都与企业价值显著相关。其中独立董事规模与企业价值显著负相关,独董占比正相关,即独立董事并非越多越好,需要在公司治理结构中占一定比例,才能促进公司治理效率。另外,高管持股比例与高管规模均与企业价值不相关,再一次印证高管激励的作用并不明显,但是就高管规模而言,可能并非与企业价值线性相关。CEO两职合一与企业价值也不相关,当前文献对两职合一的研究比较分散,有学者认为两职合一的分离能够缓和代理问题,同时也有学者研究CEO两职合一对于企业创新的正向影响。本文结果显示CEO两职合一与企业价值不相关,可能由于两职合一的作用情况比较复杂,本文的控制变量或者是变量选取存在偏差,造成该情况。

3 研究结论

本文以2015-2017年沪深上式公司为研究对象,主要研究公司治理结构对企业价值的影响作用。使用托宾Q作为衡量企业价值的指标,在控制公司规模、财务风险与公司成长三个变量的基础上,检验了董事会规模、独立董事规模、独董占比、高管规模、CEO两职合一、董事会持股比例、监事会持股比例以及高管持股比例对企业价值的影响作用。结果发现,第一、董事会规模、独董占比、董事会持股比例与监事会持股比例与企业价值显著正相关;第二、独立董事规模与企业价值显著负相关;第三、高管持股比例、高管规模、CEO两职合一均与企业价值不相关。

公司内部治理水平与企业价值是息息相关的,企业本身若要永续经营,则必须完善企业的公司治理机制,使企业达到永续经营的目标,这也会给企业与投资人带来许多正面效益。我们应在董事会规模、独董占比、董事会持股比例与监事会持股比例上大下功夫,以提高托宾Q值,提升企业的价值。尤其是独立董事,并不是独立董事规模越大越好,而是独立董事在董事会中的占比越多,才越能够积极发挥独立董事的独立性与监督性,从而促进董事会的自我监督以及对高管层的高要求,进而促进企业价值的提升。

本文只研究了公司治理结构对企业价值所产生的作用,但并没有对其影响企业价值的方式方法与路径做进一步的分析说明。这使得本文对此研究有一定的局限性。另外,在数据收集方面,仅收集了三年数据进行分析,未能收集更多年度的基础数据,这在一定程度上影响了研究的观测数量。在后续的研究中,可扩大数据的收集范围,同时进一步研究影响因素对企业价值产生影响的作用方式与路径。

参考文献:

[1]Demsetz H.The Structure of Ownership and the Theory of the Firm[J]. The Journal of Law and Economics, 1983, 26(2): 375-390.

[2]Demsetz,H.K.and Lehn.The Structure of Corporate Ownership: Causes and Consequences[J].Journal of Political Economy,1985,(10):1155-1177.

[3]Jensen MC,Meckling WH.Theory of the Firm:Managerial Behavior,Agencycosts and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[4]陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究——2007~2009年中小企业板块的实证检验[J].会计研究,2011(01):38-43.

[5]张光荣,曾勇.股权制衡可以改善公司治理吗——基于公平与效率视角的实证检验[J].系统工程,2008(08):71-79.

[6]李维安,李汉军.股权结构,高管持股与公司绩效[J].南开管理评论,2006.

[7]孙万欣,陈金龙.内部治理机制与绩效相关性——基于传播与文化产业上市公司的实证研究[J].宏观经济研究,2013(2):80-90.

[8]孙永祥,黄祖辉.上市公司的股权结构与绩效[J].经济研究,1999(12):23-30.

[9]孙敏,张彦.公司治理、企业社会责任与企业价值[J].会计之友,2012(10):100-103.

[10]张士建,吴艳.公司治理对公司价值的影响:公司战略的中介作用[J].财会通讯,2016(03):45-47.

[11]张耀伟.终极控制股东两权偏离与企业绩效:公司治理的中介作用[J].管理科学,2009(03):9-16.

[12]陈乾坤,卞曰瑭.股权制衡、代理成本与企业绩效——基于我国A股民营上市公司的实证分析[J].科学决策,2015(5):74-92.

[13]刘银国,高莹,白文周.股权结构与公司绩效相关性研究[J].管理世界,2010(9):177-179.

[14]朱武祥,宋勇.股权结构与企业价值——对家电行业上市公司实证分析[J].经济研究,2001(12):66-72,92.

[15]阮素梅,杨善林,张莉.公司治理与资本结构对上市公司价值创造能力综合影响的实证研究[J].中国管理科学,2015(5):168-176.