通过财务指标预测上市公司审计意见类型的研究

2019-12-18郭子程

□ 郭子程

(浙江财经大学会计学院 浙江 杭州 310015)

随着经济快速发展以及市场机制的逐渐完善,资本市场监督机制的重要性愈发凸显,上市公司的财务报告以及审计报告越来越被监管者和投资者所关注,审计报告理所应当地成为监管公司的有利工具,审计意见的公正性客观性将对资本市场造成巨大的影响。

审计意见由独立于投资者和管理层的第三方——会计师事务所出具,但是审计过程中的控制风险、检查风险和固有风险等审计风险以及面临的市场风险,可能导致事务所出具有失公允的审计意见。不恰当的审计意见不仅使得投资者不能对公司的经营状况产生正确的认知,也会对会计师事务所的声誉产生影响,更不利于注册会计师的个人职业发展。建立科学有效的审计意见预测模型,能够为注册会计师提供重要的风险管理辅助工具,辅助判断其所出具审计意见的恰当性。同时,外界投资者或者监管者也可以借助审计意见预测模型的预测结果,提前衡量尚未完成审计过程的企业财务报告质量。因此,通过科学合理的方法建立有效的审计意见预测模型具有重要的理论意义和实践应用价值。

因此本文将回顾影响审计报告类型的相关财务指标,结合目前我国资本市场被出具审计意见的现状,进行相应的模型设计,通过实证的研究方法,并结合预测检验,以得出适用的模型。

一、财务指标与审计意见

上市公司的财务指标与审计意见类型存在着一定的关联关系。Chen和Church的研究认为,上市公司的净利润为负、债务到期和未决诉讼等问题将会提高注册会计师出具非标准无保留审计意见的机率。也有研究认为,注册会计师更有可能因为上市公司高负债比例而出具非标准无保留意见。而对于资产规模,不同学者有着不同的看法。Charles和Stanley认为注册会计师发表非标准审计意见与客户资产负债规模有关,而且是负相关。但是如Marcell等人的研究则得出不同的结果:他们认为注册会计师出具审计意见的类型与客户的资产负债规模相关性不大。

国内学者也对注册会计师出具审计意见类型的财务影响因素进行了实证研究。夏立军等研究认为注册会计师出具非标准审计意见与上市公司的资产负债率是否亏损有关。原红旗等研究认为,注册会计师出具非标准审计意见与上市公司规模有关。蔡春等研究认为注册会计师出具审计意见与上市公司是否特殊处理有关。朱小平等认为注册会计师出具审计意见与上市公司速动比率、财务状况有关。

由此可以看出,无论是国内文献还是国外文献,都肯定了注册会计师出具审计意见的类型与财务指标确实存在某种关系,但是国内外对审计意见与某些财务指标,如资产规模之间的关系,还存在一定的争议。

由此本文选用大样本,进行实证分析,对相关结论进行补充和印证。而且注册会计师出具审计意见的因素多种多样,很少有文献专门研究审计意见与财务指标的关系,本文选取了大量财务指标进行研究,对相关研究进行补充。

二、我国审计意见类型现状

长期以来,我国注册会计师对财务报表发表审计意见时,大多是标准无保留审计意见,极少发表非标准审计意见,包括带强调事项段的无保留意见、保留意见、否定意见及无法表示意见。

由于在我国,上市公司聘请会计师事务所并披露经会计师事务所审计的年报,上市公司既是审计业务的发起人,又是审计业务的需求者之一,这就导致了会计师事务所很难出具非标意见,甚至为了保证与上市公司之间长期的业务约定关系,即使遇到出具非标意见的情况,会计师事务所也会选择解除业务约定而非出具非标意见。事实上,我国除了非标意见比例较低这一情况之外,我国资本市场已经有十多年没有否定意见的产生,一定程度上也印证了前文的逻辑。

根据CSMAR数据库中2014年到2018年的审计报告数据整理得出,标准无保留意见的数量远远大于非标准审计意见的数量。而且2014-2017年会计师事务所发表非标意见的概率几乎没有变化,到了2018年,发表非标意见的概率突然激增。

但是财务舞弊很难一蹴而就,一般来说都是一个持续的过程,这种突然激增的现象背后并不一定意味着是当年发生的舞弊事件更多,反而有可能是当年监管变严格,导致了更多舞弊事件被曝光。尤其是随着康美康得新之类的重磅财务造假案件被曝光,注册会计师面临的法律责任也随之加重,社会公众对财务报表审计报告的可靠性也产生了怀疑,对审计的信赖程度大打折扣。

尽管已有相关制度如《会计师事务所质量控制准则》等的规范以及中注协、交易所的监督管理,但目前我国审计质量的现状依然不尽如人意。因此,鉴于严峻的审计现状,有必要从公司本身寻找其与审计意见之间的相关性,利用公司本身的财务数据对审计意见进行初步预测,以此佐证注册会计师发表的审计意见的可靠程度与可信赖度,提高审计质量。

三、研究设计

(一)自变量的定义

根据财务指标分析的相关理论,企业的财务指标可以从发展能力、比率结构、偿债能力、盈利能力几个方面进行衡量,因此本文具体根据这四个方面选取以下指标作为衡量标准:

从偿债能力分析的角度,本文选取了经营活动净现金比率(OCFR)、资产负债率(DAR)、长期资本负债率(LDCR);从发展能力分析的角度,本文选取了基本每股收益增长率(GBEP)和净利润增长率(NPGR);从比率结构分析的角度,本文选取了现金资产比率、营运资金比率、所有者权益比率;从盈利能力分析的角度,考虑到财务舞弊的最终目的往往都是虚构利润,粉饰公司的盈利能力,因此本文选取了多个指标综合考量,包括资产报酬率、总资产净利率(ROA)、流动资产净利率、净资产收益率、长期资本收益率、营运毛利率、营业净利率。

在实证分析之前,本文对指标进行预测,在这15个指标之中,除了资产负债率和上市公司收到非标审计意见呈正相关之外,其余的14项指标应均为反相关。

(二)因变量的设置

根据审计意见类型的分类,本文将审计意见类型变量(y)设置为虚拟变量,若上市公司当年收到的审计意见为标准无保留审计意见,则y=0;若上市公司当年收到的审计意见为非标准审计意见,则y=1.

同时根据统计学的研究方法,为剔除不同行业对审计意见类型的影响,本文选取了我国沪深A股中制造业2014年-2018年的面板数据,从共2577个公司中选取了12019组数据,再剔除缺失值和进行缩尾处理后,本文运用STATA 14对剩余的2577家上市公司共9952组数据进行回归分析,建立二值判断Logistic回归模型,模型的具体方程如下:

营业净利率

四、实证分析

(一)描述性统计

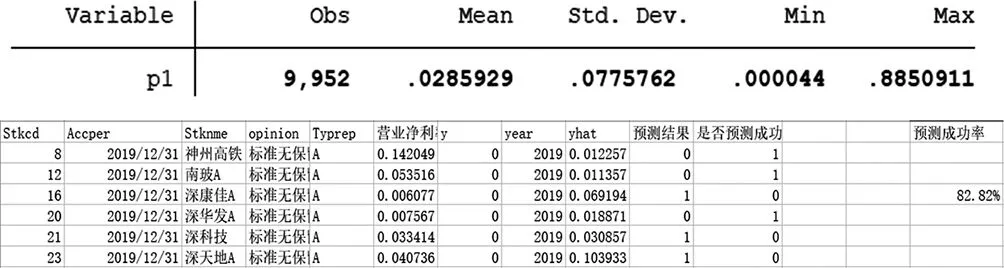

本文利用STATA 14对数据进行描述性分析,可以看出在制造业中,收到非标意见的比率为2.9%,略低于A股整体5%的水平。在对数据进行了缩尾处理后,各项财务指标的最大值和最小值之间的跨度比仍然较大,说明实验的样本数据基本可以覆盖各类财务指标情况。

(二)相关性检验

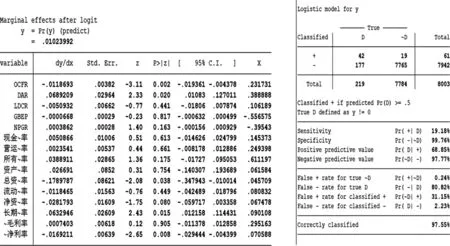

运用Logit模型对相关变量进行回归分析,得出该模型的P=0,显著说明了该模型的有效性。利用mfx命令计算模型回归之后,解释变量在样本均值处的边际效应,可以看到除了预测的资产负债率以外,还有其他的变量和非标意见概率成正相关。再通过estat clas命令计算预测准确度,可得到总的正确分类为97.55%。

最后本文利用lroc命令得到ROC曲线(受试者操控曲线)得出,ROC曲线完全在45度直线上面,所以预测的准确率高于错误率,即准确率大于0.5。此曲线下方面积=0.8463,说明预测的准确度即为0.8463。

五、模型构建与预测

根据相关变量P值的大小,本文在剔除不显著的变量之后可以发现,在选取的15个变量之中,最终有6个变量和非标意见的概率显著相关,分别是,分别是经营活动净现金比率(OCFR)、资产负债率(DAR)、总资产净利率(ROA)、净资产收益率、长期资本收益率和营业净利率。其中与企业盈利能力相关的财务指标和非标意见的概率具有最高的相关性,这也符合本文在选择变量时的预测。同时资产负债率和长期资本收益率是唯二与非标意见概率正相关的变量。

可能的解释或许是:资产负债率越高,上市公司收到非标意见的可能性越高。一方面较高的资产负债率往往伴随着巨大的有息负债,沉重的负债压力导致企业经营困难,不得不选择舞弊的道路;另一方面,企业为了获取更多的负债投资,通过财务舞弊粉饰报表以吸引债权人。所以企业需要合理的控制自身的负债规模,充分利用公司的留存收益进行经营活动,适当的降低资产负债率。长期资本收益率越高,上市公司收到非标意见的可能性也越高。可能的解释是,企业虚构当年的利润往往会因为会计的勾稽关系而产生各种漏洞,但是将长期资本适当的减调,并不会在当期造成显著的影响,就导致了长期资本的低估,从而带来了长期资本收益率偏高更有可能收到非标意见的情况。

在剩下的变量中,经营活动净现金比率、营业净利率和非标意见概率在0.01的水平上显著相关,且是负相关的关系,说明这两个比率越高,上市公司越不可能收到非标审计意见。可能的解释是,这两者都是反应企业当期的盈利能力,经营活动净现金流量更是直接涉及现金流量,造假难度太大。同时因为会计的勾稽关系,财务舞弊若直接虚构当期的利润会导致其他指标的失常,而且利润是投资者和监管机构重点关注的对象,选择利润进行舞弊并不是明智之举,上市公司的直接选择利润进行舞弊的动机不足。而且,具有良好盈利能力的企业,一般不会陷入财务危机,即使遇到财务困境,也只要如实在报表中反映,因为良好的盈利能力作为基础,投资者和债权人对公司未来的经营充满信心,并不会影响公司的正常经营,也没有舞弊的必要。

得到最终模型如下:

logit=(p,y=1)=-8.895-1.171OCFR+6.8DAR-17.66R总资产净利率-2.78R净资产收益率+6.245R长期资本收益率-1.67R营业净利率

在得到最终模型后,本文运用predict命令对2019年上市公司收到审计意见的类型进行了预测,预测出2019年非标意见概率2.86%。最后利用EXCEL对预测情况进行分析,对所有预测值p1小于平均值2.86%的上市公司发表非标审计意见,并和2019年上市公司实际收到的审计意见类型进行对比,两者一致则说明预测成功,不一致则说明预测失败。

在预测运算之后,对比得知该模型的预测成功率为82.82%,处于一个比较高的水平,投资者和监管者可以借助此模型的预测结果来辅助预测审计意见,注册会计师也可以运用模型的预测结果来检测出具的审计意见是否恰当,从而降低审计风险。

六、结论与展望

本文以2577家上市公司共9952组信息为样本,通过Logit模型的构建,利用财务指标预测审计意见类型。这一模型在一定程度上可以帮助会计师事务所进行风险评估,大体的了解被审计单位的风险情况;帮助投资者识别公司经营风险;帮助监管部门实时监管。

但是本文的模型仍存在很多的不足,可能遗漏了某些变量,而且选取的样本公司仅为制造业的企业,样本量也相对较少。

最后,Logit模型不一定是最合适的模型算法,或许未来可以结合决策树、机器学习等算法、技术对模型进行升级重塑,得到更精准的预测模型。